Η πιο πιθανή έκβαση είναι η Ελλάδα να κάνει απρόθυμα μια αργή πρόοδο

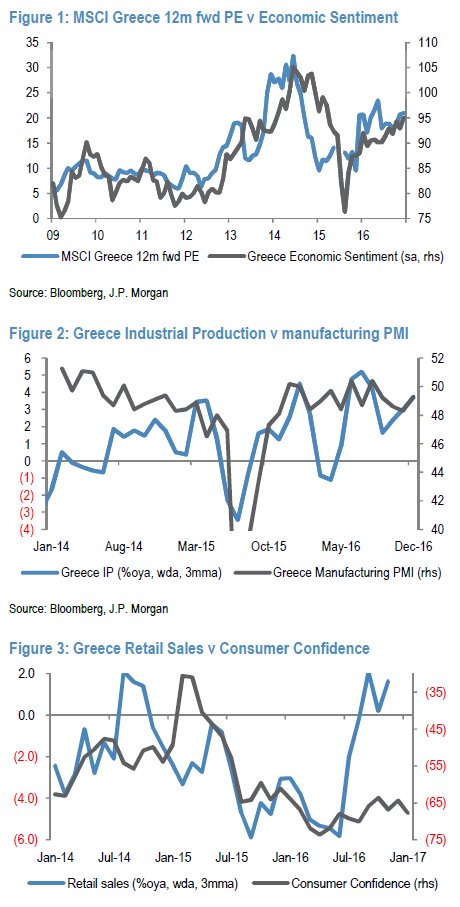

Tα μπρος - πίσω μεταξύ ελληνικής κυβέρνησης και θεσμών με στόχο τη δεύτερη αξιολόγηση, έχει ασκήσει πιέσεις στον δείκτη MSCI Greece και έχει ανεβάσει τις αποδόσεις των ελληνικών ομολόγων.

Η πρόσφατη συμφωνία του Eurogroup της 20ης Φεβρουαρίου προκάλεσε ένα μικρό ράλι της αγοράς, αλλά οι ελληνικές μετοχές διαπραγματεύονται κοντά στο κάτω άκρο του πρόσφατου εύρους αποτίμησης.

Αυτό διαπιστώνει στην τελευταία ανάλυσή της η JP Morgan Cazenove, υπό τον τίτλο CEEMEA Equity Strategy: Greece Staying Neutral (Στρατηγική CEEMEA: Μείνετε ουδέτεροι στην Ελλάδα), που σας παρουσιάζει το www.bankingnews.gr.

Σύμφωνα με την JP Morgan, προς το παρόν οι επενδυτές πρέπει να μείνουν ουδέτεροι, λόγω έλλειψης εμπιστοσύνης, η οποία εντείνει τη μεταβλητότητα.

Στο bull σενάριο οι πιθανότητες ανόδου του δείκτη MSCI Greece είναι 41%, με βάση την ανάλυση Sharpe, η οποία περιλαμβάνει την πρόβλεψη ότι η Ελλάδα και το Eurogroup θα συνεχίσουν να σημειώσουν πρόοδο.

Στο bear σενάριο, το οποίο περιλαμβάνει υψηλότερη μεταβλητότητα και αποτυχία του Eurogroup να συμφωνήσει, θέλει 18% πιθανότητες για πτώση των μετοχών.

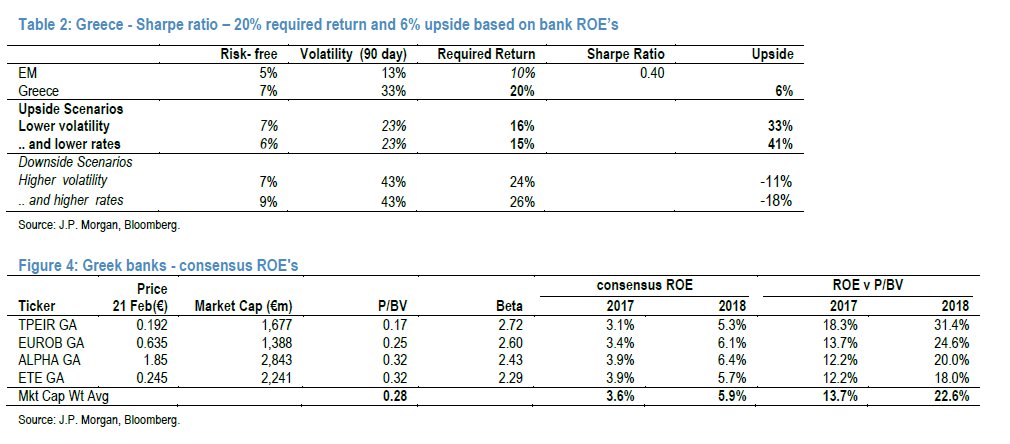

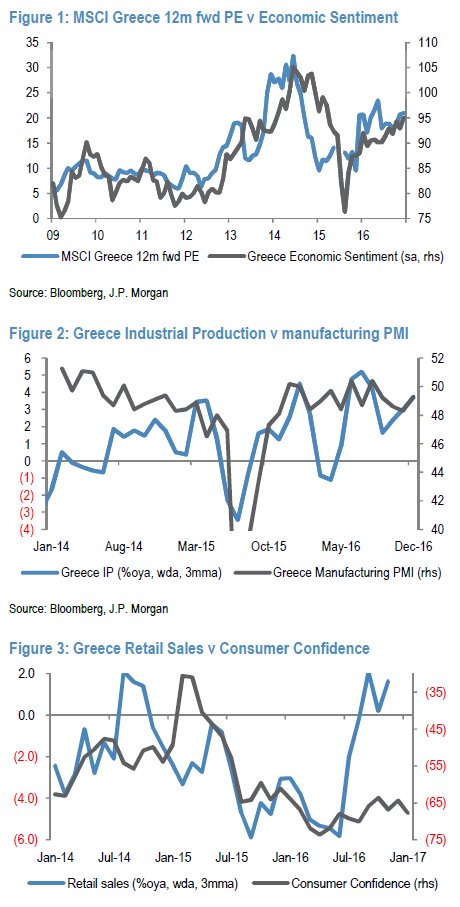

Το "αφήγημα" της ελληνικής αγοράς δεν έχει αλλάξει τα τελευταία 5 χρόνια:

Ολοκλήρωση/καθυστέρηση της αξιολόγησης -> αύξηση / μείωση της εμπιστοσύνης -> επιτάχυνση / επιβράδυνση της αύξησης του ΑΕΠ -> ράλι / διόρθωση στη χρηματιστηριακή αγορά.

Αν και η δυναμική δεν αλλάζει, αλλά το πρόσφατο ράλι επιβεβαιώνει ότι είμαστε πολύ κοντά σε πολιτική συμφωνία.

Η Ελλάδα πρέπει να νομοθετήσει περισσότερες διαρθρωτικές μεταρρυθμίσεις, ενώ ο Πρόεδρος του Eurogroup, J. Dijsselbloem ανέφερε οτι θα μπορούσε να υπάρχει λιγότερη λιτότητα και περισσότερες διαρθρωτικές μεταρρυθμίσεις, υποδηλώνοντας χαμηλότερους μεσοπρόθεσμους στόχους πρωτογενούς πλεονάσματος.

Εάν επιβεβαιωθεί αυτό, δεν αποκλείεται το ΔΝΤ να επιστρέψει σύντομα στη διαδικασία.

Ανάλυση Σεναρίων: Bull και Bear

Οι αποτιμήσεις κινούνται στα επίπεδα της μεγαλύτερης ύφεσης που έγινε ποτέ στην ιστορία των οικονομιών του ΟΟΣΑ.

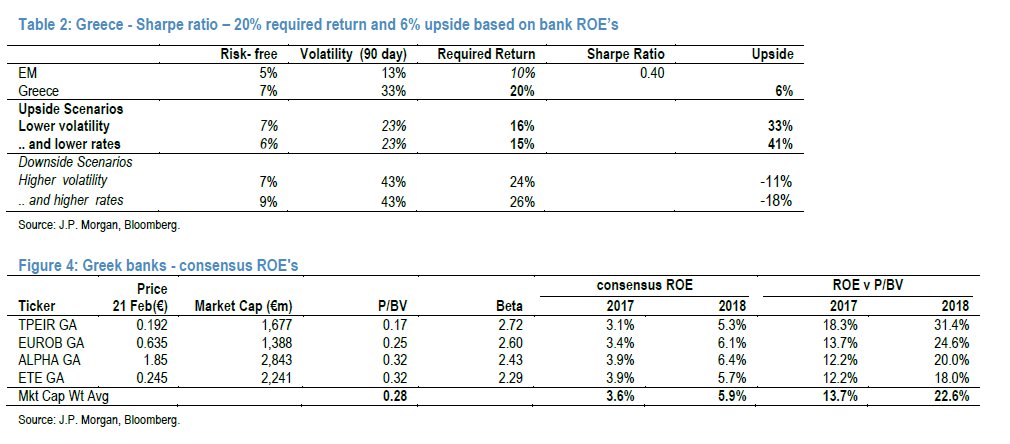

Η JP Morgan εκτιμά ότι για την Ελλάδα η υψηλή μεταβλητότητα είναι ένα σημαντικό ζήτημα για τους επενδυτές.

Για να δείξει το μέγεθος του προβλήματος κάνει μια σύγκριση του δείκτη sharpe των αναδυόμενων οικονομιών και της Ελλάδας.

Για τις αναδυόμενες, υποθέτει μια απόδοση 10% στις μετοχές, με 12,5% μεταβλητότητα και 5% δείκτη free risk.

Τα παραπάνω δίνουν ένα δείκτη sharpe 0,40.

Για την Ελλάδα, υποθέτοντας ότι η μεταβλητότητα ανέρχεται στο 33%, η απόδοση 7%, τότε χρειαζόμαστε μια απόδοση 20% για να μπορέσει η Ελλάδα να έχει απόδοση 20% για να φτάσει ο sharpe στα ίδια επίπεδα των αναδυόμενων οικονομιών.

Αν προσπαθήσουμε να συνδέσουμε την απόδοση 20% με τις τιμές των μετοχών, εξετάζοντας τους δείκτες ROE έναντι P/BV στις τράπεζες (εκτιμήσεις 2018), βρίσκουμε οι επενδυτές πληρώνουν 0.28x σε όρους

P / BV και 5,9% σε όρους ROE, ή 22,6% ROE έναντι P / BV.

Οι επενδυτές λαμβάνουν ένα μικρό premium στην απαιτούμενη απόδοση τους (22,6% έναντι 20%), αλλά η πιθανότητα για άνοδο είναι μόλις 6%.

Στο ίδιο σενάριο, αν μειωθεί η παραδοχή για τη μεταβλητότητα, θα έχουμε μια πιο αισιόδοξη προοπτική για τις ελληνικές μετοχές, με απόδοση 27%.

Εάν μάλιστα μειώσουμε τον risk free δείκτη στο 6%, τότε η πιθανότητα ανόδου είναι στο 41%.

Αυτές οι πιθανότητες είναι το bull σενάριο της JP Morgan για την ελληνική αγορά.

Φυσικά, αν η αστάθεια μειωθεί, θα περιμέναμε μια πιο έντονη οικονομική ανάκαμψη και αναθεωρήσεις προς τα πάνω στις εκτιμήσεις.

Από την άλλη πλευρά, αν αυξήσουμε την αστάθεια και τον risk free δείκτη, τότε θα έχουμε 18% πιθανότητες πτώσης της ελληνικής αγοτάς.

Φυσικά, αν η μεταβλητότητα και τα ποσοστά αυξηθούν, θα περίμενε κανείς πλήρως την επιστροφή στην ύφεση, με τις προς τα κάτω αναθεωρήσεις των εκτιμήσεων να αυξάνονται.

Ποιο σενάριο είναι πιο πιθανό;

Η πιο πιθανή έκβαση είναι η Ελλάδα να κάνει απρόθυμα μια αργή πρόοδο.

Η JP Morgan περιμένει οι ελληνικές μετοχές να παραμείνουν ασταθείς, καθώς η ελληνική κυβέρνηση καθυστερεί τις μεταρρυθμίσεις και η τρόικα δεν θέλει να προχωρήσει σε σημαντική αναδιάρθρωση χρέους.

www.bankingnews.gr

Η πρόσφατη συμφωνία του Eurogroup της 20ης Φεβρουαρίου προκάλεσε ένα μικρό ράλι της αγοράς, αλλά οι ελληνικές μετοχές διαπραγματεύονται κοντά στο κάτω άκρο του πρόσφατου εύρους αποτίμησης.

Αυτό διαπιστώνει στην τελευταία ανάλυσή της η JP Morgan Cazenove, υπό τον τίτλο CEEMEA Equity Strategy: Greece Staying Neutral (Στρατηγική CEEMEA: Μείνετε ουδέτεροι στην Ελλάδα), που σας παρουσιάζει το www.bankingnews.gr.

Σύμφωνα με την JP Morgan, προς το παρόν οι επενδυτές πρέπει να μείνουν ουδέτεροι, λόγω έλλειψης εμπιστοσύνης, η οποία εντείνει τη μεταβλητότητα.

Στο bull σενάριο οι πιθανότητες ανόδου του δείκτη MSCI Greece είναι 41%, με βάση την ανάλυση Sharpe, η οποία περιλαμβάνει την πρόβλεψη ότι η Ελλάδα και το Eurogroup θα συνεχίσουν να σημειώσουν πρόοδο.

Στο bear σενάριο, το οποίο περιλαμβάνει υψηλότερη μεταβλητότητα και αποτυχία του Eurogroup να συμφωνήσει, θέλει 18% πιθανότητες για πτώση των μετοχών.

Το "αφήγημα" της ελληνικής αγοράς δεν έχει αλλάξει τα τελευταία 5 χρόνια:

Ολοκλήρωση/καθυστέρηση της αξιολόγησης -> αύξηση / μείωση της εμπιστοσύνης -> επιτάχυνση / επιβράδυνση της αύξησης του ΑΕΠ -> ράλι / διόρθωση στη χρηματιστηριακή αγορά.

Αν και η δυναμική δεν αλλάζει, αλλά το πρόσφατο ράλι επιβεβαιώνει ότι είμαστε πολύ κοντά σε πολιτική συμφωνία.

Η Ελλάδα πρέπει να νομοθετήσει περισσότερες διαρθρωτικές μεταρρυθμίσεις, ενώ ο Πρόεδρος του Eurogroup, J. Dijsselbloem ανέφερε οτι θα μπορούσε να υπάρχει λιγότερη λιτότητα και περισσότερες διαρθρωτικές μεταρρυθμίσεις, υποδηλώνοντας χαμηλότερους μεσοπρόθεσμους στόχους πρωτογενούς πλεονάσματος.

Εάν επιβεβαιωθεί αυτό, δεν αποκλείεται το ΔΝΤ να επιστρέψει σύντομα στη διαδικασία.

Ανάλυση Σεναρίων: Bull και Bear

Οι αποτιμήσεις κινούνται στα επίπεδα της μεγαλύτερης ύφεσης που έγινε ποτέ στην ιστορία των οικονομιών του ΟΟΣΑ.

Η JP Morgan εκτιμά ότι για την Ελλάδα η υψηλή μεταβλητότητα είναι ένα σημαντικό ζήτημα για τους επενδυτές.

Για να δείξει το μέγεθος του προβλήματος κάνει μια σύγκριση του δείκτη sharpe των αναδυόμενων οικονομιών και της Ελλάδας.

Για τις αναδυόμενες, υποθέτει μια απόδοση 10% στις μετοχές, με 12,5% μεταβλητότητα και 5% δείκτη free risk.

Τα παραπάνω δίνουν ένα δείκτη sharpe 0,40.

Για την Ελλάδα, υποθέτοντας ότι η μεταβλητότητα ανέρχεται στο 33%, η απόδοση 7%, τότε χρειαζόμαστε μια απόδοση 20% για να μπορέσει η Ελλάδα να έχει απόδοση 20% για να φτάσει ο sharpe στα ίδια επίπεδα των αναδυόμενων οικονομιών.

Αν προσπαθήσουμε να συνδέσουμε την απόδοση 20% με τις τιμές των μετοχών, εξετάζοντας τους δείκτες ROE έναντι P/BV στις τράπεζες (εκτιμήσεις 2018), βρίσκουμε οι επενδυτές πληρώνουν 0.28x σε όρους

P / BV και 5,9% σε όρους ROE, ή 22,6% ROE έναντι P / BV.

Οι επενδυτές λαμβάνουν ένα μικρό premium στην απαιτούμενη απόδοση τους (22,6% έναντι 20%), αλλά η πιθανότητα για άνοδο είναι μόλις 6%.

Στο ίδιο σενάριο, αν μειωθεί η παραδοχή για τη μεταβλητότητα, θα έχουμε μια πιο αισιόδοξη προοπτική για τις ελληνικές μετοχές, με απόδοση 27%.

Εάν μάλιστα μειώσουμε τον risk free δείκτη στο 6%, τότε η πιθανότητα ανόδου είναι στο 41%.

Αυτές οι πιθανότητες είναι το bull σενάριο της JP Morgan για την ελληνική αγορά.

Φυσικά, αν η αστάθεια μειωθεί, θα περιμέναμε μια πιο έντονη οικονομική ανάκαμψη και αναθεωρήσεις προς τα πάνω στις εκτιμήσεις.

Από την άλλη πλευρά, αν αυξήσουμε την αστάθεια και τον risk free δείκτη, τότε θα έχουμε 18% πιθανότητες πτώσης της ελληνικής αγοτάς.

Φυσικά, αν η μεταβλητότητα και τα ποσοστά αυξηθούν, θα περίμενε κανείς πλήρως την επιστροφή στην ύφεση, με τις προς τα κάτω αναθεωρήσεις των εκτιμήσεων να αυξάνονται.

Ποιο σενάριο είναι πιο πιθανό;

Η πιο πιθανή έκβαση είναι η Ελλάδα να κάνει απρόθυμα μια αργή πρόοδο.

Η JP Morgan περιμένει οι ελληνικές μετοχές να παραμείνουν ασταθείς, καθώς η ελληνική κυβέρνηση καθυστερεί τις μεταρρυθμίσεις και η τρόικα δεν θέλει να προχωρήσει σε σημαντική αναδιάρθρωση χρέους.

www.bankingnews.gr