Η Ελλάδα θα κάνει μια "βρώμικη έξοδο" από το πρόγραμμα με βασικό σενάριο μια προληπτική γραμμή πίστωσης, σύμφωνα με την JP Morgan

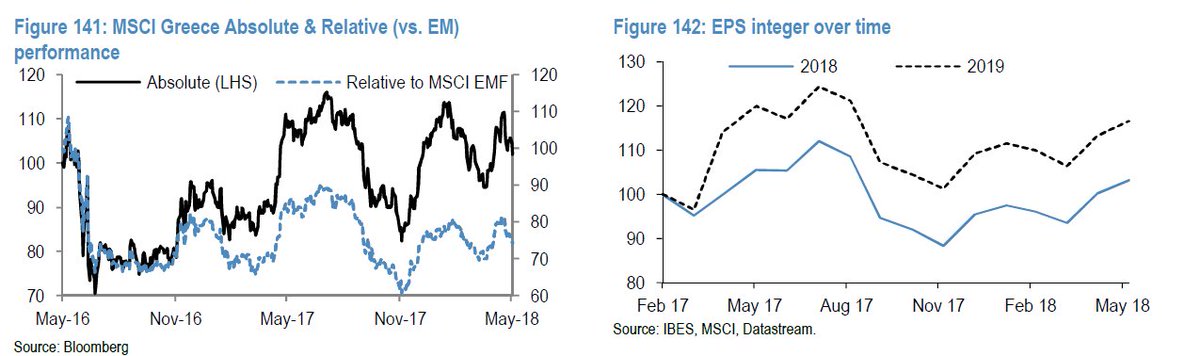

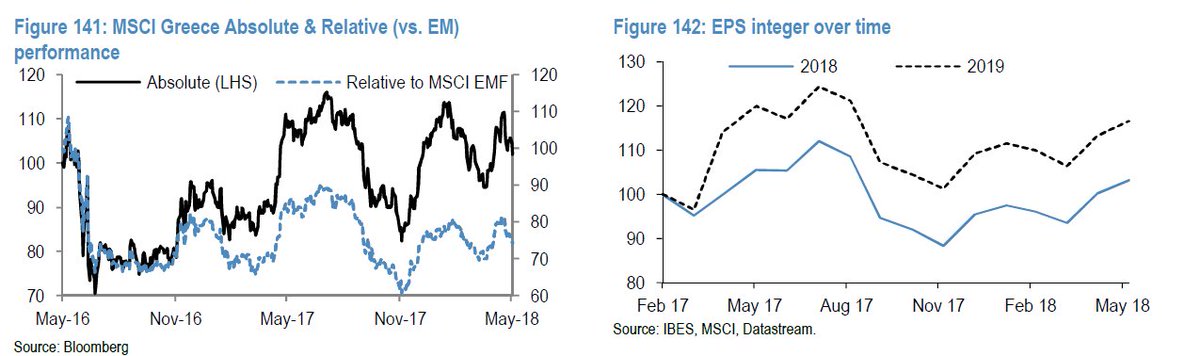

Το αφήγημα της ελληνικής χρηματιστηριακής αγοράς δεν έχει αλλάξει τα τελευταία 5 τουλάχιστον χρόνια: ολοκλήρωση αξιολόγησης = άνοδος, καθυστέρηση αξιολόγησης = πτώση.

Αυτό αναφέρει στην τελευταία ανάλυσή της για τις αγορές παγκοσμίως η JP Morgan, η οποία στο κεφάλαιο για την Ελλάδα αναφέρει ότι η σύνδεση της ελληνικής χρηματιστηριακής αγοράς με τις πιθανές αποφάσεις για το ελληνικό χρέος έχει αυξηθεί σημαντικά.

Αναλυτικότερα, σύμφωνα με την JP Morgan, η τέταρτη και τελική ανασκόπηση της τρέχουσας διάσωσης βρίσκεται σε εξέλιξη και αναμένεται να ολοκληρωθεί στις 21 Ιουνίου.

Η ολοκλήρωση της τέταρτης αξιολόγησης θα οδηγήσει στην εκταμίευση δόσης 11,7 δισ. ευρώ.

Σύμφωνα με τους αναλυτές της JP Morgan, η εκτίμηση είναι ότι η Ελλάδα θα κάνει μια "βρώμικη έξοδο" από το πρόγραμμα με βασικό σενάριο μια προληπτική γραμμή πίστωσης.

Παράγοντες που οδηγούν τις μελλοντικές επιδόσεις

Το αφήγημα της ελληνικής αγοράς δεν έχει αλλάξει τα τελευταία 5 χρόνια:

ολοκλήρωση / καθυστέρηση της αξιολόγησης -> αύξηση / μείωση εμπιστοσύνης καταναλωτών / επιχειρήσεων ->

επιτάχυνση / επιβράδυνση της αύξησης του ΑΕΠ -> συσπείρωση / διόρθωση στο χρηματιστήριο.

Ο επόμενος καταλύτης για την Ελλάδα θα είναι μια δυνητική ανακοίνωση για την ελάφρυνση του χρέους από τους Ευρωπαίους πιστωτές που θα μπορούσαν να οδηγήσουν στην είσοδο των ελληνικών ομολόγων στο πρόγραμμα QE της ΕΚΤ.

Σύμφωνα με τις εκτιμήσεις της JP Morgan το πιο πιθανό σενάριο συμπερίληψης των ελληνικών ομολόγων στο QE της ΕΚΤ θα γίνει στα μέσα Αυγούστου.

Σύμφωνα με το βασικό σενάριο της, η ΕΚΤ θα συνεχίσει τις καθαρές αγορές τίτλων ύψους 30 δισ. / μήνα μόνο μέχρι το Σεπτέμβριο.

Οι τράπεζες παραμένουν οι φθηνότερες στον κλάδο, με αποτίμηση 0.3x με όρους P / BV.

Η προσπάθεια μείωσης των NPE φαίνεται να επιταχύνεται καθώς οι πωλήσεις των μη εξυπηρετούμενων δανείων αρχίζουν να αυξάνονται.

Το αποτέλεσμα των stress tests των ελληνικών τραπεζών από την ΕΚΤ έδειξε ότι δεν υπάρχει άμεση ανάγκη νέων κεφαλαίων.

Η Alpha Bank παρουσίασε τις καλύτερες επιδόσεις, υπό το δυσμενές σενάριο, αφού ο CET1 θα μειωνόταν στο 9,69%.

Ομοίως, ο CET1 θα μειωνόταν στο 6,75% για τη Eurobank, στο 6,92% για την Εθνική Τράπεζα και 5,90% για την Τράπεζα Πειραιώς.

Η JP Morgan, λόγω του υψηλού προφίλ κινδύνου και του μικρού μεγέθους της αγοράς, διατηρεί ουδέτερη στάθμιση.

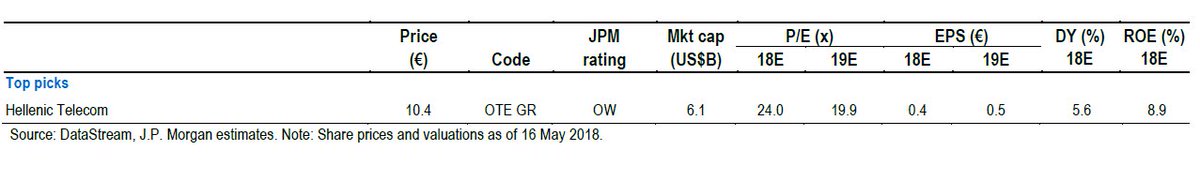

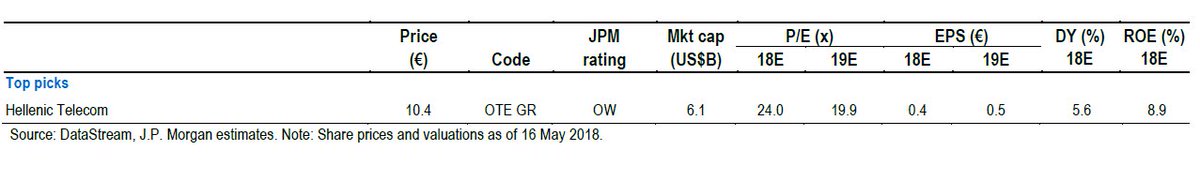

Ο ΟΤΕ είναι η μοναδική κορυφαία επιλογή στην Ελλάδα, καθώς ο όμιλος επιστρέφει στην ανάπτυξη το 2018Ε μετά από σχεδόν

μια δεκαετία πτώσης.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr

Αυτό αναφέρει στην τελευταία ανάλυσή της για τις αγορές παγκοσμίως η JP Morgan, η οποία στο κεφάλαιο για την Ελλάδα αναφέρει ότι η σύνδεση της ελληνικής χρηματιστηριακής αγοράς με τις πιθανές αποφάσεις για το ελληνικό χρέος έχει αυξηθεί σημαντικά.

Αναλυτικότερα, σύμφωνα με την JP Morgan, η τέταρτη και τελική ανασκόπηση της τρέχουσας διάσωσης βρίσκεται σε εξέλιξη και αναμένεται να ολοκληρωθεί στις 21 Ιουνίου.

Η ολοκλήρωση της τέταρτης αξιολόγησης θα οδηγήσει στην εκταμίευση δόσης 11,7 δισ. ευρώ.

Σύμφωνα με τους αναλυτές της JP Morgan, η εκτίμηση είναι ότι η Ελλάδα θα κάνει μια "βρώμικη έξοδο" από το πρόγραμμα με βασικό σενάριο μια προληπτική γραμμή πίστωσης.

Παράγοντες που οδηγούν τις μελλοντικές επιδόσεις

Το αφήγημα της ελληνικής αγοράς δεν έχει αλλάξει τα τελευταία 5 χρόνια:

ολοκλήρωση / καθυστέρηση της αξιολόγησης -> αύξηση / μείωση εμπιστοσύνης καταναλωτών / επιχειρήσεων ->

επιτάχυνση / επιβράδυνση της αύξησης του ΑΕΠ -> συσπείρωση / διόρθωση στο χρηματιστήριο.

Ο επόμενος καταλύτης για την Ελλάδα θα είναι μια δυνητική ανακοίνωση για την ελάφρυνση του χρέους από τους Ευρωπαίους πιστωτές που θα μπορούσαν να οδηγήσουν στην είσοδο των ελληνικών ομολόγων στο πρόγραμμα QE της ΕΚΤ.

Σύμφωνα με τις εκτιμήσεις της JP Morgan το πιο πιθανό σενάριο συμπερίληψης των ελληνικών ομολόγων στο QE της ΕΚΤ θα γίνει στα μέσα Αυγούστου.

Σύμφωνα με το βασικό σενάριο της, η ΕΚΤ θα συνεχίσει τις καθαρές αγορές τίτλων ύψους 30 δισ. / μήνα μόνο μέχρι το Σεπτέμβριο.

Οι τράπεζες παραμένουν οι φθηνότερες στον κλάδο, με αποτίμηση 0.3x με όρους P / BV.

Η προσπάθεια μείωσης των NPE φαίνεται να επιταχύνεται καθώς οι πωλήσεις των μη εξυπηρετούμενων δανείων αρχίζουν να αυξάνονται.

Το αποτέλεσμα των stress tests των ελληνικών τραπεζών από την ΕΚΤ έδειξε ότι δεν υπάρχει άμεση ανάγκη νέων κεφαλαίων.

Η Alpha Bank παρουσίασε τις καλύτερες επιδόσεις, υπό το δυσμενές σενάριο, αφού ο CET1 θα μειωνόταν στο 9,69%.

Ομοίως, ο CET1 θα μειωνόταν στο 6,75% για τη Eurobank, στο 6,92% για την Εθνική Τράπεζα και 5,90% για την Τράπεζα Πειραιώς.

Η JP Morgan, λόγω του υψηλού προφίλ κινδύνου και του μικρού μεγέθους της αγοράς, διατηρεί ουδέτερη στάθμιση.

Ο ΟΤΕ είναι η μοναδική κορυφαία επιλογή στην Ελλάδα, καθώς ο όμιλος επιστρέφει στην ανάπτυξη το 2018Ε μετά από σχεδόν

μια δεκαετία πτώσης.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr