Ανάπτυξη, ταμειακό απόθεμα, δομή χρέους και πολιτική σταθερότητα οι 4 λόγοι της βελτίωσης της αγοράς ελληνικών ομολόγων, σύμφωνα με τη UBS

Περισσότερη βελτίωση αναμένει για τα ελληνικά ομόλογα η UBS, η οποία θεωρεί ότι πλέον η τοποθέτηση στα ελληνικά assets είναι μια ελκυστική επιλογή.

Ειδικότερα, στην τελευταία 9σέλιδη ανάλυσή της υπό τον τίτλο "More upside for Greek bonds after the debt relief" (Περισσότερη άνοδος για τα ελληνικά ομόλογα μετά την ελάφρυνση του χρέους), που σας παρουσιάζει το www.bankingnews.gr, η UBS διαπιστώνει ότι τα ελληνικά ομόλογα είχαν την καλύτερη επίδοση μεταξύ των αντίστοιχων τίτλων των χωρών της ευρωζώνης τα τελευταία χρόνια, ενώ είναι μεταξύ των Top Trades για το 2018.

Μετά την επιτυχή ολοκλήρωση του προγράμματος του ESM, το ράλι θα διευρυνθεί, εκτιμά η UBS.

Οι λόγοι για αυτό ξεπερνούν την ελάφρυνση του χρέους.

Πρώτον, μπορεί να υπάρξουν θετικές μακροοικονομικές εκπλήξεις που μπορούν να ενισχύσουν περαιτέρω τη βιωσιμότητα του χρέους.

Δεύτερον, το μεγάλο απόθεμα μετρητών καλύπτει πάνω από 2 χρόνια χρηματοδοτικών αναγκών.

Τρίτον, η δομή του χρέους της Ελλάδας παραμένει πολύ ελκυστική.

Τέταρτον, ο πολιτικός κίνδυνος είναι χαμηλός.

Η αποσύνδεση από τον κίνδυνο της ευρωπαϊκής περιφέρειας, κατά την κλιμάκωση των αναταραχών στην Ιταλία, είναι ενδεικτικό της υποκείμενης θετικής δυναμικής και της αναβάθμισης της πιστοληπτικής αξιολόγησης της οικονομίας από τον οίκο S&P, η οποία και αποτελεί πρόδρομο για περαιτέρω θετική αξιολόγηση.

Η UBS κρίνει τη συμφωνία χρέους γενικά αναμενόμενη, αλλά ήταν ένα θετικό βήμα.

Οι κύριες παράμετροι των παραχωρήσεων ανακούφισης του χρέους της Ελλάδας ευθυγραμμίζονταν σε γενικές γραμμές με το πλαίσιο που καθορίστηκε στο Eurogroup του Ιουνίου του 2017.

Η Ελλάδα έλαβε 10ετή παράταση και την αναβολή της καταβολής των τόκων το μεγαλύτερο μέρος των δανείων του EFSF.

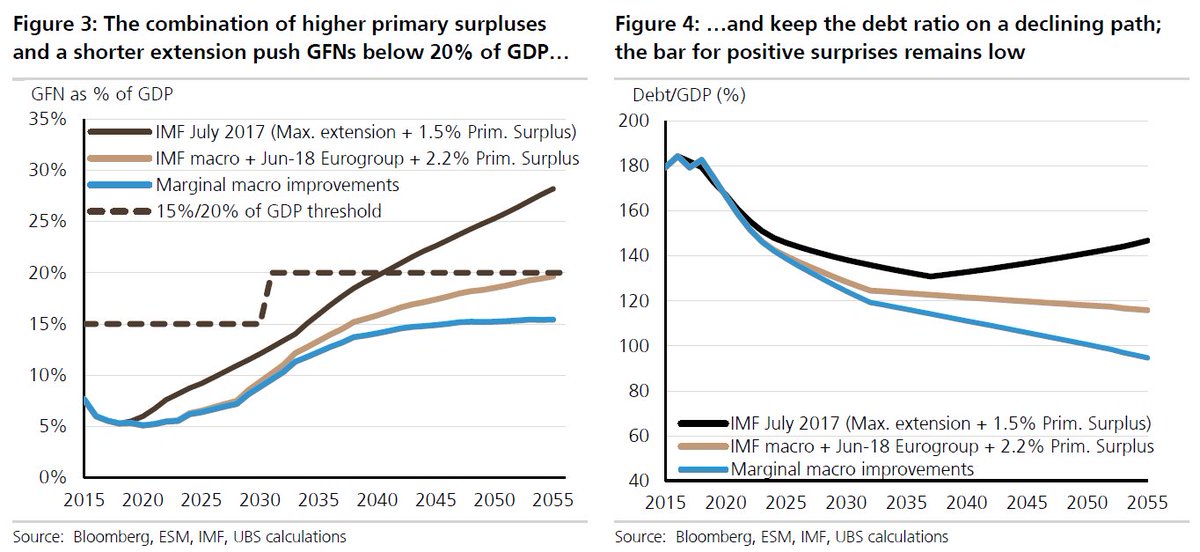

Μαζί με τα άλλα στοιχεία του πακέτου χρέους απαιτήθηκε από την Ελλάδα να διατηρεί το πρωτογενές πλεόνασμα στα επίπεδα του 2,2% του ΑΕΠ σε μακροπρόθεσμη βάση, προκειμένου ετησίως οι ακαθάριστες ανάγκες εξυπηρέτησης χρέους (GFN) να παραμείνει κάτω από το κατώτατο όριο του 20% του ΑΕΠ και το δείκτη του χρέους να παραμείνει σε φθίνουσα πορεία.

Σχετικά με την ανάλυση χρέους του ΔΝΤ πέρυσι, υψηλότερα μακροπρόθεσμα πρωτογενή πλεονάσματα (2,2% έναντι 1,5% του ΑΕΠ) θα υπεραντισταθμίσουν τη μικρότερη επέκταση (10 έτη έναντι ενός μέγιστου αριθμού 15) σε μακροπρόθεσμη βάση, ενώ ένα μεγάλο αποθεματικό μετρητών μειώνει την ανάγκη για πρόσβαση στην αγορά.

Βασικά, οι GFNs προβάλλονται να είναι μια θετική εξέλιξη κάτω από το όριο του 20% του ΑΕΠ για χρόνια ακόμη και χωρίς απαλλαγή από το χρέος.

Στο δημοσιονομικό μέτωπο, η αύξηση του ΑΕΠ κατά 2,3% το α’ τρίμηνο του 2018 επισημαίνει ότι με τη δημοσιονομική πολιτική να παραμένει περιοριστική και την εμπιστοσύνη να αποκαθίσταται, η πιθανότητα θετικής έκπληξης είναι αναμφίβολα μεγάλη.

Επιπλέον, η UBS σημειώνει ότι μπορεί να υπάρξουν οριακές βελτιώσεις στις επίσημες μακροπρόθεσμες προβλέψεις της πραγματικής ανάπτυξης της Ελλάδας, ώστε να βελτιωθεί ουσιαστικά η δυναμική του χρέους.

Τα ευρωπαϊκά θεσμικά όργανα έχουν πλέον ευθυγραμμιστεί με το ΔΝΤ με 1%) για τη δυναμική του χρέους, η οποία αναμένεται να βελτιωθεί ουσιαστικά.

Αναφορικά με το ταμειακό απόθεμα, οι ανάγκες χρηματοδότησης της Ελλάδας πρέπει να καλύπτονται μέχρι το 2020.

Η Ελλάδα θα λάβει 15 δισ. ευρώ μετά την ολοκλήρωση του τελευταίου προγράμματος.

Αυτό θα πρέπει να διαμορφώσει ένα ταμειακό απόθεμα που υπερβαίνει τα 24 δισ. ευρώ στο τέλος του προγράμματος τον Αύγουστο, γεγονός που υποδηλώνει ότι η Ελλάδα χρηματοδοτείται πλήρως μέχρι το 2020.

Αναφορικά με τη διάρθρωση του χρέους, τα ελληνικά ομόλογα υπόκεινται στο αγγλικό δίκαιο, έτσι δικαιολογημένα απολαμβάνουν καλύτερη νομική προστασία έναντι του τοπικού δικαίου.

Επίσης, αντιπροσωπεύουν μόνο το 11% του ελληνικού χρέους (περίπου 40 δισ. ευρώ), ενώ οι περιορισμένες εκδόσεις τα επόμενα χρόνια σημαίνει ότι θα παραμείνουν στα τρέχονται επίπεδα.

Το μικρό μερίδιο των ομολόγων που βρίσκεται σε χέρια ιδιωτών, έναντι των δανείων του επίσημου τομέα (περίπου 70%) ελαχιστοποιούν επίσης τις πιθανότητες μιας άλλης αναδιάρθρωσης του χρέους, καθώς το όφελος από την ελάφρυνση του χρέους θα ήταν αμελητέο.

Τέλος, η UBS θεωρεί ότι ο πολιτικός κίνδυνος στη χώρα παραμένει χαμηλός.

Η ολοκλήρωση του προγράμματος ESM από την κυβέρνηση ΣΥΡΙΖΑ το καλοκαίρι του 2015 μετέτρεψε αποτελεσματικά το κόμμα (και τον εταίρο του συνασπισμού ΑΝΕΛ) σε συστηματικό κόμμα, ευθυγραμμισμένο με τις πολιτικές της ΕΕ.

Ως εκ τούτου, η αντισυστημική ψήφος επέστρεψε σε χαμηλά επίπεδα.

Οι τελευταίες δημοσκοπήσεις επιβεβαιώνουν αυτή τη νέα τάση.

www.bankingnews.gr

www.worldenergynews.gr