Αναβαθμίζει την Alpha Bank σε "αγορά" (buy) και επαναλαμβάνει την ουδέτερη (neutral) σύσταση για την Εθνική, την Eurobank και την Πειραιώς

Ουδέτερη στις ελληνικές τράπεζες, πλην της Alpha Bank, παραμένει η Citigroup, καθώς θεωρεί ότι η αβεβαιότητα σχετικά με την έκβαση των προσομοιώσεων ακραίων καταστάσεων (stress test) είναι πιθανό να οδηγήσει σε αυξημένη μεταβλητότητα.

Ειδικότερα, στη σημερινή 44σέλιδη ανάλυση της υπό τον τίτλο "Greek Banks - Staying Neutral Ahead of Regulatory Actions, Alpha Preferred Exposure" (Ελληνικές Τράπεζες - Ουδέτεροι ενόψει των ρυθμιστικών αλλαγών, η Alpha Bank προτιμώμενη) που σας παρουσιάζει το www.bankingnews.gr, η Citigroup δηλώνει ότι βρίσκεται σε αναμονή για περισσότερη σαφήνεια σχετικά με τα επικαιροποιημένα σχέδια μείωσης των μη εξυπηρετούμενων δανείων και ανοιγμάτων και το κατά πόσο θα πρέπει να ληφθεί υπόψη, στο πλαίσιο των προσομοιώσεων ακραίων καταστάσεων, η στάση της ρυθμιστικής αρχής για την παροχή κάλυψης και των επιπτώσεων των ρυθμιστικών δράσεων.

Επίσης, θεωρεί ότι η πιθανότητα του AQR στις τράπεζες έχει περιοριστεί, αλλά η αβεβαιότητα σχετικά με τα stress tests θα οδηγήσει σε αυξημένη μεταβλητότητα τον κλάδο.

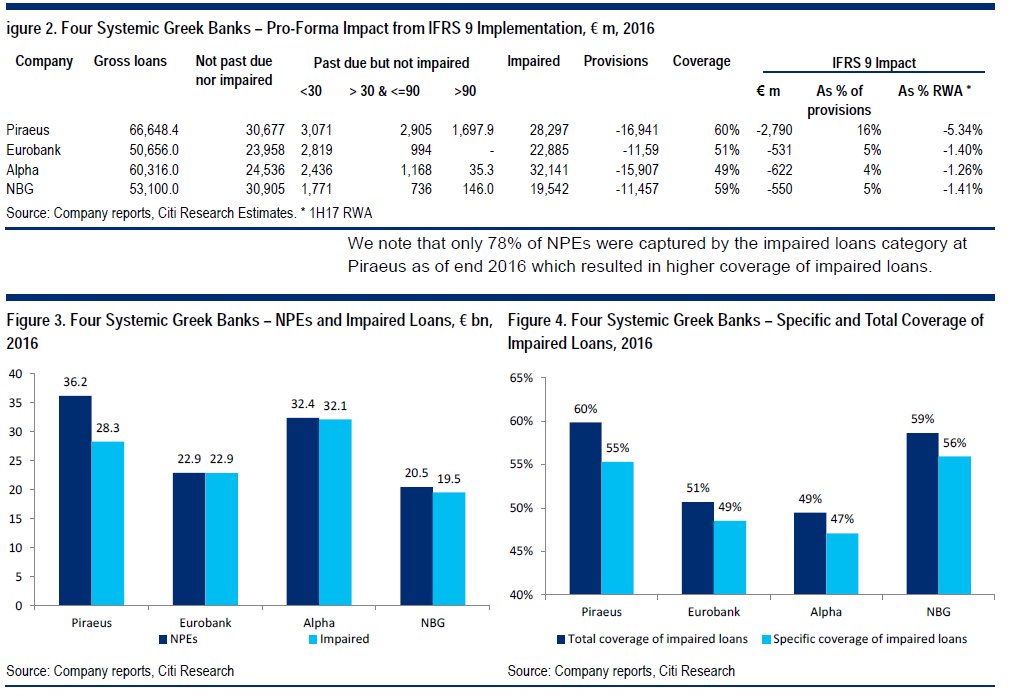

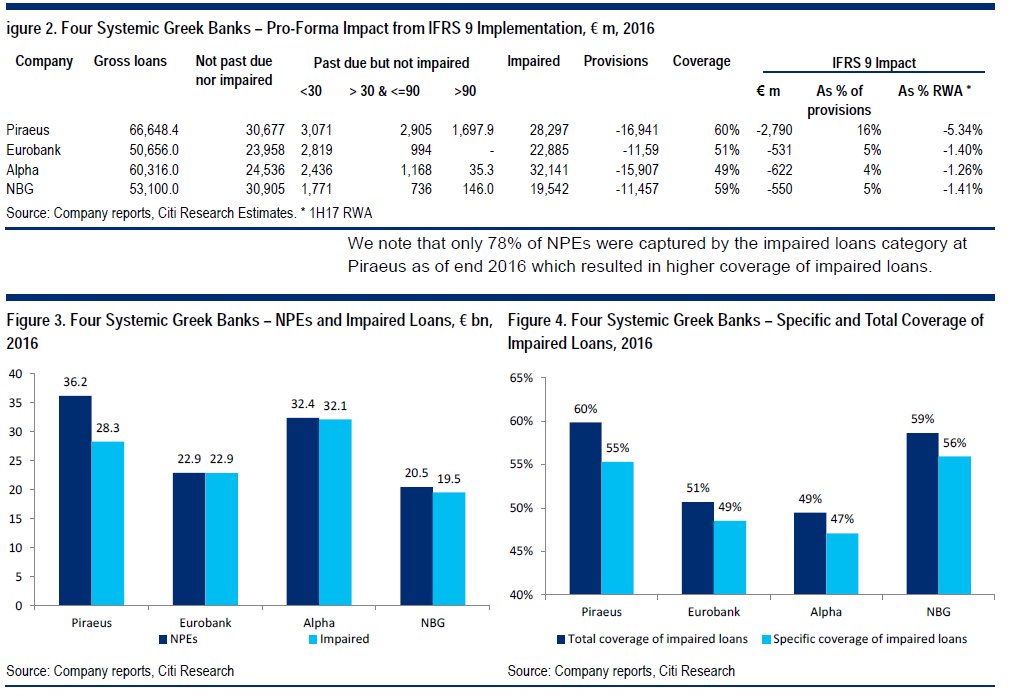

Αν υποθέσουμε ότι οι τράπεζες θα αυξήσουν την κάλυψη των ΝΡΕ η Citigroup φτάνει στο συμπέρασμα ότι θα υπάρξει επίπτωση 3,2 δισ. ευρώ από την εφαρμογή του λογιστικού προτύπου IFRS9 ή 7% των προβλέψεων στην Ελλάδα.

Συμπεριλαμβανομένων των αποτελεσμάτων του TRIM και του IFRS9 εκτιμά ότι οι ελληνικές τράπεζες έχουν αποθέματα ασφαλείας ύψους 2-4 δισ. ευρώ έναντι των αντίστοιχων απαιτήσεων της SREP για τον CET1.

Και οι τέσσερις ελληνικές τράπεζες έχουν αυξήσει σημαντικά τους δείκτες κεφαλαιακής επάρκειας, από το 12,2% κατά μέσο όρο το πρώτο εξάμηνο του 2015, σε 17,7% το α 'εξάμηνο του 2017.

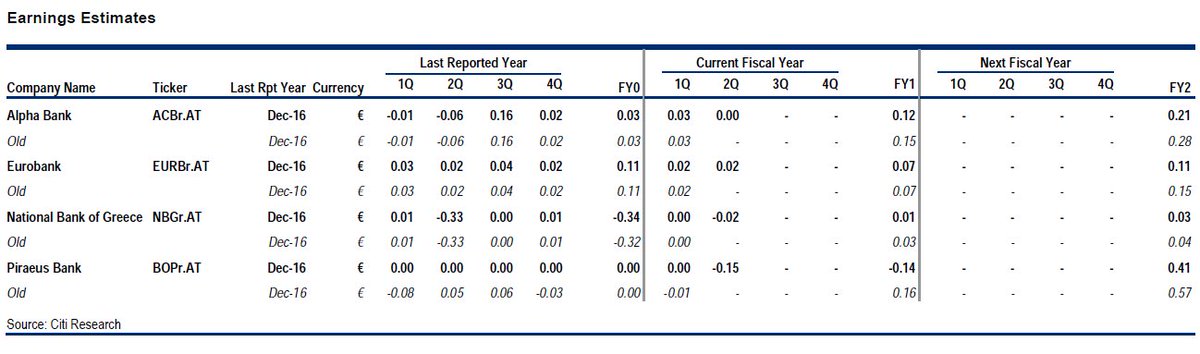

Επίσης αναθεωρεί πτωτικά την πορεία της κερδοφορίας, καθώς και το πλεόνασμα κεφαλαίου καθώς ενσωματώνει τον πλήρη αντίκτυπο του TRIM και του IFRS9.

Αναβαθμίζει την Alpha Bank σε "αγορά" (buy) και επαναλαμβάνει την ουδέτερη (neutral) σύσταση για την Εθνική, την Eurobank και την Πειραιώς.

Η θετική άποψη για την Alpha Bank στηρίζεται στο σημαντικό «μαξιλάρι ασφαλείας» που διαθέτει σε σχέση με τις υπόλοιπες ελληνικές τράπεζες, την υψηλή ποιότητα κεφαλαίου με το χαμηλότερο μερίδιο DTC στο κεφάλαιο CET1 και την ανώτερη προ-προβλέψεων κερδοφορία.

Η Citigroup μειώνει σημαντικά τις τιμές στόχους των ελληνικών τραπεζών.

Ειδικότερα, η νέα τιμή στόχος της Alpha bank διαμορφώνεται στα 2,16 ευρώ, από 2,69 ευρώ προηγουμένως, της Πειραιώς στα 3,10 ευρώ, από 5,40 ευρώ προηγουμένως, της Eurobank στα 0,80 ευρώ, από 1,05 ευρώ προηγουμένως και της Εθνικής στα 0,33 ευρώ από 0,35 ευρώ προηγουμένως.

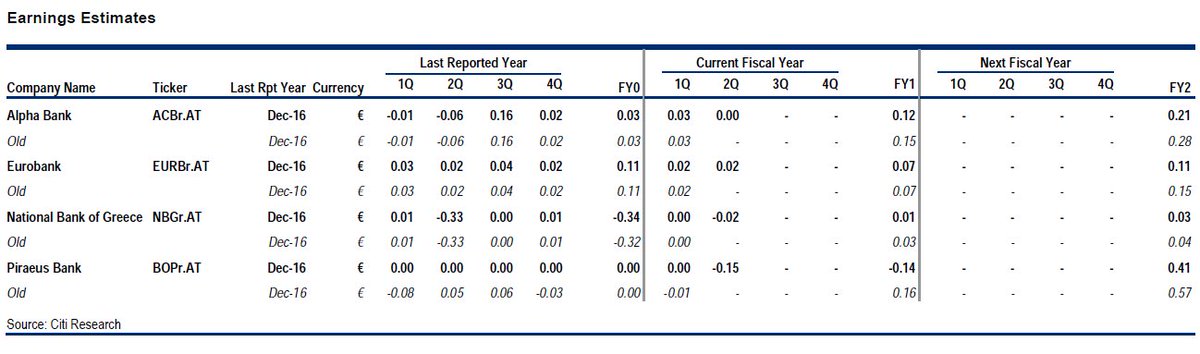

Επίσης, μείωσε και τις εκτιμήσεις για τα κέρδη ανά μετοχή:

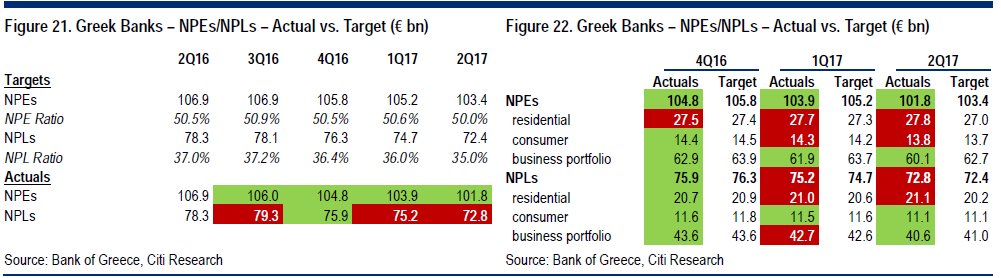

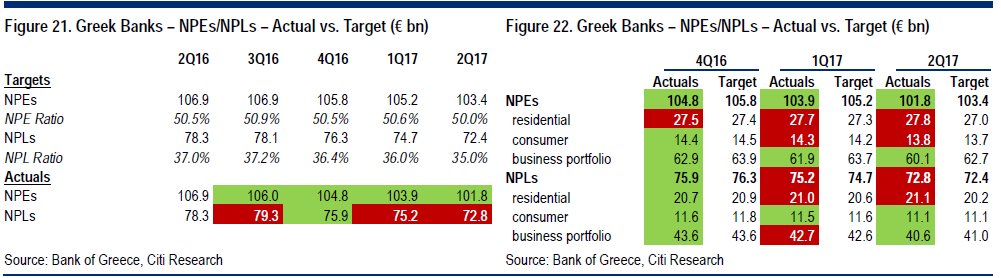

Μείωση NPE/NPL - Δύσκολη, αλλά επιτεύξιμη

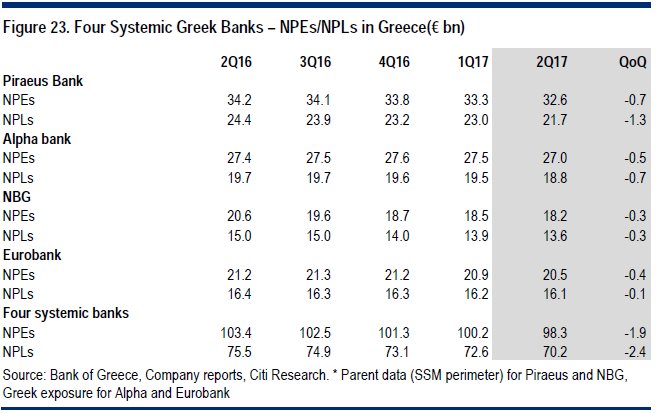

Τον Σεπτέμβριο οι ελληνικές τράπεζες ολοκλήρωσαν τις στρατηγικές μείωσης των NPE/NPL, σε συνεργασία με την Τράπεζα της Ελλάδος και τον SSM, περιλαμβάνοντας πιο επιθετικά σχέδια για την επίτευξη των στόχων μείωσης κατά 38% των NPEs και 49% των NPLs έως το 2019.

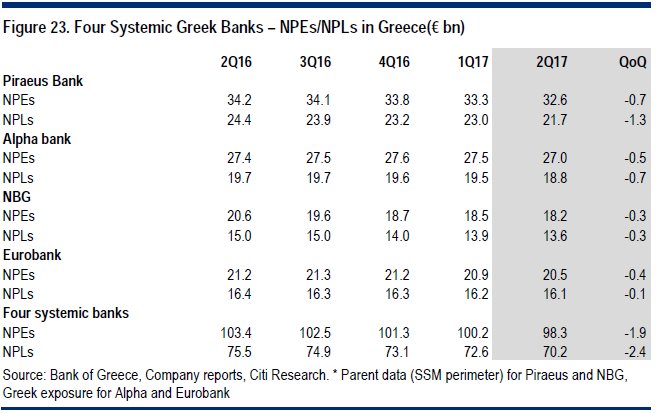

Η Citigroup παρατηρεί μια βελτίωση στις υποκείμενες τάσεις σχηματισμού NPE / NPL για το τρίμηνο, και συγκεκριμένα:

- Ο συνολικός σχηματισμός NPE στις τέσσερις συστημικές τράπεζες ήταν κοντά στο 0 το β' τρίμηνο για όλες τις τράπεζες πλην της Alpha

- Ο σχηματισμός NPL κατέστη αρνητικός στην Πειραιώς και την Εθνική Τράπεζα στο 2ο τρίμηνο.

Στη Eurobank και την Alpha Bank ο σχηματισμός NPL παρέμεινε θετικός, αλλά μειώθηκε σε σύγκριση το πρώτο τρίμηνο.

Στο σύνολο ο σχηματισμός NPL στις τέσσερις συστημικές τράπεζες ανήλθε σε - 247 εκατ. ευρώ. + 917 εκατ. ευρώ το πρώτο τρίμηνο.

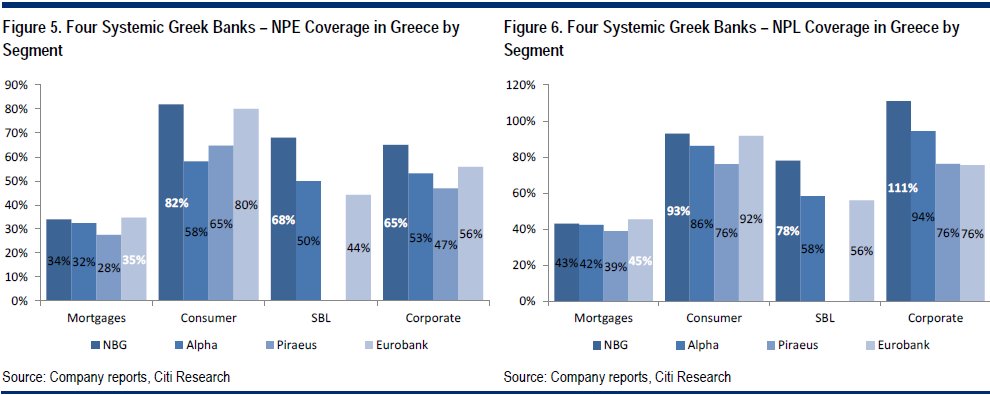

Ο σχηματισμός NPL παρέμεινε θετικός για το χαρτοφυλάκιο στεγαστικών δανείων σε όλες τις τράπεζες εκτός από την Πειραιώς, ενώ ο τομέας των καταναλωτικών και των επιχειρηματικών παρουσίασε ορατή βελτίωση.

Τον Σεπτέμβριο, οι ελληνικές τράπεζες υπέβαλαν αναθεωρημένους στόχους μείωσης των NPE / NPL στις ρυθμιστικές αρχές.

Ενώ οι ενημερωμένοι στόχοι δεν έχουν ακόμη αποκαλυφθεί, οι βασικές αλλαγές σχετίζονται με τη δέσμη μέτρων σχετικά με τη μείωση NPE / NPL παρά με τα επίπεδα.

Λαμβάνοντας υπόψη την εντατική εστίαση στην ποιότητα του ενεργητικού από τους επενδυτές, οι ρυθμιστικές αρχές αναμένουν ότι οι ομάδες διαχείρισης θα επικεντρωθούν στην επιτάχυνση του ρυθμού.

Επίσης, δεδομένων των σχεδίων της ΕΚΤ να ζητήσει από τις τράπεζες της ζώνης του ευρώ να αυξήσουν την κάλυψη των νέων NPEs από τον Ιανουάριο του 2018 σε 100% σε ορίζοντα 3ετίας, η Citigroup αυξάνει την πρόβλεψή της για τον κόστος κινδύνου για τις ελληνικές τράπεζες.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr

Ειδικότερα, στη σημερινή 44σέλιδη ανάλυση της υπό τον τίτλο "Greek Banks - Staying Neutral Ahead of Regulatory Actions, Alpha Preferred Exposure" (Ελληνικές Τράπεζες - Ουδέτεροι ενόψει των ρυθμιστικών αλλαγών, η Alpha Bank προτιμώμενη) που σας παρουσιάζει το www.bankingnews.gr, η Citigroup δηλώνει ότι βρίσκεται σε αναμονή για περισσότερη σαφήνεια σχετικά με τα επικαιροποιημένα σχέδια μείωσης των μη εξυπηρετούμενων δανείων και ανοιγμάτων και το κατά πόσο θα πρέπει να ληφθεί υπόψη, στο πλαίσιο των προσομοιώσεων ακραίων καταστάσεων, η στάση της ρυθμιστικής αρχής για την παροχή κάλυψης και των επιπτώσεων των ρυθμιστικών δράσεων.

Επίσης, θεωρεί ότι η πιθανότητα του AQR στις τράπεζες έχει περιοριστεί, αλλά η αβεβαιότητα σχετικά με τα stress tests θα οδηγήσει σε αυξημένη μεταβλητότητα τον κλάδο.

Αν υποθέσουμε ότι οι τράπεζες θα αυξήσουν την κάλυψη των ΝΡΕ η Citigroup φτάνει στο συμπέρασμα ότι θα υπάρξει επίπτωση 3,2 δισ. ευρώ από την εφαρμογή του λογιστικού προτύπου IFRS9 ή 7% των προβλέψεων στην Ελλάδα.

Συμπεριλαμβανομένων των αποτελεσμάτων του TRIM και του IFRS9 εκτιμά ότι οι ελληνικές τράπεζες έχουν αποθέματα ασφαλείας ύψους 2-4 δισ. ευρώ έναντι των αντίστοιχων απαιτήσεων της SREP για τον CET1.

Και οι τέσσερις ελληνικές τράπεζες έχουν αυξήσει σημαντικά τους δείκτες κεφαλαιακής επάρκειας, από το 12,2% κατά μέσο όρο το πρώτο εξάμηνο του 2015, σε 17,7% το α 'εξάμηνο του 2017.

Επίσης αναθεωρεί πτωτικά την πορεία της κερδοφορίας, καθώς και το πλεόνασμα κεφαλαίου καθώς ενσωματώνει τον πλήρη αντίκτυπο του TRIM και του IFRS9.

Αναβαθμίζει την Alpha Bank σε "αγορά" (buy) και επαναλαμβάνει την ουδέτερη (neutral) σύσταση για την Εθνική, την Eurobank και την Πειραιώς.

Η θετική άποψη για την Alpha Bank στηρίζεται στο σημαντικό «μαξιλάρι ασφαλείας» που διαθέτει σε σχέση με τις υπόλοιπες ελληνικές τράπεζες, την υψηλή ποιότητα κεφαλαίου με το χαμηλότερο μερίδιο DTC στο κεφάλαιο CET1 και την ανώτερη προ-προβλέψεων κερδοφορία.

Η Citigroup μειώνει σημαντικά τις τιμές στόχους των ελληνικών τραπεζών.

Ειδικότερα, η νέα τιμή στόχος της Alpha bank διαμορφώνεται στα 2,16 ευρώ, από 2,69 ευρώ προηγουμένως, της Πειραιώς στα 3,10 ευρώ, από 5,40 ευρώ προηγουμένως, της Eurobank στα 0,80 ευρώ, από 1,05 ευρώ προηγουμένως και της Εθνικής στα 0,33 ευρώ από 0,35 ευρώ προηγουμένως.

Επίσης, μείωσε και τις εκτιμήσεις για τα κέρδη ανά μετοχή:

Μείωση NPE/NPL - Δύσκολη, αλλά επιτεύξιμη

Τον Σεπτέμβριο οι ελληνικές τράπεζες ολοκλήρωσαν τις στρατηγικές μείωσης των NPE/NPL, σε συνεργασία με την Τράπεζα της Ελλάδος και τον SSM, περιλαμβάνοντας πιο επιθετικά σχέδια για την επίτευξη των στόχων μείωσης κατά 38% των NPEs και 49% των NPLs έως το 2019.

Η Citigroup παρατηρεί μια βελτίωση στις υποκείμενες τάσεις σχηματισμού NPE / NPL για το τρίμηνο, και συγκεκριμένα:

- Ο συνολικός σχηματισμός NPE στις τέσσερις συστημικές τράπεζες ήταν κοντά στο 0 το β' τρίμηνο για όλες τις τράπεζες πλην της Alpha

- Ο σχηματισμός NPL κατέστη αρνητικός στην Πειραιώς και την Εθνική Τράπεζα στο 2ο τρίμηνο.

Στη Eurobank και την Alpha Bank ο σχηματισμός NPL παρέμεινε θετικός, αλλά μειώθηκε σε σύγκριση το πρώτο τρίμηνο.

Στο σύνολο ο σχηματισμός NPL στις τέσσερις συστημικές τράπεζες ανήλθε σε - 247 εκατ. ευρώ. + 917 εκατ. ευρώ το πρώτο τρίμηνο.

Ο σχηματισμός NPL παρέμεινε θετικός για το χαρτοφυλάκιο στεγαστικών δανείων σε όλες τις τράπεζες εκτός από την Πειραιώς, ενώ ο τομέας των καταναλωτικών και των επιχειρηματικών παρουσίασε ορατή βελτίωση.

Τον Σεπτέμβριο, οι ελληνικές τράπεζες υπέβαλαν αναθεωρημένους στόχους μείωσης των NPE / NPL στις ρυθμιστικές αρχές.

Ενώ οι ενημερωμένοι στόχοι δεν έχουν ακόμη αποκαλυφθεί, οι βασικές αλλαγές σχετίζονται με τη δέσμη μέτρων σχετικά με τη μείωση NPE / NPL παρά με τα επίπεδα.

Λαμβάνοντας υπόψη την εντατική εστίαση στην ποιότητα του ενεργητικού από τους επενδυτές, οι ρυθμιστικές αρχές αναμένουν ότι οι ομάδες διαχείρισης θα επικεντρωθούν στην επιτάχυνση του ρυθμού.

Επίσης, δεδομένων των σχεδίων της ΕΚΤ να ζητήσει από τις τράπεζες της ζώνης του ευρώ να αυξήσουν την κάλυψη των νέων NPEs από τον Ιανουάριο του 2018 σε 100% σε ορίζοντα 3ετίας, η Citigroup αυξάνει την πρόβλεψή της για τον κόστος κινδύνου για τις ελληνικές τράπεζες.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr