To ελπιδοφόρο κλείσιμο του 2020 για το χρηματιστήριο αλλά και το εν γένει κλίμα των διεθνών αγορών έχει δημιουργήσει προσδοκίες για μια καλή πορεία των ελληνικών μετοχών το 2021, καθώς η ελληνική αγορά υπολείπεται κατά 15% περίπου από το επίπεδο που βρισκόταν έναν χρόνο πριν.

Οι μετοχές του ευρύτερου ενεργειακού τομέα που άπτονται και του βιομηχανικού από την έμμεση είτε άμεση διασύνδεση των δύο κλάδων έδειξαν σημαντική αξιοπιστία το 2020 με συνέπεια να αποτελούν βασικές επιλογές για τους επενδυτές.

Αλλά και εκ των βασικών τους δεδομένων προκύπτει ότι παραμένουν στο επίκεντρο των προοπτικών. Μια σειρά από αυτές ξεχωρίζει καθώς οι κλάδοι τους συγκεντρώνουν προοπτικές αναπτυξιακές, είτε λόγω των μεταρρυθμίσεων, είτε λόγω της διεθνοποίησης και των καινοτομιών τους.

Με βάση τα δεδομένα τους και ανάλογα με τις κεφαλαιοποιήσεις που διαθέτουν οι ΒΙΟΧΑΛΚΟ, ΑΔΜΗΕ, ΜΥΤΙΛΗΝΑΙΟΣ και ΔΕΗ έχουν το προβάδισμα.

ΒΙΟΧΑΛΚΟ: Υποτιμημένη και με αναβαθμισμένες προοπτικές

Η ΒΙΟΧΑΛΚΟ από πλευράς κεφαλαιοποίησης έχει δει υψηλότερα νούμερα τα οποία ανέρχονται στο επίπεδο των 1,5 δις ευρώ και ασφαλώς τα δικαιούται με τα τρέχοντα δεδομένα.

Κατά πρώτον γιατί οι θυγατρικές της εισηγμένες Cenergy και ΕΛΒΑΛΧΑΛΚΟΡ έχουν κάνει άλματα από πλευράς ανάπτυξης, καινοτομιών και διείσδυσης σε νέες αγορές.

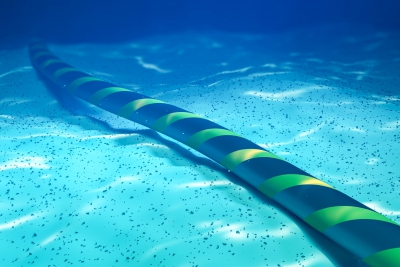

Η Cenergy, με σημαντικά συμβόλαια στις υποθαλάσσιες διασυνδέσεις στον τομέα των υπεράκτιων αιολικών στην Μεγάλη Βρετανία αλλά και έργα υποθαλάσσιων σωληνώσεων όπως αυτό στον Κόλπο του Μεξικού, αποτελεί το διαμάντι του ομίλου στο τομέα της αιχμής της τεχνολογίας στον ενεργειακό τομέα. Η αγορά γνωρίζει ότι η πρόταση της Alcatel με μετρητά και swap μετοχών έφερνε την αξία της Cenergy στα 600 εκατ ευρώ από 300 εκατ ευρώ που είναι σήμερα. Το deal αυτό καλώς δεν έγινε γιατί με τα παρόντα δεδομένα ο όμιλος Στασινόπουλου μπορεί να επιτύχει σημαντικές ανόδους στις κεφαλαιοποιήσεις του.

Η ΕΛΒΑΛΧΑΛΚΟΡ θα επιτύχει σημαντική αύξηση κερδών το 2021 αν οι ευρωπαϊκές οικονομίες έχουν μια στοιχειώδη ανάκαμψη, καθώς έδειξε μεγάλη ανθεκτικότητα το 2020.

Σημαντικό ζήτημα που θα πρέπει να επιλυθεί, αυτό του ενεργειακού κόστους, καθώς οι εκκρεμότητες που υφίστανται με την ΔΕΗ παραμένουν και έχουν να κάνουν με τα διμερή συμβόλαια.

Από τους τομείς που θα ευνοήσουν την ΕΛΒΑΛΧΑΛΚΟΡ η άνοδος της τιμής των αποθεμάτων σε χαλκό και αλουμίνιο που θα της επιτρέψουν να μετατρέψει σε λογιστικά κέρδη λογιστικές υποαξίες των προηγούμενων τριμήνων.

Η ΒΙΟΧΑΛΚΟ θέλει μεγάλη προσοχή το 2021 γιατί οι δυνατότητές της είναι πολύ μεγάλες και η νέα γενιά που αναλαμβάνει τα ηνία αλλάζει την φιλοσοφία με στόχο να προσελκύσει επενδυτικά κεφάλαια.

Υπάρχουν και οι υπόλοιπες συμμετοχές της ΒΙΟΧΑΛΚΟ που επίσης προσθέτουν αξία στον όμιλο.

ΑΔΜΗΕ: Οι υποθαλάσσιές διασυνδέσεις και οι σύγχρονες τεχνολογίες

Μόνο και μόνο από τις ανακοινώσεις για το δεκαετές πρόγραμμα του ΑΔΜΗΕ αντιλαμβάνεται κανείς, γιατί ο διαχειριστής δικτύου θα είναι ο καταλύτης που θα οδηγήσει την ανάπτυξη του ενεργειακού κλάδου.

Ο πολλαπλασιασμός των υποθαλάσσιων διασυνδέσεων αναγκαίος για την ενεργειακή τροφοδοσία της χώρας σε εγχώριο και διεθνές επίπεδο θα αυξήσουν σημαντικά το Regulated Asset Base που αποτελεί και κριτήριο αποτίμησης των εταιριών που περιλαμβάνουν τα δίκτυα.

Πέραν αυτού οι υποδομές για την σύνδεση των υπερακτίων αιολικών καθώς και της εγκατάστασης μπαταριών θα προσθέσουν επίσης σημαντικές υπεραξίες που είναι νωρίς να αποτιμηθούν.

Στα πλεονεκτήματα η σταθερή μερισματική απόδοση που προκύπτει από την αμοιβή του διαχειριστή του δικτύου. Αν σε αυτά προσθέσουμε το ότι το 51% βρίσκεται στο δημόσιο και στο πρόγραμμα είναι η ιδιωτικοποίηση γίνεται αντιληπτό ότι υπάρχουν πολλοί λόγοι που καθιστούν τον ΑΔΜΗΕ μια ελκυστική επενδυτική τοποθέτηση. Η Πειραιώς ΑΧΕΠΕΥ έχει δώσει μια πρώτη – τιμή στόχο τα 3,3 ευρώ.

MYTΙΛΗΝΑΙΟΣ: Sky is the limit

Η επέκταση της Μυτιληναίος σε νέες δραστηριότητες, το ειδικό βάρος στα κριτήρια ESG αλλά και η ανάκαμψη των τιμών του αλουμινίου ανεβάζουν ταχύτητες για την κεφαλαιοποίηση της εταιρίας, που ξεπέρασε τα 1,6 δις ευρώ κεφαλαιοποίηση και έβαλε πλώρη για τα 2 δις.

Η Μυτιληναίος έχει μια χρονιά εξαιρετικά ενδιαφέρουσα, καθώς έφτασε η ώρα των φωτοβολταϊκών πάρκων στα οποία εξειδικεύεται, και αναμένεται να κυριαρχήσουν σε διεθνές επίπεδο. Η τεχνογνωσία την οδήγησε στην ανάληψη του νέου φωτοβολταϊκού της ΔΕΗ δυναμικότητας 200MW στην Κοζάνη. Πρόκειται για έναν νέο κλάδο που αναπτύσσει ο τομέας της μέχρι τώρα METKA EGN κ οποίος δεν έχει αποτιμηθεί από τις αγορές. Είναι καθαρά ενεργειακός και αναμένεται να καταστεί για την εταιρία σημαντική πηγή για αύξηση της κερδοφορίας της.

Παράλληλα οι «ελεγχόμενες» τιμές του φυσικού αερίου, που για πολλούς λόγους θα παραμείνουν σε ευνοϊκά επίπεδα για τις θερμικές μονάδες παραγωγής το 2021, θα διατηρήσουν τις προϋποθέσεις για κερδοφορία από τον ενεργειακό κλάδο του φυσικού αερίου που είναι και ο μεγαλύτερος στην ελληνική αγορά, κυριαρχεί δε στο μίγμα. Η αγορά θα αρχίσει να προεξοφλεί επίσης την ολοκλήρωση της επένδυσης της μονάδας του CCGT στον Άγιο Νικόλαο, που ούσα υπερσύγχρονη διεθνώς, θα συμβάλλει σε σημαντική ενίσχυση της κερδοφορίας.

Το Αλουμίνιον της Ελλάδος θα έχει καλύτερη χρονιά καθώς οι τιμές είναι στα επίπεδα των 2000 δολ/τόνος και παράλληλα τα νέα προγράμματα μείωσης του κόστους βρίσκονται σε εξέλιξη.

Η εταιρία ανακοίνωσε επίσης σημαντικό έργο ανάληψης στον κλάδο διαχείρισης απορριμάτων στην Βρετανία αποδεικνύοντας έμπρακτα τις επεκτατικές της στρατηγικές.

Σημειώνουμε ότι οι τιμές που έχουν δοθεί από τους αναλυτές απολήγουν στα 14,5 ευρώ που αντιστοιχεί σε κεφαλαιοποίηση 2,1 δις.

ΔΕΗ : Παραμένουν σημαντικά ανοδικά περιθώρια

Η ΔΕΗ επιταχύνει όπως φαίνεται με την ταχύτητα που κινείται ο επικεφαλής της ΔΕΗΑΝ κ. K.Μαύρος την στροφή στις ΑΠΕ .

Με την κατακύρωση και του μεγάλου φωτοβολταϊκού της Κοζάνης η ΔΕΗ Ανανεώσιμες έχει πλέον πλήρως δρομολογημένο το επιχειρηματικό της πλάνο για την αύξηση εντός 24 μηνών του χαρτοφυλακίου της σε σταθμούς εν λειτουργία στα 500 MW.

Προχώρησε πρόσφατα στην υποβολή αιτήσεων στη ΡΑΕ για έκδοση αδειών για φωτοβολταϊκούς σταθμούς σε διάφορα ορυχεία της ΔΕΗ, συνολικής εγκατεστημένης ισχύος της τάξεως των 600 MW.

Με τις νέες αιτήσεις, η θυγατρική της ΔΕΗ έγινε η πρώτη εταιρεία σε χαρτοφυλάκιο έργων υπό ανάπτυξη, το οποίο ανέρχεται σε τουλάχιστον 6,7 GW. Από αυτό το χαρτοφυλάκιο, περίπου 2 GW αφορούν φωτοβολταϊκούς σταθμούς και η υπόλοιπη ισχύς έργα ΑΠΕ άλλων τεχνολογιών, στις οποίες όπως είναι φυσικό κυριαρχούν τα αιολικά πάρκα.

Το κλειδί της στρατηγικής μετά και την αναβάθμιση τόσο από την Fitch όσο και από την Eurobank που έδωσε τιμή – στόχο τα 10 ευρώ είναι η μερική ιδιωτικοποίηση του ΑΔΜΗΕ, για τον οποίο το κρίσιμο είναι το ύψος της αποτίμησης. Τα 2,9 – 3 δις δείχνουν ότι θα είναι το πάνω όριο της αποτίμησης, αλλά όλα δείχνουν ότι η ΔΕΗ θα λάβει πάνω από 1 δις.

Εφόσον αυτό ολοκληρωθεί η ΔΕΗ θα εκδώσει ομόλογο εκμεταλλευόμενη την ισχυροποίηση της κεφαλαιακής της διάρθρωσης και θα αναδιαρθρώσει τον δανεισμό της προς τις τράπεζες με ιδιαίτερα ευνοϊκούς όρους.

Η Eurobank Sec δίνει κεφαλαιοποίηση – στόχο τα 2,3 δις για τιμή – μετοχής τα 10 ευρώ.

Οι προοπτικές των υπολοίπων

Πέραν αυτών τα διυλιστήρια μπορούν αν ανακάμψουν επίσης σημαντικά αφού σταθεροποιηθούν οι τιμές πετρελαίου, η ζήτηση και τα περιθώρια διύλισης.

Αναμένεται ανακοίνωση σημαντικής εξαγοράς της Motor Oil στις ΑΠΕ.

Η Τέρνα Ενεργειακή με την μεγαλύτερη απόδοση κατά το 2020 είναι κοντά στους στόχους των αναλυτών που ανέρχονται στα επίπεδα των 14,5 ευρώ κατά μέσον όρο. Η πορεία του κλάδου της αντλησιοταμίευσης μπορεί να αποτελέσει έναν νέο καταλύτη.

Για τον Ελλακτωρα και την ΓΕΚ Τέρνα που ανήκουν περισσότερο στον κατασκευαστικό κλάδο το ενδιαφέρον είναι υπαρκτό.

Για μεν το πρώτο το ξεκαθάρισμα του ελέγχου θα είναι καθοριστικό.

Για την ΓΕΚ Τέρνα η πορεία του κατασκευαστικού κλάδου αναμένεται σταδιακά να της δώσει νέα κερδοφορία που θα ευνοήσει μεγαλύτερη κεφαλαιοποίηση, χάρις και την ισχυρή παρουσία των Ολλανδών.

www.worldenergynews.gr