Οι αυξημένες προσφορές είναι απόρροια της ασφάλειας που παρέχει η ΕΚΤ που μπορεί να αγοράσει στην δευτερογενή αγορά το 10ετές ομόλογο

Στα 15,5 δισ. ανήλθαν οι προσφορές για το 10ετές ελληνικό ομόλογο, με στόχο το ελληνικό Δημόσιο να αντλήσει 2,5 δισ. ευρώ με επιτόκιο 1,55% με 1,60%, επιβεβαιώνοντας πλήρως σχετικά δημοσιεύματα του bankingnews.gr για τον χρόνο της έκδοσης αλλά και για το επιτόκιο - εκτίμηση BN στο 1,50% με 1,55% -

Αξίζει να αναφερθεί ότι οι αυξημένες προσφορές σε εκδόσεις ομολόγων είναι συνηθισμένο φαινόμενο εσχάτως παρατηρήθηκε στην Ιταλία και Ισπανία.

Όλα τα ομόλογα που εκδίδουν τα κράτη μπορούν να καταλήξουν στην ΕΚΤ μέσω του Προγράμματος Πανδημίας ύψους 1,35 τρισεκ. ευρώ και μέσω του κλασικού Προγράμματος Ποσοτικής Χαλάρωσης.

Το αρχικό εύρος επιτοκίου ήταν 1,65% με 1,68%, ωστόσο η πορεία του book building δείχνει ότι θα κινηθεί στο 1,55% με 1,60%.

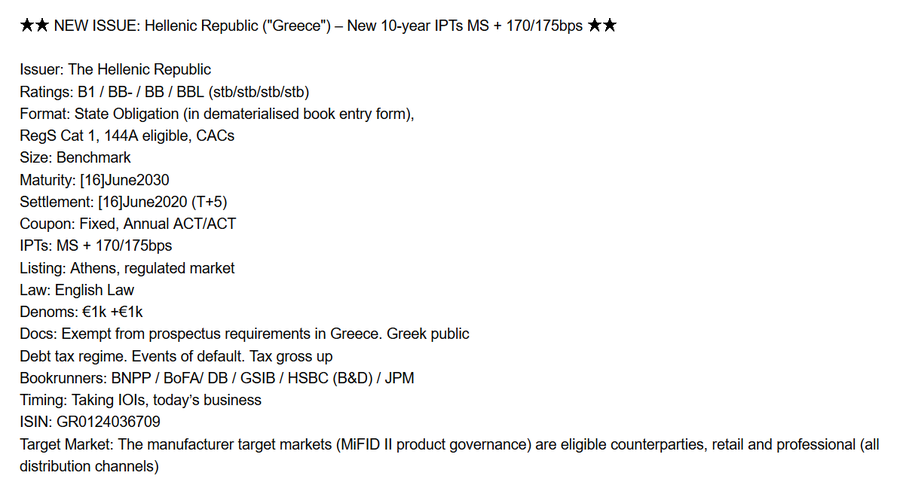

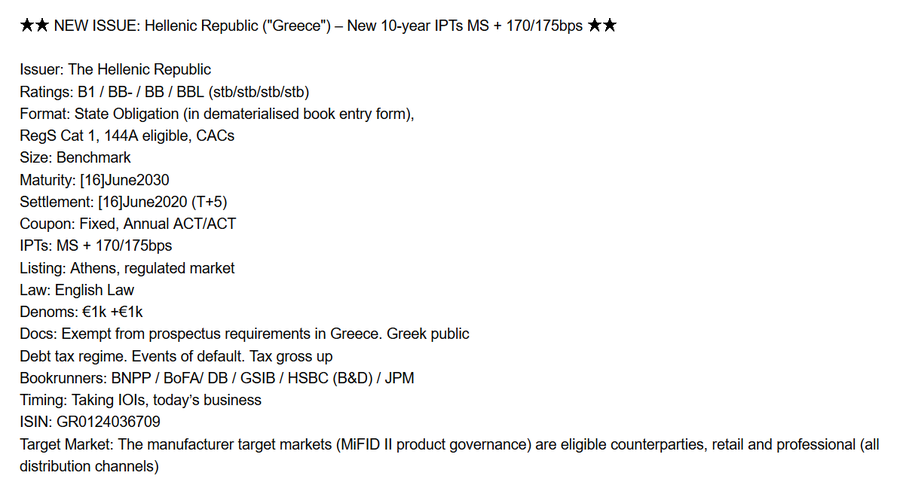

Το σχήμα των αναδόχων είναι το εξής:

Στις BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs, HSBC και JP Morgan με στόχο να εκδοθεί τίτλος λήξης Ιουνίου του 2030.

Να σημειωθεί ότι είχαν υπάρξει εισηγήσεις για να αντληθούν 5 δισεκ. αντί 2,5 δισεκ. ευρώ.

Οι αυξημένες προσφορές στα 15,5 δισεκ. υπερκαλύπτουν το ζητούμενο ποσό 6,2 φορές.Αξίζει να αναφερθεί ότι οι αυξημένες προσφορές σε εκδόσεις ομολόγων είναι συνηθισμένο φαινόμενο εσχάτως παρατηρήθηκε στην Ιταλία και Ισπανία.

Όλα τα ομόλογα που εκδίδουν τα κράτη μπορούν να καταλήξουν στην ΕΚΤ μέσω του Προγράμματος Πανδημίας ύψους 1,35 τρισεκ. ευρώ και μέσω του κλασικού Προγράμματος Ποσοτικής Χαλάρωσης.

Το αρχικό εύρος επιτοκίου ήταν 1,65% με 1,68%, ωστόσο η πορεία του book building δείχνει ότι θα κινηθεί στο 1,55% με 1,60%.

Το σχήμα των αναδόχων είναι το εξής:

Στις BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs, HSBC και JP Morgan με στόχο να εκδοθεί τίτλος λήξης Ιουνίου του 2030.