Motor Oil και Tupras είναι τα αγαπημένα ονόματα της MORGAN στην κατηγορία, που προσφέρουν σταθερή γενιά FCF, μεγαλύτερη έκθεση σε διύλιση και προεξοφλητική αποτίμηση

Ενδιαφέρουσα έρευνα της Αμερικανικής πολυεθνικής τράπεζας επενδύσεων MORGAN STANLEY για τα διυλιστήρια της Νοτιοανανατολικής Ευρώπης, δείχνει γιατί πρέπει να επενδύσει κάποιος σε αυτά.

Ορισμένοι ίσως να υποστηρίζουν ότι η ζήτηση για ορισμένα καύσιμα (ιδιαίτερα για τη βενζίνη), θα κορυφωθεί στο όχι πολύ μακρινό μέλλον, ενώ οι επενδύσεις σε νέους τομείς όπως οι ανανεώσιμες πηγές ενέργειας (ΑΠΕ), δύσκολα θα προσφέρουν τις ίδιες αποδόσεις με τα περιουσιακά στοιχεία παλαιού τύπου.

Παρά το γεγονός ότι η διύλιση είναι μια παραδοσιακή αγορά εμπορευμάτων, επωφελούμενη από την ευκολία μεταφοράς των προϊόντων της, η περίπτωση της Κεντρικής και Ανατολικής Ευρώπης είναι πολλά περισσότερα υποσχόμενη και εξαρτάται από την εγχώρια δυναμική.

Λεφτά υπάρχουν

Υπάρχουν ακόμη χρήματα που πρέπει να επενδυθούν σε αυτόν τον τομέα, με την περιφερειακή δυναμική να παρέχει ένα υποστηρικτικό υπόβαθρο.

Η ζήτηση καυσίμων θα πρέπει να συνεχίσει να επεκτείνεται κατά τη διάρκεια της δεκαετίας σε όλες τις αγορές που καλύπτονται από HELLENiQ, MOL, Motor Oil, Orlen και Tupras (οι 5 εταιρείες στις οποίες ξεκινάμε την κάλυψη).

Ίσα ίσα, κάποιες από αυτές τις αγορές δεν έχουν μέχρι τώρα αρκετό δυναμικό παραγωγής για να καλύψουν την τοπική ζήτηση. Όπως και τα εγχώρια assets, είναι συνήθως σε θέση να κλειδώσουν σε premium τιμές για τον όγκο τους, δηλ. με την πώληση CFR/CIF (κόστος και ναύλος / κόστος, ασφάλιση και ναύλος) στο εσωτερικό, σε σύγκριση με το FOB διεθνώς.

Ίδια τάση το 2024 και το 2025

Τα περιθώρια διύλισης πράγματι ομαλοποιούνται, κάτι που είναι πολύ γνωστό και κατανοητό από την αγορά.

Οι ίδιες οι εταιρείες προβλέπουν τη μείωση των ετήσιων περιθωρίων διύλισης το 2024.

Η τάση θα παραμείνει το 2025 καθώς η νέα χωρητικότητα αρχίζει να εφάπτεται της ζήτησης. Ωστόσο, πιστεύουμε ότι οι προβλέψεις για ομαλοποίηση των περιθωρίων είναι εσπευσμένες και βιαστικές.

Ας σημειωθεί ότι νωρίτερα φέτος, όπως πληροφορήθηκαν συνεργάτες του επενδυτικού οίκου, υπάρχουν μικρές καθυστερήσεις ή ακυρώσεις νέων project και επενδύσεων που ενδέχεται να "σφίξουν" και πάλι την αγορά διύλισης.

Αυτό, σε συνδυασμό με την τοπική δυναμικότητα (πολύ περιορισμένη επέκταση δυναμικότητας στην περιοχή και τις γειτονιές της), υποστηρίζει την άποψή μας ότι τα περιθώρια για τις πέντε εταιρείες θα συγκλίνουν πίσω στα ιστορικά τους επίπεδα έως το 2026.

Οι επενδυτές θα πρέπει να αγνοήσουν αυτή την τάση.

Ωστόσο, το να είμαστε πολύ απαισιόδοξοι πολύ νωρίς, πιστεύουμε ότι πιθανότατα θα οδηγήσει τους επενδυτές στην εγκατάλειψη προσδοκίας υψηλών μονοψήφιων μερισματικών αποδόσεων, σε μια εποχή που η αποτίμηση είναι ήδη συμπιεσμένη για τα περισσότερα ονόματα, με πολλαπλάσια EV/EBITDA κάτω από τους μέσους όρους 15ετίας.

Επίσης, το χαμηλότερο κόστος χρηματοδότησης και ο περιορισμένος ανταγωνισμός μπορεί να προσφέρουν σταθερές αποδόσεις στα έργα ανανεώσιμων πηγών ενέργειας.

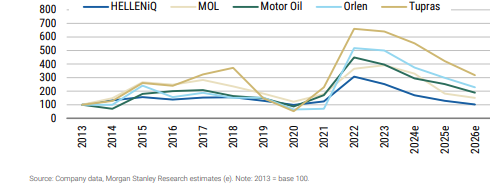

Η μεγαλύτερη συνάφεια της δυναμικής των ομίλων αυτών επιβεβαιώνεται επίσης με την εξέταση της απόδοσης 20 και πλέον ετών των μετοχών τους. Μαζί με τους αναλυτές CEEMEA μετοχών, αναλύσαμε το απόδοση των 5 μετοχών στις οποίες ξεκινάμε την κάλυψη σε σύγκριση με τη Δυτική Ευρώπη διυλιστήρια και τους τοπικούς δείκτες τους.

Τα διυλιστήρια παρέχουν ένα ελκυστικό περιβάλλον για τους επενδυτές – ιδιαίτερα σε σύγκριση με την υπόλοιπη ζώνη CEEMEA Energy and Materials.

Motor Oil και Tupras είναι τα αγαπημένα ονόματα της MORGAN στην κατηγορία, που προσφέρουν σταθερή γενιά FCF, μεγαλύτερη έκθεση σε διύλιση και προεξοφλητική αποτίμηση.

www.worldenergynews.gr