Η κάλυψη αρχίζει με σύσταση overweight σε Alpha Bank και Εθνική και equal-weight σε Eurobank και Πειριαώς

Η πρόοδος στις τιτλοποιήσεις των μη εξυπηρετούμενων ανοιγμάτων (NPE) δείχνει τη δύναμη του μετασχηματισμού που προσφέρει για την εκκαθάριση του ισολογισμού των ελληνικών τραπεζών, αναφέρει η Morgan Stanley, η οποία εκτιμά οτι οι κίνδυνοι των νέων μεταρρύθμισων είναι πιθανώς διαχειρίσιμοι.

Μάλιστα θεωρεί τις ελληνικές τράπεζες ως ελκυστικές, στη σχέση οφέλων - κινδύνου στην τρέχουσα αποτίμηση.

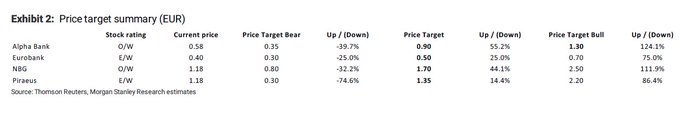

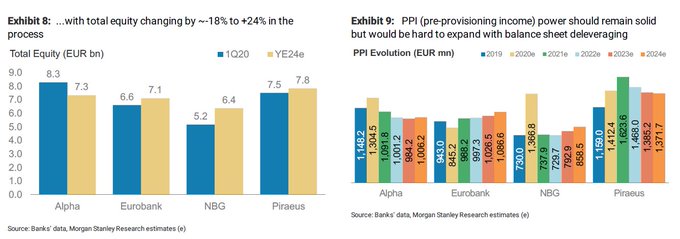

Ειδικότερα, στη σημερινή, 21 Σεπτεμβρίου 2020, 84σέλιδη ανάλυσή της υπό τον τίτλο "Balance Sheet Cleanup - Underappreciated" (εκκαθάριση ισολογισμών - υποτιμημένες), που σας παρουσιάζει το bankingnews.gr, η Morgan Stanley παρουσιάζει τρία σενάρια για τις τιμές στόχους των ελληνικών τραπεζών:

Στο βασικό σενάριο δίνει 0,90 ευρώ για την Alpha Bank, 0,50 ευρώ για τη Eurobank, 1,70 ευρώ για την Εθνική και 1,35 ευρώ για την Πειραιώς.

Στο δυσμενές σενάριο δίνει 0,35 ευρώ για την Alpha Bank, 0,30 ευρώ για τη Eurobank, 0,80 ευρώ για την Εθνική και 0,30 ευρώ για την Πειραιώς.

Στο θετικό σενάριο δίνει 1,30 ευρώ για την Alpha Bank, 0,70 ευρώ για τη Eurobank, 2,50 ευρώ για την Εθνική και 2,20 ευρώ για την Πειραιώς.

Η κάλυψη αρχίζει με σύσταση overweight σε Alpha Bank και Εθνική και equal-weight σε Eurobank και Πειριαώς

Η κάλυψη αρχίζει με σύσταση overweight σε Alpha Bank και Εθνική και equal-weight σε Eurobank και Πειριαώς

Όπως επισημαίνει το προφίλ κινδύνου-απόδοσης των ελληνικών τραπεζών είναι ελκυστικό με τις τιμές των μετοχών τους να έχουν υποχωρήσει κατά 57-69% από τις αρχές του έτους.

Οι ανησυχίες της αγοράς είναι κατανοητές, καθώς η ελληνική οικονομία οδεύει σε ύφεση 10,8% το 2020 (με ανάκαμψη 5,3% το 2021) σύμφωνα με τις εκτιμήσεις της Morgan Stanley, κάτι που θα εκτροχιάσει τις προσπάθειες εκκαθάρισης των ισολογισμών τους.

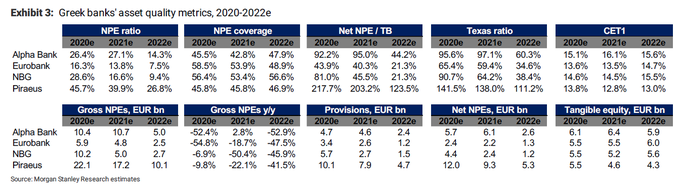

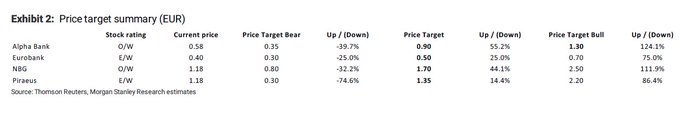

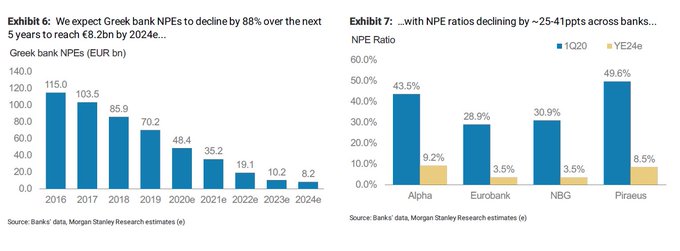

Με τις ελληνικές τράπεζες ακόμα να παρουσιάζουν τους υψηλότερους δείκτες NPE στην Ευρώπη, η Morgan Stanley εστιάζει στις ευκαιρίες εκκαθάρισης ισολογισμού και εξετάζει την ικανότητα των ελληνικών τραπεζών να μειώσουν τα NPEs.

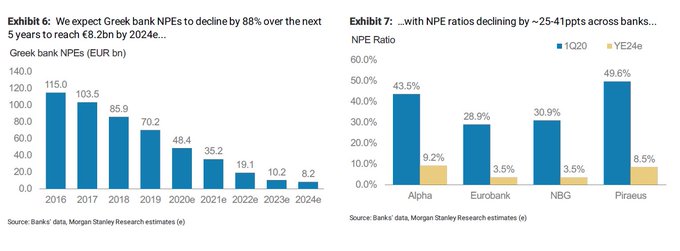

Θεωρεί ότι η επίτευξη των επιπέδων NPE πέριξ του 5% των δανείων είναι δυνατή αν και αυτό αναμένεται να διαρκέσει αρκετά χρόνια και με σημαντικό κόστος.

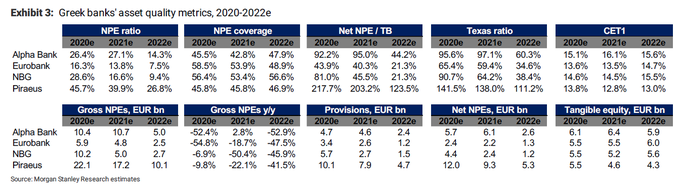

Το σύστημα προστασίας περιουσιακών στοιχείων Ηρακλής (HAPS) θα βοηθήσει στην αντιμετώπιση περίπου του μισού του τρέχοντος αποθέματος NPE, κατά την άποψη της Morgan Stanley.

'Ετσι ο περαιτέρω καθαρισμός θα μπορούσε να πάρει να ακολουθήσει ένα σημαντικό αριθμό μοντέλων, όπως μέσω τιτλοποίησης και πωλήσεων NPE.

Αυτό υπογραμμίζει τη δύναμη της τιτλοποίησης NPE και τον τρόπο που το HAPS μπορεί να βοηθήσει τις τράπεζες.

Η αγορά φαίνεται να δίνει πίστωση για τη βελτίωση της ποιότητας των περιουσιακών στοιχείων στην Eurobank (η οποία διαπραγματεύεται στο 0,3x σε όρους P / B με βάση τις εκτιμήσεις του 2020) αλλά πολύ λιγότερο στην Εθνική (0,2x), η οποία πιστεύεται ότι θα μπορούσε να μειώσει την αναλογία NPE στο 16% έως το 2021 από 30% σήμερα.

Alpha Bank και Πειραιώς έχουν τις υψηλότερες αναλογίες NPE (44% και 48%, αντίστοιχα) και διαπραγματεύονται στο 0,1x σε όρους P / B, αλλά η Morgan Stanley πιστεύει ότι η Alpha Bank έχει πολύ ισχυρότερο κεφαλαιακό μαξιλάρι για να επιτρέψει την επιτάχυνση της μείωσης των NPEs.

Οι τιμές της αγοράς επηρεάζουν σοβαρά την ποιότητα των περιουσιακών στοιχείων

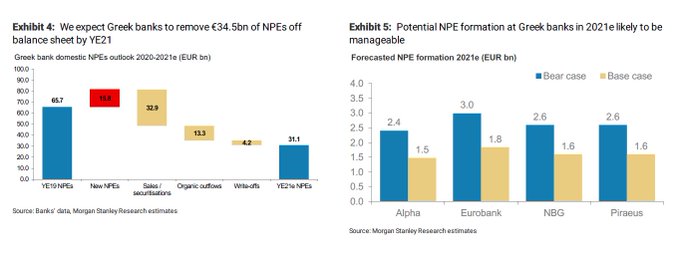

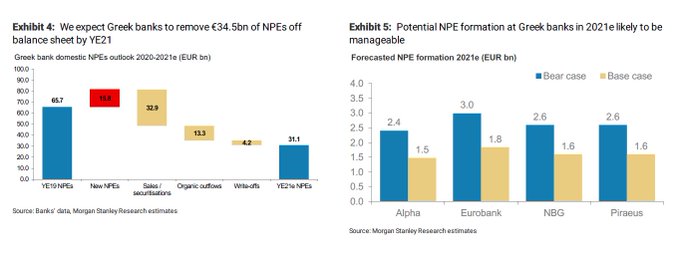

Τα δάνεια υπό αναστολή λόγω των μέτρων κατά της πανδημίας αντιπροσωπεύουν το 15-24% των χορηγήσεων στις ελληνικές τράπεζες και σε περίπτωση που το ένα τέταρτο από αυτά μετατραπεί σε μη εξυπηρετούμενο μετά τη λήξη της αναστολής τότε οι δείκτες θα αυξηθούν κατά 2,5-4%, κάτι που θα οδηγήσει σε επιβράδυνση της εκκαθάρισης των ισολογισμών.

Ενώ στο βασικό σενάριο η Morgan Stanley πιστεύει ότι ο σχηματισμός NPE είναι πιθανό να αντισταθμιστεί από την ελληνική οικονομική ανάκαμψη, εάν η ελληνική οικονομία δεν βελτιωθεί στα μέσα του 2021, τότε η κυβέρνηση θα μπορούσε να επεκτείνει τα προγράμματα υποστήριξης όπως το πρόγραμμα επιδότησης "Γέφυρα" για υποθήκες πρώτης κατοικίας.

Επιπλέον, η Morgan Stanley πιστεύει ότι σε περίπτωση που απελευθερωθούν τα κεφάλαια από το ταμείο ανάκαμψης της Ευρωπαϊκής Ένωσης, η πιθανότητα των δυσμενών σεναρίων μειώνεται και οι κίνδυνοι ανακεφαλαιοποίησης είναι πιο περιορισμένοι έναντι των προηγούμενων κρίσεων των ελληνικών τραπεζών.

Απαντήσεις σε βασικά ερωτήματα

Πόσο σφοδρός θα είναι ο τελικός αντίκτυπος του COVID;

Στο βασικό σενάριο ο σχηματισμός NPE μετά την αναστολή του 2021 είναι πιθανό να αντισταθμιστεί από την οικονομική ανάκαμψη και ενδεχομένως τα περαιτέρω κυβερνητικά μέτρα στήριξης που θα βοηθήσουν οηθούσαν τις τράπεζες να αναδιαρθρώσουν την πλειονότητα των προβληματικών δανείων.

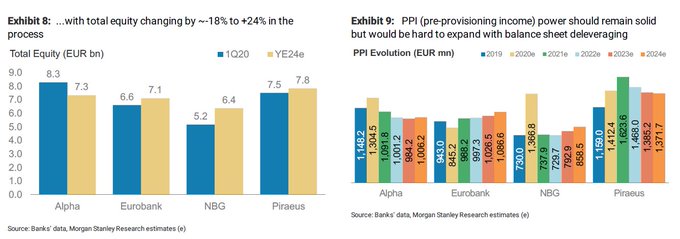

Η εισροή NPE είναι πιθανό να είναι σταδιακή και τα κεφάλαια των τραπεζών μαζί με τα προ προβλέψεων έσοδα (PPI) θα πρέπει να συμβάλουν στην αντιστάθμιση υψηλότερης κερδοφορίας.

Τι συμβαίνει με τα προγράμματα μείωσης NPE και πόσο καιρό μπορεί να χρειαστεί για την εκκαθάριση των ισολογισμών;

Η ολοκλήρωση της διαδικασίας διαχωρισμού της Eurobank και της συναλλαγής του Cairo δείχνει ότι, παρά τον αντίκτυπο του COVID οι ενέργειες των τιτλοποιήσεων συνεχίζονται.

Η Morgan Stanley πιστεύει ότι οι τέσσερις συστημικές τράπεζες μπορούν να εκτελέσουν τα προ-πανδημικά τους σχέδια εκκαθάρισης με καθυστέρηση αρκετών τριμήνων.

Πώς θα μοιάζουν οι ελληνικές τράπεζες μετά την εκκαθάριση;

Οι ελληνικές τράπεζες βασίζονται στο καθαρό εισόδημα από τόκους σε μεγαλύτερο βαθμό από ό, τι οι περισσότερες άλλες τράπεζες της ΕΕ.

Έτσι, πρέπει να είναι σε θέση να διατηρήσουν ευρύτερα τα NIM μετά τις προσπάθειές τους για καθαρισμό.

Επιπλέον, ακόμη και με μεγάλα σχέδια εθελουσίας εξόδου εργαζομένων που υλοποιούνται, η αποδοτικότητα έχει ακόμη περιθώρια βελτίωσης από την περαιτέρω ψηφιοποίηση.

Τελικά, η Morgan Stanley πιστεύει ότι οι ελληνικές τράπεζες θα πρέπει να μπορούν να διατηρούν υψηλό μονοψήφιο RoE μεσομακροπρόθεσμα.

Πού θα μπορούσε να γίνει το λάθος;

Οι βασικοί κίνδυνοι στις προβλέψεις της Morgan Stanley είναι η δυνητικά πιο σημαντική αδυναμία στην ελληνική οικονομία και την εξασθένιση της αγοράς NPE στην Ελλάδα, η οποία θα είχε ως αποτέλεσμα τόσο υψηλότερες νέες εισροές NPE όσο και πιο αργή πρόοδος στην εκκαθάριση.

Ωστόσο, πιστεύει ότι οι κίνδυνοι ανακεφαλαιοποίησης είναι πιο περιορισμένοι έναντι προηγούμενων ελληνικών τραπεζικών κρίσεων, με μόνο την Πειραιώς να αναζητά ένα πιθανό μερίδιο λόγω του υψηλότερου λόγου NPE σε συνδυασμό με το πιο αδύναμο αποθεματικό κεφαλαίου.

Αυτό οδηγεί την Morgan Stanley να εκτιμά ότι ο αντίκτυπος της πανδημίας θα είναι διαχειρίσιμος και οι ελληνικές τράπεζες μπορούν να συνεχίσουν τον δρόμο εκκαθάρισης των ισολογισμών οδηγώντας έτσι τους δείκτες NPE στο 5% ή χαμηλότερα.

ΟΙ ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ ΣΕ 6 ΓΡΑΦΗΜΑΤΑ

Μάλιστα θεωρεί τις ελληνικές τράπεζες ως ελκυστικές, στη σχέση οφέλων - κινδύνου στην τρέχουσα αποτίμηση.

Ειδικότερα, στη σημερινή, 21 Σεπτεμβρίου 2020, 84σέλιδη ανάλυσή της υπό τον τίτλο "Balance Sheet Cleanup - Underappreciated" (εκκαθάριση ισολογισμών - υποτιμημένες), που σας παρουσιάζει το bankingnews.gr, η Morgan Stanley παρουσιάζει τρία σενάρια για τις τιμές στόχους των ελληνικών τραπεζών:

Στο βασικό σενάριο δίνει 0,90 ευρώ για την Alpha Bank, 0,50 ευρώ για τη Eurobank, 1,70 ευρώ για την Εθνική και 1,35 ευρώ για την Πειραιώς.

Στο δυσμενές σενάριο δίνει 0,35 ευρώ για την Alpha Bank, 0,30 ευρώ για τη Eurobank, 0,80 ευρώ για την Εθνική και 0,30 ευρώ για την Πειραιώς.

Στο θετικό σενάριο δίνει 1,30 ευρώ για την Alpha Bank, 0,70 ευρώ για τη Eurobank, 2,50 ευρώ για την Εθνική και 2,20 ευρώ για την Πειραιώς.

Όπως επισημαίνει το προφίλ κινδύνου-απόδοσης των ελληνικών τραπεζών είναι ελκυστικό με τις τιμές των μετοχών τους να έχουν υποχωρήσει κατά 57-69% από τις αρχές του έτους.

Οι ανησυχίες της αγοράς είναι κατανοητές, καθώς η ελληνική οικονομία οδεύει σε ύφεση 10,8% το 2020 (με ανάκαμψη 5,3% το 2021) σύμφωνα με τις εκτιμήσεις της Morgan Stanley, κάτι που θα εκτροχιάσει τις προσπάθειες εκκαθάρισης των ισολογισμών τους.

Με τις ελληνικές τράπεζες ακόμα να παρουσιάζουν τους υψηλότερους δείκτες NPE στην Ευρώπη, η Morgan Stanley εστιάζει στις ευκαιρίες εκκαθάρισης ισολογισμού και εξετάζει την ικανότητα των ελληνικών τραπεζών να μειώσουν τα NPEs.

Θεωρεί ότι η επίτευξη των επιπέδων NPE πέριξ του 5% των δανείων είναι δυνατή αν και αυτό αναμένεται να διαρκέσει αρκετά χρόνια και με σημαντικό κόστος.

Το σύστημα προστασίας περιουσιακών στοιχείων Ηρακλής (HAPS) θα βοηθήσει στην αντιμετώπιση περίπου του μισού του τρέχοντος αποθέματος NPE, κατά την άποψη της Morgan Stanley.

'Ετσι ο περαιτέρω καθαρισμός θα μπορούσε να πάρει να ακολουθήσει ένα σημαντικό αριθμό μοντέλων, όπως μέσω τιτλοποίησης και πωλήσεων NPE.

Αυτό υπογραμμίζει τη δύναμη της τιτλοποίησης NPE και τον τρόπο που το HAPS μπορεί να βοηθήσει τις τράπεζες.

Η αγορά φαίνεται να δίνει πίστωση για τη βελτίωση της ποιότητας των περιουσιακών στοιχείων στην Eurobank (η οποία διαπραγματεύεται στο 0,3x σε όρους P / B με βάση τις εκτιμήσεις του 2020) αλλά πολύ λιγότερο στην Εθνική (0,2x), η οποία πιστεύεται ότι θα μπορούσε να μειώσει την αναλογία NPE στο 16% έως το 2021 από 30% σήμερα.

Alpha Bank και Πειραιώς έχουν τις υψηλότερες αναλογίες NPE (44% και 48%, αντίστοιχα) και διαπραγματεύονται στο 0,1x σε όρους P / B, αλλά η Morgan Stanley πιστεύει ότι η Alpha Bank έχει πολύ ισχυρότερο κεφαλαιακό μαξιλάρι για να επιτρέψει την επιτάχυνση της μείωσης των NPEs.

Οι τιμές της αγοράς επηρεάζουν σοβαρά την ποιότητα των περιουσιακών στοιχείων

Τα δάνεια υπό αναστολή λόγω των μέτρων κατά της πανδημίας αντιπροσωπεύουν το 15-24% των χορηγήσεων στις ελληνικές τράπεζες και σε περίπτωση που το ένα τέταρτο από αυτά μετατραπεί σε μη εξυπηρετούμενο μετά τη λήξη της αναστολής τότε οι δείκτες θα αυξηθούν κατά 2,5-4%, κάτι που θα οδηγήσει σε επιβράδυνση της εκκαθάρισης των ισολογισμών.

Ενώ στο βασικό σενάριο η Morgan Stanley πιστεύει ότι ο σχηματισμός NPE είναι πιθανό να αντισταθμιστεί από την ελληνική οικονομική ανάκαμψη, εάν η ελληνική οικονομία δεν βελτιωθεί στα μέσα του 2021, τότε η κυβέρνηση θα μπορούσε να επεκτείνει τα προγράμματα υποστήριξης όπως το πρόγραμμα επιδότησης "Γέφυρα" για υποθήκες πρώτης κατοικίας.

Επιπλέον, η Morgan Stanley πιστεύει ότι σε περίπτωση που απελευθερωθούν τα κεφάλαια από το ταμείο ανάκαμψης της Ευρωπαϊκής Ένωσης, η πιθανότητα των δυσμενών σεναρίων μειώνεται και οι κίνδυνοι ανακεφαλαιοποίησης είναι πιο περιορισμένοι έναντι των προηγούμενων κρίσεων των ελληνικών τραπεζών.

Απαντήσεις σε βασικά ερωτήματα

Πόσο σφοδρός θα είναι ο τελικός αντίκτυπος του COVID;

Στο βασικό σενάριο ο σχηματισμός NPE μετά την αναστολή του 2021 είναι πιθανό να αντισταθμιστεί από την οικονομική ανάκαμψη και ενδεχομένως τα περαιτέρω κυβερνητικά μέτρα στήριξης που θα βοηθήσουν οηθούσαν τις τράπεζες να αναδιαρθρώσουν την πλειονότητα των προβληματικών δανείων.

Η εισροή NPE είναι πιθανό να είναι σταδιακή και τα κεφάλαια των τραπεζών μαζί με τα προ προβλέψεων έσοδα (PPI) θα πρέπει να συμβάλουν στην αντιστάθμιση υψηλότερης κερδοφορίας.

Τι συμβαίνει με τα προγράμματα μείωσης NPE και πόσο καιρό μπορεί να χρειαστεί για την εκκαθάριση των ισολογισμών;

Η ολοκλήρωση της διαδικασίας διαχωρισμού της Eurobank και της συναλλαγής του Cairo δείχνει ότι, παρά τον αντίκτυπο του COVID οι ενέργειες των τιτλοποιήσεων συνεχίζονται.

Η Morgan Stanley πιστεύει ότι οι τέσσερις συστημικές τράπεζες μπορούν να εκτελέσουν τα προ-πανδημικά τους σχέδια εκκαθάρισης με καθυστέρηση αρκετών τριμήνων.

Πώς θα μοιάζουν οι ελληνικές τράπεζες μετά την εκκαθάριση;

Οι ελληνικές τράπεζες βασίζονται στο καθαρό εισόδημα από τόκους σε μεγαλύτερο βαθμό από ό, τι οι περισσότερες άλλες τράπεζες της ΕΕ.

Έτσι, πρέπει να είναι σε θέση να διατηρήσουν ευρύτερα τα NIM μετά τις προσπάθειές τους για καθαρισμό.

Επιπλέον, ακόμη και με μεγάλα σχέδια εθελουσίας εξόδου εργαζομένων που υλοποιούνται, η αποδοτικότητα έχει ακόμη περιθώρια βελτίωσης από την περαιτέρω ψηφιοποίηση.

Τελικά, η Morgan Stanley πιστεύει ότι οι ελληνικές τράπεζες θα πρέπει να μπορούν να διατηρούν υψηλό μονοψήφιο RoE μεσομακροπρόθεσμα.

Πού θα μπορούσε να γίνει το λάθος;

Οι βασικοί κίνδυνοι στις προβλέψεις της Morgan Stanley είναι η δυνητικά πιο σημαντική αδυναμία στην ελληνική οικονομία και την εξασθένιση της αγοράς NPE στην Ελλάδα, η οποία θα είχε ως αποτέλεσμα τόσο υψηλότερες νέες εισροές NPE όσο και πιο αργή πρόοδος στην εκκαθάριση.

Ωστόσο, πιστεύει ότι οι κίνδυνοι ανακεφαλαιοποίησης είναι πιο περιορισμένοι έναντι προηγούμενων ελληνικών τραπεζικών κρίσεων, με μόνο την Πειραιώς να αναζητά ένα πιθανό μερίδιο λόγω του υψηλότερου λόγου NPE σε συνδυασμό με το πιο αδύναμο αποθεματικό κεφαλαίου.

Αυτό οδηγεί την Morgan Stanley να εκτιμά ότι ο αντίκτυπος της πανδημίας θα είναι διαχειρίσιμος και οι ελληνικές τράπεζες μπορούν να συνεχίσουν τον δρόμο εκκαθάρισης των ισολογισμών οδηγώντας έτσι τους δείκτες NPE στο 5% ή χαμηλότερα.

ΟΙ ΕΛΛΗΝΙΚΕΣ ΤΡΑΠΕΖΕΣ ΣΕ 6 ΓΡΑΦΗΜΑΤΑ

www.bankingnews.gr

www.worldenergynews.gr

www.worldenergynews.gr