Στα 9 δισ. οι κρατικές εγγυήσεις για τα senior πακέτα, σύμφωνα με τις εκτιμήσεις της JP Morgan

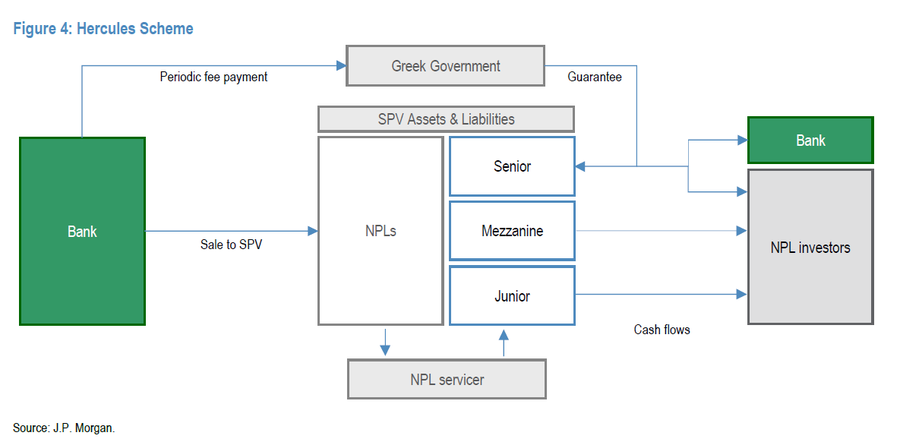

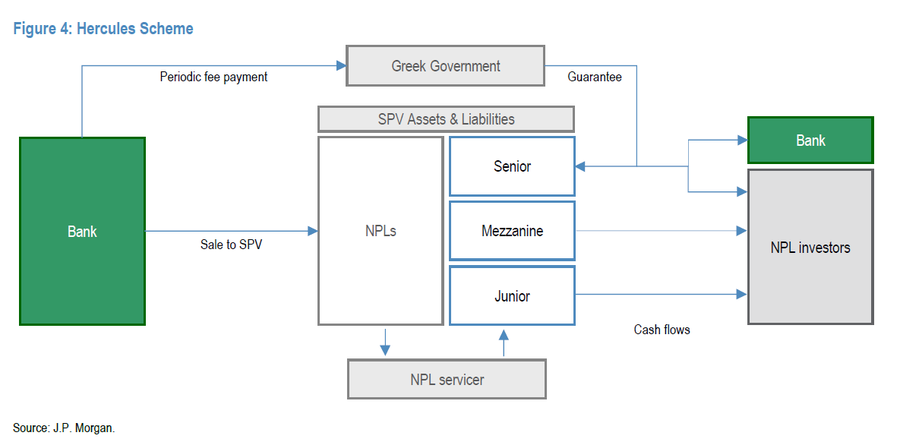

Αν και ακόμη αναμένονται οι περαιτέρω λεπτομέρειες του σχεδίου Ηρακλής (HAPS) για την αντιμετώπιση των "κόκκινων δανείων" των ελληνικών τραπεζών, η JP Morgan επιχειρεί να αποτιμήσει τις παραμέτρους που μπορεί να κρίνουν την επιτυχία του.

Ειδικότερα, στην τελευταία 13σέλιδη ανάλυσή της για επιλεγμένες τράπεζες (δείτε εδώ την προηγούμενη), στο κεφάλαιο για τον ελληνικό κλάδο, η JP Morgan τονίζει ότι με βάση τα στοιχεία και την διάρθρωση του αντίστοιχου ιταλικού σχεδίου (GACSs), μπορούμε ήδη να βγάλουμε κάποια συμπεράσματα.

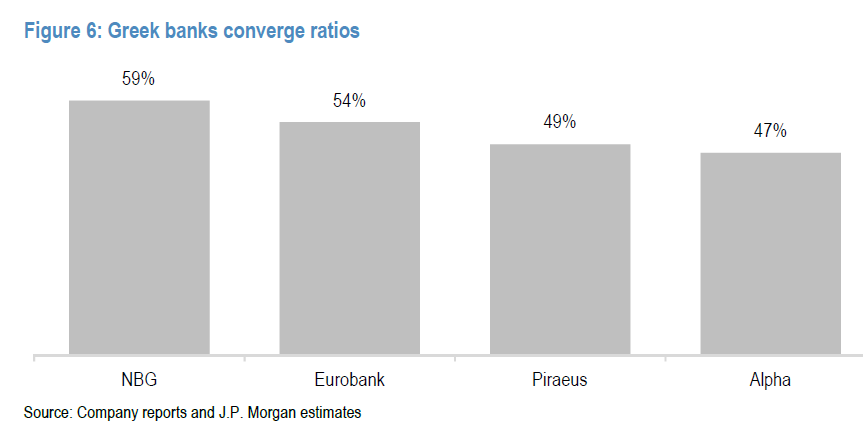

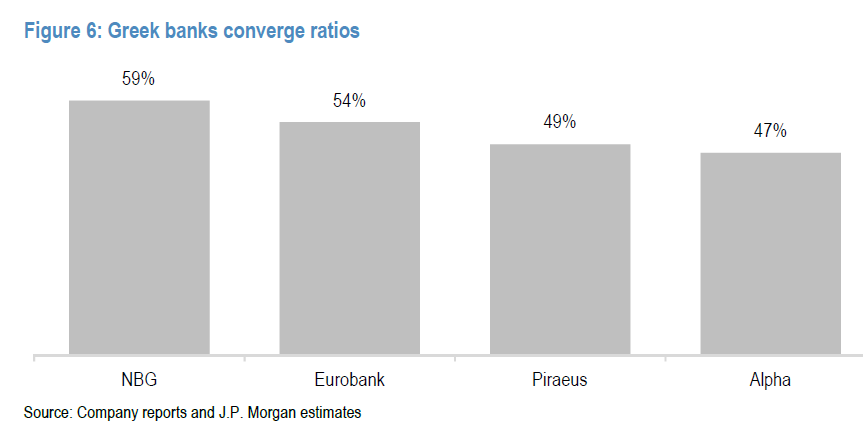

Υποθέτοντας ότι τα senior πακέτα τιτλοποίησης θα κυμανθούν στην περιοχή 80-90%, κάτι τέτοιο θα υποδηλώνει ότι τα συνολικά καθαρά NPE θα ήταν κάπου στην περιοχή των 10-11,25 δισ. ευρώ.

Εάν τα ακαθάριστα NPE είναι 30 δισ. ευρώ, η τιμή μεταφοράς πρέπει να είναι κάπου στην περιοχή του 33% - 38%.

Σύμφωνα με την JP Morgan, ο αντίκτυπος στους κεφαλαιακούς δείκτες θα εξαρτηθεί κυρίως από τη λογιστική αξία των περιουσιακών στοιχείων που πρόκειται να μεταβιβαστούν, λαμβάνοντας υπόψη τα επακόλουθα RWA, το εφαρμοστέο βάρος κινδύνου των senior πακέτων (εάν αυτό διατηρείται από τις τράπεζες) και, ουσιαστικά, οποιαδήποτε ενδεχόμενη μείωση του πυλώνα 2R.

Μάλιστα, η JP Morgan εκτιμά ότι η μεταφορά των μη εξυπηρετούμενων δανείων ενδέχεται να επιταχύνει την αναγνώριση του λογιστικού προτύπου Δ.Π.Χ.Α. 9, με μειώσεις στους μεταβατικούς κεφαλαιακούς δείκτες.

Οι αναλυτές της JP Morgan τονίζουν ότι η τελική χρήση του νέου σχεδίου από τις ελληνικές τράπεζες είναι μια συνάρτηση των:

1) το επίπεδο των επαναλαμβανόμενων προμηθειών που οι τράπεζες πρέπει να πληρώσουν στο ελληνικό δημόσιο ώστε να μην αποτελεί κρατική βοήθεια

2) το προκύπτον κεφαλαιακό όφελος από τους ανώτερους τίτλους

3) τις τιμές μεταβίβασης για τιτλοποιήσεις καθώς και τους κινδύνους εκτέλεσης.

www.bankingnews.gr

www.worldenergynews.gr

Ειδικότερα, στην τελευταία 13σέλιδη ανάλυσή της για επιλεγμένες τράπεζες (δείτε εδώ την προηγούμενη), στο κεφάλαιο για τον ελληνικό κλάδο, η JP Morgan τονίζει ότι με βάση τα στοιχεία και την διάρθρωση του αντίστοιχου ιταλικού σχεδίου (GACSs), μπορούμε ήδη να βγάλουμε κάποια συμπεράσματα.

Υποθέτοντας ότι τα senior πακέτα τιτλοποίησης θα κυμανθούν στην περιοχή 80-90%, κάτι τέτοιο θα υποδηλώνει ότι τα συνολικά καθαρά NPE θα ήταν κάπου στην περιοχή των 10-11,25 δισ. ευρώ.

Εάν τα ακαθάριστα NPE είναι 30 δισ. ευρώ, η τιμή μεταφοράς πρέπει να είναι κάπου στην περιοχή του 33% - 38%.

Σύμφωνα με την JP Morgan, ο αντίκτυπος στους κεφαλαιακούς δείκτες θα εξαρτηθεί κυρίως από τη λογιστική αξία των περιουσιακών στοιχείων που πρόκειται να μεταβιβαστούν, λαμβάνοντας υπόψη τα επακόλουθα RWA, το εφαρμοστέο βάρος κινδύνου των senior πακέτων (εάν αυτό διατηρείται από τις τράπεζες) και, ουσιαστικά, οποιαδήποτε ενδεχόμενη μείωση του πυλώνα 2R.

Μάλιστα, η JP Morgan εκτιμά ότι η μεταφορά των μη εξυπηρετούμενων δανείων ενδέχεται να επιταχύνει την αναγνώριση του λογιστικού προτύπου Δ.Π.Χ.Α. 9, με μειώσεις στους μεταβατικούς κεφαλαιακούς δείκτες.

Οι αναλυτές της JP Morgan τονίζουν ότι η τελική χρήση του νέου σχεδίου από τις ελληνικές τράπεζες είναι μια συνάρτηση των:

1) το επίπεδο των επαναλαμβανόμενων προμηθειών που οι τράπεζες πρέπει να πληρώσουν στο ελληνικό δημόσιο ώστε να μην αποτελεί κρατική βοήθεια

2) το προκύπτον κεφαλαιακό όφελος από τους ανώτερους τίτλους

3) τις τιμές μεταβίβασης για τιτλοποιήσεις καθώς και τους κινδύνους εκτέλεσης.

www.bankingnews.gr

www.worldenergynews.gr