Στο 10,1% ο δείκτης κεφαλαιακής επάρκειας CT1 - Διαχειρίσιμη η πλήρης εφαρμογή των νέων λογιστικών προτύπων IFRS 9 για τις ευρωπαϊκές τράπεζες, εκτιμά η ΕΒΑ

Ισχυρές κεφαλαιακά παραμένουν οι 48 ευρωπαϊκές τράπεζες οι οποίες συμμετείχαν στα stress tests των ΕΒΑ και ΕΚΤ, με τον βασικό δείκτη Core Tear 1 (CET1) να διαμορφώνεται στο 10,1%.

Σημειώνεται ότι το νέο στοιχείο το οποίο εξετάσθηκε στα τρέχοντα stress tests ήταν η «επίπτωση» που θα έχει στην κεφαλαιακή επάρκεια των τραπεζών η εφαρμογή των νέων λογιστικών προτύπων IFRS 9.

Επεξεργασία στοιχείων bankingnews.gr

Όπως υπογράμμισε ο Mario Quagliariello, επικεφαλής της μονάδας Economic Analysis and Statistics της ΕΒΑ «τα αποτελέσματα της ανάλυσης ακραίων καταστάσεων δείχνουν ότι οι προσπάθειες των τραπεζών να αυξήσουν την κεφαλαιακή τους βάση τα τελευταία χρόνια συνέβαλαν στην ενίσχυση της ανθεκτικότητας και της ικανότητάς τους να αντέξουν τις σοβαρές κρίσεις.

Τα αποτελέσματα θα χρησιμοποιηθούν από τις αρχές ελέγχου ως μέρος της ευρύτερης εκτίμησής τους σχετικά με τα τρωτά σημεία των τραπεζών».

Παρά το γεγονός ότι δεν υπάρχει επίσημη «βάση» για τον βασικό δείκτη κεφαλαιακής επάρκειας καθίσταται σαφές ότι οι τράπεζες οι οποίες διαθέτουν CT1 χαμηλότερο από το 7% θεωρούνται αρκετά αδύναμες.

Οι τράπεζες που συμμετείχαν σε ένα ακραίο σενάριο βάσει του οποίου το ΑΕΠ της Ευρώπης θα έχει συνολική αποδυνάμωση 2,7% την επόμενη τριετία, η ανεργία θα φθάσει στο 9,7% έως το 2020, ο μέσος πληθωρισμός θα διαμορφωθεί στο 1,7%, ενώ η συνολική πτώση τις τιμές εμπορικών ακινήτων και κατοικιών θα υποχωρήσει την τριετία κατά 20% και 19,1% αντίστοιχα.

Η εφαρμογή των IFRS 9

Βάσει της έρευνας της ΕΒΑ η εφαρμογή των νέων λογιστικών προτύπων IFRS 9 οδηγήσει σε μείωση κατά 20 μονάδες βάσης του δείκτη CET 1 όταν αυτά εφαρμοστούν πλήρως ενώ στη μεταβατική περίοδο μέχρι την πλήρη εφαρμογή τους η αρνητική επίδραση είναι στις δέκα μονάδες βάσης.

Οι βασικοί κίνδυνοι

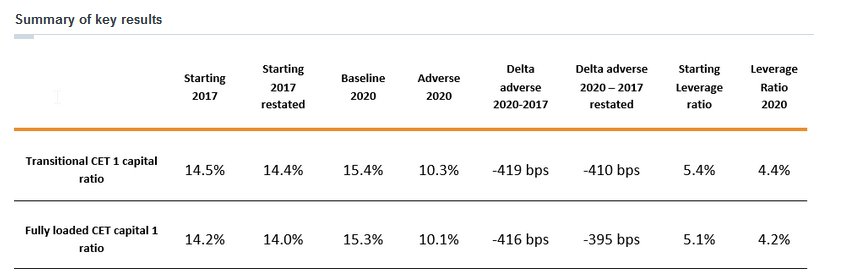

Ο συνολικός αντίκτυπος του αρνητικού σεναρίου, ο οποίος μετράται ως η διαφορά μεταξύ των αρχικών αναλογιών CET1 σύμφωνα με τις αναπροσαρμοσμένες θέσεις του IFRS 9 και των αναλογιών CET1 που προβάλλονται στο τέλος της περιόδου εφαρμογής, είναι -395 μονάδες βάσης (-410 μονάδες στη μεταβατική περίοδο).

Στο τέλος του 2020, στο αρνητικό σενάριο, ο συνολικός δείκτης κεφαλαίου CET1 των τραπεζών είναι 10,1% (10,3% στη μεταβατική περίοδο).

Ο συνολικός αντίκτυπος οφείλεται σε μείωση κεφαλαίου ύψους 226 δισ. ευρώ και σε αύξηση του συνολικού ΑΕΠ ύψους 1,049 δισ. ευρώ.

Άλλοι ειδικοί παράγοντες κίνδυνου κινδύνου που συμβάλλουν στη συνολική επίπτωση του δείκτη κεφαλαίου CET1:

- Οι απώλειες πιστωτικού κινδύνου ύψους 358 δισ. ευρώ συμβάλλουν κατά -425 μονάδες βάσης.

- Οι απώλειες λειτουργικού κινδύνου ύψους 82 δισ. ευρώ συμβάλλουν κατά -100 μονάδες βάσης.

- Οι απώλειες κινδύνου λόγω των αγορών ανέρχονται σε 94 δισ. ευρώ και συμβάλλουν κατά -110 μονάδες βάσης. Ο τελικός δείκτης κεφαλαίου CET1 επηρεάζεται επίσης από τη σωρευτική μείωση των κύριων πηγών εσόδων των τραπεζών έναντι του αρνητικού σεναρίου σε σύγκριση με το σημείο εκκίνησης.

Η επίσημη ανακοίνωση της ΕΚΤ

Τα αποτελέσματα της άσκησης προσομοίωσης ακραίων καταστάσεων σε επίπεδο ΕΕ, η οποία συντονίστηκε από την Ευρωπαϊκή Αρχή Τραπεζών (ΕΒΑ), δείχνουν ότι τα τελευταία δύο έτη οι 33 μεγαλύτερες τράπεζες υπό την άμεση εποπτεία της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) έχουν γίνει ανθεκτικότερες σε χρηματοπιστωτικές διαταραχές. Παρά την εφαρμογή ενός αυστηρότερου δυσμενούς σεναρίου συγκριτικά με την άσκηση του 2016, ο μέσος δείκτης CET1 και των 33 τραπεζών έπειτα από τριετή περίοδο ακραίων καταστάσεων διαμορφώθηκε υψηλότερα στο 9,9%, από 8,8% πριν από δυο έτη.

Συνολικά, η άσκηση προσομοίωσης ακραίων καταστάσεων σε επίπεδο ΕΕ κάλυψε 48 τράπεζες, οι οποίες αντιπροσωπεύουν το 70% του ενεργητικού του τραπεζικού τομέα στην ΕΕ.

Οι 33 συμμετέχουσες τράπεζες υπό την εποπτεία της ΕΚΤ αντιστοιχούν στο 70% του ενεργητικού του τραπεζικού τομέα της ζώνης του ευρώ.

Η ΕΒΑ δημοσίευσε σήμερα τα αποτελέσματα της άσκησης προσομοίωσης ακραίων καταστάσεων στον δικτυακό της τόπο.

Λόγω των προσπαθειών τους να αντιμετωπίσουν τα προβληματικά στοιχεία ενεργητικού που κληροδοτήθηκαν από το παρελθόν σε συνδυασμό με τη συστηματική συσσώρευση κεφαλαίου τα τελευταία έτη, η μέση κεφαλαιακή βάση των 33 τραπεζών κατά την έναρξη της άσκησης ήταν πολύ πιο ισχυρή, με τον δείκτη CET1 να διαμορφώνεται στο 13,7%, από 12,2% το 2016.

Ο δείκτης CET1 αποτελεί βασικό μέτρο υπολογισμού της οικονομικής ευρωστίας μιας τράπεζας.

«Τα αποτελέσματα επιβεβαιώνουν ότι οι τράπεζες που συμμετείχαν στην άσκηση είναι ανθεκτικότερες σε μακροοικονομικές διαταραχές από ό,τι πριν δυο έτη.

Επίσης, χάρη στην εποπτεία μας, οι τράπεζες έχουν συσσωρεύσει σημαντικά περισσότερο κεφάλαιο, ενώ παράλληλα μείωσαν τα μη εξυπηρετούμενα δάνεια και, μεταξύ άλλων, βελτίωσαν τους εσωτερικούς ελέγχους και τη διακυβέρνηση κινδύνου,» δήλωσε η Danièle Nouy, πρόεδρος του Εποπτικού Συμβουλίου της ΕΚΤ.

«Σε ό,τι αφορά τις μελλοντικές εξελίξεις, η άσκηση μάς βοηθά να δούμε σε τι είναι περισσότερο ευάλωτες οι μεμονωμένες τράπεζες και σε ποιες περιπτώσεις ομάδες τραπεζών παρουσιάζουν μεγαλύτερη ευαισθησία σε ορισμένους κινδύνους.»

Σύμφωνα με το δυσμενές σενάριο, η μέση μείωση κεφαλαίου για τις 33 τράπεζες που περιλαμβάνονται στο δείγμα της ΕΒΑ ήταν 3,8 ποσοστιαίες μονάδες, από 3,3 ποσοστιαίες μονάδες στην άσκηση του 2016.

Το σενάριο, το οποίο αναπτύχθηκε από το Ευρωπαϊκό Συμβούλιο Συστημικού Κινδύνου (ΕΣΣΚ) σε συνεργασία με την ΕΚΤ και την ΕΒΑ, κάλυψε περίοδο τριών ετών και επικεντρώθηκε στην ανατιμολόγηση των ασφαλίστρων κινδύνου παγκοσμίως, στις αρνητικές αλληλεπιδράσεις μεταξύ χαμηλής ανάπτυξης και χαμηλής κερδοφορίας των τραπεζών και στις ανησυχίες σχετικά με τη βιωσιμότητα του ιδιωτικού και του δημόσιου χρέους.

Οι κίνδυνοι αυτοί χαρακτηρίστηκαν από το ΕΣΣΚ στο τέλος του προηγούμενου έτους ως οι πλέον σημαντικοί για τις ευρωπαϊκές οικονομίες.

Το σενάριο δεν λαμβάνει υπόψη τις πιο πρόσφατες εξελίξεις.

Με βάση την υπόθεση για συρρίκνωση του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) της ζώνης του ευρώ κατά 2,4% και για πτώση των τιμών των ακινήτων και των μετοχών κατά 17% και 31% αντίστοιχα, η διαταραχή που εφαρμόζει το σενάριο είναι σοβαρότερη από τη διαταραχή που εφαρμόστηκε στο σενάριο της άσκησης του 2016, κατά μέσο όρο σε όλα τα κράτη μέλη.

Η μεγαλύτερη μείωση κεφαλαίου δεν αντικατοπτρίζει μόνο ένα αυστηρότερο μακροοικονομικό σενάριο, αλλά και την εισαγωγή του Διεθνούς Προτύπου Χρηματοοικονομικής Αναφοράς 9 (IFRS 9).

Σύμφωνα με το νέο αυτό λογιστικό πρότυπο, οι τράπεζες, τουλάχιστον αυτές που δεν επωφελήθηκαν από μια περίοδο σταδιακής εφαρμογής, πρέπει να σχηματίζουν προβλέψεις για αναμενόμενες ζημίες από απομειωμένα δάνεια νωρίτερα στον πιστωτικό κύκλο.

Ο αντίκτυπος του σεναρίου ήταν επίσης μεγαλύτερος λόγω των αλλαγών στη μεθοδολογία της άσκησης.

Θετική εξέλιξη συνιστά το γεγονός ότι, έχοντας μειώσει τον όγκο μη εξυπηρετούμενων δανείων, οι τράπεζες επωφελήθηκαν από βελτιώσεις στην ποιότητα των στοιχείων ενεργητικού.

Ωστόσο, το συνολικό υψηλό επίπεδο ανθεκτικότητας που επιτεύχθηκε από το τραπεζικό σύστημα της ζώνης του ευρώ δεν πρέπει να υποκρύπτει το γεγονός ότι οι προκλήσεις παραμένουν και το έργο όσον αφορά τα επιχειρηματικά μοντέλα και τα υφιστάμενα ζητήματα πρέπει να συνεχιστεί.

Η ΕΚΤ θα παρακολουθεί προσεκτικά τις εξελίξεις σε αυτούς τους τομείς.

Παράλληλα με την άσκηση προσομοίωσης ακραίων καταστάσεων της ΕΑΤ σε επίπεδο ΕΕ, η ΕΚΤ διενήργησε τη δική της άσκηση στις τράπεζες που βρίσκονται υπό την άμεση εποπτεία της, αλλά δεν περιλαμβάνονται στο δείγμα της ΕΑΤ.

Νωρίτερα το 2018, η ΕΚΤ υπέβαλε επίσης σε άσκηση προσομοίωσης ακραίων καταστάσεων τις τέσσερις ελληνικές τράπεζες στις οποίες ασκεί άμεση εποπτεία.

Ενώ ακολούθησε την ίδια μεθοδολογία και προσέγγιση με την άσκηση της ΕΑΤ σε επίπεδο ΕΕ, εφάρμοσε συντομευμένο χρονοδιάγραμμα προκειμένου η άσκηση να ολοκληρωθεί πριν από τη λήξη του τρίτου προγράμματος του Ευρωπαϊκού Μηχανισμού Σταθερότητας για τη στήριξη της Ελλάδος.

Όπως και στο παρελθόν, η άσκηση δεν θέτει θέμα επιτυχίας ή αποτυχίας των τραπεζών. Ωστόσο, βοηθά τον επόπτη να καθορίσει το κεφάλαιο του Πυλώνα 2 στο πλαίσιο της ετήσιας διαδικασίας εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process - SREP).

Οι επόπτες ζητούν από τις τράπεζες να συσσωρεύσουν κεφάλαιο του Πυλώνα 2 ως προληπτικό κεφαλαιακό απόθεμα ασφαλείας επιπλέον του ελάχιστου κεφαλαίου που απαιτούν οι νομοθετικές διατάξεις.

Ο Πυλώνας 2 προσαρμόζεται στα ιδιαίτερα χαρακτηριστικά της τράπεζας, όπως το επιχειρηματικό μοντέλο, η δομή διακυβέρνησης ή το πλαίσιο διαχείρισης κινδύνων.

Η ΕΚΤ καταρτίζει επί του παρόντος τις αποφάσεις SREP για το 2018 οι οποίες αφορούν τις τράπεζες υπό την εποπτεία της.

Όπως υπογράμμισε ο Mario Quagliariello, επικεφαλής της μονάδας Economic Analysis and Statistics της ΕΒΑ «τα αποτελέσματα της ανάλυσης ακραίων καταστάσεων δείχνουν ότι οι προσπάθειες των τραπεζών να αυξήσουν την κεφαλαιακή τους βάση τα τελευταία χρόνια συνέβαλαν στην ενίσχυση της ανθεκτικότητας και της ικανότητάς τους να αντέξουν τις σοβαρές κρίσεις.

Τα αποτελέσματα θα χρησιμοποιηθούν από τις αρχές ελέγχου ως μέρος της ευρύτερης εκτίμησής τους σχετικά με τα τρωτά σημεία των τραπεζών».

Παρά το γεγονός ότι δεν υπάρχει επίσημη «βάση» για τον βασικό δείκτη κεφαλαιακής επάρκειας καθίσταται σαφές ότι οι τράπεζες οι οποίες διαθέτουν CT1 χαμηλότερο από το 7% θεωρούνται αρκετά αδύναμες.

Οι τράπεζες που συμμετείχαν σε ένα ακραίο σενάριο βάσει του οποίου το ΑΕΠ της Ευρώπης θα έχει συνολική αποδυνάμωση 2,7% την επόμενη τριετία, η ανεργία θα φθάσει στο 9,7% έως το 2020, ο μέσος πληθωρισμός θα διαμορφωθεί στο 1,7%, ενώ η συνολική πτώση τις τιμές εμπορικών ακινήτων και κατοικιών θα υποχωρήσει την τριετία κατά 20% και 19,1% αντίστοιχα.

Η εφαρμογή των IFRS 9

Βάσει της έρευνας της ΕΒΑ η εφαρμογή των νέων λογιστικών προτύπων IFRS 9 οδηγήσει σε μείωση κατά 20 μονάδες βάσης του δείκτη CET 1 όταν αυτά εφαρμοστούν πλήρως ενώ στη μεταβατική περίοδο μέχρι την πλήρη εφαρμογή τους η αρνητική επίδραση είναι στις δέκα μονάδες βάσης.

Οι βασικοί κίνδυνοι

Ο συνολικός αντίκτυπος του αρνητικού σεναρίου, ο οποίος μετράται ως η διαφορά μεταξύ των αρχικών αναλογιών CET1 σύμφωνα με τις αναπροσαρμοσμένες θέσεις του IFRS 9 και των αναλογιών CET1 που προβάλλονται στο τέλος της περιόδου εφαρμογής, είναι -395 μονάδες βάσης (-410 μονάδες στη μεταβατική περίοδο).

Στο τέλος του 2020, στο αρνητικό σενάριο, ο συνολικός δείκτης κεφαλαίου CET1 των τραπεζών είναι 10,1% (10,3% στη μεταβατική περίοδο).

Ο συνολικός αντίκτυπος οφείλεται σε μείωση κεφαλαίου ύψους 226 δισ. ευρώ και σε αύξηση του συνολικού ΑΕΠ ύψους 1,049 δισ. ευρώ.

Άλλοι ειδικοί παράγοντες κίνδυνου κινδύνου που συμβάλλουν στη συνολική επίπτωση του δείκτη κεφαλαίου CET1:

- Οι απώλειες πιστωτικού κινδύνου ύψους 358 δισ. ευρώ συμβάλλουν κατά -425 μονάδες βάσης.

- Οι απώλειες λειτουργικού κινδύνου ύψους 82 δισ. ευρώ συμβάλλουν κατά -100 μονάδες βάσης.

- Οι απώλειες κινδύνου λόγω των αγορών ανέρχονται σε 94 δισ. ευρώ και συμβάλλουν κατά -110 μονάδες βάσης. Ο τελικός δείκτης κεφαλαίου CET1 επηρεάζεται επίσης από τη σωρευτική μείωση των κύριων πηγών εσόδων των τραπεζών έναντι του αρνητικού σεναρίου σε σύγκριση με το σημείο εκκίνησης.

Η επίσημη ανακοίνωση της ΕΚΤ

Τα αποτελέσματα της άσκησης προσομοίωσης ακραίων καταστάσεων σε επίπεδο ΕΕ, η οποία συντονίστηκε από την Ευρωπαϊκή Αρχή Τραπεζών (ΕΒΑ), δείχνουν ότι τα τελευταία δύο έτη οι 33 μεγαλύτερες τράπεζες υπό την άμεση εποπτεία της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) έχουν γίνει ανθεκτικότερες σε χρηματοπιστωτικές διαταραχές. Παρά την εφαρμογή ενός αυστηρότερου δυσμενούς σεναρίου συγκριτικά με την άσκηση του 2016, ο μέσος δείκτης CET1 και των 33 τραπεζών έπειτα από τριετή περίοδο ακραίων καταστάσεων διαμορφώθηκε υψηλότερα στο 9,9%, από 8,8% πριν από δυο έτη.

Συνολικά, η άσκηση προσομοίωσης ακραίων καταστάσεων σε επίπεδο ΕΕ κάλυψε 48 τράπεζες, οι οποίες αντιπροσωπεύουν το 70% του ενεργητικού του τραπεζικού τομέα στην ΕΕ.

Οι 33 συμμετέχουσες τράπεζες υπό την εποπτεία της ΕΚΤ αντιστοιχούν στο 70% του ενεργητικού του τραπεζικού τομέα της ζώνης του ευρώ.

Η ΕΒΑ δημοσίευσε σήμερα τα αποτελέσματα της άσκησης προσομοίωσης ακραίων καταστάσεων στον δικτυακό της τόπο.

Λόγω των προσπαθειών τους να αντιμετωπίσουν τα προβληματικά στοιχεία ενεργητικού που κληροδοτήθηκαν από το παρελθόν σε συνδυασμό με τη συστηματική συσσώρευση κεφαλαίου τα τελευταία έτη, η μέση κεφαλαιακή βάση των 33 τραπεζών κατά την έναρξη της άσκησης ήταν πολύ πιο ισχυρή, με τον δείκτη CET1 να διαμορφώνεται στο 13,7%, από 12,2% το 2016.

Ο δείκτης CET1 αποτελεί βασικό μέτρο υπολογισμού της οικονομικής ευρωστίας μιας τράπεζας.

«Τα αποτελέσματα επιβεβαιώνουν ότι οι τράπεζες που συμμετείχαν στην άσκηση είναι ανθεκτικότερες σε μακροοικονομικές διαταραχές από ό,τι πριν δυο έτη.

Επίσης, χάρη στην εποπτεία μας, οι τράπεζες έχουν συσσωρεύσει σημαντικά περισσότερο κεφάλαιο, ενώ παράλληλα μείωσαν τα μη εξυπηρετούμενα δάνεια και, μεταξύ άλλων, βελτίωσαν τους εσωτερικούς ελέγχους και τη διακυβέρνηση κινδύνου,» δήλωσε η Danièle Nouy, πρόεδρος του Εποπτικού Συμβουλίου της ΕΚΤ.

«Σε ό,τι αφορά τις μελλοντικές εξελίξεις, η άσκηση μάς βοηθά να δούμε σε τι είναι περισσότερο ευάλωτες οι μεμονωμένες τράπεζες και σε ποιες περιπτώσεις ομάδες τραπεζών παρουσιάζουν μεγαλύτερη ευαισθησία σε ορισμένους κινδύνους.»

Σύμφωνα με το δυσμενές σενάριο, η μέση μείωση κεφαλαίου για τις 33 τράπεζες που περιλαμβάνονται στο δείγμα της ΕΒΑ ήταν 3,8 ποσοστιαίες μονάδες, από 3,3 ποσοστιαίες μονάδες στην άσκηση του 2016.

Το σενάριο, το οποίο αναπτύχθηκε από το Ευρωπαϊκό Συμβούλιο Συστημικού Κινδύνου (ΕΣΣΚ) σε συνεργασία με την ΕΚΤ και την ΕΒΑ, κάλυψε περίοδο τριών ετών και επικεντρώθηκε στην ανατιμολόγηση των ασφαλίστρων κινδύνου παγκοσμίως, στις αρνητικές αλληλεπιδράσεις μεταξύ χαμηλής ανάπτυξης και χαμηλής κερδοφορίας των τραπεζών και στις ανησυχίες σχετικά με τη βιωσιμότητα του ιδιωτικού και του δημόσιου χρέους.

Οι κίνδυνοι αυτοί χαρακτηρίστηκαν από το ΕΣΣΚ στο τέλος του προηγούμενου έτους ως οι πλέον σημαντικοί για τις ευρωπαϊκές οικονομίες.

Το σενάριο δεν λαμβάνει υπόψη τις πιο πρόσφατες εξελίξεις.

Με βάση την υπόθεση για συρρίκνωση του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) της ζώνης του ευρώ κατά 2,4% και για πτώση των τιμών των ακινήτων και των μετοχών κατά 17% και 31% αντίστοιχα, η διαταραχή που εφαρμόζει το σενάριο είναι σοβαρότερη από τη διαταραχή που εφαρμόστηκε στο σενάριο της άσκησης του 2016, κατά μέσο όρο σε όλα τα κράτη μέλη.

Η μεγαλύτερη μείωση κεφαλαίου δεν αντικατοπτρίζει μόνο ένα αυστηρότερο μακροοικονομικό σενάριο, αλλά και την εισαγωγή του Διεθνούς Προτύπου Χρηματοοικονομικής Αναφοράς 9 (IFRS 9).

Σύμφωνα με το νέο αυτό λογιστικό πρότυπο, οι τράπεζες, τουλάχιστον αυτές που δεν επωφελήθηκαν από μια περίοδο σταδιακής εφαρμογής, πρέπει να σχηματίζουν προβλέψεις για αναμενόμενες ζημίες από απομειωμένα δάνεια νωρίτερα στον πιστωτικό κύκλο.

Ο αντίκτυπος του σεναρίου ήταν επίσης μεγαλύτερος λόγω των αλλαγών στη μεθοδολογία της άσκησης.

Θετική εξέλιξη συνιστά το γεγονός ότι, έχοντας μειώσει τον όγκο μη εξυπηρετούμενων δανείων, οι τράπεζες επωφελήθηκαν από βελτιώσεις στην ποιότητα των στοιχείων ενεργητικού.

Ωστόσο, το συνολικό υψηλό επίπεδο ανθεκτικότητας που επιτεύχθηκε από το τραπεζικό σύστημα της ζώνης του ευρώ δεν πρέπει να υποκρύπτει το γεγονός ότι οι προκλήσεις παραμένουν και το έργο όσον αφορά τα επιχειρηματικά μοντέλα και τα υφιστάμενα ζητήματα πρέπει να συνεχιστεί.

Η ΕΚΤ θα παρακολουθεί προσεκτικά τις εξελίξεις σε αυτούς τους τομείς.

Παράλληλα με την άσκηση προσομοίωσης ακραίων καταστάσεων της ΕΑΤ σε επίπεδο ΕΕ, η ΕΚΤ διενήργησε τη δική της άσκηση στις τράπεζες που βρίσκονται υπό την άμεση εποπτεία της, αλλά δεν περιλαμβάνονται στο δείγμα της ΕΑΤ.

Νωρίτερα το 2018, η ΕΚΤ υπέβαλε επίσης σε άσκηση προσομοίωσης ακραίων καταστάσεων τις τέσσερις ελληνικές τράπεζες στις οποίες ασκεί άμεση εποπτεία.

Ενώ ακολούθησε την ίδια μεθοδολογία και προσέγγιση με την άσκηση της ΕΑΤ σε επίπεδο ΕΕ, εφάρμοσε συντομευμένο χρονοδιάγραμμα προκειμένου η άσκηση να ολοκληρωθεί πριν από τη λήξη του τρίτου προγράμματος του Ευρωπαϊκού Μηχανισμού Σταθερότητας για τη στήριξη της Ελλάδος.

Όπως και στο παρελθόν, η άσκηση δεν θέτει θέμα επιτυχίας ή αποτυχίας των τραπεζών. Ωστόσο, βοηθά τον επόπτη να καθορίσει το κεφάλαιο του Πυλώνα 2 στο πλαίσιο της ετήσιας διαδικασίας εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process - SREP).

Οι επόπτες ζητούν από τις τράπεζες να συσσωρεύσουν κεφάλαιο του Πυλώνα 2 ως προληπτικό κεφαλαιακό απόθεμα ασφαλείας επιπλέον του ελάχιστου κεφαλαίου που απαιτούν οι νομοθετικές διατάξεις.

Ο Πυλώνας 2 προσαρμόζεται στα ιδιαίτερα χαρακτηριστικά της τράπεζας, όπως το επιχειρηματικό μοντέλο, η δομή διακυβέρνησης ή το πλαίσιο διαχείρισης κινδύνων.

Η ΕΚΤ καταρτίζει επί του παρόντος τις αποφάσεις SREP για το 2018 οι οποίες αφορούν τις τράπεζες υπό την εποπτεία της.

| Τράπεζες |

Βασικό σενάριο 2020 |

Δυσμενές σενάριο 2020 |

| Erste Bank | 13,13% | 8,45% |

| Raiffeisen | 13,61% | 9,73% |

| Belfius | 17,67% | 13,21% |

| KBC | 18,56% | 13,60% |

| Danske bank | 16,17% | 11,97% |

| Jyske Bank | 16,57% | 11,69% |

| Nykredit | 21,98% | 15,63% |

| OP financial | 21,25% | 16,90% |

| BNP Paribas | 12,54% | 8,64% |

| Credit Mutuel | 18,81% | 13,18% |

| Credit Agricole | 16,33% | 10,21% |

| La Banque Postale | 13,66% | 8,22% |

| Societe Gnerale | 11,83% | 7,61% |

| Bayerische Landesbank | 15,46% | 9,44% |

| Commerzbank | 14,36% | 9,93% |

| Deutsche bank | 13,45% | 8,14% |

| DZ Bank | 14,33% | 8,97% |

| Landesbank Baden | 16,03% | 10,69% |

| Landesbank Hessen | 16,15% | 9,96% |

| Norddeutsche | 13,57% | 7,07% |

| NRW.bank | 39,92% | 33,96% |

| OTP Bank | 15,83% | 12,40% |

| Allied Irish Banks | 18,69% | 11,83% |

| Bank of Ireland | 15,13% | 8,93% |

| Banco BPM | 14,32% | 6,67% |

| Intesa Sanpaolo | 12,28% | 9,66% |

| UniCredit | 13,76% | 9,34% |

| Unione di Banche Italiane | 12,22% | 7,46% |

| ABN AMRO | 19,70% | 14,85% |

| Rabobank | 16,03% | 11,44% |

| ING | 13,99% | 10,70% |

| BBVA | 12,72% | 8,80% |

| Santander | 13,87% | 9,20% |

| Barclays | 13,56% | 6,37% |

| HSBC | 15,64% | 9,18% |

| Lloyds | 15,71% | 6,80% |

| RBS | 18,50% | 9,92% |

Πηγή: Bankingnews.gr

www.worldenerynews.gr