Η αξιολόγηση με βάση τους επιμέρους δείκτες

Eνδιαφέρουσα ανάλυση μεταξύ δύο κορυφαίων εισηγμένων ενεργειακών εταιριών που κοντράρονται για την μεγαλύτερη κεφαλαιοποίηση διατυπώνει η Berenberg.

Aναφέρει σε νέα ανάλυση της, η οποία επιχειρεί μια λεπτομερή σύγκριση των δύο εισηγμένων στο ΧΑ, ότι η Motor Oil διαθέτει ποιοτικό προβάδισμα σε επιμέρους χρηματοοικονομικούς δείκτες.

Αρχικά, η μετοχή των ΕΛΠΕ διαπραγματεύεται στο 4,7-4,9x με όρους EV/EBITDA σύμφωνα με τις εκτιμήσεις του 2016-2017, δηλαδή με σημαντικό premium σε σχέση με τη Motor Oil και παρά το γεγονός της μερισματικής απόδοσης και του βραχυπρόθεσμου cash flow.

Επίσης, τα ΕΛΠΕ δεν θα καταβάλουν μέρισμα το 2016, ενώ η Berenberg εκτιμά ότι και το 2017 η διανομή μερίσματος θα δεχθεί πιέσεις.

Ειδικότερα, ανά μέγεθος:

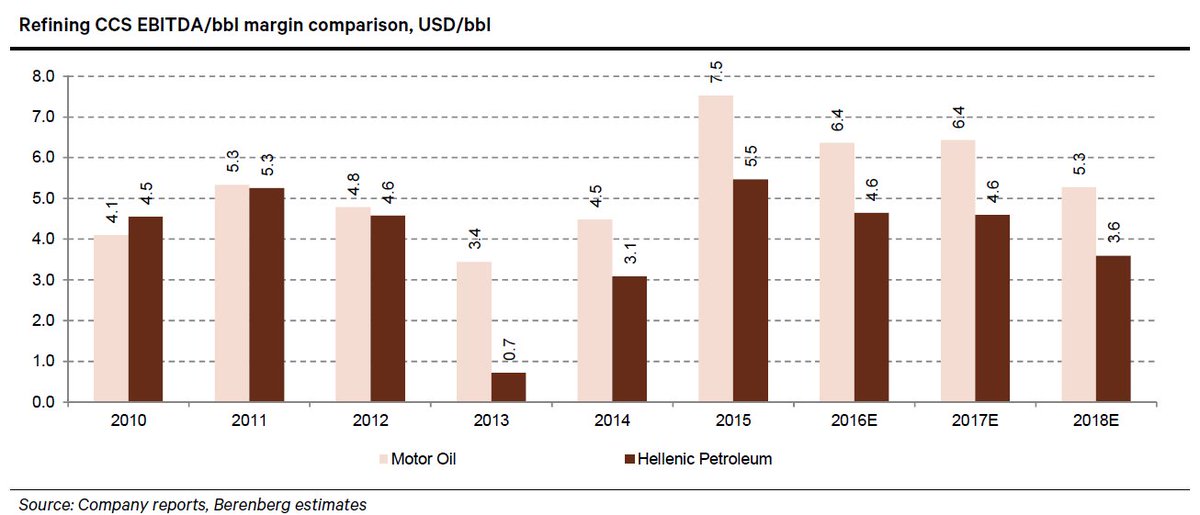

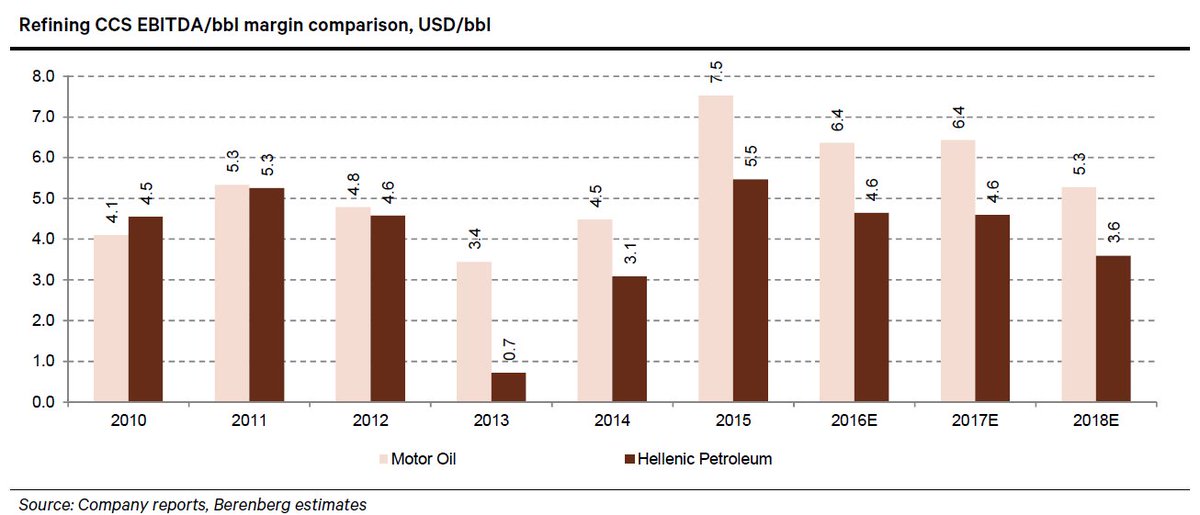

Η Motor Oil από το 2011 δείχνει σαφές προβάδισμα στο λόγο των CCS EBITDA/ανά περιθώριο διύλισης, έναντι των Ελληνικών Πετρελαίων, με τη διαφορά να παραμένει σταθερά πέριξ των δύο ποσοστιαίων μονάδων.

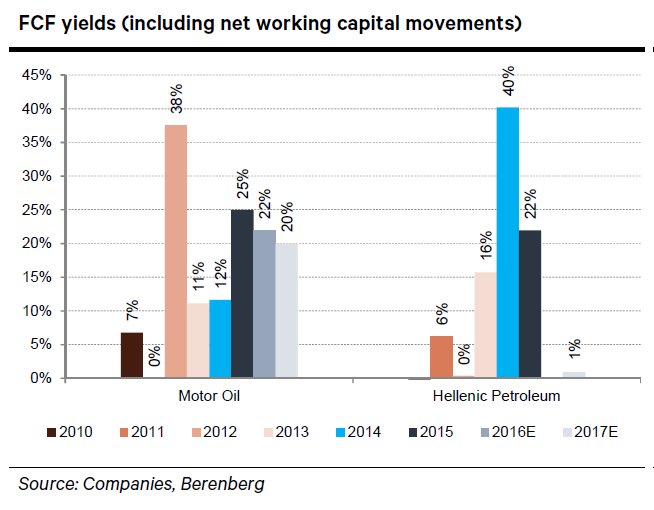

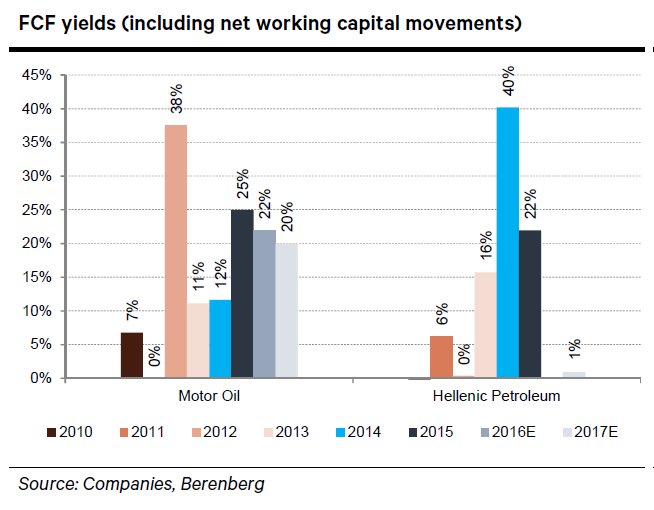

Το ίδιο συμβαίνει και στις ελεύθερες ταμειακές ροές, με τη Motor Oil να δείχνει σημαντική υπεροχή από το 2015 και εντεύθεν, τάση που αναμένεται να συνεχιστεί, σύμφωνα με τις εκτιμήσεις της Berenberg, τουλάχιστον και την επόμενη χρονιά.

Αναφορικά με τη μερισματική απόδοση, η Motor Oil έχει "αποζημιώσει" αδρά τους μετόχους της την τελευταία 5ετία (πλην ενός έτους), σε αντίθεση με τα ΕΛΠΕ.

Μάλιστα, για το 2016 και το 2017 η μερισματική απόδοση αναμένεται να φτάσει στη Motor Oil το 8%, σε αντίθεση με τα ΕΛΠΕ που φέτος δεν θα διανείμει μέρισμα, ενώ η απόδοση για την επόμενη χρονιά εκτιμάται στο 6,6%.

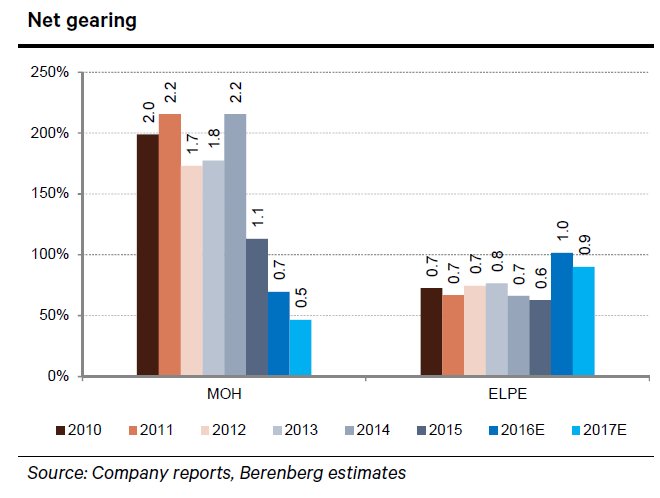

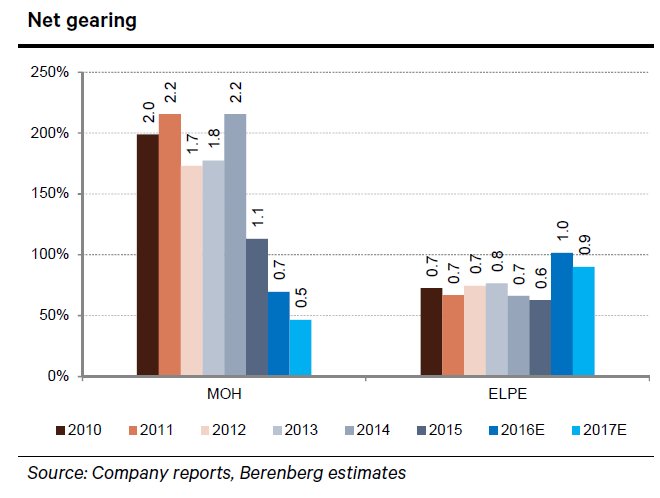

Επίσης, ακόμη και αν η Motor Oil ξεκίνησε με επιβαρυντικό δείκτη ξένων προς ίδια κεφάλαια (net gearing), φαίνεται πως οι δράσεις της διοίκησης έχουν αποδόσει σημαντικά, με την τάση να είναι πτωτική.

Το παραπάνω βρίσκεται σε αντίθεση με τα ΕΛΠΕ, τα οποια αν και έχουν καταφέρει να διατηρήσουν το δείκτη χαμηλά, τα περιθώρια περαιτέρω μείωσης φαίνεται ότι είναι πολύ περιορισμένα.

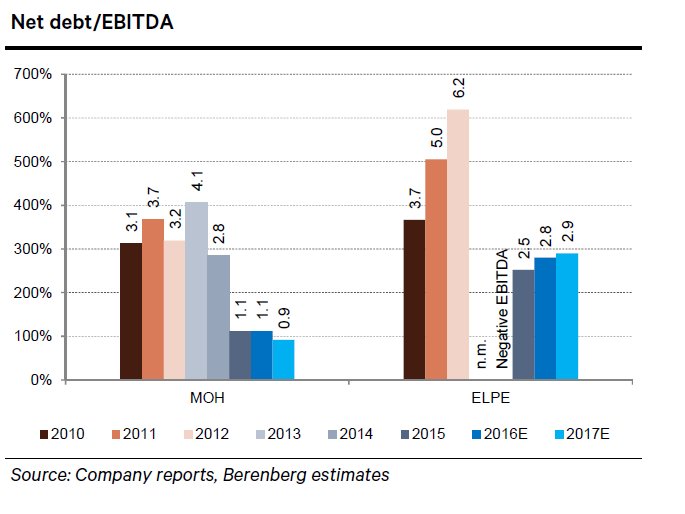

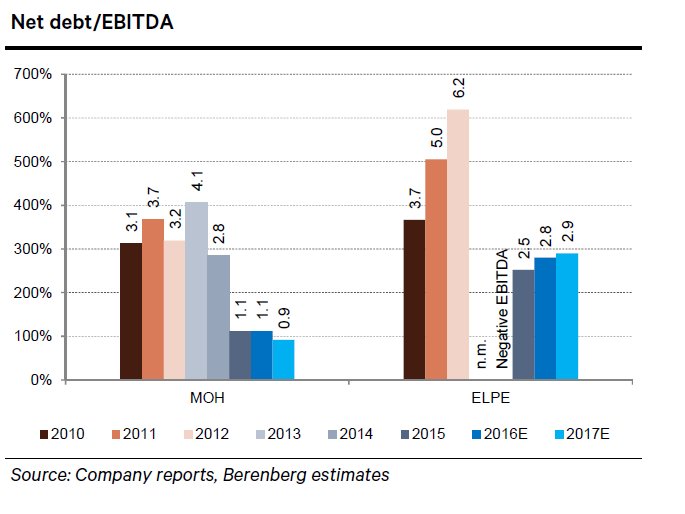

Τέλος, ο δείκτης χρέους προς EBITDA ακολουθεί αντίθετη πορεία στις δύο εταιρείες, με τη Motor Oil να περιορίζει το ποσοστό χαμηλότερα του 1, σε αντίθεση με τα ΕΛΠΕ που έχουν αυξητική τάση.

Μάλιστα, σύμφωνα και με τις εκτιμήσεις της Berenberg η τάση των αρνητικών EBITDA θα συνεχιστεί στα ΕΛΠΕ.

Την ίδια ώρα, όπως διαπιστώνει η Beremberg αμέσως μετά την επανέναρξη των αγορών ιρανικού πετρελαίου το 2016 από τα ΕΛΠΕ, παρατηρείται μια επιδείνωση των πραγματικών περιθωρίων (margins) του ομίλου στο δεύτερο και το τρίτο τρίμηνο του 2016 (σε σύγκριση με το υπολογιζόμενο περιθώριο).

Αυτό μπορεί να αποτελεί ένδειξη ότι τα ΕΛΠΕ είτε πληρώνουν υψηλότερα από την τιμή για το ιρανικό αργό (~20%) και / ή ότι τα ΕΛΠΕ αντισταθμίζουν τις οφειλές μέσω του οιονεί "αντιπραγματισμού", συναλλάσσοντας προϊόν για πετρέλαιο.

www.worldenergynews.gr

Aναφέρει σε νέα ανάλυση της, η οποία επιχειρεί μια λεπτομερή σύγκριση των δύο εισηγμένων στο ΧΑ, ότι η Motor Oil διαθέτει ποιοτικό προβάδισμα σε επιμέρους χρηματοοικονομικούς δείκτες.

Αρχικά, η μετοχή των ΕΛΠΕ διαπραγματεύεται στο 4,7-4,9x με όρους EV/EBITDA σύμφωνα με τις εκτιμήσεις του 2016-2017, δηλαδή με σημαντικό premium σε σχέση με τη Motor Oil και παρά το γεγονός της μερισματικής απόδοσης και του βραχυπρόθεσμου cash flow.

Επίσης, τα ΕΛΠΕ δεν θα καταβάλουν μέρισμα το 2016, ενώ η Berenberg εκτιμά ότι και το 2017 η διανομή μερίσματος θα δεχθεί πιέσεις.

Ειδικότερα, ανά μέγεθος:

Η Motor Oil από το 2011 δείχνει σαφές προβάδισμα στο λόγο των CCS EBITDA/ανά περιθώριο διύλισης, έναντι των Ελληνικών Πετρελαίων, με τη διαφορά να παραμένει σταθερά πέριξ των δύο ποσοστιαίων μονάδων.

Το ίδιο συμβαίνει και στις ελεύθερες ταμειακές ροές, με τη Motor Oil να δείχνει σημαντική υπεροχή από το 2015 και εντεύθεν, τάση που αναμένεται να συνεχιστεί, σύμφωνα με τις εκτιμήσεις της Berenberg, τουλάχιστον και την επόμενη χρονιά.

Αναφορικά με τη μερισματική απόδοση, η Motor Oil έχει "αποζημιώσει" αδρά τους μετόχους της την τελευταία 5ετία (πλην ενός έτους), σε αντίθεση με τα ΕΛΠΕ.

Μάλιστα, για το 2016 και το 2017 η μερισματική απόδοση αναμένεται να φτάσει στη Motor Oil το 8%, σε αντίθεση με τα ΕΛΠΕ που φέτος δεν θα διανείμει μέρισμα, ενώ η απόδοση για την επόμενη χρονιά εκτιμάται στο 6,6%.

Επίσης, ακόμη και αν η Motor Oil ξεκίνησε με επιβαρυντικό δείκτη ξένων προς ίδια κεφάλαια (net gearing), φαίνεται πως οι δράσεις της διοίκησης έχουν αποδόσει σημαντικά, με την τάση να είναι πτωτική.

Το παραπάνω βρίσκεται σε αντίθεση με τα ΕΛΠΕ, τα οποια αν και έχουν καταφέρει να διατηρήσουν το δείκτη χαμηλά, τα περιθώρια περαιτέρω μείωσης φαίνεται ότι είναι πολύ περιορισμένα.

Τέλος, ο δείκτης χρέους προς EBITDA ακολουθεί αντίθετη πορεία στις δύο εταιρείες, με τη Motor Oil να περιορίζει το ποσοστό χαμηλότερα του 1, σε αντίθεση με τα ΕΛΠΕ που έχουν αυξητική τάση.

Μάλιστα, σύμφωνα και με τις εκτιμήσεις της Berenberg η τάση των αρνητικών EBITDA θα συνεχιστεί στα ΕΛΠΕ.

Την ίδια ώρα, όπως διαπιστώνει η Beremberg αμέσως μετά την επανέναρξη των αγορών ιρανικού πετρελαίου το 2016 από τα ΕΛΠΕ, παρατηρείται μια επιδείνωση των πραγματικών περιθωρίων (margins) του ομίλου στο δεύτερο και το τρίτο τρίμηνο του 2016 (σε σύγκριση με το υπολογιζόμενο περιθώριο).

Αυτό μπορεί να αποτελεί ένδειξη ότι τα ΕΛΠΕ είτε πληρώνουν υψηλότερα από την τιμή για το ιρανικό αργό (~20%) και / ή ότι τα ΕΛΠΕ αντισταθμίζουν τις οφειλές μέσω του οιονεί "αντιπραγματισμού", συναλλάσσοντας προϊόν για πετρέλαιο.

www.worldenergynews.gr