Οι νέοι τίτλοι θα εκδοθύν αύριο, Τρίτη 25 Ιουλίου.

Μετά από 3 χρόνια αποχής η Ελλάδα ξανά στις αγορές, καθώς σήμερα 24 Ιουλίου και ώρα 13:54 ανακοινώθηκε ότι ανοίγει το βιβλίο προσφορών για την έκδοση νέου 5ετούς ομολόγου που θα αντικαταστήσει το παλαιό 5ετές λήξης 2019.

Συγκεκριμένα σήμερα ο ΟΔΔΗΧ ο Οργανισμός Διαχείρισης Δημοσίου Χρέους θα επαναγοράσει το παλαιό 5ετές ομόλογο και αύριο 25 Ιουλίου θα παραμείνει ανοικτό το βιβλίο προσφορών για το νέο 5ετές ομόλογο.

Το παλαιό 5ετές λήξης 2019 θα το αγοράσει στο 3,17% οριακά καλύτερα από τα τρέχοντα επίπεδα της αγοράς καθώς το πρώην 5ετές κυμαινόταν μεταξύ 3,53% με 3,32%.

Στόχος είναι το επιτόκιο να διαμορφωθεί μεταξύ 4,40% με 4,50% ενώ θα αντληθούν 3 δισ. ευρώ.

Εκτιμάται ότι ο συντελεστής κάλυψης θα ανέλθει σε 3 φορές δηλαδή 9 δισ. ευρώ

Από τα 3 δισ. ευρώ, το 1,4 δισ. ευρώ θα καλύψουν ελληνικές τράπεζες και το κοινό κεφάλαιο, ενώ το 1,6 δισ. ευρώ ξένοι επενδυτές μέσω των αναδόχων BNP Baribas, Bank of America Merrill Lynch, Citi, Deutsche Bank, HSBC.

Οι νέοι τίτλοι θα εκδοθύν αύριο, Τρίτη 25 Ιουλίου.

Νωρίτερα το bankingnews.gr έγραφε:

Μεταξύ 4,40% με 4,50% θα διαμορφωθεί η απόδοση του νέου 5ετούς ομολόγου που θα εκδώσει μετά από 3 χρόνια το ελληνικό δημόσιο με βιβλίο προσφορών που θα ανοίξει την Δευτέρα 24 Ιουλίου ή στις 25 Ιουλίου 2017.

Πάντως οι έλληνες τραπεζίτες μέχρι προχθες 23 Ιουλίου δεν ήταν 100% σίγουροι ότι η Ελλάδα θα βγει στις αγορές έδιναν πιθανότητες 70% για να βγει και 30% να αναβάλλει την έκδοση.

Η μάχη του επιτοκίου συνεχίζεται καθώς το ελληνικό δημόσιο και ο ΟΔΔΗΧ ήθελαν επιτόκιο 4,25% και υπό πολύ αισιόδοξες προβλέψεις 3,95% δηλαδή 1% χαμηλότερα από το επιτόκιο της 5ετίας Σαμαρά του 2014 που είχε ανέλθει στο 4,95%.

Όμως πολύ καλά ενημερωμένες πηγές αναφέρουν ότι η κυβέρνηση θέλει 4,25% οι αγορές 4,75% και το πιθανότερο σενάριο να υπάρξει ένας συμβιβασμός στο 4,40% ή 4,50%.

Το επιτόκιο σίγουρα έχει τεράστια σημειολογία.

Όμως μεγάλη σημειολογία έχει το ύψος της υπερκάλυψης και το ποιοι θα αγοράσουν το νέο 5ετές ομόλογο.

Υπερκάλυψη 3 φορές στα 9 δισεκ.

Εφόσον το ζητούμενο ποσό είναι 3 δισεκ. ο συντελεστής κάλυψης θα διαμορφωθεί περίπου 3 φορές ή 9 δισεκ. ευρώ.

Δηλαδή για 3 δισεκ. που θέλει να δανειστεί το ελληνικό κράτος θα προσφερθούν 9 δισεκ. ευρώ.

Ποιοι θα καλύψουν τα 3 δισεκ. ευρώ;

Πολύ σημαντική αυτή η παράμετρος, ποιοι θα καλύψουν την έκδοση του 5ετούς ομολόγου;

Όπως έχει αποκαλύψει το bankingnews οι ελληνικές τράπεζες θα ανταλλάξουν swaps έντοκα με το νέο 5ετές ομόλογο.

Οι ελληνικές τράπεζες θα μπορούσαν να συμμετάσχουν από 600 έως 800 εκατ ευρώ στην νέα έκδοση.

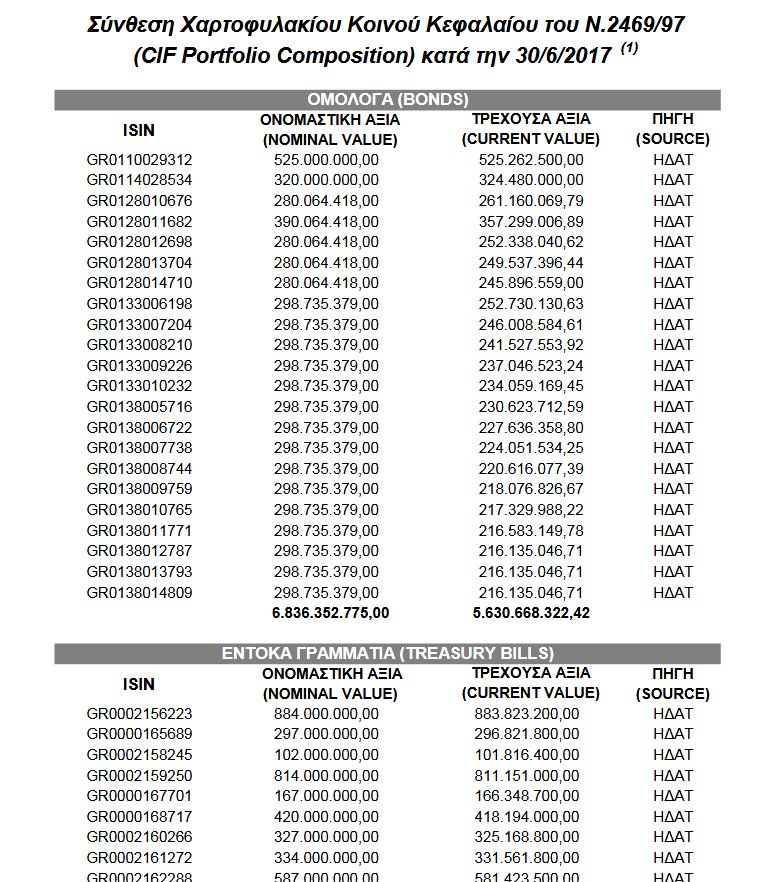

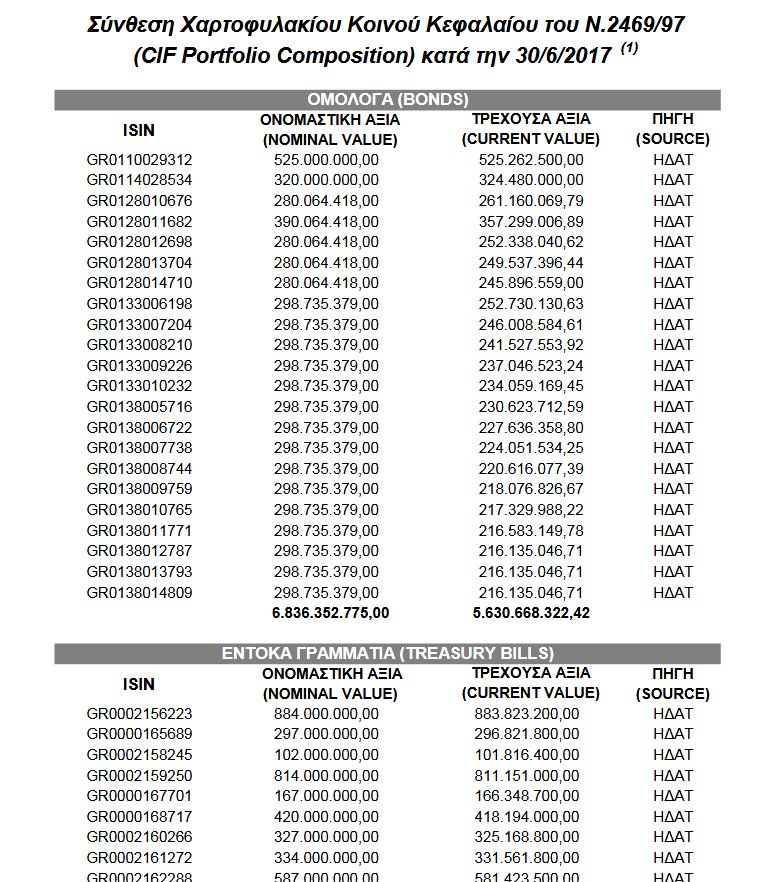

Όμως το Κοινό Κεφάλαιο CIF (Κοινό Κεφάλαιο Νομικών Προσώπων Δημοσίου Δικαίου και Ασφαλιστικών Φορέων) έχει 6,8 δισεκ. ευρώ ομόλογα ονομαστικής αξίας και 5,6 δισεκ. τρέχουσας αξίας και έντοκα γραμμάτια 3,91 δισεκ. τρέχουσας αξίας.

Συνολικά το Κοινό Κεφάλαιο έχει επενδεδυμένα 10,7 δισεκ. ευρώ.

Το Κοινό Κεφάλαιο μπορεί με swap έντοκα να συμμετάσχει με 883 ή 811 εκατ ευρώ.

Όμως για να μην φανεί ότι θα συμμετάσχει το Κοινό Κεφάλαιο δηλαδή ένα ασφαλιστικό Ταμείο εξετάζεται να δοθεί εντολή σε μια ξένη τράπεζα να αγοράσει για λογαριασμό του Κοινού Κεφαλαίου 800 εκατ και να εμφανίζεται η ξένη τράπεζα ως θεματοφύλακας.

Πολλοί θα υποστηρίζουν ότι αυτή η ξένη τράπεζα είναι απλά ένας ξένος που αγοράζει ελληνικά ομόλογα.

Η καθαρή συμμετοχή των ξένων εκτιμάται σε 1,6 δισεκ. ευρώ.

Οι 5 ανάδοχοι θα μπορούσαν να αγοράσουν από 300 εκατ ο καθένας και αυτά τα 300 εκατ να τα μοιράσουν σε 3-6 άλλους ξένους οπότε η διασπορά του ελληνικού κινδύνου θα μετριάσει… τον κίνδυνο.

Με βάση εκτιμήσεις οι ελληνικές τράπεζες και το Κοινό Κεφάλαιο θα μπορούσαν να καλύψουν 1,4 δισεκ. ή το 47% της νέας έκδοσης του 5ετούς ομολόγου και τα 1,6 δισεκ. οι ξένοι επενδυτές κυρίως οι ανάδοχοι.

Γιατί στην πρώτη προσπάθεια για έξοδο στις αγορές χώρας που προέρχεται από μνημόνια η τιμολόγηση είναι ακριβή;

Κάθε χώρα που βρέθηκε σε μνημόνια και εν συνεχεία επιχείρησε να δανειστεί από τις αγορές στην πρώτη της προσπάθεια πλήρωσε ακριβά τους ιδιώτες επενδυτές.

Αυτό διδάσκουν τα παραδείγματα της Πορτογαλίας, Ιρλανδίας και Κύπρου.

Το φαινόμενο αυτό το οποίο προφανώς θα αντιμετωπίσει και η Ελλάδα με την έκδοση του 5ετούς ομολόγου έχει αιτιολογία.

Οι επενδυτές, οι διεθνείς τράπεζες και τα funds την πρώτη φορά μετά από μνημόνια προσαρμογής απαιτούν υψηλά επιτόκια, απαιτούν υψηλό ασφάλιστρο κινδύνου – όχι μόνο με την έννοια του CDS – απαιτούν υψηλό επιτόκιο καθώς η πρώτη φορά είναι πειραματική…

Οι ιδιώτες επενδυτές αναλαμβάνουν ένα κίνδυνο τον οποίο πρέπει να πληρώσει με υψηλό επιτόκιο κάθε χώρα που ήταν σε μνημόνια και βγαίνει πρώτη φορά στις αγορές να δανειστεί.

Εάν η χώρα αποδείξει σοβαρότητα και αξιοπιστία , στην δεύτερη έκδοση ππαρατηρείται ένα δεύτερο φαινόμενο… τα επιτόκια υποχωρούν αισθητά και αυτό αποτελεί απόδειξη εμπιστοσύνης.

Την πρώτη φορά οι επενδυτές είναι επιφυλακτικοί, διστακτικοί και ζητούν υψηλές εξασφαλίσεις.

Την δεύτερη φορά όταν έχουν δει σοβαρά δείγματα γραφής από την χώρα που ζητάει κεφάλαια από τις αγορές την δανείζουν φθηνότερα.

Όλα λοιπόν στις αγορές έχουν λογική εξήγηση.

Τι είχε συμβεί στο παρελθόν;

Υπάρχουν 3 χώρες που βρέθηκαν στην τωρινή θέση της Ελλάδος.

Η Κύπρος το 2014 έκανε την πρώτη απόπειρα της να βγει στις αγορές και να δανειστεί με κρατικό ομόλογο.

Έκδωσε 5ετές ομόλογο – όπως η Ελλάδα ώρα – με στόχο να αντλήσει 750 εκατ.

Πλήρωσε επιτόκιο 4,75% ενώ οι προσφορές έφθασαν στα 2 δισεκ. ευρώ.

Η Κύπρος ξανά το 2017 βγήκε στις αγορές με 7ετές ομόλογο άντλησε 850 εκατ προσφέρθηκαν 3,7 δισεκ. ευρώ ενώ το επιτόκιο ήταν 2,75%.

Το φαινόμενο της πρώτης και δεύτερης φοράς επιβεβαιώθηκε πλήρως στην Κύπρο.

Η Πορτογαλία βγήκε στις αγορές με 10ετές ομόλογο με στόχο να αντλήσει 3 δισεκ.

Προσφέρθηκαν 9,5 δισεκ. δηλαδή υπερκάλυψη πάνω από 3 φορές με το επιτόκιο 5,11%.

Η Ιρλανδία βγήκε επίσης στις αγορές με 10ετές ομόλογο με στόχο 1 δισεκ. και πλήρωσε για το 1 δισεκ. που άντλησε από τις αγορές επιτόκιο 2,967%.

Η έξοδος της Ελλάδος στις αγορές με επιτόκια 4,5% σημαίνει 5 φορές υψηλότερο από το επιτόκιο ESM (0,89%)

Η έξοδος της Ελλάδος στις αγορές εκ πρώτης όψεως θα αποτελούσε ένα καλό νέο.

Η κυβέρνηση ΣΥΡΙΖΑ πραγματοποιεί ένα μεγάλο θετικό βήμα προς τα εμπρός.

Έξοδος στις αγορές σημαίνει την αρχή τους τέλους της κρίσης, σημαίνει οικονομική αυτοτέλεια, σημαίνει λιγότερη εξάρτηση από τα μνημόνια.

Οπότε η κυβέρνηση ΣΥΡΙΖΑ θα έπρεπε να επιβραβευτεί για την προσπάθεια της να βγει να δανειστεί από τις αγορές.

Η έξοδος της Ελλάδος όμως στην ουσία σε αυτή την φάση δεν είναι τίποτε άλλο από πολιτική και οικονομική καθώς και επενδυτική μετριότητα.

Γιατί;

1)Όλες οι χώρες που δανείστηκαν μετά από μνημόνια π.χ. Πορτογαλία, Ιρλανδία και Κύπρος είχαν σταματήσει να οικονομική εξάρτηση τους από τα προγράμματα στήριξης.

Δηλαδή δεν χρειάζονταν κεφάλαια από τα μνημόνια, οπότε έχοντας κλείσει το κεφάλαιο της οικονομικής εξάρτησης μπορούσαν να επιδιώξουν την οικονομική απεξάρτηση.

2)Η Ελλάδα την ίδια στιγμή που πήρε μια δόση 8,5 δισεκ. με 0,89% την ίδια στιγμή σχεδιάζει να αντλήσει από τις αγορές για 5 χρόνια 3 δισεκ. με επιτόκιο 4,5%.

Τι λογική υπάρχει σε αυτό τον σχεδιασμό.

Καμία.

Η Ελλάδα δεν έχει οικονομική απεξάρτηση ακόμη από τα μνημόνια

3)Όταν οι δανειστές έδωσαν το πράσινο φως στην Πορτογαλία, Ιρλανδία και Κύπρο να δανειστεί από τις αγορές το έπραξαν γιατί είχαν διαπιστώσει συνέπεια από τις κυβερνήσεις των χωρών αυτών.

Στην Ελλάδα προσεχώς θα ξεκινήσει η 3η αξιολόγηση και θα απαιτηθούν νέες μεταρρυθμίσεις.

Εάν η Ελλάδα βγαίνει στις αγορές και αντλεί κεφάλαια πως θα ασκήσουν πίεση οι ευρωπαίοι στην Ελλάδα να συνεχίσει τις μεταρρυθμίσεις;

Από τις δόσεις;

Αφού η Ελλάδα θα αντλεί κεφάλαια από τις αγορές.

4)Η Ελλάδα χρειάζεται μια ECCL μια νέα πιστωτική γραμμή μετά το 2018 ώστε να διαθέτει ένα μηχανισμό εγγύησης των μελλοντικών εκδόσεων.

Αφού η Ελλάδα δεν θα πάρει QE τουλάχιστον η ECCL θα λειτουργήσει ως μηχανισμός ωραιοποίησης των αποδόσεων των ελληνικών ομολόγων.

5)Όλες οι χώρες που έχουν δανειστεί από τις αγορές και είχαν μνημόνια είναι investment grade.

Κοινώς είχαν βαθμολογία ΒΒΒ- και υψηλότερη.

Η βαθμολογία της Ελλάδος με όρους Standard and Poor’s είναι Β- που σημαίνει 6 βαθμίδες μακριά από τον επενδυτικό βαθμό.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr

Συγκεκριμένα σήμερα ο ΟΔΔΗΧ ο Οργανισμός Διαχείρισης Δημοσίου Χρέους θα επαναγοράσει το παλαιό 5ετές ομόλογο και αύριο 25 Ιουλίου θα παραμείνει ανοικτό το βιβλίο προσφορών για το νέο 5ετές ομόλογο.

Το παλαιό 5ετές λήξης 2019 θα το αγοράσει στο 3,17% οριακά καλύτερα από τα τρέχοντα επίπεδα της αγοράς καθώς το πρώην 5ετές κυμαινόταν μεταξύ 3,53% με 3,32%.

Στόχος είναι το επιτόκιο να διαμορφωθεί μεταξύ 4,40% με 4,50% ενώ θα αντληθούν 3 δισ. ευρώ.

Εκτιμάται ότι ο συντελεστής κάλυψης θα ανέλθει σε 3 φορές δηλαδή 9 δισ. ευρώ

Από τα 3 δισ. ευρώ, το 1,4 δισ. ευρώ θα καλύψουν ελληνικές τράπεζες και το κοινό κεφάλαιο, ενώ το 1,6 δισ. ευρώ ξένοι επενδυτές μέσω των αναδόχων BNP Baribas, Bank of America Merrill Lynch, Citi, Deutsche Bank, HSBC.

Οι νέοι τίτλοι θα εκδοθύν αύριο, Τρίτη 25 Ιουλίου.

Νωρίτερα το bankingnews.gr έγραφε:

Μεταξύ 4,40% με 4,50% θα διαμορφωθεί η απόδοση του νέου 5ετούς ομολόγου που θα εκδώσει μετά από 3 χρόνια το ελληνικό δημόσιο με βιβλίο προσφορών που θα ανοίξει την Δευτέρα 24 Ιουλίου ή στις 25 Ιουλίου 2017.

Πάντως οι έλληνες τραπεζίτες μέχρι προχθες 23 Ιουλίου δεν ήταν 100% σίγουροι ότι η Ελλάδα θα βγει στις αγορές έδιναν πιθανότητες 70% για να βγει και 30% να αναβάλλει την έκδοση.

Η μάχη του επιτοκίου συνεχίζεται καθώς το ελληνικό δημόσιο και ο ΟΔΔΗΧ ήθελαν επιτόκιο 4,25% και υπό πολύ αισιόδοξες προβλέψεις 3,95% δηλαδή 1% χαμηλότερα από το επιτόκιο της 5ετίας Σαμαρά του 2014 που είχε ανέλθει στο 4,95%.

Όμως πολύ καλά ενημερωμένες πηγές αναφέρουν ότι η κυβέρνηση θέλει 4,25% οι αγορές 4,75% και το πιθανότερο σενάριο να υπάρξει ένας συμβιβασμός στο 4,40% ή 4,50%.

Το επιτόκιο σίγουρα έχει τεράστια σημειολογία.

Όμως μεγάλη σημειολογία έχει το ύψος της υπερκάλυψης και το ποιοι θα αγοράσουν το νέο 5ετές ομόλογο.

Υπερκάλυψη 3 φορές στα 9 δισεκ.

Εφόσον το ζητούμενο ποσό είναι 3 δισεκ. ο συντελεστής κάλυψης θα διαμορφωθεί περίπου 3 φορές ή 9 δισεκ. ευρώ.

Δηλαδή για 3 δισεκ. που θέλει να δανειστεί το ελληνικό κράτος θα προσφερθούν 9 δισεκ. ευρώ.

Ποιοι θα καλύψουν τα 3 δισεκ. ευρώ;

Πολύ σημαντική αυτή η παράμετρος, ποιοι θα καλύψουν την έκδοση του 5ετούς ομολόγου;

Όπως έχει αποκαλύψει το bankingnews οι ελληνικές τράπεζες θα ανταλλάξουν swaps έντοκα με το νέο 5ετές ομόλογο.

Οι ελληνικές τράπεζες θα μπορούσαν να συμμετάσχουν από 600 έως 800 εκατ ευρώ στην νέα έκδοση.

Όμως το Κοινό Κεφάλαιο CIF (Κοινό Κεφάλαιο Νομικών Προσώπων Δημοσίου Δικαίου και Ασφαλιστικών Φορέων) έχει 6,8 δισεκ. ευρώ ομόλογα ονομαστικής αξίας και 5,6 δισεκ. τρέχουσας αξίας και έντοκα γραμμάτια 3,91 δισεκ. τρέχουσας αξίας.

Συνολικά το Κοινό Κεφάλαιο έχει επενδεδυμένα 10,7 δισεκ. ευρώ.

Το Κοινό Κεφάλαιο μπορεί με swap έντοκα να συμμετάσχει με 883 ή 811 εκατ ευρώ.

Όμως για να μην φανεί ότι θα συμμετάσχει το Κοινό Κεφάλαιο δηλαδή ένα ασφαλιστικό Ταμείο εξετάζεται να δοθεί εντολή σε μια ξένη τράπεζα να αγοράσει για λογαριασμό του Κοινού Κεφαλαίου 800 εκατ και να εμφανίζεται η ξένη τράπεζα ως θεματοφύλακας.

Πολλοί θα υποστηρίζουν ότι αυτή η ξένη τράπεζα είναι απλά ένας ξένος που αγοράζει ελληνικά ομόλογα.

Η καθαρή συμμετοχή των ξένων εκτιμάται σε 1,6 δισεκ. ευρώ.

Οι 5 ανάδοχοι θα μπορούσαν να αγοράσουν από 300 εκατ ο καθένας και αυτά τα 300 εκατ να τα μοιράσουν σε 3-6 άλλους ξένους οπότε η διασπορά του ελληνικού κινδύνου θα μετριάσει… τον κίνδυνο.

Με βάση εκτιμήσεις οι ελληνικές τράπεζες και το Κοινό Κεφάλαιο θα μπορούσαν να καλύψουν 1,4 δισεκ. ή το 47% της νέας έκδοσης του 5ετούς ομολόγου και τα 1,6 δισεκ. οι ξένοι επενδυτές κυρίως οι ανάδοχοι.

Γιατί στην πρώτη προσπάθεια για έξοδο στις αγορές χώρας που προέρχεται από μνημόνια η τιμολόγηση είναι ακριβή;

Κάθε χώρα που βρέθηκε σε μνημόνια και εν συνεχεία επιχείρησε να δανειστεί από τις αγορές στην πρώτη της προσπάθεια πλήρωσε ακριβά τους ιδιώτες επενδυτές.

Αυτό διδάσκουν τα παραδείγματα της Πορτογαλίας, Ιρλανδίας και Κύπρου.

Το φαινόμενο αυτό το οποίο προφανώς θα αντιμετωπίσει και η Ελλάδα με την έκδοση του 5ετούς ομολόγου έχει αιτιολογία.

Οι επενδυτές, οι διεθνείς τράπεζες και τα funds την πρώτη φορά μετά από μνημόνια προσαρμογής απαιτούν υψηλά επιτόκια, απαιτούν υψηλό ασφάλιστρο κινδύνου – όχι μόνο με την έννοια του CDS – απαιτούν υψηλό επιτόκιο καθώς η πρώτη φορά είναι πειραματική…

Οι ιδιώτες επενδυτές αναλαμβάνουν ένα κίνδυνο τον οποίο πρέπει να πληρώσει με υψηλό επιτόκιο κάθε χώρα που ήταν σε μνημόνια και βγαίνει πρώτη φορά στις αγορές να δανειστεί.

Εάν η χώρα αποδείξει σοβαρότητα και αξιοπιστία , στην δεύτερη έκδοση ππαρατηρείται ένα δεύτερο φαινόμενο… τα επιτόκια υποχωρούν αισθητά και αυτό αποτελεί απόδειξη εμπιστοσύνης.

Την πρώτη φορά οι επενδυτές είναι επιφυλακτικοί, διστακτικοί και ζητούν υψηλές εξασφαλίσεις.

Την δεύτερη φορά όταν έχουν δει σοβαρά δείγματα γραφής από την χώρα που ζητάει κεφάλαια από τις αγορές την δανείζουν φθηνότερα.

Όλα λοιπόν στις αγορές έχουν λογική εξήγηση.

Τι είχε συμβεί στο παρελθόν;

Υπάρχουν 3 χώρες που βρέθηκαν στην τωρινή θέση της Ελλάδος.

Η Κύπρος το 2014 έκανε την πρώτη απόπειρα της να βγει στις αγορές και να δανειστεί με κρατικό ομόλογο.

Έκδωσε 5ετές ομόλογο – όπως η Ελλάδα ώρα – με στόχο να αντλήσει 750 εκατ.

Πλήρωσε επιτόκιο 4,75% ενώ οι προσφορές έφθασαν στα 2 δισεκ. ευρώ.

Η Κύπρος ξανά το 2017 βγήκε στις αγορές με 7ετές ομόλογο άντλησε 850 εκατ προσφέρθηκαν 3,7 δισεκ. ευρώ ενώ το επιτόκιο ήταν 2,75%.

Το φαινόμενο της πρώτης και δεύτερης φοράς επιβεβαιώθηκε πλήρως στην Κύπρο.

Η Πορτογαλία βγήκε στις αγορές με 10ετές ομόλογο με στόχο να αντλήσει 3 δισεκ.

Προσφέρθηκαν 9,5 δισεκ. δηλαδή υπερκάλυψη πάνω από 3 φορές με το επιτόκιο 5,11%.

Η Ιρλανδία βγήκε επίσης στις αγορές με 10ετές ομόλογο με στόχο 1 δισεκ. και πλήρωσε για το 1 δισεκ. που άντλησε από τις αγορές επιτόκιο 2,967%.

Η έξοδος της Ελλάδος στις αγορές με επιτόκια 4,5% σημαίνει 5 φορές υψηλότερο από το επιτόκιο ESM (0,89%)

Η έξοδος της Ελλάδος στις αγορές εκ πρώτης όψεως θα αποτελούσε ένα καλό νέο.

Η κυβέρνηση ΣΥΡΙΖΑ πραγματοποιεί ένα μεγάλο θετικό βήμα προς τα εμπρός.

Έξοδος στις αγορές σημαίνει την αρχή τους τέλους της κρίσης, σημαίνει οικονομική αυτοτέλεια, σημαίνει λιγότερη εξάρτηση από τα μνημόνια.

Οπότε η κυβέρνηση ΣΥΡΙΖΑ θα έπρεπε να επιβραβευτεί για την προσπάθεια της να βγει να δανειστεί από τις αγορές.

Η έξοδος της Ελλάδος όμως στην ουσία σε αυτή την φάση δεν είναι τίποτε άλλο από πολιτική και οικονομική καθώς και επενδυτική μετριότητα.

Γιατί;

1)Όλες οι χώρες που δανείστηκαν μετά από μνημόνια π.χ. Πορτογαλία, Ιρλανδία και Κύπρος είχαν σταματήσει να οικονομική εξάρτηση τους από τα προγράμματα στήριξης.

Δηλαδή δεν χρειάζονταν κεφάλαια από τα μνημόνια, οπότε έχοντας κλείσει το κεφάλαιο της οικονομικής εξάρτησης μπορούσαν να επιδιώξουν την οικονομική απεξάρτηση.

2)Η Ελλάδα την ίδια στιγμή που πήρε μια δόση 8,5 δισεκ. με 0,89% την ίδια στιγμή σχεδιάζει να αντλήσει από τις αγορές για 5 χρόνια 3 δισεκ. με επιτόκιο 4,5%.

Τι λογική υπάρχει σε αυτό τον σχεδιασμό.

Καμία.

Η Ελλάδα δεν έχει οικονομική απεξάρτηση ακόμη από τα μνημόνια

3)Όταν οι δανειστές έδωσαν το πράσινο φως στην Πορτογαλία, Ιρλανδία και Κύπρο να δανειστεί από τις αγορές το έπραξαν γιατί είχαν διαπιστώσει συνέπεια από τις κυβερνήσεις των χωρών αυτών.

Στην Ελλάδα προσεχώς θα ξεκινήσει η 3η αξιολόγηση και θα απαιτηθούν νέες μεταρρυθμίσεις.

Εάν η Ελλάδα βγαίνει στις αγορές και αντλεί κεφάλαια πως θα ασκήσουν πίεση οι ευρωπαίοι στην Ελλάδα να συνεχίσει τις μεταρρυθμίσεις;

Από τις δόσεις;

Αφού η Ελλάδα θα αντλεί κεφάλαια από τις αγορές.

4)Η Ελλάδα χρειάζεται μια ECCL μια νέα πιστωτική γραμμή μετά το 2018 ώστε να διαθέτει ένα μηχανισμό εγγύησης των μελλοντικών εκδόσεων.

Αφού η Ελλάδα δεν θα πάρει QE τουλάχιστον η ECCL θα λειτουργήσει ως μηχανισμός ωραιοποίησης των αποδόσεων των ελληνικών ομολόγων.

5)Όλες οι χώρες που έχουν δανειστεί από τις αγορές και είχαν μνημόνια είναι investment grade.

Κοινώς είχαν βαθμολογία ΒΒΒ- και υψηλότερη.

Η βαθμολογία της Ελλάδος με όρους Standard and Poor’s είναι Β- που σημαίνει 6 βαθμίδες μακριά από τον επενδυτικό βαθμό.

Πηγή:www.bankingnews.gr

www.worldenergynews.gr