H ελβετική τράπεζα χαρακτηρίζει εξαιρετική την απόδοση των μετοχών του χρηματοπιστωτικού τομέα στην Ελλάδα

Στο «κυνήγι» νέου καταλύτη βρίσκονται οι ελληνικές μετοχές μετά το πρόσφατο ράλι, σημειώνει σε ανάλυσή της η UBS.

Σύμφωνα με την ελβετική τράπεζα, δύο είναι τα βασικά σημεία τα οποία θα αποτελέσουν τους καταλύτες για περαιτέρω ανοδική κίνηση των ελληνικών μετοχών:

α) η οριστικοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους και η συμμετοχή της Ελλάδα στο QE της ΕΚΤ και/ή η επιστροφή της χώρας στις αγορές.

β) ένα καλύτερο μακροοικονομικό αποτέλεσμα - το οποίο θα συμπεριλαμβάνει ισχυρότερη ανάπτυξη, βελτίωση του κλίματος, καλύτερο δημοσιονομικό αποτέλεσμα και άρση των capital controls νωρίτερα.

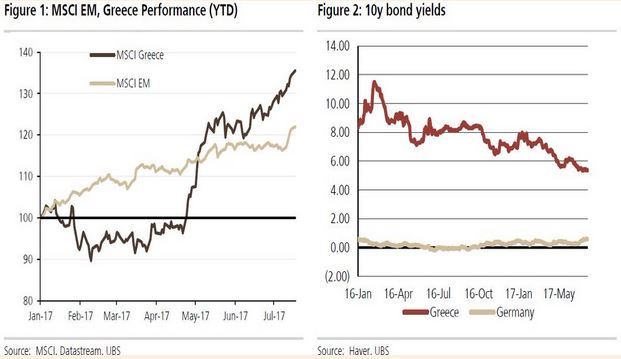

Ειδικότερα, η UBS στην 13σέλιδη ανάλυσή της με τίτλο «Greece: in the hunt for a new catalyst after the rally (Ελλάδα στο κυνήγι νέου καταλύτη μετά το ράλι), σημειώνει ότι οι ελληνικές μετοχές έχουν αποδώσει κέρδη 35,5% (σε δολαριακή βάση) από τις αρχές του 2017, κάτι που σημαίνει ότι η Ελλάδα είναι η τρίτη καλύτερη αγορά ανάμεσα στις αναδυόμενες, μετά την Πολωνία και την Τουρκία.

H ελβετική τράπεζα χαρακτηρίζει εξαιρετική την απόδοση των μετοχών του χρηματοπιστωτικού τομέα στην Ελλάδα.

Την ίδια στιγμή, η απόδοση του ελληνικού 10ετούς ομολόγου έχει μειωθεί κατά 165 μονάδες βάσης, στο 5,37%, σε ένα διάστημα που οι αποδόσεις των γερμανικών bunds έχουν αυξηθεί κατά 40 μονάδες βάσης.

Σύμφωνα με τη UBS, η Ελλάδα έχει καταγράψει ουσιαστική πρόοδο σε τέσσερα βασικά στοιχεία του προγράμματος δημοσιονομικής προσαρμογής.

Πρόκειται για τα δημοσιονομικά, τη χρηματοπιστωτική σταθερότητα, την ανταγωνιστικότητα και τη δημόσιο διοίκηση.

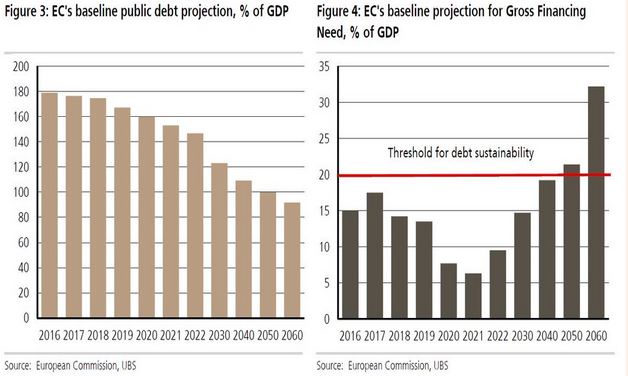

Όσον αφορά το ζήτημα της ένταξης των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, η UBS σημειώνει ότι είναι άρρηκτα συνδεδεμένη με τη συγκεκριμενοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους.

Όσον αφορά το ζήτημα της ένταξης των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, η UBS σημειώνει ότι είναι άρρηκτα συνδεδεμένη με τη συγκεκριμενοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους.

Σύμφωνα με τους αναλυτές, η ΕΚΤ είναι απίθανο να εντάξει την Ελλάδα στο QE, εάν οι Ευρωπαίοι δεν δείξουν πρόθυμοι να παράσχουν μεγαλύτερη σαφήνεια όσον αφορά τα μέτρα για την ελάφρυνση.

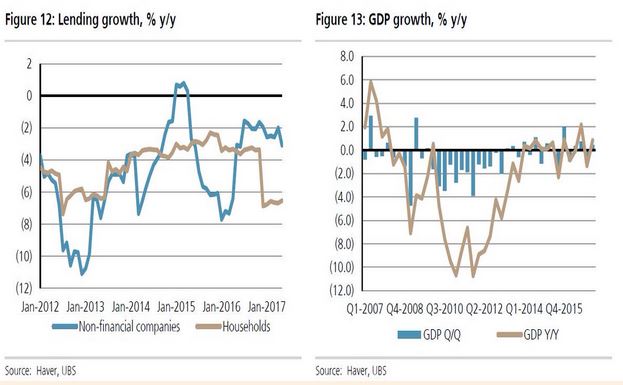

Για τις τράπεζες, η UBS τονίζει ότι πέραν της ανακεφαλαιοποίησης. έχουν γίνει βήματα για την αντιμετώπιση του υψηλού ποσοστού μη εξυπηρετούμενων δανείων (NPLs), το οποία ανήλθαν στο 45% των συνολικών δανείων στα τέλη του 2016.

Στο πεδίο της ανταγωνιστικότητας, η Ελλάδα έχει κάνει σημαντικά βήματα στη μεταρρύθμιση της αγοράς εργασίας, ενώ έχει εφαρμόσει και τα δύο τρίτα της εργαλειοθήκης του ΟΟΣΑ, ενώ παράλληλα προχωράει στην απελευθέρωση κλειστών επαγγελμάτων.

Η UBS εκτιμά λοιπόν πως ενώ η περαιτέρω σαφήνεια για την ελάφρυνση του χρέους και ενδεχόμενη ένταξη στο QE θα λειτουργήσουν υπέρ της αγοράς, πιθανώς να επιμείνει η παρατεταμένη αβεβαιότητα σε αυτά τα ζητήματα, έως ότου ολοκληρωθεί ο εκλογικός κύκλος στην Ευρώπη το 2017.

Θετική επίδραση στο ελληνικό χρηματιστήριο θα έχει και η πιθανή επιστροφή της Ελλάδας στις διεθνείς αγορές.

Ενώ η συμμετοχή στο QE θα διασφαλίσει την πρόσβαση στις αγορές, δεν αποτελεί τον μόνο τρόπο να επιτευχθεί αυτός ο στόχος.

Η πρόοδος στην εφαρμογή του μνημονίου αυξάνει τις πιθανότητες επιστροφής της Ελλάδας, πιθανώς σύντομα.

Η ελβετική τράπεζα τονίζει επίσης ότι η ολοκλήρωση της β΄αξιολόγησης, η αποπληρωμή των οφειλών της κυβέρνησης στον ιδιωτικό τομέα και η πιθανή χαλάρωση των capital controls, θα ενισχύσουν την εμπιστοσύνη.

Στην ενίσχυση του ελληνικού ΑΕΠ αναμένεται να συμβάλει επίσης η ισχυρή έναρξη της τουριστικής περιόδου στο β΄τρίμηνο του 2017.

Ένα σημείο στο οποίο η Ελλάδα μπορεί να εκπλήξει ευχάριστα είναι η κατάσταση του προϋπολογισμού, καθώς αναμένεται να ξεπεράσει εύκολα τον στόχο για πρωτογενές πλεόνασμα 1,75% του ΑΕΠ.

«Παραμένουμε θετικοί για τις ελληνικές μετοχές»

Όσον αφορά τις ελληνικές μετοχές , έχουν αποδώσει κέρδη 35,5% (σε δολαριακή βάση) από τις αρχές του 2017, κάτι που σημαίνει ότι η Ελλάδα είναι η τρίτη καλύτερη αγορά ανάμεσα στις αναδυόμενες, μετά την Πολωνία και την Τουρκία.

H ελβετική τράπεζα χαρακτηρίζει εξαιρετική την απόδοση των μετοχών του χρηματοπιστωτικού τομέα στην Ελλάδα και δηλώνει ότι παραμένει θετική για τις ελληνικές μετοχές.

Την ίδια στιγμή, η απόδοση του ελληνικού 10ετούς ομολόγου έχει μειωθεί κατά 165 μονάδες βάσης, στο 5,37%, σε ένα διάστημα που οι αποδόσεις των γερμανικών bunds έχουν αυξηθεί κατά 40 μονάδες βάσης.

To P/BV της ελληνικής αγοράς διαμορφώνεται στο 0,61x, ήτοι 68% χαμηλότερα από τον μακροπρόθεσμο μέσο όρο του 1,9x, στοιχείο που καταδεικνύει τα σημαντικά περιθώρια ανόδου.

Ωστόσο, όπως ήταν αναμενόμενο λόγω της πίεσης στην οικονομία και τις τράπεζες τα τελευταία χρόνια, ο δείκτης απόδοσης ιδίων κεφαλαίων (ROE), παραμένει σε χαμηλά επίπεδα, στο 2,9%.

Πηγή: www.bankingnews.gr

www.worldenergynews.gr

Σύμφωνα με την ελβετική τράπεζα, δύο είναι τα βασικά σημεία τα οποία θα αποτελέσουν τους καταλύτες για περαιτέρω ανοδική κίνηση των ελληνικών μετοχών:

α) η οριστικοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους και η συμμετοχή της Ελλάδα στο QE της ΕΚΤ και/ή η επιστροφή της χώρας στις αγορές.

β) ένα καλύτερο μακροοικονομικό αποτέλεσμα - το οποίο θα συμπεριλαμβάνει ισχυρότερη ανάπτυξη, βελτίωση του κλίματος, καλύτερο δημοσιονομικό αποτέλεσμα και άρση των capital controls νωρίτερα.

Ειδικότερα, η UBS στην 13σέλιδη ανάλυσή της με τίτλο «Greece: in the hunt for a new catalyst after the rally (Ελλάδα στο κυνήγι νέου καταλύτη μετά το ράλι), σημειώνει ότι οι ελληνικές μετοχές έχουν αποδώσει κέρδη 35,5% (σε δολαριακή βάση) από τις αρχές του 2017, κάτι που σημαίνει ότι η Ελλάδα είναι η τρίτη καλύτερη αγορά ανάμεσα στις αναδυόμενες, μετά την Πολωνία και την Τουρκία.

H ελβετική τράπεζα χαρακτηρίζει εξαιρετική την απόδοση των μετοχών του χρηματοπιστωτικού τομέα στην Ελλάδα.

Την ίδια στιγμή, η απόδοση του ελληνικού 10ετούς ομολόγου έχει μειωθεί κατά 165 μονάδες βάσης, στο 5,37%, σε ένα διάστημα που οι αποδόσεις των γερμανικών bunds έχουν αυξηθεί κατά 40 μονάδες βάσης.

Σύμφωνα με τη UBS, η Ελλάδα έχει καταγράψει ουσιαστική πρόοδο σε τέσσερα βασικά στοιχεία του προγράμματος δημοσιονομικής προσαρμογής.

Πρόκειται για τα δημοσιονομικά, τη χρηματοπιστωτική σταθερότητα, την ανταγωνιστικότητα και τη δημόσιο διοίκηση.

Όσον αφορά το ζήτημα της ένταξης των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, η UBS σημειώνει ότι είναι άρρηκτα συνδεδεμένη με τη συγκεκριμενοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους.

Όσον αφορά το ζήτημα της ένταξης των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, η UBS σημειώνει ότι είναι άρρηκτα συνδεδεμένη με τη συγκεκριμενοποίηση των μέτρων για την ελάφρυνση του ελληνικού χρέους.

Σύμφωνα με τους αναλυτές, η ΕΚΤ είναι απίθανο να εντάξει την Ελλάδα στο QE, εάν οι Ευρωπαίοι δεν δείξουν πρόθυμοι να παράσχουν μεγαλύτερη σαφήνεια όσον αφορά τα μέτρα για την ελάφρυνση.

Για τις τράπεζες, η UBS τονίζει ότι πέραν της ανακεφαλαιοποίησης. έχουν γίνει βήματα για την αντιμετώπιση του υψηλού ποσοστού μη εξυπηρετούμενων δανείων (NPLs), το οποία ανήλθαν στο 45% των συνολικών δανείων στα τέλη του 2016.

Στο πεδίο της ανταγωνιστικότητας, η Ελλάδα έχει κάνει σημαντικά βήματα στη μεταρρύθμιση της αγοράς εργασίας, ενώ έχει εφαρμόσει και τα δύο τρίτα της εργαλειοθήκης του ΟΟΣΑ, ενώ παράλληλα προχωράει στην απελευθέρωση κλειστών επαγγελμάτων.

Η UBS εκτιμά λοιπόν πως ενώ η περαιτέρω σαφήνεια για την ελάφρυνση του χρέους και ενδεχόμενη ένταξη στο QE θα λειτουργήσουν υπέρ της αγοράς, πιθανώς να επιμείνει η παρατεταμένη αβεβαιότητα σε αυτά τα ζητήματα, έως ότου ολοκληρωθεί ο εκλογικός κύκλος στην Ευρώπη το 2017.

Θετική επίδραση στο ελληνικό χρηματιστήριο θα έχει και η πιθανή επιστροφή της Ελλάδας στις διεθνείς αγορές.

Ενώ η συμμετοχή στο QE θα διασφαλίσει την πρόσβαση στις αγορές, δεν αποτελεί τον μόνο τρόπο να επιτευχθεί αυτός ο στόχος.

Η πρόοδος στην εφαρμογή του μνημονίου αυξάνει τις πιθανότητες επιστροφής της Ελλάδας, πιθανώς σύντομα.

Η ελβετική τράπεζα τονίζει επίσης ότι η ολοκλήρωση της β΄αξιολόγησης, η αποπληρωμή των οφειλών της κυβέρνησης στον ιδιωτικό τομέα και η πιθανή χαλάρωση των capital controls, θα ενισχύσουν την εμπιστοσύνη.

Στην ενίσχυση του ελληνικού ΑΕΠ αναμένεται να συμβάλει επίσης η ισχυρή έναρξη της τουριστικής περιόδου στο β΄τρίμηνο του 2017.

Ένα σημείο στο οποίο η Ελλάδα μπορεί να εκπλήξει ευχάριστα είναι η κατάσταση του προϋπολογισμού, καθώς αναμένεται να ξεπεράσει εύκολα τον στόχο για πρωτογενές πλεόνασμα 1,75% του ΑΕΠ.

«Παραμένουμε θετικοί για τις ελληνικές μετοχές»

Όσον αφορά τις ελληνικές μετοχές , έχουν αποδώσει κέρδη 35,5% (σε δολαριακή βάση) από τις αρχές του 2017, κάτι που σημαίνει ότι η Ελλάδα είναι η τρίτη καλύτερη αγορά ανάμεσα στις αναδυόμενες, μετά την Πολωνία και την Τουρκία.

H ελβετική τράπεζα χαρακτηρίζει εξαιρετική την απόδοση των μετοχών του χρηματοπιστωτικού τομέα στην Ελλάδα και δηλώνει ότι παραμένει θετική για τις ελληνικές μετοχές.

Την ίδια στιγμή, η απόδοση του ελληνικού 10ετούς ομολόγου έχει μειωθεί κατά 165 μονάδες βάσης, στο 5,37%, σε ένα διάστημα που οι αποδόσεις των γερμανικών bunds έχουν αυξηθεί κατά 40 μονάδες βάσης.

To P/BV της ελληνικής αγοράς διαμορφώνεται στο 0,61x, ήτοι 68% χαμηλότερα από τον μακροπρόθεσμο μέσο όρο του 1,9x, στοιχείο που καταδεικνύει τα σημαντικά περιθώρια ανόδου.

Ωστόσο, όπως ήταν αναμενόμενο λόγω της πίεσης στην οικονομία και τις τράπεζες τα τελευταία χρόνια, ο δείκτης απόδοσης ιδίων κεφαλαίων (ROE), παραμένει σε χαμηλά επίπεδα, στο 2,9%.

Πηγή: www.bankingnews.gr

www.worldenergynews.gr