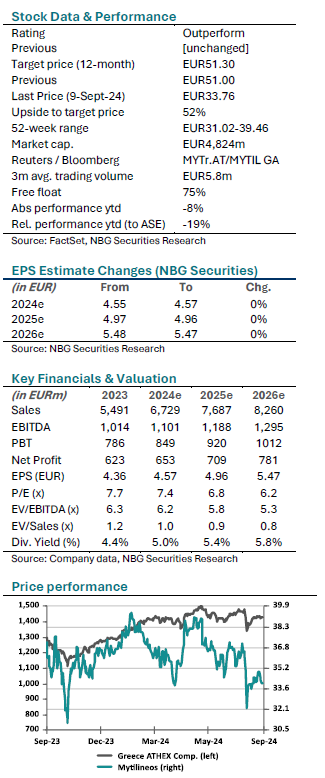

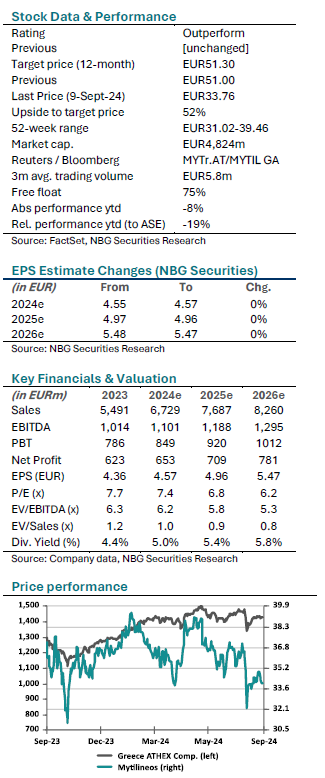

Η μερισματική απόδοση εκτιμάται στο 5% το 2024, 5,4% το 2025 και 5,8% το 2026

Νέους καταλύτες βλέπει η NBG Sec για τη Metlen, δίνοντας στόχο τα 51,3 ευρώ.

Αυτοί θα ενισχύσουν τη σταθερή ανοδική πορεία της κερδοφορίας και είναι οι εξής:

-Η βελτιωμένη κερδοφορία του κλάδου ηλεκτροπαραγωγής και πώλησης ρεύματος

-Τα projects στα δίκτυα ρεύματος, που αναμένεται να αποτελέσουν βασικό πυλώνα της ενεργειακής μετάβασης

-Τα συστήματα μπαταριών – αποθήκευσης ενέργειας (BESS) που ξεπερνάνε το 1 GW σε διάφορα στάδια ανάπτυξης

-Η ραγδαία αυξανόμενη συμβολή από τα έργα υποδομών και τις παραχωρήσεις

-Η τριετής στρατηγική συμφωνία με τη ΔΕΗ.

Αναμένεται για την περίοδο 2023-2026 CAGR της τάξης του 8% με την κερδοφορία να φτάνει τα 781 εκατ. το 2026, καθώς το συνεργειακό μοντέλο ανάπτυξης εξασφαλίζει ανοδική πορεία κερδών ανεξάρτητα από τη διακύμανση των τιμών ηλεκτρισμού.

Η είσοδος στο χρηματιστήριο του Λονδίνου το α’ εξάμηνο του 2025 θα δημιουργήσει μεγαλύτερη αναγνωρισιμότητα του ομίλου στους επενδυτικούς κύκλους αποτιμώντας τη διεθνοποίηση της Metlen και των μετασχηματισμών της.

Στην παρούσα φάση η κεφαλαιοποίηση διαπραγματεύεται σε ένα EV/EBITDA της ταξης του 5,8 για τα κέρδη του 2024 που σημαίνει ότι βρίσκεται σε 21% discount σε σχέση με τους ομοειδείς ομίλους, λαμβανομένης υπόψιν της ποιότητας της κερδοφορίας, των προοπτικών και της αποτίμησης των assets στις ΑΠΕ.

Η νέα τιμή-στόχος αντιστοιχεί σε EV/EBITDA 7,9 για τα κέρδη του 2025 που η Metlen τη δικαιούται χάρη στη σχέση της πράσινης μετάβασης/κερδοφορία από ΑΠΕ καθώς και την χαμηλού κόστους σχέση στον κλάδο της μεταλλουργίας.

Κατά την εκτίμηση της ανάλυσης, η Metlen συνεχίζει να προσφέρει τον καλύτερο συνδυασμό αξίας και ανάπτυξης στο Χρηματιστήριο Αθηνών, καθώς είναι πρωτοπόρος στην ενεργειακή μετάβαση σαν μια ολοκληρωμένη πράσινη εταιρεία κοινής ωφέλειας του μέλλοντος ,που είναι και leader στα ESG κριτήρια.

Για το 2024, προβλέπεται EPS 4,57 ευρώ, για το 2025 4,96 και για το 2026 5,47.

Η μερισματική απόδοση εκτιμάται στο 5% το 2024, 5,4% το 2025 και 5,8% το 2026.

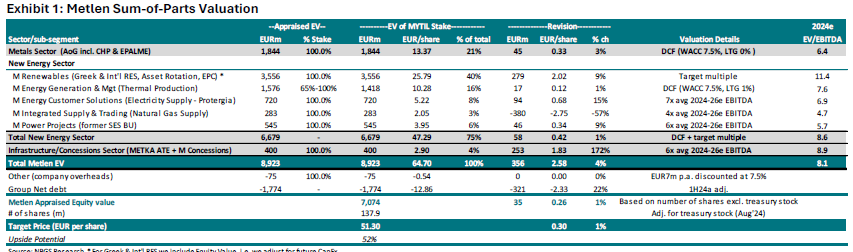

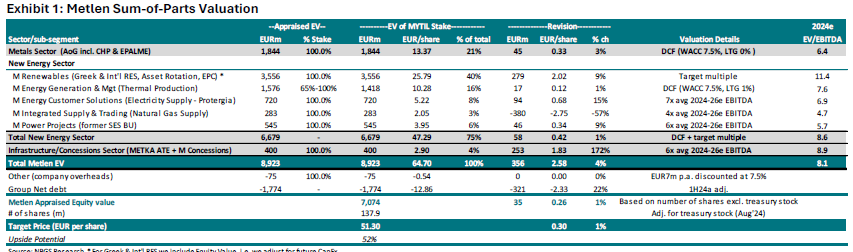

Στο αναθεωρημένο μοντέλο SOTP η μεταλλουργία αποτιμάται στα 1,84 δις που αντιστοιχεί στο 21% του συνόλου του ομίλου το οποίο αναλογεί σε 6,4 EV/EBITDA για το 2024.

Για τον ενεργειακό τομέα, η αποτίμηση ανέρχεται σε 6,68 δις, (1% αναβάθμιση) αντιστοιχώντας στο 75% του συνόλου που αποτιμά EV/EBITDA 8,6 για το 2024.

Αντίστοιχα, η M Renewables αποτιμάται στα 3,55 έναντι 3,22 δις προηγουμένως που αντιστοιχεί σε EV/EBITDA 11,4.

Αυτό είναι σαφώς χαμηλότερο σε σχέση με το EV/EBITDA 17 που έγινε η εξαγορά της ΤΕΡΝΑ Ενεργειακής από τη Masdar.

Σημειώνεται ότι μπροστά υπάρχει η πώληση 8 ηλιακών πάρκων που βρίσκονται σε λειτουργία αλλά και σε κατασκευή στην Αυστραλία, τα οποία υποστηρίζονται από μακροπρόθεσμα συμβόλαια που περιλαμβάνουν συμφωνίες με την κυβέρνηση της Queensland και την CS Energy, το κολοσσιαίο Supermarket Coles και τον αυστραλιανό γίγαντα τηλεπικοινωνιών Testra.

Παράλληλα, η ΜETLEN προχωράει στην κατασκευή μιας νέας βιομηχανικής μονάδας στον Βόλο, για υψηλής τεχνολογίας εξειδικευμένες κατασκευές.

Η συνολική επένδυση είναι της τάξης των 60 εκατ. και αναμένεται να ξεκινήσει στο β’ εξάμηνο του 2026.

www.worldenergynews.gr

Αυτοί θα ενισχύσουν τη σταθερή ανοδική πορεία της κερδοφορίας και είναι οι εξής:

-Η βελτιωμένη κερδοφορία του κλάδου ηλεκτροπαραγωγής και πώλησης ρεύματος

-Τα projects στα δίκτυα ρεύματος, που αναμένεται να αποτελέσουν βασικό πυλώνα της ενεργειακής μετάβασης

-Τα συστήματα μπαταριών – αποθήκευσης ενέργειας (BESS) που ξεπερνάνε το 1 GW σε διάφορα στάδια ανάπτυξης

-Η ραγδαία αυξανόμενη συμβολή από τα έργα υποδομών και τις παραχωρήσεις

-Η τριετής στρατηγική συμφωνία με τη ΔΕΗ.

Αναμένεται για την περίοδο 2023-2026 CAGR της τάξης του 8% με την κερδοφορία να φτάνει τα 781 εκατ. το 2026, καθώς το συνεργειακό μοντέλο ανάπτυξης εξασφαλίζει ανοδική πορεία κερδών ανεξάρτητα από τη διακύμανση των τιμών ηλεκτρισμού.

Η είσοδος στο χρηματιστήριο του Λονδίνου το α’ εξάμηνο του 2025 θα δημιουργήσει μεγαλύτερη αναγνωρισιμότητα του ομίλου στους επενδυτικούς κύκλους αποτιμώντας τη διεθνοποίηση της Metlen και των μετασχηματισμών της.

Στην παρούσα φάση η κεφαλαιοποίηση διαπραγματεύεται σε ένα EV/EBITDA της ταξης του 5,8 για τα κέρδη του 2024 που σημαίνει ότι βρίσκεται σε 21% discount σε σχέση με τους ομοειδείς ομίλους, λαμβανομένης υπόψιν της ποιότητας της κερδοφορίας, των προοπτικών και της αποτίμησης των assets στις ΑΠΕ.

Η νέα τιμή-στόχος αντιστοιχεί σε EV/EBITDA 7,9 για τα κέρδη του 2025 που η Metlen τη δικαιούται χάρη στη σχέση της πράσινης μετάβασης/κερδοφορία από ΑΠΕ καθώς και την χαμηλού κόστους σχέση στον κλάδο της μεταλλουργίας.

Κατά την εκτίμηση της ανάλυσης, η Metlen συνεχίζει να προσφέρει τον καλύτερο συνδυασμό αξίας και ανάπτυξης στο Χρηματιστήριο Αθηνών, καθώς είναι πρωτοπόρος στην ενεργειακή μετάβαση σαν μια ολοκληρωμένη πράσινη εταιρεία κοινής ωφέλειας του μέλλοντος ,που είναι και leader στα ESG κριτήρια.

Για το 2024, προβλέπεται EPS 4,57 ευρώ, για το 2025 4,96 και για το 2026 5,47.

Η μερισματική απόδοση εκτιμάται στο 5% το 2024, 5,4% το 2025 και 5,8% το 2026.

Στο αναθεωρημένο μοντέλο SOTP η μεταλλουργία αποτιμάται στα 1,84 δις που αντιστοιχεί στο 21% του συνόλου του ομίλου το οποίο αναλογεί σε 6,4 EV/EBITDA για το 2024.

Για τον ενεργειακό τομέα, η αποτίμηση ανέρχεται σε 6,68 δις, (1% αναβάθμιση) αντιστοιχώντας στο 75% του συνόλου που αποτιμά EV/EBITDA 8,6 για το 2024.

Αντίστοιχα, η M Renewables αποτιμάται στα 3,55 έναντι 3,22 δις προηγουμένως που αντιστοιχεί σε EV/EBITDA 11,4.

Αυτό είναι σαφώς χαμηλότερο σε σχέση με το EV/EBITDA 17 που έγινε η εξαγορά της ΤΕΡΝΑ Ενεργειακής από τη Masdar.

Σημειώνεται ότι μπροστά υπάρχει η πώληση 8 ηλιακών πάρκων που βρίσκονται σε λειτουργία αλλά και σε κατασκευή στην Αυστραλία, τα οποία υποστηρίζονται από μακροπρόθεσμα συμβόλαια που περιλαμβάνουν συμφωνίες με την κυβέρνηση της Queensland και την CS Energy, το κολοσσιαίο Supermarket Coles και τον αυστραλιανό γίγαντα τηλεπικοινωνιών Testra.

Παράλληλα, η ΜETLEN προχωράει στην κατασκευή μιας νέας βιομηχανικής μονάδας στον Βόλο, για υψηλής τεχνολογίας εξειδικευμένες κατασκευές.

Η συνολική επένδυση είναι της τάξης των 60 εκατ. και αναμένεται να ξεκινήσει στο β’ εξάμηνο του 2026.

www.worldenergynews.gr