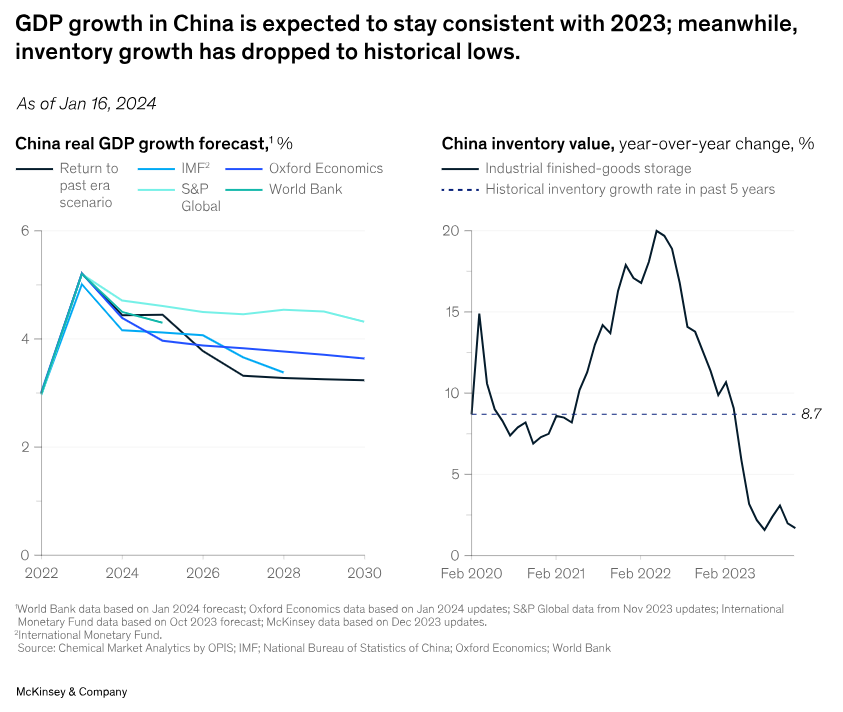

Η διαδικασία αποθεματοποίησης της Κίνας έχει σχεδόν ολοκληρωθεί, με τα επίπεδα αποθεμάτων βιομηχανικών τελικών προϊόντων να πέφτουν σε ιστορικά χαμηλά

Η φετινή τροχιά για τα πετροχημικά έχει χαρακτηριστεί από τη μείωση της ζήτησης, την αύξηση της παραγωγικής ικανότητας στο διαδίκτυο, τα ιστορικά χαμηλά κέρδη σε διάφορες αλυσίδες αξίας χημικών προϊόντων και την επιβράδυνση της ανάπτυξης της κυκλικότητας.

Ωστόσο, αναμένουμε μικρή βελτίωση βραχυπρόθεσμα, ιδιαίτερα προς το τέλος του 2024.

Η κατάσταση της περιόδου 2020-2024

Αντίθετα, το 2023 εκτυλίχθηκε σε ένα πλαίσιο κυμαινόμενων τάσεων στον απόηχο της πανδημίας COVID-19.

Το 2020, η αβεβαιότητα στη ζήτηση οδήγησε τελικά σε ανθεκτικότητα, καθώς οι καταναλωτές μετατόπισαν το μεγαλύτερο μέρος των δαπανών τους από τις υπηρεσίες στις αγορές αγαθών. Τα επόμενα χρόνια σημειώθηκαν κέρδη ρεκόρ για πολλές αλυσίδες αξίας λόγω της ισχυρής ζήτησης και των διακοπών της εφοδιαστικής αλυσίδας.

Στα τέλη του 2022, ωστόσο, η κατάσταση αντιστράφηκε.

Οι αλυσίδες εφοδιασμού άνοιξαν ξανά, οι λιανοπωλητές μείωσαν το απόθεμα των κτιρίων και ο πληθωρισμός επιταχύνθηκε. Ταυτόχρονα, η ρωσική εισβολή στην Ουκρανία επηρέασε το ενεργειακό κόστος και την τοπική ζήτηση για ευρωπαίους παραγωγούς και η ισχυρή ανάκαμψη της ζήτησης υπό την ηγεσία της Κίνας απουσίαζε αισθητά.

Παρά αυτές τις προκλήσεις, μπορεί τώρα να υπάρχουν συνθήκες για έναν πιο τυπικό κύκλο ανάκαμψης.

Αύξηση παραγωγής την τελευταία διετία

Το 2023, η πετροχημική βιομηχανία γνώρισε μια δύσκολη περίοδο που χαρακτηρίστηκε από αργή ανάπτυξη της ζήτησης και πλεονάζουσα παραγωγική ικανότητα.

Αν και πολλές από αυτές τις αλλαγές συνέβησαν στην Ευρώπη και την Ασία, αυτή η ύφεση αποκαλύπτει 4 κύρια θέματα που διαμορφώνουν την τρέχουσα κατάσταση της παγκόσμιας βιομηχανίας.

Η παγκόσμια οικονομική αδυναμία και η μείωση των αποθεμάτων οδήγησαν σε επιβράδυνση της ζήτησης

Η παγκόσμια οικονομία σημείωσε μικρότερη ανάπτυξη το 2023 σε σχέση με το προηγούμενο έτος.

Εκτός από την εξασθένηση της αύξησης του ΑΕΠ, ορισμένοι πετροχημικοί παράγοντες σημείωσαν σημαντικές επιβραδύνσεις ή ακόμη και μείωση της ζήτησης.

Για παράδειγμα, οι παίκτες σε καταναλωτικά συσκευασμένα αγαθά και συσκευασίες από πλαστικό και χαρτί είδαν τα επίπεδα αποθέματος 15 έως 20% πάνω από τα προ-COVID-19 επίπεδα, τα οποία θα μπορούσαν να υποδεικνύουν αντίθετο άνεμο για τη ζήτηση το 2024.

Ωστόσο, υπάρχει λόγος για κάποια αισιοδοξία το 2024.

Η παραγωγή σε ορισμένους κλάδους παρέμεινε ισχυρή το 2023. για παράδειγμα, η παραγωγή ελαφρών οχημάτων αυξήθηκε κατά 1,8% το γ΄ τρίμηνο του 2022 σε σύγκριση με το γ΄ τρίμηνο του 2023, σύμφωνα με την ανάλυσή μας.

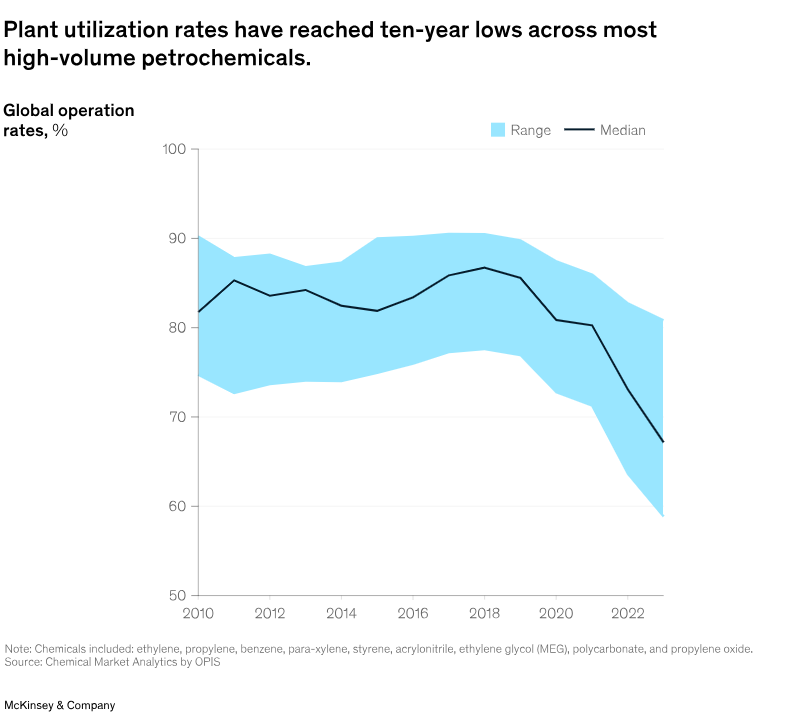

Χαμηλοί ρυθμοί λειτουργίας

Από την πλευρά της προσφοράς, το 2023 σημειώθηκε σημαντική αύξηση της χωρητικότητας που κυκλοφόρησε στο δίκτυο. Στο αιθυλένιο, για παράδειγμα, περίπου 10 εκατομμύρια μετρικοί τόνοι ετησίως (MTA) πρόσθετης ικανότητας πυρόλυσης μείωσαν τη χρήση σε περίπου 80%.

Αυτή η κατάσταση πιθανότατα θα παραμείνει.

Άλλες αλυσίδες αξίας πετροχημικών βιώνουν παρόμοια τάση, με 11 MTA χωρητικότητας προπυλενίου και 12 MTA χωρητικότητας βενζολίου και παραξυλενίου να κυκλοφορούν το 2023, με αποτέλεσμα τα ποσοστά χρησιμοποίησης να πέφτουν στα χαμηλά 10 ετών.

Η υπερπροσφορά επηρέασε επίσης τα κατάντη ενδιάμεσα προϊόντα και τα χημικά εμπορευμάτων πιο κάτω από τις αντίστοιχες αλυσίδες αξίας τους, με αποτέλεσμα ιστορικά χαμηλά ποσοστά χρησιμοποίησης για το προπυλενοξείδιο (PO), την αιθυλενογλυκόλη (MEG), το πολυανθρακικό (PC) και το ακρυλονιτρίλιο (ACN) (Σχήμα 1).

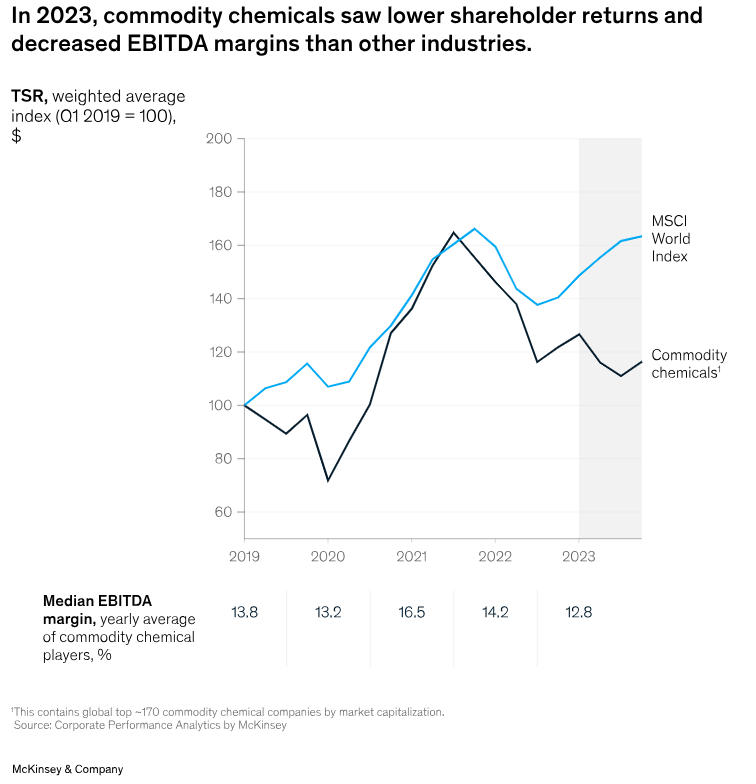

Οι αποδόσεις των πετροχημικών παρέμειναν αμφισβητούμενες σε σχέση με την ευρύτερη αγορά

Το δεύτερο εξάμηνο του 2022 και το 2023, η μετοχική αξία της πετροχημικής βιομηχανίας παρέμεινε σχετικά σταθερή.

Στην πραγματικότητα, ο μέσος όρος TSR από το α΄ τρίμηνο του 2022 έως το γ΄ τρίμηνο του 2023 μειώθηκε κατά περίπου 10%, αποκλίνοντας από τον Παγκόσμιο Δείκτη MSCI (Σχήμα 2).

Η κατάσταση σε Ευρώπη, Ασία και Β. Αμερική

Στην Ευρώπη, οι εταιρείες αντιμετώπισαν χειρότερες συνθήκες της αγοράς λόγω των μειωμένων τιμών και όγκων από την επανασύνδεση της αλυσίδας εφοδιασμού και των υψηλών τιμών ενέργειας.

Στην Ασία, η σημαντική πλεονάζουσα παραγωγική ικανότητα και η ασθενής ζήτηση οδήγησαν σε αρνητικά περιθώρια για μεγάλες αλυσίδες αξίας, όπως το αιθυλένιο, το πολυαιθυλένιο (PE) και το πολυπροπυλένιο (PP).

Στη Βόρεια Αμερική, τα πλεονεκτήματα της πρώτης ύλης στο αιθυλένιο αντισταθμίστηκαν εν μέρει από το χαμηλότερο οριακό κόστος μετρητών του παραγωγού, καθώς η νάφθα στην Ασία ήταν χαμηλά λόγω του συνδυασμού ασθενούς ζήτησης βενζίνης και πυρόλυσης, και η σταθερή ζήτηση ντίζελ διατήρησε σταθερά τα ποσοστά λειτουργίας του διυλιστηρίου.

Για να αντιμετωπίσουν αυτές τις προκλήσεις, οι εταιρείες χημικών εφάρμοσαν μέτρα μείωσης του κόστους, όπως βελτιώσεις λειτουργιών και εφοδιαστικής αλυσίδας, αναδιοργάνωση εργατικού δυναμικού και βελτίωση των προμηθειών.

Οι πρωτοβουλίες κυκλικότητας παρέμειναν παρά τη μείωση των επενδύσεων

Η αναγγελθείσα ικανότητα για προηγμένη ανακύκλωση μειώθηκε σε λιγότερο από ένα MTA το 2023 από υψηλότερες ανακοινώσεις έργων το 2021 και το 2022.

Παρά αυτή τη συγκράτηση, η μέση ικανότητα ανακύκλωσης των ανακοινωθέντων έργων υπερδιπλασιάστηκε το 2021–23 σε σύγκριση με τα έργα που ανακοινώθηκαν το 2018–20.

Κοιτώντας μπροστά…

Αναμένουμε μια συγκρατημένη βελτίωση των συνθηκών της αγοράς, με αύξηση της ζήτησης στα επίπεδα ή ελαφρώς πάνω από τα επίπεδα του 2023.

Η αύξηση του παγκόσμιου ΑΕΠ το 2024 αναμένεται να είναι παρόμοια με την ανάπτυξη του 2023.

Το ανοδικό σενάριο συνεπάγεται ισχυρή ανάκαμψη της ζήτησης-ανάπτυξης στην Κίνα (είναι χλιαρή από το 2020), αλλά οι προσδοκίες εδώ είναι σχετικά χαμηλές.

Από την πλευρά της προσφοράς, η νέα δυναμικότητα εξακολουθεί να έχει προγραμματιστεί για τις νεοφυείς επιχειρήσεις που θα έρθουν στο δίκτυο, ειδικά στις αλυσίδες PP και τερεφθαλικού πολυαιθυλενίου (PET).

Σε παγκόσμιο επίπεδο, ο κλάδος αναμένεται να προσθέσει άλλα 9 MTA χωρητικότητας προπυλενίου και 8 MTA χωρητικότητας PET (περίπου 6% της παγκόσμιας δυναμικότητας), κυρίως στην Κίνα.

Το κύμα των επεκτάσεων του αιθυλενίου τελικά υποχωρεί (προς το παρόν), με αύξηση της παραγωγικής ικανότητας 3% το 2024, σύμφωνα με την αναμενόμενη αύξηση της ζήτησης.

Την αβεβαιότητα της κερδοφορίας του κλάδου κατά το επόμενο έτος καταδεικνύουν 4 τομείς οι οποίοι είναι οι ακόλουθοι: αύξηση της ζήτησης πετροχημικών στην Κίνα, εξορθολογισμός της βιομηχανίας, αυξήσεις τιμών για τη νάφθα έναντι του αργού και νέοι εμπορικοί φραγμοί και δασμοί.

Αύξηση της ζήτησης πετροχημικών στην Κίνα

Η Κίνα αντιπροσωπεύει σχεδόν το ήμισυ της παγκόσμιας ζήτησης πετροχημικών και οι συναινετικές προοπτικές για το ΑΕΠ είναι για παρόμοια ανάπτυξη με το προηγούμενο έτος, περίπου στο 5%, βραχυπρόθεσμα.

Η διαδικασία αποθεματοποίησης της Κίνας έχει σχεδόν ολοκληρωθεί, με τα επίπεδα αποθεμάτων βιομηχανικών τελικών προϊόντων να πέφτουν σε ιστορικά χαμηλά, γεγονός που θα μπορούσε να βοηθήσει στην αποκατάσταση της σύνδεσης μεταξύ της ανάπτυξης της τελικής αγοράς και της ζήτησης χημικών (Σχήμα 3).

Ο εξορθολογισμός του κλάδου

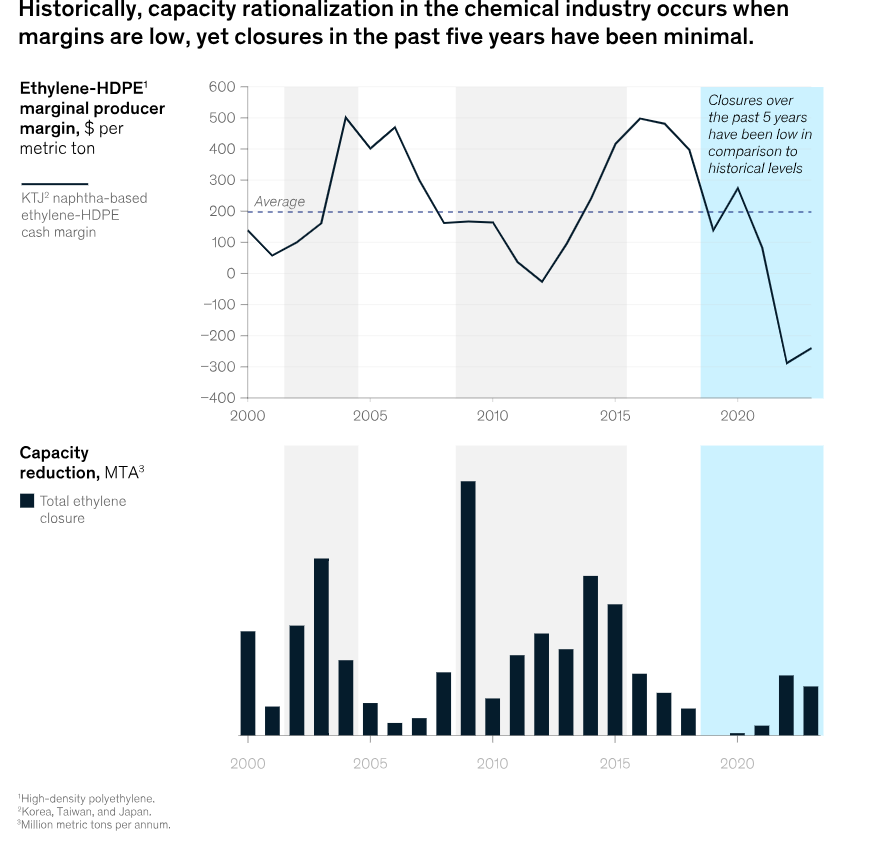

Δεδομένων των χαμηλών περιθωρίων που παρατηρούνται σε πολλές χημικές αλυσίδες, υπάρχει ενεργή δημόσια συζήτηση για τον εξορθολογισμό σε αλυσίδες όπως η MEG και η PET.

Την περασμένη δεκαετία, ο κλάδος μερικές φορές διατήρησε τα περιουσιακά στοιχεία σε λειτουργία για περισσότερο από το αναμενόμενο επειδή τα περιθώρια κέρδους ήταν γενικά ελκυστικά (Σχήμα 4).

Παρόλο που ο Μηχανισμός Προσαρμογής Συνόρων Ανθρακών (CBAM)7 της Ευρωπαϊκής Ένωσης θα προστατεύσει πιθανότατα τις επενδύσεις απαλλαγής από τον άνθρακα της εγχώριας βιομηχανίας, ορισμένοι παραγωγοί αναμένεται να κλείσουν εργοστάσια αντί να κάνουν επενδύσεις κεφαλαίου πέρα από τις επενδύσεις απαλλαγής από τον άνθρακα.

Σε αυτό το σημείο, η απανθρακοποίηση παλαιότερων και λιγότερο αποδοτικών εγκαταστάσεων θα είναι πιο δαπανηρή από την απανθρακοποίηση νεότερων.

Αυξήσεις των τιμών για τη νάφθα έναντι του αργού

Αν και το αργό πετρέλαιο χρησιμοποιείται κυρίως σε καύσιμα μεταφοράς, μέρος της νάφθας του αργού πετρελαίου χρησιμοποιείται στην παραγωγή πετροχημικών (συμπεριλαμβανομένων των πλαστικών μέσω πυρόλυσης αιθυλενίου).

Αυτό σημαίνει ότι η τιμολόγηση της νάφθας επηρεάζεται τόσο από τις αγορές καυσίμων μεταφοράς όσο και από τη ζήτηση για πετροχημικά.

Τους τελευταίους 18 μήνες, οι τιμές της νάφθας στην Ασία ήταν σε έκπτωση σε σύγκριση με το αργό πετρέλαιο (κατά μέσο όρο 18 δολάρια το βαρέλι ή 85 δολάρια ανά μετρικό τόνο μεταξύ της Σιγκαπούρης Full Range Naphtha και Brent).

Η κατανάλωση ελαφριάς νάφθας για χημικά έχει περιοριστεί λόγω της αργής αύξησης της ζήτησης, οδηγώντας σε υπερπροσφορά και συμπίεση των τιμών.

Βραχυπρόθεσμα, αναμένεται κάποια βελτίωση τόσο στην κατανάλωση ελαφριάς νάφθας για χημικά όσο και στη ζήτηση βενζίνης η οποία θα μπορούσε να βοηθήσει στη σύσφιξη της αγοράς νάφθας και στην επαναφορά των τιμών στην ιστορική της ισοτιμία με το Brent.

Η περίπτωση της συγκρατημένης αισιοδοξίας

Η επέκταση των δασμών αντιντάμπινγκ στο PVC, θα μπορούσε να περιορίσει τις κινεζικές εισαγωγές και να αυξήσει τα περιθώρια για εγχώρια παραγωγούς κατά $50 έως $100 ανά μετρικό τόνο.

Δεδομένων αυτών των παραγόντων, υπάρχει μια βάση για συγκρατημένη αισιοδοξία βραχυπρόθεσμα, ειδικά για παραγωγούς με καλή θέση (αυτοί με χαμηλό κόστος, τεχνολογικά πλεονεκτήματα ή σύγχρονα ή πρόσφατα ανανεωμένα περιουσιακά στοιχεία) στη Βόρεια Αμερική και τη Μέση Ανατολή.

Βόρεια Αμερική: Τα περιθώρια προβλέπεται ότι θα παρουσιάσουν σταδιακή βελτίωση καθώς η τιμολόγηση της νάφθας αναμένεται να αυξηθεί σε σχέση με το αργό, βελτιώνοντας τα πλεονεκτήματα πυρόλυσης αιθανίου. Επιπλέον, θα υπάρξει περιορισμένη πρόσθετη νέα χωρητικότητα στην περιοχή βραχυπρόθεσμα.

Μέση Ανατολή: Τα περιθώρια αναμένεται να βελτιωθούν σταδιακά. Η περιοχή αναμένεται να συνεχίσει να κινείται κατάντη, υποδηλώνοντας αυξημένη κατασκευή διυλιστηρίων αργού σε χημικά και κατάντη παραγώγων.

Ευρώπη: Αν και ο κλάδος συνεχίζει να αντιμετωπίζει προκλήσεις, οι παραγωγοί που βρίσκονται σε καλή θέση θα μπορούσαν ενδεχομένως να επωφεληθούν από τις κινήσεις από καθαρές εξαγωγές σε καθαρές εισαγωγές ή ρυθμιστικές ενέργειες.

Ασία: Τα πιεσμένα περιθώρια πιθανότατα θα συνεχιστούν καθώς νέα και ανταγωνιστική δυναμικότητα έρχεται στο διαδίκτυο στην Κίνα (ειδικά σε PP και PET). Ο εξορθολογισμός των παλαιότερων και μικρότερων περιουσιακών στοιχείων είναι πιθανό να επιταχυνθεί.

Όσον αφορά τις βασικές αλυσίδες αξίας πετροχημικών, αναμένεται συνεχιζόμενη υπερπροσφορά.

Είναι πιθανό τα περιθώρια κέρδους στην Κίνα να βελτιωθούν ελαφρώς, αλλά μια αλλαγή στη συμπεριφορά των πωλήσεων είναι δύσκολο να προβλεφθεί.

Ο συνδυασμός του μειωμένου ρωσικού αργού πετρελαίου και του υψηλού βαθμού ολοκλήρωσης τόσο των ανοδικών όσο και των μεταγενέστερων σταδίων έχει διατηρήσει τα κινεζικά περιθώρια κάτω από το κόστος μετρητών για μεγάλο μέρος των τελευταίων 18 μηνών.

Οι πετροχημικές εταιρείες ενόψει του μέλλοντος

Οι πετροχημικές εταιρείες μπορεί να θέλουν να αξιολογήσουν τη συμμετοχή και τις δυνατότητές τους.

Αν και υπάρχει κάποια βελτίωση σε σχέση με το πρόσφατο παρελθόν, δεν αναμένεται σημαντική άνοδος των περιθωρίων.

Τώρα είναι η ώρα να διασφαλιστεί ότι οι επιχειρήσεις εκμεταλλεύονται πλήρως τις δυνατότητές τους.

Η ψηφιακή και η παραγωγική τεχνητή νοημοσύνη παρουσιάζουν επίσης αναδυόμενες ευκαιρίες για αύξηση του EBITDA με οικονομικά αποδοτικό τρόπο.

Επιπλέον, η συνεχής ανάπτυξη ψηφιακής και τεχνητής νοημοσύνης μπορεί να επιτρέψει στις εταιρείες να αντλήσουν πρόσθετο περιθώριο κέρδους από υπάρχοντα περιουσιακά στοιχεία, με αύξηση 3 έως 5% που αλλάζει θεμελιωδώς τη λήψη αποφάσεων σχετικά με το αποτύπωμα χωρητικότητας.

Τέλος, οι απλές συγχωνεύσεις και εξαγορές μπορεί να μην είναι η υψηλότερη προτεραιότητα για τις περισσότερες πετροχημικές εταιρείες λόγω των υψηλών επιτοκίων.

Ως εκ τούτου, ίσως είναι καιρός να σκεφτούμε πιο δημιουργικά την ενοποίηση μέσω μετασχηματιστικών ανταλλαγών περιουσιακών στοιχείων, συγχωνεύσεων-εκποιήσεων (όπως δύο εταιρείες που μετατρέπουν τα περιουσιακά τους στοιχεία σε μια κοινή εταιρεία) ή Reverse Morris Trusts. Εναλλακτικά, οι εταιρείες με ισχυρές ταμειακές ροές (όπως οι εταιρείες πετρελαίου) μπορεί να βρουν το τρέχον περιβάλλον ιδανικό για απλές εξαγορές, με πιθανή εστίαση στην απόκτηση τεχνολογιών παραγώγων και όχι απλώς στη λειτουργία περιουσιακών στοιχείων.

Η επιβράδυνση της ζήτησης και η υπερπροσφορά έχουν δημιουργήσει μια επίμονη πρόκληση για την παγκόσμια χημική βιομηχανία που πιθανότατα θα επεκταθεί στο εγγύς μέλλον.

www.worldenergynews.gr