Βελτιστοποίηση κατανομής κεφαλαίου, απόδοσης και αποτελεσματικότητας, χρηματοοικονομική και περιβαλλοντική βιωσιμότητα για μεγιστοποίηση της δημιουργίας και κερδοφορίας για σωστές αποδόσεις των μετοχών

Αναλυτικά:

- Κατά την περίοδο του Σχεδίου 2024-2026, ο Όμιλος Enel αναμένει να επικεντρωθεί σε:

Κερδοφορία, ευελιξία και ανθεκτικότητα μέσω επιλεκτικής κατανομής κεφαλαίων για τη μεγιστοποίηση του προφίλ κινδύνου/απόδοσης του Ομίλου

Η αποδοτικότητα και η αποτελεσματικότητα οδηγούν τις λειτουργίες του Ομίλου, βασισμένες σε απλουστευμένες διαδικασίες, μια πιο ευέλικτη οργάνωση με σαφή υπευθυνότητα και εστίαση σε βασικές γεωγραφικές περιοχές καθώς και πειθαρχία κόστους, προκειμένου να τονωθεί η δημιουργία μετρητών, αντισταθμίζοντας παράλληλα τη δυναμική του πληθωρισμού παράλληλα με το αυξανόμενο κόστος κεφαλαίου

Χρηματοοικονομική και περιβαλλοντική βιωσιμότητα για την επιδίωξη δημιουργίας αξίας με ταυτόχρονη αντιμετώπιση των προκλήσεων της κλιματικής αλλαγής

- Μεταξύ 2024 και 2026, ο Όμιλος έχει προγραμματίσει συνολικό ακαθάριστο κεφάλαιο ύψους περίπου 35,8 δισεκατομμυρίων ευρώ μέσω υψηλότερων επενδύσεων σε δίκτυα όπου ισχύουν δίκαια και σταθερά ρυθμιστικά πλαίσια, αξιοποιώντας επίσης την πρόσβαση σε ευρωπαϊκές επιχορηγήσεις, καθώς και χαμηλότερης έντασης κεφαλαίου και λιγότερο επικίνδυνο προσέγγιση στις ανανεώσιμες πηγές ενέργειας, επίσης χάρη σε ένα νέο επιχειρηματικό μοντέλο που βασίζεται σε εταιρικές σχέσεις:

Περίπου 18,6 δισεκατομμύρια ευρώ ακαθάριστου κεφαλαίου στο Grids, εστιάζοντας στη βελτίωση της ποιότητας, της ανθεκτικότητας και της ψηφιοποίησης, παράλληλα με νέες συνδέσεις, επιβεβαιώνοντας την κεντρικότητα των ρυθμιζόμενων επιχειρήσεων στη Στρατηγική του Ομίλου

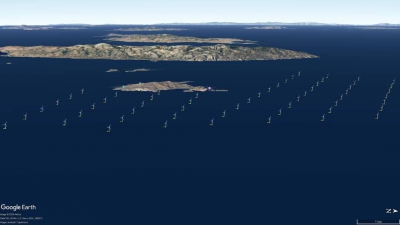

Περίπου 12,1 δισεκατομμύρια ευρώ ακαθάριστου κεφαλαίου στις Ανανεώσιμες Πηγές Ενέργειας, με πιο επιλεκτικές επενδυτικές αποφάσεις, επενδύοντας σε χερσαία αιολική ενέργεια, ηλιακή ενέργεια και αποθήκευση μπαταριών, ενώ παράλληλα αξιοποιούν την ανανέωση ενέργειας

Περίπου 3 δισεκατομμύρια ευρώ ακαθάριστου κεφαλαίου σε πελάτες, διαχειριζόμενος ενεργά το χαρτοφυλάκιο πελατών του Ομίλου μέσω συνδυασμένων προσφορών πολλαπλών παιχνιδιών, οι οποίες περιλαμβάνουν εμπορεύματα και υπηρεσίες σε ένα ολοκληρωμένο χαρτοφυλάκιο που παρέχεται μέσω ενός ενιαίου σημείου επαφής

- Ο Όμιλος σχεδιάζει να επικεντρώσει τις επενδύσεις του όπου οι αποδόσεις είναι ορατές, τα ρυθμιστικά πλαίσια είναι ανταποδοτικά και τα μακροοικονομικά καθώς και τα πολιτικά περιβάλλοντα είναι σταθερά, με το 49% του ακαθάριστου κεφαλαίου επενδύσεων στην Ιταλία, το 25% στην Ιβηρική, το 19% στη Λατινική Αμερική και 7% στη Βόρεια Αμερική

- Το 2026, το Τακτικό EBITDA του Ομίλου αναμένεται να αυξηθεί μεταξύ 23,6 και 24,3 δισ. ευρώ και το Καθαρό Τακτικό Έσοδα του Ομίλου αναμένεται να αυξηθεί μεταξύ 7,1 και 7,3 δισ. ευρώ

- Απλή και ελκυστική μερισματική πολιτική με σταθερό ελάχιστο μέρισμα ανά μετοχή 0,43 ευρώ («DPS») για την περίοδο 2024-2026, με πιθανή αύξηση έως και 70% πληρωμής στο Καθαρό Τακτικό Εισόδημα, εάν επιτευχθεί ουδετερότητα ταμειακών ροών

Ο Flavio Cattaneo, Διευθύνων Σύμβουλος της Enel δήλωσε: «Η Στρατηγική που ανακοινώνουμε σήμερα στοχεύει να αναδιαμορφώσει τον Όμιλο Enel σε έναν πιο ευέλικτο, πιο ευέλικτο και ανθεκτικό οργανισμό, σε καλή θέση για να αντιμετωπίσει τις προκλήσεις και να αξιοποιήσει τις ευκαιρίες που μπορεί να προκύψουν στο μέλλον.

Στα επόμενα 3 χρόνια, θα υιοθετήσουμε μια πιο επιλεκτική προσέγγιση στις επενδύσεις, προκειμένου να μεγιστοποιήσουμε την κερδοφορία ελαχιστοποιώντας παράλληλα τους κινδύνους. Θα επικεντρωθούμε στις βασικές χώρες μας εφαρμόζοντας ολοκληρωμένες στρατηγικές, στοχεύοντας δίκτυα, ανανεώσιμες πηγές ενέργειας καθώς και δημιουργία αξίας στο τμήμα πελατών μέσω ομαδοποιημένων εμπορικών προσφορών.

Η χρηματοοικονομική πειθαρχία θα είναι ο ακρογωνιαίος λίθος της Στρατηγικής μας, ενισχύοντας τη δημιουργία μετρητών και την αποδοτικότητα, με τη βιωσιμότητα να συνεχίζει να καθοδηγεί τις επιχειρηματικές μας αποφάσεις. Πραγματοποιώντας αυτές τις ενέργειες και επιτυγχάνοντας τους στόχους μας, θα είμαστε σε θέση να ενισχύσουμε περαιτέρω την οικονομική θέση του Ομίλου και να ενισχύσουμε τη δημιουργία αξίας, διασφαλίζοντας υγιείς αποδόσεις για τους μετόχους μας».

Ο Όμιλος Enel παρουσιάζει σήμερα το Στρατηγικό του Σχέδιο 2024-2026 στις χρηματοπιστωτικές αγορές και στα μέσα ενημέρωσης.

Η ΟΜΑΔΑ ΣΤΟ ΕΝΕΡΓΕΙΑΚΟ ΠΛΑΙΣΙΟ

Οι βραχυπρόθεσμες παγκόσμιες αβεβαιότητες απαιτούν από τις εταιρείες ενέργειας να γίνουν πιο ευέλικτες και να βελτιώσουν την ορατότητα των αποδόσεων τους. Μεσοπρόθεσμα έως μακροπρόθεσμα, τα δίκτυα θα πρέπει να είναι έτοιμα να ανταποκριθούν στην αύξηση της ζήτησης ηλεκτρικής ενέργειας λόγω της αυξανόμενης ηλεκτροδότησης και της κατανεμημένης παραγωγής, ενώ η αναμενόμενη αύξηση της χωρητικότητας ανανεώσιμων πηγών ενέργειας θα απαιτήσει αποθήκευση μπαταριών για την εξισορρόπηση της ζήτησης με την προσφορά.

Σε αυτό το πλαίσιο, ο Όμιλος σχεδιάζει να κατανείμει αποτελεσματικά τις επενδύσεις του. Οι ρυθμιζόμενες επιχειρήσεις θα βρίσκονται στο επίκεντρο της στρατηγικής του Ομίλου για τη βελτίωση της ποιότητας και της ανθεκτικότητας. Ομοίως, οι επενδυτικές αποφάσεις για ανανεώσιμες πηγές θα είναι πιο επιλεκτικές, διαφοροποιώντας τεχνολογίες και χώρες, βελτιώνοντας τις αποδόσεις και μειώνοντας τους κινδύνους, αξιοποιώντας επίσης τις συνεργασίες. Τέλος, ο Όμιλος σχεδιάζει να βελτιστοποιήσει το χαρτοφυλάκιο πελατών του και τις ολοκληρωμένες διαδικασίες του, αυξάνοντας την αποτελεσματικότητα στην απόκτηση και διαχείριση πελατών, αυξάνοντας παράλληλα την αφοσίωσή τους μέσω ομαδικών προσφορών, παράλληλα με την προώθηση της ηλεκτροδότησης της κατανάλωσης.

ΤΟ ΣΤΡΑΤΗΓΙΚΟ ΣΧΕΔΙΟ 2024-2026

Ο Όμιλος εστιάζει το Στρατηγικό του Σχέδιο 2024-2026 σε 3 πυλώνες:

- Κερδοφορία, ευελιξία και ανθεκτικότητα μέσω επιλεκτικής κατανομής κεφαλαίων για τη μεγιστοποίηση του προφίλ κινδύνου/απόδοσης του Ομίλου.

- Η αποδοτικότητα και η αποτελεσματικότητα οδηγούν τις λειτουργίες του Ομίλου, βασισμένες σε απλουστευμένες διαδικασίες, μια πιο ευέλικτη οργάνωση με σαφή υπευθυνότητα και εστίαση σε βασικές γεωγραφικές περιοχές καθώς και πειθαρχία κόστους, προκειμένου να τονωθεί η δημιουργία μετρητών, αντισταθμίζοντας παράλληλα τη δυναμική του πληθωρισμού παράλληλα με το αυξανόμενο κόστος κεφαλαίου.

- Χρηματοοικονομική και περιβαλλοντική βιωσιμότητα για την επιδίωξη δημιουργίας αξίας με ταυτόχρονη αντιμετώπιση των προκλήσεων της κλιματικής αλλαγής.

1. Κερδοφορία, ευελιξία και ανθεκτικότητα

Μεταξύ 2024 και 2026, ο Όμιλος έχει προγραμματίσει συνολικό ακαθάριστο κεφάλαιο ύψους περίπου 35,8 δισεκατομμυρίων ευρώ. Λαμβάνοντας υπόψη το τρέχον σενάριο, προκειμένου να επιτευχθεί ένα μοντέλο μικρότερης έντασης κεφαλαίου και λιγότερο επικίνδυνο, ο Όμιλος αναμένει:

- Αύξηση της εστίασης στα δίκτυα, προκειμένου να επωφεληθούν από υποστηρικτικά ρυθμιστικά πλαίσια, ενώ παράλληλα θα έχουν πρόσβαση σε ευρωπαϊκές επιχορηγήσεις που αναμένεται να συμβάλουν στο συνολικό ακαθάριστο κεφάλαιο του Ομίλου για περίπου 3,5 δισεκατομμύρια ευρώ.

- Δημιουργία εταιρικών σχέσεων σε έργα ανανεώσιμων πηγών ενέργειας, συνολικού ποσού περίπου 6,1 δισ. ευρώ, για να γίνουν πιο ευέλικτοι οι επενδυμένοι οικονομικοί πόροι.

Ως αποτέλεσμα, οι επενδύσεις αναμένεται να απαιτήσουν χαμηλότερες ταμειακές ροές για τον Όμιλο, με το καθαρό κεφάλαιο να αναμένεται να ανέλθει σε περίπου 26,2 δισ. ευρώ.

Ο Όμιλος σχεδιάζει να επικεντρώσει τις επενδύσεις του όπου οι αποδόσεις είναι ορατές, τα ρυθμιστικά πλαίσια είναι ανταποδοτικά και το μακροοικονομικό καθώς και το πολιτικό περιβάλλον είναι σταθερό.

Από γεωγραφική άποψη:

- Στην Ευρώπη, ο Όμιλος σχεδιάζει να επικεντρώσει τις επενδύσεις του κυρίως σε δίκτυα, παράλληλα με την ενίσχυση του ολοκληρωμένου επιχειρηματικού του μοντέλου, το οποίο περιλαμβάνει το τμήμα παραγωγής και πελατών. Συγκεκριμένα, στην Ιταλία ο Όμιλος σχεδιάζει να επενδύσει περίπου το 49% του συνολικού ακαθάριστου κεφαλαίου του, στη βάση ενός σταθερού και ανταποδοτικού πλαισίου στα δίκτυα, ενώ στην Iberia ο Όμιλος σχεδιάζει να επενδύσει περίπου το 25% του συνολικού ακαθάριστου κεφαλαίου του, αυξάνοντας τη δυναμικότητα ανανεώσιμων πηγών ενέργειας. αξιοποιώντας παράλληλα αντισταθμισμένες και βιώσιμες επενδυτικές αποδόσεις·

- Στη Λατινική Αμερική, ο Όμιλος σχεδιάζει να επενδύσει περίπου το 19% του συνολικού ακαθάριστου κεφαλαίου του, εστιάζοντας κυρίως στα δίκτυα, ενώ θα τοποθετηθεί σε πρώιμο στάδιο για τη σταδιακή απελευθέρωση του λιανικού εμπορίου.

- Στη Βόρεια Αμερική, ο Όμιλος σχεδιάζει να επενδύσει περίπου το 7% του συνολικού ακαθάριστου κεφαλαίου μόχλευσης στο μοντέλο της εταιρικής σχέσης καθώς και στη δημιουργία μετρητών που εγγυάται η βελτίωση της κερδοφορίας του υπάρχοντος χαρτοφυλακίου, προκειμένου να χρηματοδοτήσει την ανάπτυξη ανανεώσιμων πηγών ενέργειας.

Ο Όμιλος επιβεβαιώνει την επενδυτική του εστίαση σε 6 βασικές χώρες όπου μπορεί να αξιοποιήσει μια ολοκληρωμένη θέση, δηλαδή την Ιταλία, την Ισπανία, τη Βραζιλία, τη Χιλή, την Κολομβία και τις Ηνωμένες Πολιτείες. Επιπλέον, ο Όμιλος σχεδιάζει να διαχειρίζεται ενεργά το χαρτοφυλάκιο πελατών του μέσω προσφορών πολλαπλών παιχνιδιών, ένα νέο μοντέλο λειτουργίας που περιλαμβάνει εμπορεύματα και υπηρεσίες σε ένα ολοκληρωμένο χαρτοφυλάκιο που παρέχεται μέσω ενός ενιαίου σημείου επαφής.

Πλέγματα

Ο Όμιλος έχει προγραμματίσει μεικτό κεφάλαιο ύψους περίπου 18,6 δισεκατομμυρίων ευρώ σε Grids μεταξύ 2024 και 2026, εκ των οποίων περίπου 15,2 δισεκατομμύρια ευρώ καθαρά από επιχορηγήσεις. Η κατανομή κεφαλαίων για δίκτυα προσαρμόζεται στα συστήματα αποδοχών που ορίζονται για κάθε χώρα, με επενδύσεις εστιασμένες σε εκείνες τις γεωγραφίες με τα πιο δίκαια και ορατά ρυθμιστικά πλαίσια, ιδίως στην Ιταλία όπου ο Όμιλος σχεδιάζει να επενδύσει περίπου 12,2 δισεκατομμύρια

ευρώ ακαθάριστου κεφαλαίου, +47% για την περίοδο 2021-2023 pro-forma σε βάση παρόμοια με παρόμοια . Οι επενδύσεις σε δίκτυα αναμένεται να επικεντρωθούν στη βελτίωση της ποιότητας, της ανθεκτικότητας και της ψηφιοποίησης, καθώς και σε νέες συνδέσεις. Κατά την περίοδο του Σχεδίου, αυτές οι επενδύσεις αναμένεται να οδηγήσουν σε μείωση περίπου 4% του Δείκτη Μέσης Διάρκειας Διακοπής Συστήματος (SAIDI) και σε μεγαλύτερο όγκο ηλεκτρικής ενέργειας που διανέμεται (από 447 TWh που εκτιμάται το 2023 σε 466 TWh που αναμένεται το 2026).

Με βάση αυτή την κατανομή κεφαλαίου, το Τακτικό EBITDA του Grids αναμένεται να φθάσει περίπου τα 8,4 δισεκατομμύρια ευρώ το 2026, σημειώνοντας αύξηση περίπου 1 δισεκατομμυρίου ευρώ έναντι της αναμενόμενης βάσης του 2023 για το 2024.

Ολοκληρωμένη Επιχείρηση

Ο Όμιλος στοχεύει στην αύξηση των περιθωρίων κέρδους στην Ολοκληρωμένη Επιχείρηση μειώνοντας το κόστος προμήθειας.

ΕΙΔΙΚΑ:

- Στην Ευρώπη, αυτό θα επιτευχθεί με την αύξηση του μεριδίου των σταθερών πωλήσεων που καλύπτεται από την παραγωγή χωρίς εκπομπές ρύπων του Ομίλου, με υψηλότερους όγκους πωλήσεων στον τομέα επιχειρήσεων προς καταναλωτές («B2C»), όπου είναι δυνατή η μόχλευση προσφορά υψηλότερης προστιθέμενης αξίας, επίσης μέσω ομαδικών προσφορών·

- Στη Λατινική Αμερική, η παραγωγή ανανεώσιμων πηγών ενέργειας συμπληρώνεται από Συμφωνίες Αγοράς Ισχύος («ΣΠΠ»), αντισταθμίζοντας πλήρως τα περιθώρια κέρδους του Ομίλου.

- Στη Βόρεια Αμερική, ο Όμιλος θα διατηρήσει την ισορροπημένη θέση του, αξιοποιώντας μακροπρόθεσμες πωλήσεις για να ταιριάζει με την παραγωγή ανανεώσιμων πηγών ενέργειας.

Στις Ανανεώσιμες Πηγές Ενέργειας, ο Όμιλος έχει προγραμματίσει μεικτό κεφάλαιο ύψους περίπου 12,1 δισ. ευρώ μεταξύ 2024 και 2026.

Συγκεκριμένα, ο Όμιλος αναμένεται να επενδύσει σε χερσαία αιολική, ηλιακή και αποθήκευση μπαταριών. Η καινοτομία θα είναι βασικός μοχλός, αξιοποιώντας την ανανέωση ενέργειας για την αύξηση της απόδοσης της εγκατάστασης και τη μείωση του κόστους παραγωγής, καθώς και για την αποθήκευση μπαταριών για τη βελτίωση της ευελιξίας του συστήματος ισχύος παράλληλα με τη διαχείριση φορτίου.

Από γεωγραφική άποψη:

- Στην Ευρώπη, ο Όμιλος σχεδιάζει να επενδύσει περίπου 7,2 δισεκατομμύρια ευρώ ακαθάριστου κεφαλαίου, με την παραγωγή ανανεώσιμων πηγών ενέργειας να υποστηρίζεται από μια μεγάλη πελατειακή βάση που επιτρέπει στον Όμιλο να καλύψει την παραγωγή και να σταθεροποιήσει τις αποδόσεις.

- Στη Λατινική Αμερική, ο Όμιλος σχεδιάζει να επενδύσει περίπου 2,6 δισεκατομμύρια ευρώ ακαθάριστου κεφαλαίου, ακολουθώντας μια ευέλικτη προσέγγιση που αξιοποιεί την ανάπτυξη των ανανεώσιμων πηγών ενέργειας που υποστηρίζεται από τους PPA.

- Στη Βόρεια Αμερική, ο Όμιλος σχεδιάζει να επενδύσει περίπου 2,3 δισ. ευρώ ακαθάριστου κεφαλαίου, με στόχο την αύξηση της κερδοφορίας, εστιάζοντας στη δημιουργία μετρητών και αξιοποιώντας το μοντέλο της εταιρικής σχέσης.

Προκειμένου να εστιάζει όλο και περισσότερο στην κερδοφορία του επενδυμένου κεφαλαίου, η νέα προσέγγιση του Ομίλου στις επενδύσεις σε ανανεώσιμες πηγές βασίζεται σε 3 διαφορετικά επιχειρηματικά μοντέλα:

- Ένα επιχειρηματικό μοντέλο ιδιοκτησίας, στο οποίο το ποσοστό συμμετοχής του Ομίλου είναι 100%, που θα εφαρμοστεί κυρίως στην Ιταλία και την Ιβηρική, γεωγραφίες με υψηλότερες και αντισταθμισμένες αποδόσεις.

- Ένα επιχειρηματικό μοντέλο εταιρικής σχέσης, στο οποίο το μερίδιο του Ομίλου υπερβαίνει το 50% (και είναι κάτω του 100%), για τη βελτίωση της έκθεσης στον κίνδυνο περιουσιακών στοιχείων, διατηρώντας παράλληλα τον έλεγχο και μεγιστοποιώντας την παραγωγικότητα του κεφαλαίου καθώς και την ευελιξία.

- Ένα επιχειρηματικό μοντέλο διαχείρισης, στο οποίο το μερίδιο του Ομίλου είναι ίσο ή μικρότερο από 50%, το οποίο θα συνεχίσει να εφαρμόζεται σε περιφερειακές γεωγραφίες, προκειμένου να αξιοποιηθεί η υψηλή βαθμολογία του Ομίλου και το παγκόσμιο αποτύπωμα καθώς και να ενισχυθεί η οικονομική ευελιξία και επιστροφές κεφαλαίου.

Μεταξύ 2024 και 2026, αυτή η νέα προσέγγιση αναμένεται να επιτρέψει στον Όμιλο να παραδώσει περίπου 13,4 GW νέας δυναμικότητας ανανεώσιμων πηγών ενέργειας σε όλες τις γεωγραφικές περιοχές όπου υπάρχει στο πίσω μέρος ενός ισχυρού αγωγού ισχύος περίπου 450 GW, εκ των οποίων περίπου 160 GW σε ώριμο στάδιο. Αυτός ο μεγάλος αγωγός επιτρέπει στον Όμιλο να μεγιστοποιήσει την προβολή των αποδόσεων ελαχιστοποιώντας τους κινδύνους, με τη δυνατότητα να αποκομίσει χρήματα από το τμήμα του αγωγού που δεν είναι καθοριστικό για τη βιομηχανική του ανάπτυξη.

Το 2026, η δυναμικότητα ανανεώσιμων πηγών ενέργειας του Ομίλου αναμένεται να φθάσει περίπου τα 73 GW από περίπου 63 GW που εκτιμάται το 2023, με την παραγωγή χωρίς εκπομπές να φτάνει περίπου το 86% έναντι περίπου 74% που εκτιμάται το 2023.

Στον τομέα των πελατών, ο Όμιλος έχει προγραμματίσει ακαθάριστο κεφάλαιο ύψους περίπου 3 δισεκατομμυρίων ευρώ μεταξύ 2024 και 2026. Βασικοί μοχλοί της στρατηγικής του Ομίλου για αυτόν τον τομέα περιλαμβάνουν μια γεωγραφική εστίαση στην Ιταλία, την Ιβηρική και τη Λατινική Αμερική, ενισχύοντας την πελατοκεντρικότητα μέσω ενός ενιαίου σημείο επαφής για B2C και μικρές και μεσαίες επιχειρήσεις ("ΜΜΕ"), αποκλειστικούς βασικούς λογαριασμούς για κορυφαίους πελάτες από επιχείρηση σε επιχείρηση ("B2B") και από επιχείρηση με κυβέρνηση ("B2G"), καθώς και ομαδικές προσφορές.

Με βάση αυτές τις δράσεις, το κανονικό EBITDA στις Ολοκληρωμένες Επιχειρήσεις αναμένεται να φθάσει περίπου τα 15,5 δισεκατομμύρια ευρώ το 2026, αύξηση περίπου 1,5 δισεκατομμυρίων ευρώ έναντι της αναμενόμενης βάσης του 2023 για το 2024, με τις ανανεώσιμες πηγές ενέργειας ως τον κύριο μοχλό ανάπτυξης σε σχέση με το Σχέδιο περίοδος.

2. Αποτελεσματικότητα

Οι στρατηγικές ενέργειες του Ομίλου θα καθοδηγούνται από τη χρηματοοικονομική ισορροπία. Μεταξύ 2024 και 2026, ο Όμιλος σχεδιάζει να ενισχύσει τη δημιουργία μετρητών του, με συνολικά περίπου 43,8 δισεκατομμύρια ευρώ Funds From Operations («FFO») που αναμένεται να καλύψει πλήρως τις καθαρές επενδύσεις και τα μερίσματα.

Σε σύγκριση με το βασικό κόστος για το 2022, ο Όμιλος σχεδιάζει να επιτύχει συνολική μείωση κόστους περίπου 1,2 δισεκατομμυρίων ευρώ το 2026, εκ των οποίων περίπου 1 δισεκατομμύριο ευρώ αποδοτικότητας κόστους επιτυγχάνεται με την αναμόρφωση των εταιρικών διαδικασιών, τον εξορθολογισμό του οργανισμού, τη βελτιστοποίηση του μείγματος μεταξύ ανάθεση και εξωτερική ανάθεση, υιοθέτηση προτύπων καθώς και αξιοποίηση βελτιωμένων τεχνολογιών που θα προσαρμοστούν σε κάθε χώρα. Πρόσθετη εξοικονόμηση περίπου 0,2 δισ. ευρώ αναμένεται στο ρυθμιζόμενο επιχειρηματικό κόστος.

Οι παραπάνω ενέργειες υποστηρίζονται επίσης από το σχέδιο διάθεσης, το οποίο έχει εν μέρει επαναπροσδιοριστεί προκειμένου να μετατραπεί σε μια εναλλαγή χαρτοφυλακίου με γνώμονα την αξία. Η εφαρμογή του σχεδίου διάθεσης αναμένεται να έχει θετικό αντίκτυπο στο καθαρό χρηματοοικονομικό χρέος που εκτιμάται σε περίπου 11,5 δισεκατομμύρια ευρώ μεταξύ 2023 και 2024, με εξαργύρωση περίπου 8 δισεκατομμυρίων ευρώ που αναμένεται να επιτευχθεί το 2024, μετά από υποχρεωτικές ρυθμιστικές εγκρίσεις και την ολοκλήρωση νέων συμφωνιών που εντοπίστηκαν το δεύτερο εξάμηνο του 2023. Οι διαθέσεις βρίσκονται πλέον σε διάφορα στάδια ολοκλήρωσης.

ΕΙΔΙΚΑ:

- Οι συμφωνίες έχουν ήδη κλείσει φέτος, ύψους περίπου 2,8 δισεκατομμυρίων ευρώ ως προς τον καθαρό αντίκτυπο του χρέους (έξοδος από τη Ρουμανία, πώληση περιουσιακών στοιχείων παραγωγής της Αργεντινής, πώληση του 50% των δραστηριοτήτων ανανεώσιμων πηγών ενέργειας στην Αυστραλία και πώληση χαρτοφυλακίου ηλιακής ενέργειας στη Χιλή).

- Υπογεγραμμένες συμφωνίες που εκκρεμούν κλείσιμο, που αναμένεται να ανέλθουν σε περίπου 5,4 δισεκατομμύρια ευρώ ως προς τον καθαρό αντίκτυπο του χρέους (πώληση στοιχείων ενεργητικού παραγωγής στο Περού, πώληση διανομής και παροχής ηλεκτρικής ενέργειας στο Περού, πώληση του 50% της Enel Green Power Hellas και πώληση ενός ηλιακό και γεωθερμικό χαρτοφυλάκιο στις Ηνωμένες Πολιτείες)·

- Οι συμφωνίες σε προχωρημένο στάδιο διαπραγμάτευσης, που αναμένεται να ανέλθουν σε περίπου 3,3 δισ. ευρώ ως προς τον καθαρό αντίκτυπο του χρέους (ανταλλαγή περιουσιακών στοιχείων/εναλλαγή περιουσιακών στοιχείων καθώς και συνεργασίες και εναλλαγή περιουσιακών στοιχείων στον τομέα των ανανεώσιμων πηγών ενέργειας).

3. Χρηματοοικονομική και περιβαλλοντική βιωσιμότητα

Η δημιουργία ταμειακών ροών, η πειθαρχία του κόστους και ο εξορθολογισμός των διαδικασιών αναμένεται να οδηγήσουν σε πιο σταθερή πιστοληπτική ικανότητα για τον Όμιλο.

ΕΙΔΙΚΑ:

- Το FFO/Καθαρό Χρηματοοικονομικό Χρέος αναμένεται να αυξηθεί σε περίπου 29% το 2026 έναντι περίπου 15% το 2022 και περίπου 26% που αναμένεται το 2023 pro-forma.

- Το Καθαρό Χρηματοοικονομικό Χρέος/EBITDA αναμένεται να μειωθεί σε περίπου 2,3x το 2026 έναντι περίπου 3,1x το 2022 και 2,4x-2,5x αναμενόμενο το 2023 pro-forma, ενώ το 2023 αναμενόμενο Καθαρό Χρηματοοικονομικό Χρέος/EBITDA ανέρχεται σε 2,7xx , με το 2023 το καθαρό χρηματοοικονομικό χρέος να αναμένεται να ανέλθει μεταξύ 60 και 61 δισ. ευρώ.

Οι βιώσιμες πηγές χρηματοδότησης αναμένεται να φτάσουν περίπου το 70% του συνολικού ακαθάριστου χρέους μέχρι το 2026. Στα επόμενα τρία χρόνια, ο Όμιλος σχεδιάζει να μειώσει το μέσο κόστος του ακαθάριστου χρέους κατά 20 μονάδες βάσης, παρά το περιβάλλον αυξανόμενων επιτοκίων, φθάνοντας περίπου το 3,8%. το 2026 από περίπου 4,0% που εκτιμάται στο τέλος του 2023, κυρίως χάρη στην κεντρική αναχρηματοδότηση.

Όσον αφορά την περιβαλλοντική βιωσιμότητα, ο Όμιλος σχεδιάζει να συνεχίσει να μειώνει τις άμεσες και έμμεσες εκπομπές αερίων του θερμοκηπίου, σύμφωνα με τη Συμφωνία του Παρισιού και σύμφωνα με την οδό 1,5°C, όπως πιστοποιείται από την πρωτοβουλία Science Based Targets (“SBTi”). Συγκεκριμένα, ο Όμιλος επιβεβαιώνει τον στόχο του να κλείσει όλα τα εναπομείναντα εργοστάσια άνθρακα έως το 2027, με την επιφύλαξη των αδειών των αρμόδιων αρχών. Για την αναδιαμόρφωση των μονάδων άνθρακα, ο Όμιλος θα αξιολογήσει τις καλύτερες διαθέσιμες τεχνολογίες, με βάση τις ανάγκες που υποδεικνύονται από τους φορείς εκμετάλλευσης του δικτύου μεταφοράς. Ο Όμιλος επιβεβαιώνει τη φιλοδοξία του να φτάσει σε μηδενικές εκπομπές σε όλους τους τομείς έως το 2040.

ΟΙΚΟΝΟΜΙΚΟΙ ΣΤΟΧΟΙ

Το Τακτικό EBITDA του Ομίλου αναμένεται να αυξηθεί μεταξύ 23,6 και 24,3 δισεκατομμυρίων ευρώ το 2026, με σύνθετο μέσο ρυθμό ανάπτυξης («CAGR») περίπου 5% λαμβάνοντας υπόψη την αναμενόμενη τιμή βάσης για το 2023 μεταξύ 20,0 και 21,0 δισεκατομμυρίων ευρώ. Το αναμενόμενο Τακτικό EBITDA του Ομίλου για το 2023 ανέρχεται στα 21,5-22,5 δισ. ευρώ.

Το Καθαρό Τακτικό Εισόδημα του Ομίλου αναμένεται να αυξηθεί μεταξύ 7,1 και 7,3 δισεκατομμυρίων ευρώ το 2026, με CAGR περίπου 6% λαμβάνοντας υπόψη την αναμενόμενη τιμή βάσης για το 2023 μεταξύ 5,8 και 6,1 δισεκατομμυρίων ευρώ. Το αναμενόμενο Καθαρό Τακτικό Εισόδημα του Ομίλου για το 2023 ανέρχεται στα 6,4-6,7 δισ. ευρώ.

Ο Όμιλος επιβεβαιώνει μια απλή και ελκυστική μερισματική πολιτική με σταθερό ελάχιστο DPS 0,43 ευρώ για την περίοδο 2024-2026 με πιθανή αύξηση έως και 70% πληρωμής στο Καθαρό Τακτικό Εισόδημα, εάν επιτευχθεί ουδετερότητα ταμειακών ροών. Η ουδετερότητα των ταμειακών ροών επιτυγχάνεται εάν η FFO καλύπτει πλήρως την καθαρή κεφαλαιακή αξία και τα μερίσματα του Ομίλου πέρα από το ελάχιστο σταθερό DPS.

ΒΑΣΙΚΟΙ ΔΕΙΚΤΕΣ ΑΠΟΔΟΣΗΣ

Αυτό το δελτίο Τύπου χρησιμοποιεί μια σειρά από «εναλλακτικά μέτρα απόδοσης» που δεν προβλέπονται από τα λογιστικά πρότυπα ΔΠΧΠ-ΕΕ που υιοθετήθηκαν από την Ευρωπαϊκή Ένωση, αλλά που η διοίκηση κρίνει χρήσιμα για την καλύτερη αξιολόγηση και παρακολούθηση της οικονομικής και χρηματοοικονομικής απόδοσης του Ομίλου.

Όσον αφορά αυτούς τους δείκτες, στις 29 Απριλίου 2021, η CONSOB εξέδωσε Προειδοποιητική Ειδοποίηση αρ. 5/21, καθιστώντας εφαρμόσιμες τις Κατευθυντήριες γραμμές που εκδόθηκαν στις 4 Μαρτίου 2021 από την Ευρωπαϊκή Αρχή Κινητών Αξιών και Αγορών (ESMA) σχετικά με τις απαιτήσεις γνωστοποίησης βάσει του Κανονισμού (ΕΕ) 2017/1129 (ο «Κανονισμός για το Ενημερωτικό Δελτίο»), οι οποίες τέθηκαν σε ισχύ στις 5 Μαΐου, 2021 και αντικαταστήστε τις αναφορές στις Συστάσεις της CESR και εκείνες που περιέχονται στην ανακοίνωση αριθ. DEM/6064293 της 28ης Ιουλίου 2006 σχετικά με την καθαρή οικονομική θέση.

Οι Οδηγίες ενημερώνουν τις προηγούμενες Συστάσεις της CESR (ESMA/2013/319, στην αναθεωρημένη έκδοση της 20ης Μαρτίου 2013) με εξαίρεση αυτές που αφορούν εκδότες που ασκούν ειδικές δραστηριότητες που αναφέρονται στο Παράρτημα αρ. 29 του κατ' εξουσιοδότηση κανονισμού (ΕΕ) 2019/980, οι οποίες δεν μετατράπηκαν σε Κατευθυντήριες γραμμές και εξακολουθούν να ισχύουν.

Οι κατευθυντήριες γραμμές αποσκοπούν στην προώθηση της χρησιμότητας και της διαφάνειας εναλλακτικών δεικτών απόδοσης που περιλαμβάνονται σε ρυθμιζόμενες πληροφορίες ή ενημερωτικά δελτία εντός του πεδίου εφαρμογής της Οδηγίας 2003/71/ΕΚ, προκειμένου να βελτιωθεί η συγκρισιμότητα, η αξιοπιστία και η κατανοητή τους.

Η έννοια, το περιεχόμενο και η βάση υπολογισμού αυτών των δεικτών έχουν ως εξής:

Το EBITDA είναι δείκτης της λειτουργικής απόδοσης και υπολογίζεται ως «EBIT» συν «Αποσβέσεις, ζημίες απομείωσης».

Το συνηθισμένο EBITDA ορίζεται ως το «EBITDA» που αποδίδεται σε συνήθεις δραστηριότητες που συνδέονται μόνο με τα επιχειρηματικά μοντέλα ιδιοκτησίας, εταιρικής σχέσης και διαχείρισης, ενσωματωμένα με τα συνηθισμένα EBITDA από διακοπείσες δραστηριότητες. Δεν περιλαμβάνει δαπάνες που συνδέονται με εταιρικές αναδιαρθρώσεις ή τυχόν έκτακτες εισφορές αλληλεγγύης που επιβάλλονται σε εταιρείες που δραστηριοποιούνται στον κλάδο της ενέργειας.

Τα καθαρά τακτικά έσοδα του Ομίλου ορίζονται ως τα «Καθαρά έσοδα Ομίλου» που αποδίδονται αποκλειστικά σε συνήθεις δραστηριότητες που σχετίζονται με τα επιχειρηματικά μοντέλα ιδιοκτησίας, εταιρικής σχέσης και διαχείρισης.

Είναι ίσο με το «Καθαρό εισόδημα Ομίλου» προσαρμοσμένο κυρίως για τις έκτακτες εισφορές αλληλεγγύης που επιβάλλονται σε εταιρείες που δραστηριοποιούνται στον κλάδο της ενέργειας και τα στοιχεία που αναφέρονται στο «Τακτική EBITDA», καθαρά από τυχόν φορολογικές επιπτώσεις και μειοψηφία.

Το καθαρό χρηματοοικονομικό χρέος είναι δείκτης της χρηματοοικονομικής δομής και καθορίζεται από:

- «Μακροπρόθεσμος δανεισμός», «Βραχυπρόθεσμος δανεισμός» και «Τρέχον τμήμα του μακροπρόθεσμου δανεισμού», λαμβάνοντας υπόψη τα «Μακροπρόθεσμα χρηματοοικονομικά δάνεια» που περιλαμβάνονται στις «Λοιπές μακροπρόθεσμες χρηματοοικονομικές υποχρεώσεις» και «Βραχυπρόθεσμες χρηματοοικονομικά δάνεια" που περιλαμβάνονται στις "Λοιπές βραχυπρόθεσμες χρηματοοικονομικές υποχρεώσεις"·

- Καθαρά «Μετρητά και ισοδύναμα μετρητών».

- Καθαρό από «Τρέχουσα μερίδα μακροπρόθεσμων χρηματοοικονομικών απαιτήσεων», «Τρέχοντες τίτλους» και «Λοιπές χρηματοοικονομικές απαιτήσεις» που περιλαμβάνονται στα «Λοιπά κυκλοφορούντα χρηματοοικονομικά στοιχεία ενεργητικού».

- Καθαρό από «Μη κυκλοφορούντα χρεόγραφα» και «Μακροπρόθεσμες χρηματοοικονομικές απαιτήσεις» που περιλαμβάνονται στα «Λοιπά μη κυκλοφορούντα χρηματοοικονομικά στοιχεία ενεργητικού».

- Καθαρά «Παράγωγα περιουσιακά στοιχεία αντιστάθμισης ταμειακών ροών σε συναλλαγματικές ισοτιμίες συνδεδεμένα με δάνεια» και «Παράγωγα στοιχεία ενεργητικού αντιστάθμισης εύλογης αξίας επί συναλλαγματικών ισοτιμιών που συνδέονται με δάνεια».

- «Υποχρεώσεις παραγώγων αντιστάθμισης ταμειακών ροών επί συναλλαγματικών ισοτιμιών που συνδέονται με δάνεια» και «Υποχρεώσεις παραγώγων αντιστάθμισης εύλογης αξίας επί συναλλαγματικών ισοτιμιών που συνδέονται με δάνεια».

Γενικότερα, το καθαρό χρηματοοικονομικό χρέος του Ομίλου Enel αναφέρεται σύμφωνα με την Οδηγία 39, που εκδόθηκε στις 4 Μαρτίου 2021, από την ESMA, που ισχύει από τις 5 Μαΐου 2021 και με την προαναφερόμενη Προειδοποιητική Ειδοποίηση αρ. 5/2021 που εκδόθηκε από την CONSOB στις 29 Απριλίου 2021.

www.worldenergynews.gr