Αύξηση των θέσεων των χαρτοφυλακίων που τοποθετούνται στις αναδυόμενες αγορές

Αύξηση των επενδυτικών θέσεων στον MSCI Greece προτείνει η Morgan Stanley, δίνοντας άλλη μία ψήφο εμπιστοσύνης στο ελληνικό χρηματιστήριο.

Σημειώνεται ότι μόλις την Τετάρτη, ο Marshall Stocker, συνεπικεφαλής της Morgan για τις αναδυόμενες αγορές, δήλωσε στο CNBC ότι η Ελλάδα έχει πλέον την υψηλότερη έκθεση μεταξύ των αναδυόμενων αγορών.

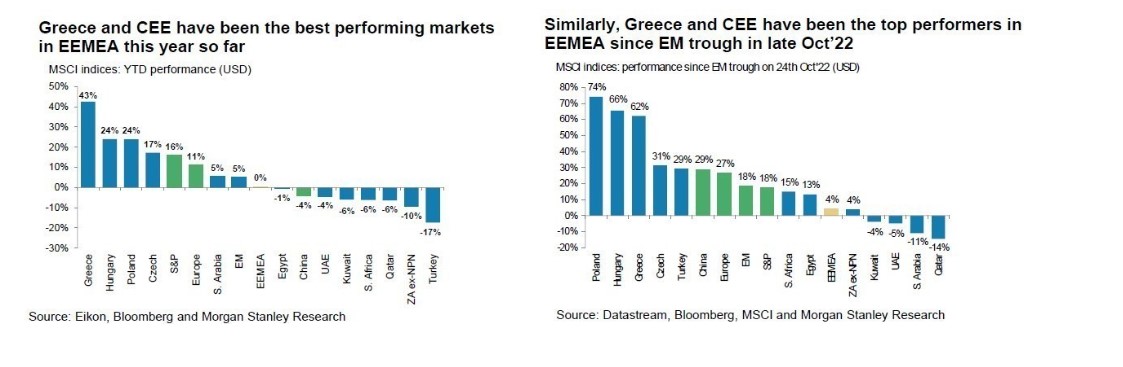

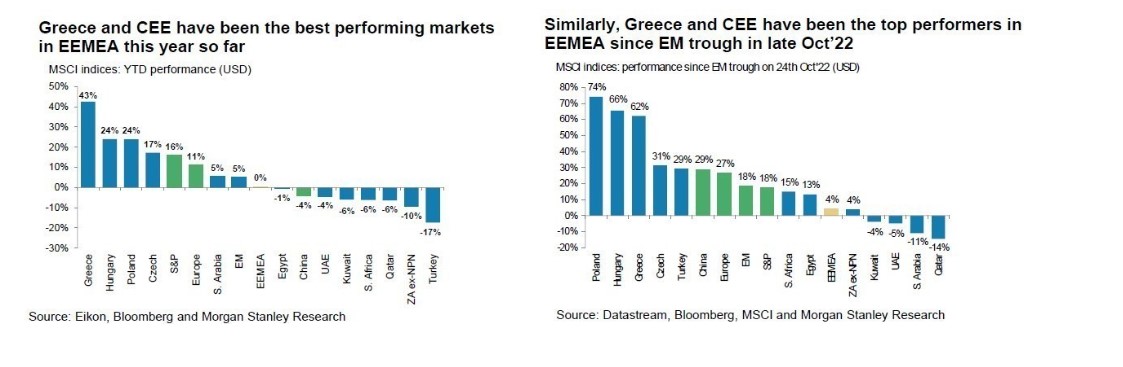

Ειδικότερα, η Morgan Stanley στη στρατηγική για τις αναδυόμενες αγορές EEMEA (Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική), την οποία παρουσιάζει το bankingnews.gr, προτείνει αύξηση των θέσεων των χαρτοφυλακίων που τοποθετούνται στις αναδυόμενες αγορές, κατά 20 μονάδες βάσης στον δείκτη MSCI Greece, με σύσταση «overweight» για τις ελληνικές μετοχές και με στάθμιση 0,45% στη βάση του δείκτη MSCI των αναδυόμενων αγορών.

«Με βάση τον δείκτη P/E των επόμενων 12 μηνών, οι μετοχές του MSCI Greece διαπραγματεύονται στις 8,1 φορές, δείκτης ο οποίος είναι χαμηλότερος από το μακροπρόθεσμο μέσο όρο.

Η μερισματική απόδοση των επόμενων 12 μηνών της Ελλάδας εκτιμάται σήμερα σε 4,7%, η οποία αρκετά υψηλότερα πάνω από τον μέσο όρο της.

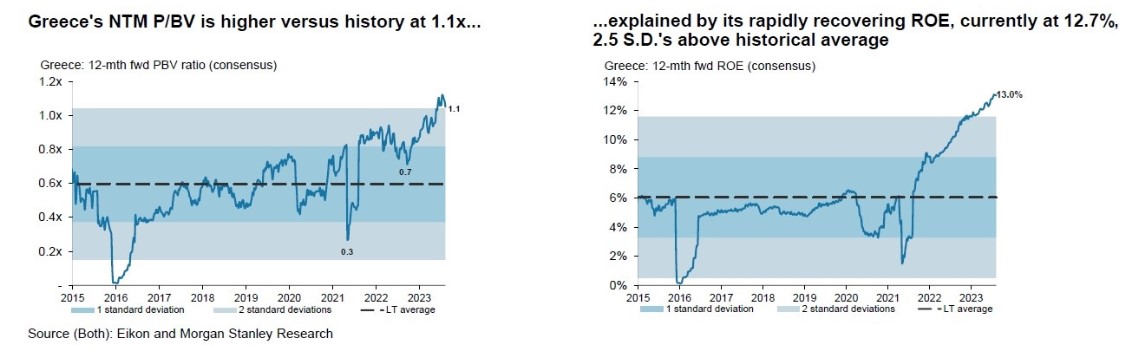

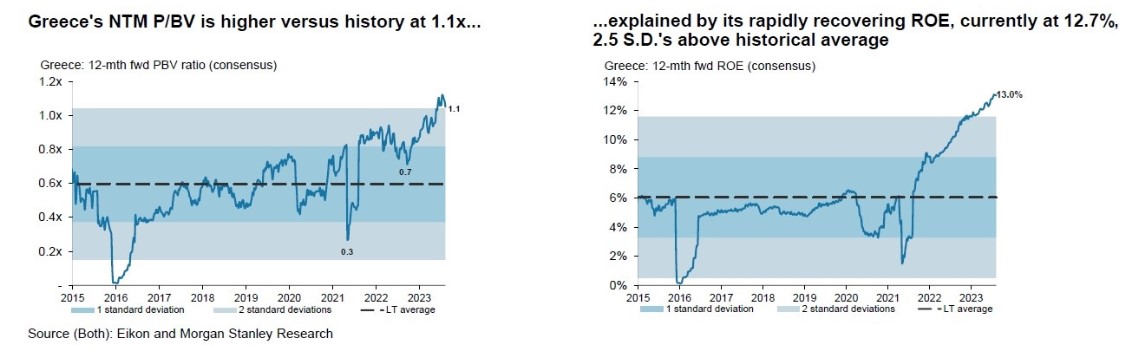

Ο δείκτης τιμής προς λογιστική αξία των επόμενων δώδεκα μηνών της Ελλάδας είναι υψηλότερος σε σχέση με τον ιστορικό στις 1,1 φορές, μόλις, και εξηγείται από την ταχέως αυξανόμενη απόδοση των ιδίων κεφαλαίων, η οποία βρίσκεται σήμερα στο 12,7%, και πολύ υψηλότερα από τον ιστορικό μέσο όρο της», εξηγεί η αμερικανική επενδυτική τράπεζα.

Οι overweight επιλογές για την περιοχή ΕΜΕΑ εκτός από την Ελλάδα, είναι τα Ηνωμένα Αραβικά Εμιράτα και η Πολωνία.

Οι underweight επιλογέ είναι το Κουβέιτ, το Κατάρ και η Αίγυπτος.

Οι τράπεζες αποτελούν το 39% του δείκτη MSCI Greece, ενώ οι αμυντικές καταναλωτικές επιχειρήσεις και οι τηλεπικοινωνίες αποτελούν το 31%.

Οι ελληνικές τράπεζες έχουν σημειώσει σημαντική μείωση των NPEs, με όλες τις τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs αλλά και το 90% περίπου των δανείων των ελληνικών τραπεζών να είναι κυμαινόμενα.

Οι εκτιμήσεις για τις τράπεζες EEMEA είναι 15-20% πάνω από το consensus για το 2023.

Τα funds που επενδύουν στις αναδυόμενες αγορές έχουν αυξήσει την έκθεσή τους στις ελληνικές τράπεζες τα τελευταία τρίμηνα, ενώ η Ελλάδα έχει τη δεύτερη υψηλότερη συσχέτιση με την πορεία του δείκτη S&P.

Σύμφωνα με τη Morgan Stanley, μολονότι οι σχετικές επιδόσεις στις μετοχές του MSCI Greece έναντι της Ευρώπης και των αναδυόμενων αγορών καταγράφουν παύση τελευταία μετά από μια ισχυρή πορεία, η πορεία των κερδών για το 2023 και το 2024 εξακολουθεί να ξεπερνά τις αναδυόμενες και την Ευρώπη.

Σε απόλυτους όρους, οι συνολικές εκτιμήσεις για τα φετινά κέρδη αλλά και του 2024 του MSCI Greece παραμένουν σε ανοδική πορεία, ενώ οι βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών το τελευταίο τρίμηνο ήταν οι κλάδοι των υλικών, οι τράπεζες και οι βιομηχανίες.

Επενδυτική βαθμίδα το α' εξάμηνο 2024

Σημειώνεται ότι μόλις την Τετάρτη, ο Marshall Stocker, συνεπικεφαλής της Morgan για τις αναδυόμενες αγορές, δήλωσε στο CNBC ότι η Ελλάδα έχει πλέον την υψηλότερη έκθεση μεταξύ των αναδυόμενων αγορών.

Ειδικότερα, η Morgan Stanley στη στρατηγική για τις αναδυόμενες αγορές EEMEA (Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική), την οποία παρουσιάζει το bankingnews.gr, προτείνει αύξηση των θέσεων των χαρτοφυλακίων που τοποθετούνται στις αναδυόμενες αγορές, κατά 20 μονάδες βάσης στον δείκτη MSCI Greece, με σύσταση «overweight» για τις ελληνικές μετοχές και με στάθμιση 0,45% στη βάση του δείκτη MSCI των αναδυόμενων αγορών.

«Με βάση τον δείκτη P/E των επόμενων 12 μηνών, οι μετοχές του MSCI Greece διαπραγματεύονται στις 8,1 φορές, δείκτης ο οποίος είναι χαμηλότερος από το μακροπρόθεσμο μέσο όρο.

Η μερισματική απόδοση των επόμενων 12 μηνών της Ελλάδας εκτιμάται σήμερα σε 4,7%, η οποία αρκετά υψηλότερα πάνω από τον μέσο όρο της.

Ο δείκτης τιμής προς λογιστική αξία των επόμενων δώδεκα μηνών της Ελλάδας είναι υψηλότερος σε σχέση με τον ιστορικό στις 1,1 φορές, μόλις, και εξηγείται από την ταχέως αυξανόμενη απόδοση των ιδίων κεφαλαίων, η οποία βρίσκεται σήμερα στο 12,7%, και πολύ υψηλότερα από τον ιστορικό μέσο όρο της», εξηγεί η αμερικανική επενδυτική τράπεζα.

Οι overweight επιλογές για την περιοχή ΕΜΕΑ εκτός από την Ελλάδα, είναι τα Ηνωμένα Αραβικά Εμιράτα και η Πολωνία.

Οι underweight επιλογέ είναι το Κουβέιτ, το Κατάρ και η Αίγυπτος.

Οι τράπεζες αποτελούν το 39% του δείκτη MSCI Greece, ενώ οι αμυντικές καταναλωτικές επιχειρήσεις και οι τηλεπικοινωνίες αποτελούν το 31%.

Οι ελληνικές τράπεζες έχουν σημειώσει σημαντική μείωση των NPEs, με όλες τις τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs αλλά και το 90% περίπου των δανείων των ελληνικών τραπεζών να είναι κυμαινόμενα.

Οι εκτιμήσεις για τις τράπεζες EEMEA είναι 15-20% πάνω από το consensus για το 2023.

Τα funds που επενδύουν στις αναδυόμενες αγορές έχουν αυξήσει την έκθεσή τους στις ελληνικές τράπεζες τα τελευταία τρίμηνα, ενώ η Ελλάδα έχει τη δεύτερη υψηλότερη συσχέτιση με την πορεία του δείκτη S&P.

Σύμφωνα με τη Morgan Stanley, μολονότι οι σχετικές επιδόσεις στις μετοχές του MSCI Greece έναντι της Ευρώπης και των αναδυόμενων αγορών καταγράφουν παύση τελευταία μετά από μια ισχυρή πορεία, η πορεία των κερδών για το 2023 και το 2024 εξακολουθεί να ξεπερνά τις αναδυόμενες και την Ευρώπη.

Σε απόλυτους όρους, οι συνολικές εκτιμήσεις για τα φετινά κέρδη αλλά και του 2024 του MSCI Greece παραμένουν σε ανοδική πορεία, ενώ οι βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών το τελευταίο τρίμηνο ήταν οι κλάδοι των υλικών, οι τράπεζες και οι βιομηχανίες.

Επενδυτική βαθμίδα το α' εξάμηνο 2024

Όπως αναφέρει η Morgan Stanley, οι οικονομολόγοι της εκτιμούν ότι η Ελλάδα θα ανακτήσει την επενδυτική βαθμίδα στο πρώτο εξάμηνο του 2024.

Το μέγεθος των κεφαλαίων του Ταμείου Ανάκαμψης στην Ελλάδα είναι υψηλό, τόσο σε σχέση με τις ευρωπαϊκές, όσο και σε σχέση με τις αναδυόμενες χώρες, αλλά και σε ευρωπαϊκό πλαίσιο, σημειώνουν.

Την ίδια ώρα, το ΔΝΤ εκτιμά ότι η Ελλάδα αναμένεται να επιτύχει την τρίτη υψηλότερη αύξηση του πραγματικού ΑΕΠ το 2023 εντός της ζώνης του ευρώ, ενώ οι άμεσες ξένες επενδύσεις φτάνουν σε επίπεδο ρεκόρ το 2022, ενώ οι επενδύσεις στη μεταποίηση και τα ακίνητα αυξάνονται επίσης με ταχείς ρυθμούς.

Πηγή:

www.bankingnews.gr