Όπως είχαν επισημάνει πληθώρα αναλυτών, έπειτα από μια διόρθωση, η αγορά θα ανανεωθεί και θα βαδίσει προς νέα υψηλά αναφέρει η BofA

Η αγορά έχει περιθώρια ανόδου 30%, παρά την αβεβαιότητα που προκαλούν οι επερχόμενες προεδρικές εκλογές στις ΗΠΑ, υποστηρίζει με ανάλυσή της η Bank of America.

Τα ομόλογα δεν παρουσιάζουν ιδιαίτερες μεταβολές, ωστόσο το αμερικανικό χρηματιστήριο, προς το παρόν, ανακάμπτει.

Όπως είχαν επισημάνει πληθώρα αναλυτών, έπειτα από μια διόρθωση, η αγορά θα ανανεωθεί και θα βαδίσει προς νέα ύψη.

Ωστόσο, οι μετοχές, κατά μέσον όρο, έχουν απολέσει 20% της αξίας τους σε σχέση με τα ιστορικά υψηλά που κατέγραψαν μετά τα χαμηλά του Μαρτίου 2020.

Από την άλλη, είμαστε σίγουροι πως η διόρθωση στον δείκτη βαρόμετρο της Wall Street, S&P 500, έχει παρέλθει;

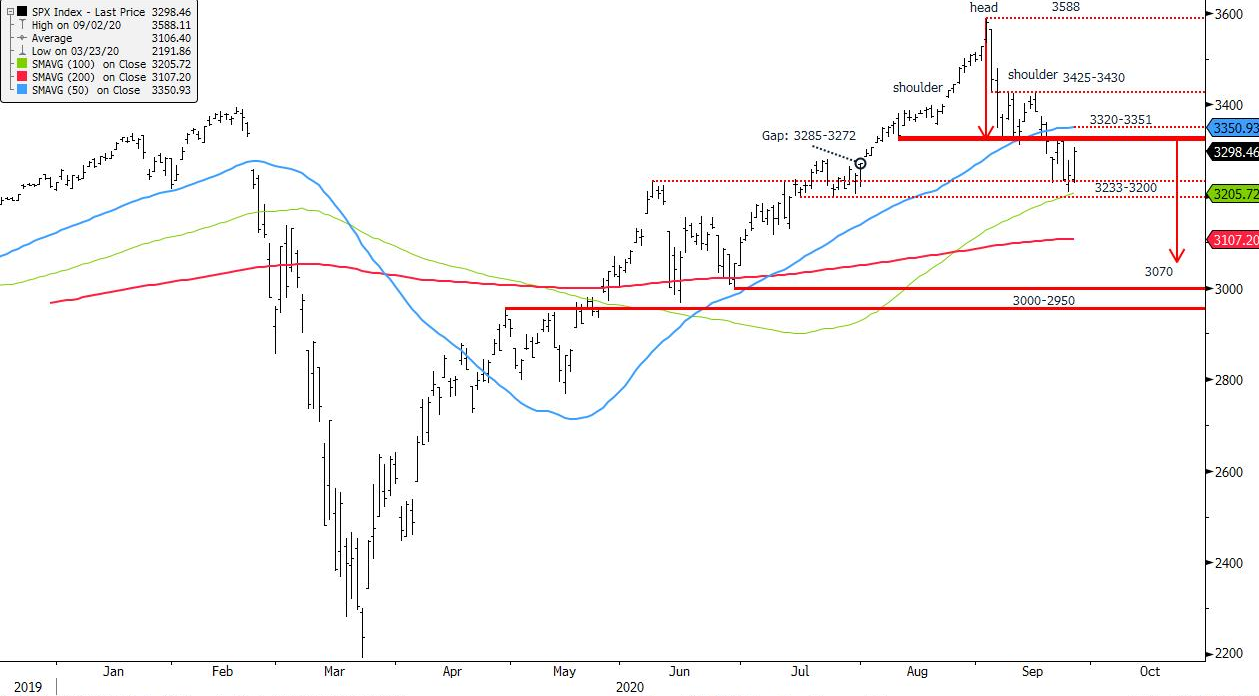

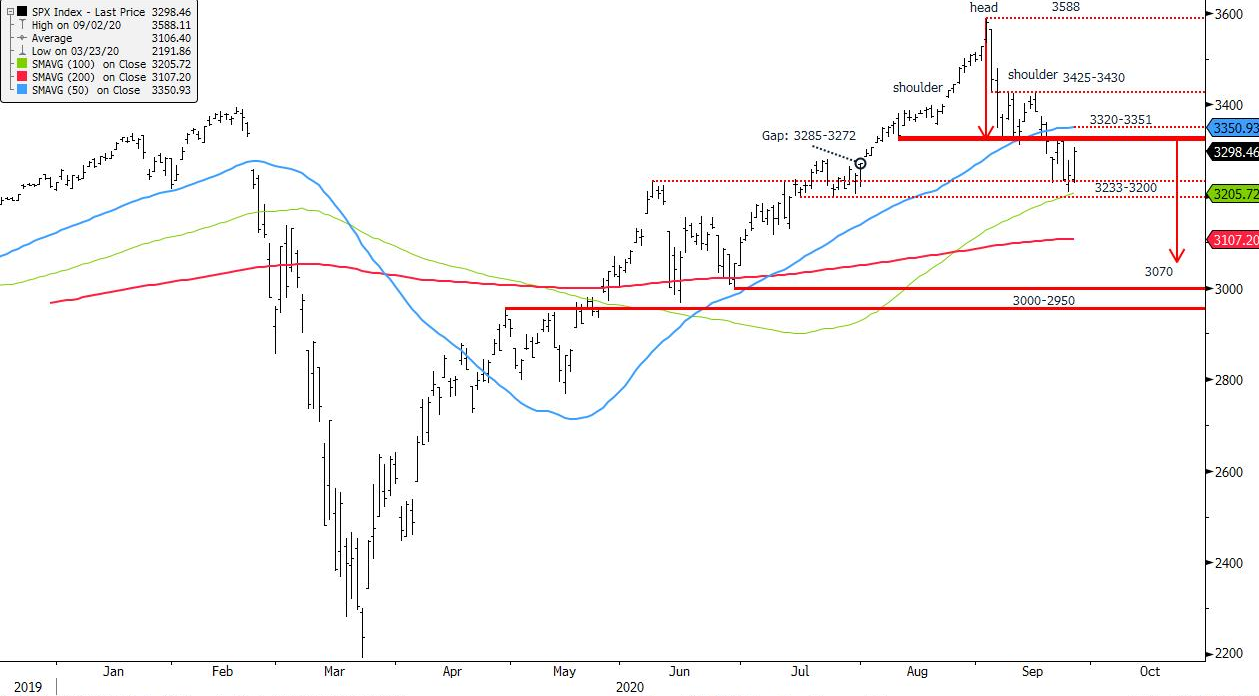

Σύμφωνα με την BofA, oι αυξομειώσεις στον δείκτη θα μπορούσαν να δώσουν μια ιδέα για το τι μέλλει γενέσθαι, καθώς η μεταβλητότητα συνεχίζει να αυξάνεται.

Το επόμενο τεχνικό σημείο αντίστασης είναι στις 3320-3351 μονάδες.

Εάν ο S&P 500 παραμείνει κάτω από αυτά τα επίπεδα, ο δείκτης θα φτάσει στις 3.233 μονάδες και, κατόπιν, στις 3.070 μονάδες.

Εάν ο S&P 500 ανακτήσει τις 3.320-3.351 μονάδες, το επόμενο σημείο όπου πρόκειται να σταματήσει θα είναι στις 3.425-3.430 μονάδες.

Όπως σημειώνει η BofA, ο S&P 500 μπορεί να ολοκληρώσει ένα μοτίβο κυπέλλου το 2020 - ένα μακροπρόθεσμο bullish μοτίβο, με απολήξεις στις 3.700 και 4.300 μονάδες (+30%).

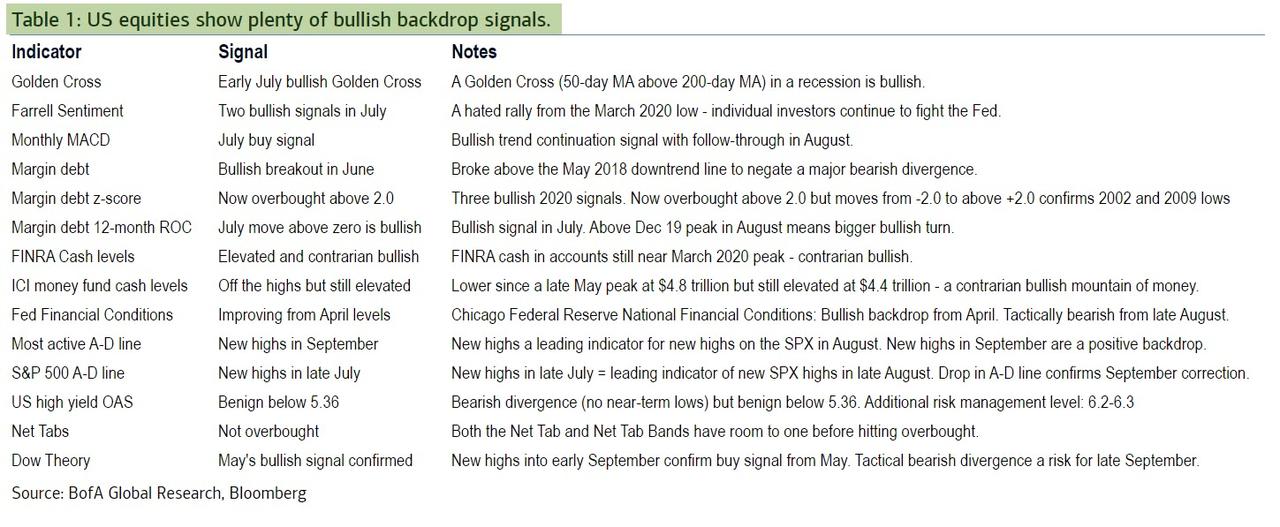

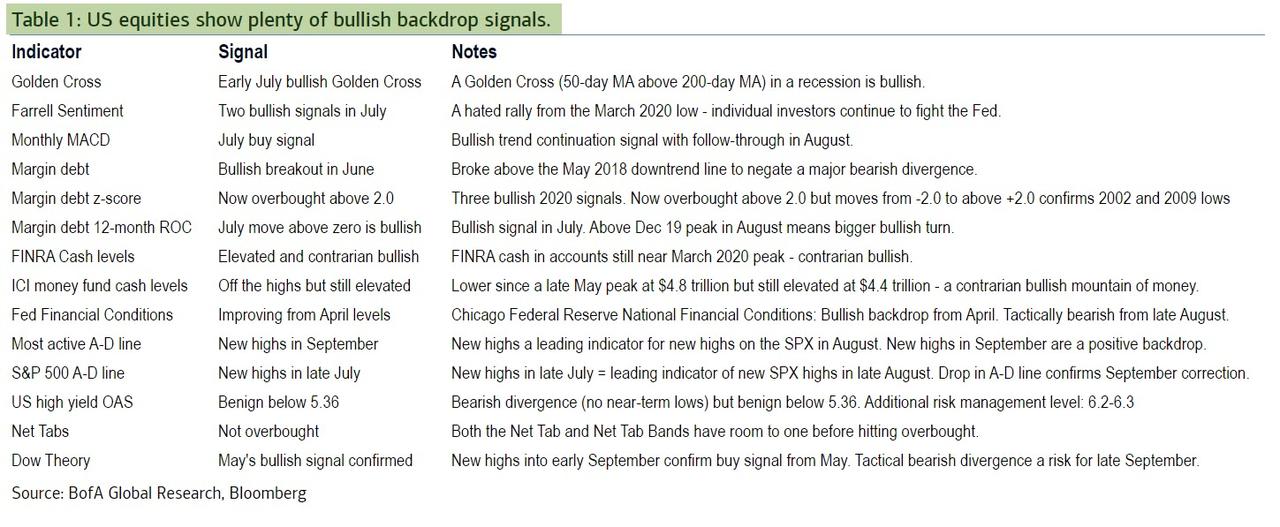

Οι 4.300 μονάδες είναι εφικτές με βάση το ανοδικό ξέσπασμα που παρατηρείται, τα θετικά σημάδια (Πίνακας 1 παρακάτω) και τον χάρτη πορείας της bull market.

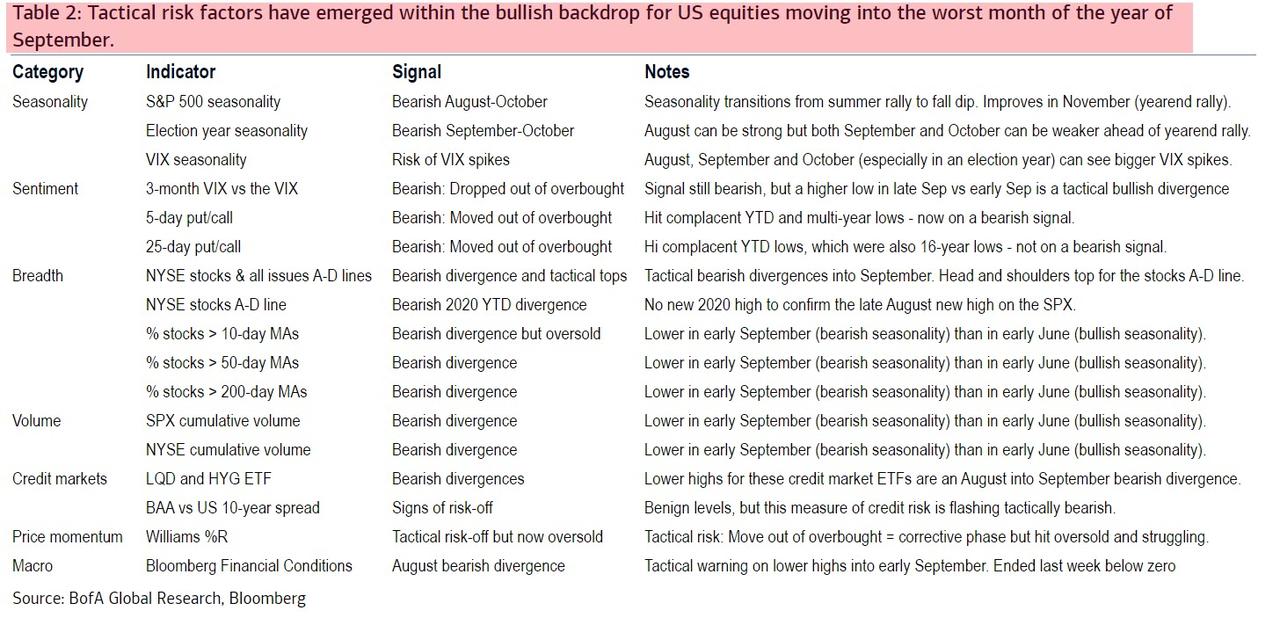

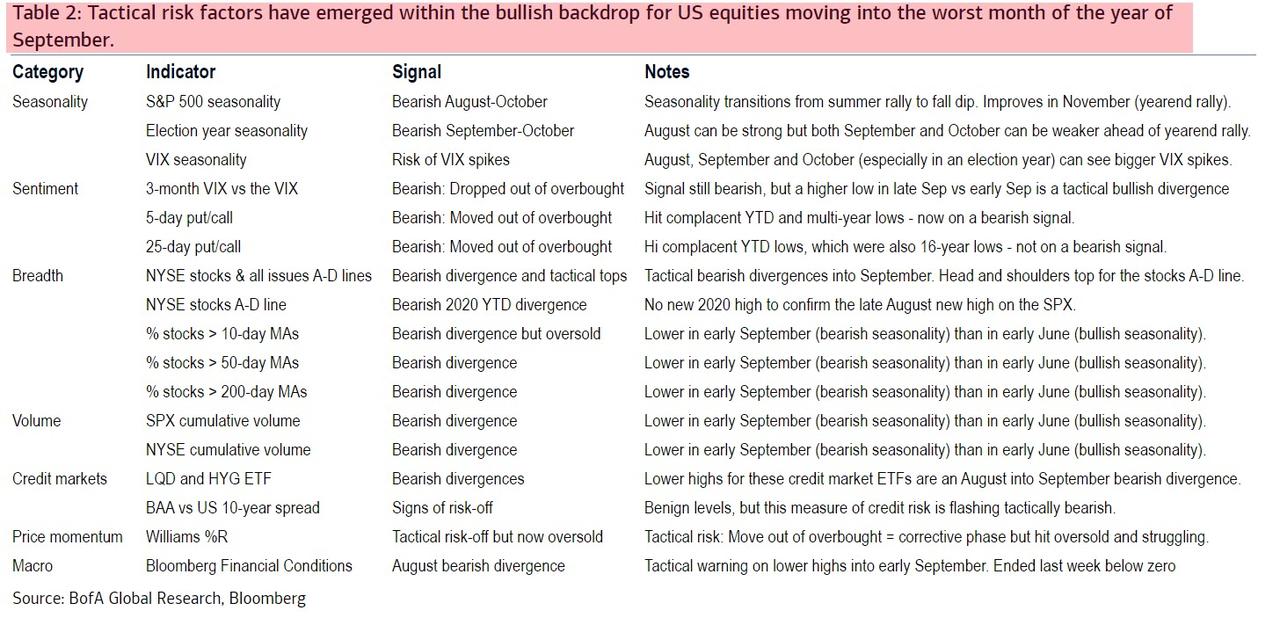

Η διόρθωση οφείλεται στην εποχή αλλά και στην αβεβαιότητα που προκαλεί το προεκλογικό τοπίο.

Ωστόσο, αυτό το bullish τοπίο αναμένεται να παραμείνει άθικτο στο εύρος των 3.000 έως 3.200 μονάδων.

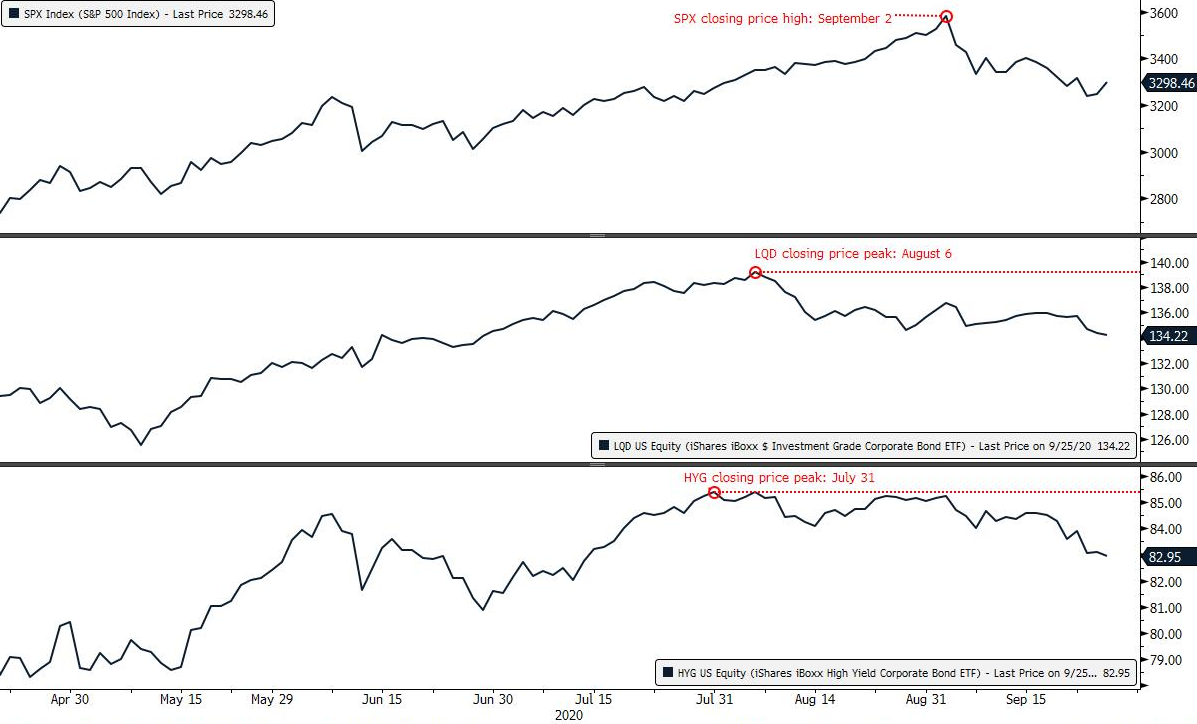

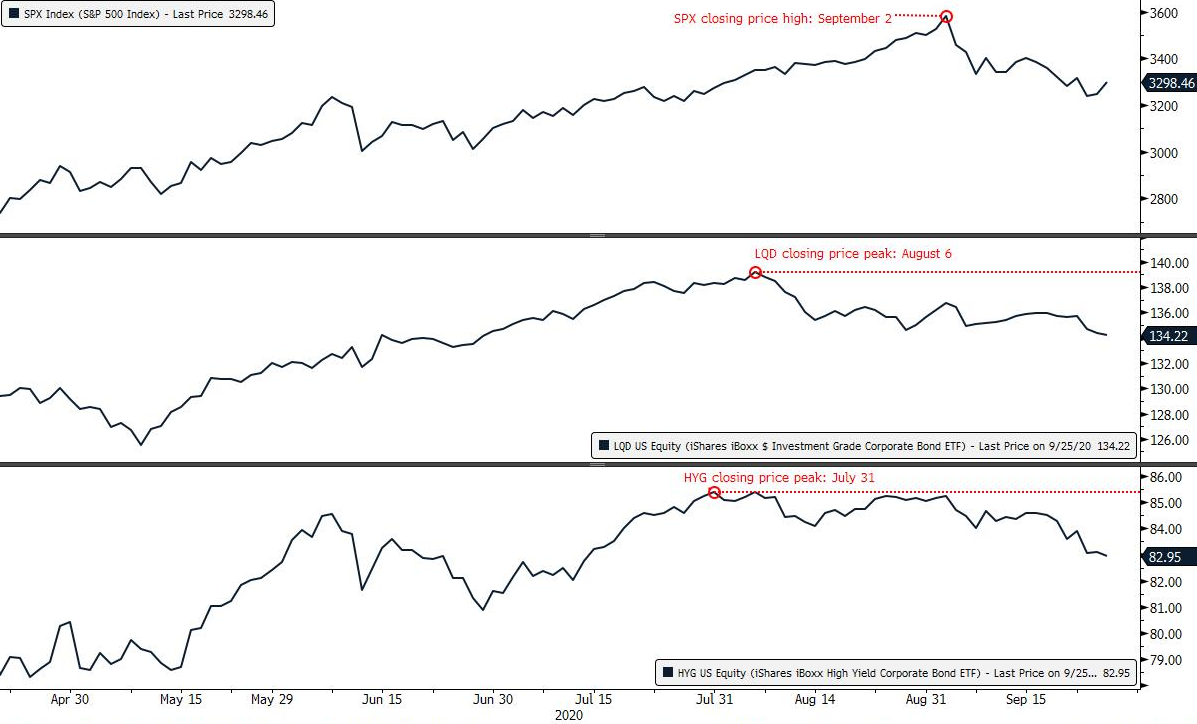

Πιο συγκεκριμένα, ο κίνδυνος πτώσης ελλοχεύει στην έλλειψη επιβεβαίωσης για τυχόν ανάκαμψη από τις πιστωτικές αγορές.

Το iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD) και το iShares iBoxx High Yield Corporate Bond ETF (HYG) μειώθηκαν καθώς ο S&P 500 σημείωσε άνοδο τον Αύγουστο.

Παρόλο που o S&P 500 κινήθηκε ανοδικά την Πέμπτη και την Παρασκευή (24-25/9), σε σχέση με το τέλος της περασμένης εβδομάδας σταμάτησε σε πιο χαμηλά επίπεδα.

Αυτό η BofA το αξιολογεί ως τακτικό κίνδυνο.

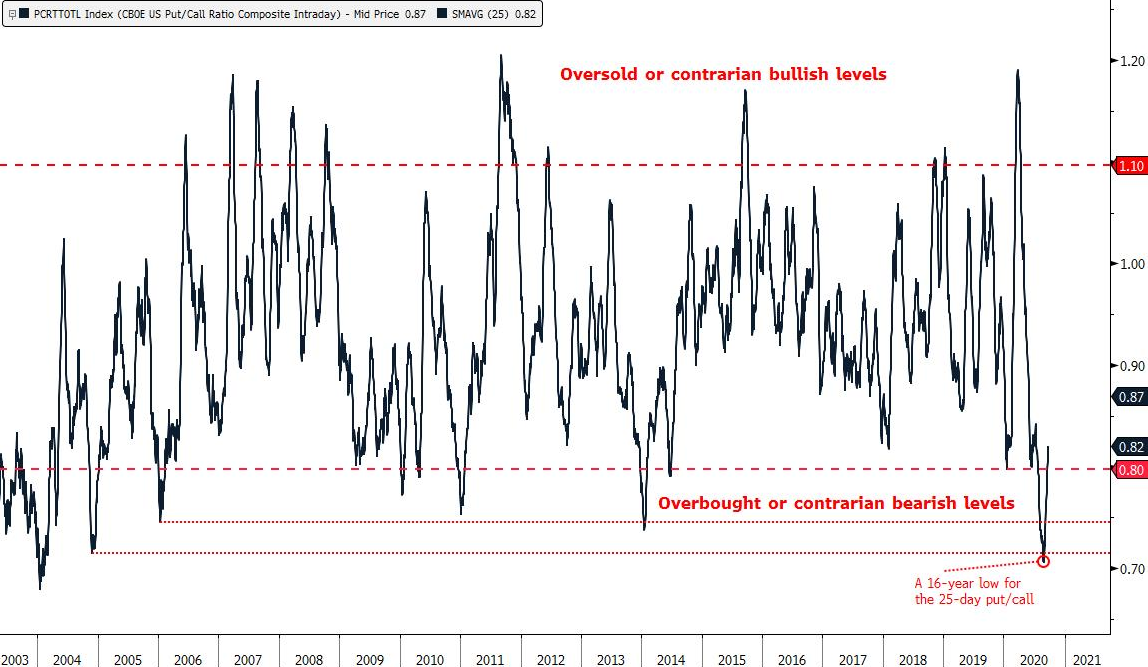

Επιπλέον, η αγορά των δικαιωμάτων προαίρεσης δεν εντυπωσιάζεται παρά τις όποιες αναπηδήσεις.

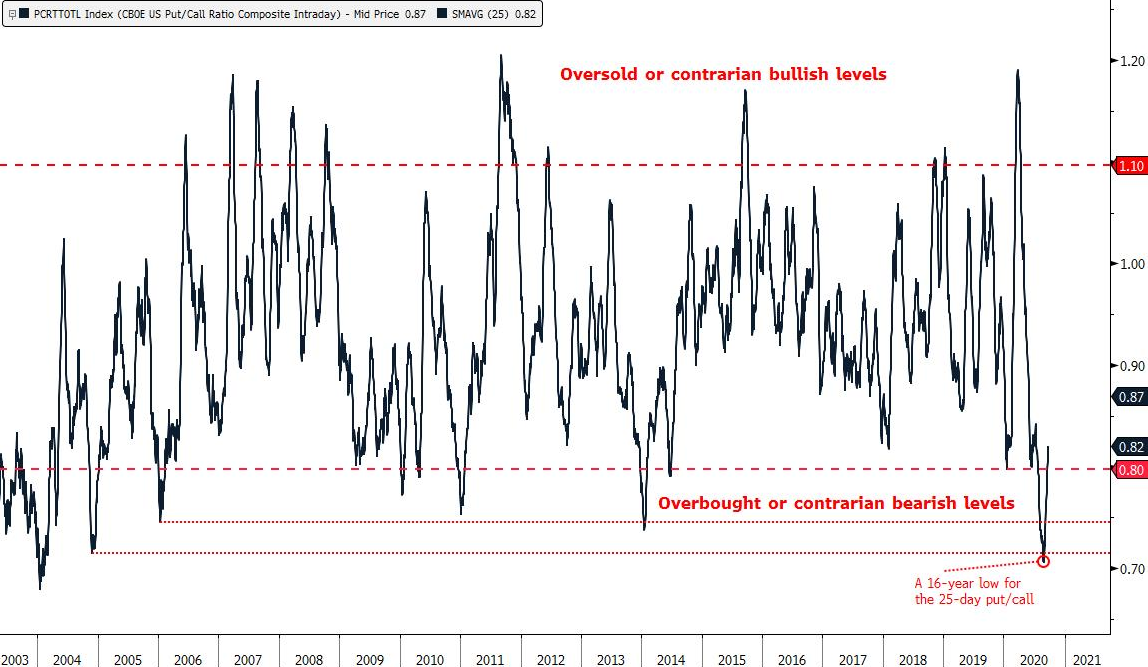

Ο δείκτης put/call βρέθηκε σε χαμηλά 16εξαετίας τις τελευταίες 25 ημέρες.

Η διόρθωση του Σεπτεμβρίου πήρε τον δείκτη put/call από τα υψηλά επίπεδα και τον εξορθολόγισε, δείχνοντας πως οι μετοχές δεν υπεραγορασμένες και πως οι εκλογές δεν πρέπει να τρομάζουν τους επενδυτές.

www.bankingnews.gr

www.worldenergynews.gr

Τα ομόλογα δεν παρουσιάζουν ιδιαίτερες μεταβολές, ωστόσο το αμερικανικό χρηματιστήριο, προς το παρόν, ανακάμπτει.

Όπως είχαν επισημάνει πληθώρα αναλυτών, έπειτα από μια διόρθωση, η αγορά θα ανανεωθεί και θα βαδίσει προς νέα ύψη.

Ωστόσο, οι μετοχές, κατά μέσον όρο, έχουν απολέσει 20% της αξίας τους σε σχέση με τα ιστορικά υψηλά που κατέγραψαν μετά τα χαμηλά του Μαρτίου 2020.

Από την άλλη, είμαστε σίγουροι πως η διόρθωση στον δείκτη βαρόμετρο της Wall Street, S&P 500, έχει παρέλθει;

Σύμφωνα με την BofA, oι αυξομειώσεις στον δείκτη θα μπορούσαν να δώσουν μια ιδέα για το τι μέλλει γενέσθαι, καθώς η μεταβλητότητα συνεχίζει να αυξάνεται.

Το επόμενο τεχνικό σημείο αντίστασης είναι στις 3320-3351 μονάδες.

Εάν ο S&P 500 παραμείνει κάτω από αυτά τα επίπεδα, ο δείκτης θα φτάσει στις 3.233 μονάδες και, κατόπιν, στις 3.070 μονάδες.

Εάν ο S&P 500 ανακτήσει τις 3.320-3.351 μονάδες, το επόμενο σημείο όπου πρόκειται να σταματήσει θα είναι στις 3.425-3.430 μονάδες.

Όπως σημειώνει η BofA, ο S&P 500 μπορεί να ολοκληρώσει ένα μοτίβο κυπέλλου το 2020 - ένα μακροπρόθεσμο bullish μοτίβο, με απολήξεις στις 3.700 και 4.300 μονάδες (+30%).

Οι 4.300 μονάδες είναι εφικτές με βάση το ανοδικό ξέσπασμα που παρατηρείται, τα θετικά σημάδια (Πίνακας 1 παρακάτω) και τον χάρτη πορείας της bull market.

Η διόρθωση οφείλεται στην εποχή αλλά και στην αβεβαιότητα που προκαλεί το προεκλογικό τοπίο.

Ωστόσο, αυτό το bullish τοπίο αναμένεται να παραμείνει άθικτο στο εύρος των 3.000 έως 3.200 μονάδων.

Πιο συγκεκριμένα, ο κίνδυνος πτώσης ελλοχεύει στην έλλειψη επιβεβαίωσης για τυχόν ανάκαμψη από τις πιστωτικές αγορές.

Το iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD) και το iShares iBoxx High Yield Corporate Bond ETF (HYG) μειώθηκαν καθώς ο S&P 500 σημείωσε άνοδο τον Αύγουστο.

Παρόλο που o S&P 500 κινήθηκε ανοδικά την Πέμπτη και την Παρασκευή (24-25/9), σε σχέση με το τέλος της περασμένης εβδομάδας σταμάτησε σε πιο χαμηλά επίπεδα.

Αυτό η BofA το αξιολογεί ως τακτικό κίνδυνο.

Επιπλέον, η αγορά των δικαιωμάτων προαίρεσης δεν εντυπωσιάζεται παρά τις όποιες αναπηδήσεις.

Ο δείκτης put/call βρέθηκε σε χαμηλά 16εξαετίας τις τελευταίες 25 ημέρες.

Η διόρθωση του Σεπτεμβρίου πήρε τον δείκτη put/call από τα υψηλά επίπεδα και τον εξορθολόγισε, δείχνοντας πως οι μετοχές δεν υπεραγορασμένες και πως οι εκλογές δεν πρέπει να τρομάζουν τους επενδυτές.

www.bankingnews.gr

www.worldenergynews.gr