Πρέπει να ολοκληρώσουμε την τραπεζική ένωση, κυρίως θεσπίζοντας το ευρωπαϊκό σύστημα ασφάλισης των καταθέσεων, ζήτησε ο Enria

Η αύξηση των μη εξυπηρετούμενων δανείων θα αρχίσει να γίνεται ορατή μόνο στο τέλος του β΄ ή του γ΄ τριμήνου του τρέχοντος έτους – δηλαδή σε περίπου έναν έως τέσσερις μήνες, εκτίμησε σε συνέντευξή του ο Andrea Enria, Πρόεδρος του Εποπτικού Συμβουλίου της ΕΚΤ, ζητώντας από τις ευρωπαϊκές τράπεζες να προετοιμαστούν άμεσα.

Το συνολικό μέγεθος της υποβάθμισης της ποιότητας των στοιχείων του ενεργητικού θα εξαρτηθεί σε μεγάλο βαθμό από το βάθος και τη διάρκεια της ύφεσης, και προς το παρόν υπάρχει ακόμη ευρύ φάσμα πιθανών σεναρίων που θα μπορούσαν να υλοποιηθούν, ανέφερε ο Enria.

Ειδικότερα, ο Πρόεδρος του Εποπτικού Συμβουλίου της ΕΚΤ, ανέλυσε πώς οι ευρωπαϊκές τράπεζες τα καταφέρνουν εν μέσω της κρίσης του COVID-19, κατά πόσον χρησιμοποιούν τα μέτρα στήριξης που ανακοινώθηκαν προσφάτως, ποιοι κίνδυνοι εγκυμονούν και τι σημαίνουν όλα αυτά για την Ευρώπη.

Πώς τα πάνε μέχρι στιγμής οι ευρωπαϊκές τράπεζες στη σημερινή κατάσταση;

Κάποιοι τείνουν να συγκρίνουν τη σημερινή κρίση με εκείνη του 2008.

Όμως, ενώ το αποτέλεσμα και στις δύο περιπτώσεις είναι μια σοβαρή κάμψη της οικονομικής δραστηριότητας, ο ρόλος και η θέση των τραπεζών διαφέρουν.

Πρώτον, οι τράπεζες μπήκαν στη σημερινή κρίση σε πολύ καλύτερη κατάσταση από ό,τι ήταν όταν είχε ξεσπάσει η προηγούμενη – κυρίως χάρη στις εκτεταμένες κανονιστικές μεταρρυθμίσεις που πραγματοποιήθηκαν την τελευταία δεκαετία.

Δεύτερον, αυτήν τη φορά, οι τράπεζες δεν είναι η πηγή του προβλήματος, αν και εξακολουθούν να διαδραματίζουν κρίσιμο ρόλο – η ικανότητά τους να απορροφούν ζημίες και να διατηρούν τις χορηγήσεις προς την οικονομία είναι ουσιώδης για μια ταχεία ανάκαμψη από τη στιγμή που θα λήξουν τα μέτρα κοινωνικής αποστασιοποίησης.

Δείκτης κεφαλαίου της κατηγορίας 1 των τραπεζών της ζώνης του ευρώ 2008-19

Μέχρι στιγμής, οι τράπεζες έχουν εκπληρώσει τον ρόλο τους.

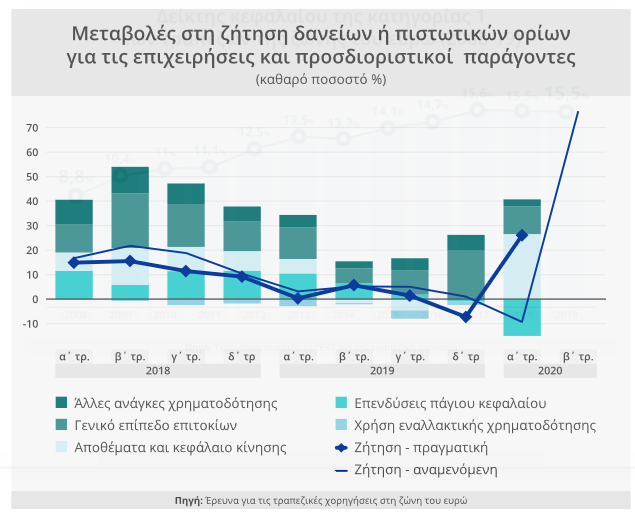

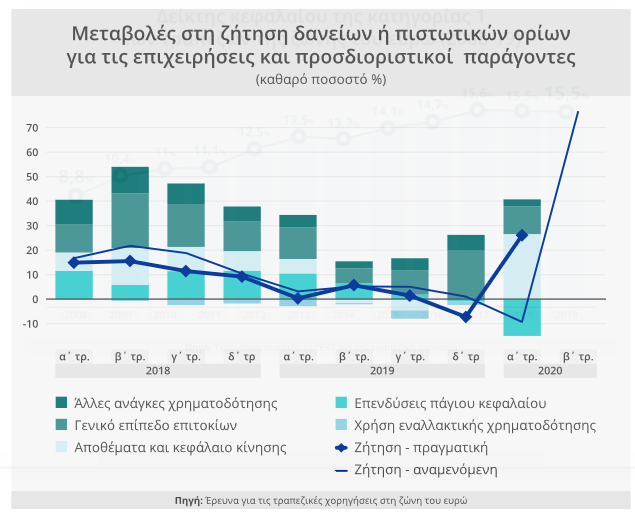

Τα αποτελέσματα της έρευνας για τις τραπεζικές χορηγήσεις στη ζώνη του ευρώ που δημοσιεύθηκαν στο τέλος Απριλίου δείχνουν ότι οι τράπεζες κατάφεραν να ανταποκριθούν στη σημαντική αύξηση της ζήτησης δανείων, ιδίως βραχυπρόθεσμων δανείων ή δεσμευμένων πιστωτικών ορίων για την κάλυψη των αναγκών χρηματοδότησης για αποθέματα και κεφάλαιο κίνησης για μικρές επιχειρήσεις και μεγάλες εταιρείες.

Μέχρι στιγμής αυτό έχει συμβεί χωρίς να χρειαστεί να γίνουν πολύ αυστηρότερα τα πιστοδοτικά κριτήρια σε σχέση με προηγούμενες κρίσεις.

Αυτό αντανακλά την ενισχυμένη ανθεκτικότητα των τραπεζών.

Βέβαια, κοιτάζοντας μπροστά, αναμένουμε ότι ορισμένοι κίνδυνοι θα υλοποιηθούν.

Ειδικότερα, καθώς η οικονομία βαδίζει προς ύφεση, η ποιότητα των στοιχείων ενεργητικού θα υποβαθμιστεί.

Αυτό θα θέσει καθοδικές πιέσεις στα έσοδα από τόκους και ανοδικές πιέσεις στις ζημίες απομείωσης των δανειακών χαρτοφυλακίων.

Είναι επίσης πιθανόν οι τράπεζες να καταγράψουν ζημίες σχετικές με τον κίνδυνο αγοράς.

Σε αυτό το πλαίσιο, έχουμε λάβει διάφορα μέτρα για να βοηθήσουμε τις τράπεζες να στηρίξουν την οικονομία.

Μεταβολές στη ζήτηση δανείων ή πιστωτικών ορίων προς επιχειρήσεις και προσδιοριστικοί παράγοντες

Πράγματι, ανακοινώσατε σειρά μέτρων στήριξης για τις τράπεζες σε απάντηση στην πανδημία του κορωνοϊού (COVID-19). Υπάρχουν στοιχεία που αποδεικνύουν ότι τα μέτρα ωφελούν την πραγματική οικονομία;

Ο βασικός στόχος όλων των μέτρων μας είναι να διασφαλίσουμε ότι οι τράπεζες εξακολουθούν να είναι σε θέση να απορροφούν τις ζημίες και να συνεχίσουν την παροχή δανείων προς την οικονομία.

Σύμφωνα με τον σχεδιασμό των κανονιστικών μεταρρυθμίσεων που έχουν τεθεί σε εφαρμογή μετά την τελευταία χρηματοπιστωτική κρίση, ενθαρρύναμε τις τράπεζες να χρησιμοποιήσουν τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους – γι’ αυτό άλλωστε υπάρχουν τα αποθέματα ασφαλείας.

Άρα οι τράπεζες που όντως χρησιμοποιούν τα αποθέματα ασφαλείας τους στην ουσία ενεργούν υπεύθυνα.

Ταυτόχρονα, ακολουθώντας τις συστάσεις μας, οι τράπεζες προστατεύουν το κεφάλαιό τους παρακρατώντας μερίσματα και αναβάλλοντας τις επαναγορές μετοχών.

Επιπλέον, ο πιστωτικός κίνδυνος περιορίζεται χάρη στη δημόσια στήριξη προς την οικονομία, που βοηθά τις επιχειρήσεις οι οποίες αντιμετωπίζουν δυσχέρειες και απορροφά τον αντίκτυπο μιας διαταραχής από την πλευρά της ζήτησης.

Πιο συγκεκριμένα, οι κρατικές εγγυήσεις για τραπεζικά δάνεια αναμένεται να λειτουργήσουν ικανοποιητικά σε συνδυασμό με τα εποπτικά μέτρα στήριξης.

Τέλος, η νομισματική πολιτική αντιστάθμισε αποτελεσματικά την αύξηση του κόστους χρηματοδότησης και των ζημιών από την υποτίμηση της αγοραίας αξίας των διακρατούμενων ομολόγων.

Υπάρχουν διάφορες εκτιμήσεις της δανειοδοτικής ικανότητας που δημιούργησαν αυτά τα μέτρα, ειδικά αν ληφθούν υπόψη οι αλληλοενισχυόμενες επιδράσεις τους.

Όλες οι εκτιμήσεις δείχνουν μια πολύ σημαντική δυνητική επίδραση. Είναι όμως ακόμη πολύ νωρίς για να δούμε σε τι βαθμό οι τράπεζες θα είναι πράγματι πρόθυμες να διευρύνουν τους ισολογισμούς τους.

Αυτό θα εξαρτηθεί ουσιαστικά από το αν οι συμμετέχοντες στην αγορά – επενδυτές, οργανισμοί αξιολόγησης πιστοληπτικής ικανότητας και αναλυτές της αγοράς – δεν θα εκλάβουν ως αρνητική εξέλιξη το ότι οι τράπεζες χρησιμοποιούν όντως τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους.

Σύμφωνα με τα αποτελέσματα της έρευνας για τις χορηγήσεις, οι τράπεζες αναμένουν απότομη αύξηση της ζήτησης πιστώσεων το β΄ τρίμηνο του 2020 και προβλέπουν ότι αυτή θα καλυφθεί με τη χαλάρωση των πιστοδοτικών κριτηρίων.

Θα ήθελα επίσης να επισημάνω σε αυτό το σημείο ότι τα μέτρα που ανακοινώσαμε – ιδίως όσον αφορά τη χρήση των αποθεμάτων κεφαλαίου και ρευστότητας ασφαλείας – θα εξακολουθήσουν να εφαρμόζονται για όσο χρονικό διάστημα κρίνεται αναγκαίο.

Με άλλα λόγια, όταν βελτιωθεί η κατάσταση, δεν θα γυρίσουμε απλώς τον διακόπτη. Θα αφήσουμε περιθώριο για μια πολύ βαθμιαία επάνοδο στα επίπεδα κεφαλαίου και ρευστότητας που επικρατούσαν πριν από την κρίση.

Θεωρείτε ότι υπάρχουν αυξημένοι κίνδυνοι ή κίνδυνοι που μπορεί ακόμη να εμφανιστούν στον τραπεζικό τομέα;

Φυσικά, σε μια τέτοια κρίση, υπάρχουν πολλοί κίνδυνοι που ξαφνικά αποκτούν σημασία.

Ο κίνδυνος ρευστότητας είναι συχνά ο πρώτος.

Όμως, χάρη στα μέτρα νομισματικής πολιτικής της ΕΚΤ, η κατάσταση δείχνει αρκετά σταθερή προς το παρόν.

Ωστόσο, υπάρχουν άλλοι κίνδυνοι που μπορεί να υλοποιηθούν σε μεταγενέστερο στάδιο, οπότε δεν βλέπουμε ακόμη τον πλήρη αντίκτυπο της κρίσης στις τράπεζες.

Πάρτε για παράδειγμα τον πιστωτικό κίνδυνο, που είναι ένας από τους σημαντικότερους κινδύνους σε μια οικονομική ύφεση.

Υποθέτουμε ότι η αύξηση των μη εξυπηρετούμενων δανείων για παράδειγμα θα αρχίσει να γίνεται ορατή μόνο στο τέλος του β΄ ή του γ΄ τριμήνου του τρέχοντος έτους – δηλαδή σε περίπου έναν έως τέσσερις μήνες.

Το συνολικό μέγεθος της υποβάθμισης της ποιότητας των στοιχείων του ενεργητικού θα εξαρτηθεί σε μεγάλο βαθμό από το βάθος και τη διάρκεια της ύφεσης, και προς το παρόν υπάρχει ακόμη ευρύ φάσμα πιθανών σεναρίων που θα μπορούσαν να υλοποιηθούν.

Όσον αφορά το μέλλον, πώς θα αξιολογείτε τον αντίκτυπο της σημερινής κρίσης και τις ευπάθειες των τραπεζών;

Παρακολουθούμε διαρκώς την κατάσταση των τραπεζών, βεβαίως, και είμαστε σε στενή επαφή με όλες τους.

Ταυτόχρονα, διενεργούμε ανάλυση των ευπαθειών των τραπεζών, λαμβάνοντας υπόψη διαφορετικά σενάρια και υποθετικές διαταραχές. Αυτή η ανάλυση θα μας βοηθήσει να κατανοήσουμε καλύτερα το πώς η κρίση θα μπορούσε να επηρεάσει τους ισολογισμούς τους, πού βρίσκονται οι μεγαλύτεροι κίνδυνοι και τι μπορεί να γίνει για τον περιορισμό τους.

Σε ορισμένες μεγάλες τράπεζες των ΗΠΑ παρατηρήθηκε σημαντική μείωση των κερδών τους το α΄ τρίμηνο του 2020 λόγω αύξησης των προβλέψεων για επισφαλή δάνεια.

Με δεδομένο ότι οι ευρωπαϊκές τράπεζες έχουν γενικά μικρότερη κερδοφορία και δεν διαθέτουν την ίδια επάρκεια κεφαλαίων όπως οι τράπεζες των ΗΠΑ, πιστεύετε ότι οι ευρωπαϊκές τράπεζες έχουν συσσωρεύσει επαρκή αποθέματα ασφαλείας για να αντιμετωπίσουν την κρίση;

Οι μεγάλες τράπεζες των ΗΠΑ όντως αύξησαν σημαντικά τις προβλέψεις τους για πιστωτικές ζημίες το α΄ τρίμηνο του 2020.

Αυτή η αύξηση αντανακλά επίσης τις απαιτούμενες αλλαγές στους λογιστικούς κανόνες, τις οποίες οι τράπεζες της ζώνης του ευρώ ξεκίνησαν να εφαρμόζουν το 2018.

Πέραν τούτου, είναι αλήθεια ότι οι τράπεζες των ΗΠΑ καταγράφουν τον τελευταίο καιρό σημαντικά περισσότερα κέρδη από ό,τι οι αντίστοιχες τράπεζες στη ζώνη του ευρώ.

Σε περιόδους κρίσης η ισχυρή κερδοφορία αποτελεί την πρώτη γραμμή άμυνας.

Παρά ταύτα, αν και με χρονική υστέρηση, οι τράπεζες της ζώνης του ευρώ κατέγραψαν κέρδη σχεδόν όλα τα έτη μετά τη χρηματοπιστωτική κρίση. Και το σημαντικότερο είναι ότι ενίσχυσαν τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους.

Αυτά τα αποθέματα αποτελούν τη θεμελιώδη γραμμή άμυνας ενάντια σε κάθε κρίση.

Σε ό,τι αφορά τις μελλοντικές εξελίξεις, η χαμηλή κερδοφορία θα μπορούσε να σημαίνει ότι οι τράπεζες της ζώνης του ευρώ θα χρειαστούν περισσότερο χρόνο για να αποκαταστήσουν τα αποθέματα ασφαλείας τους μετά την κρίση. Όπως όμως ήδη ανέφερα, θα τους δώσουμε άφθονο χρόνο για να το κάνουν.

Ταυτόχρονα, θα συνεχίσουμε να ασκούμε πίεση στις τράπεζες να επιταχύνουν τις αλλαγές που είναι απαραίτητες για να επαναφέρουν την κερδοφορία σε πιο βιώσιμα επίπεδα.

Αυτό προϋποθέτει έναν αναπροσανατολισμό των επιχειρηματικών μοντέλων τους, πιο αποτελεσματικά μέτρα για να βελτιωθεί η αποδοτικότητα ως προς το κόστος και μεγαλύτερη έμφαση στη χρήση νέων τεχνολογιών.

Κατά τη γνώμη σας, γιατί οι τράπεζες δεν έχουν χρησιμοποιήσει σε μεγαλύτερο βαθμό τα αποθέματα ρευστότητας ασφαλείας τους;

Είναι πολύ νωρίς για να κάνουμε οποιαδήποτε εκτίμηση.

Στη διάρκεια των πρώτων εβδομάδων εφαρμογής των πολιτικών περιορισμού της κυκλοφορίας, ασκήθηκαν πιέσεις στις θέσεις ρευστότητας των τραπεζών.

Αυτό οφειλόταν κυρίως στη σημαντική χρήση των δεσμευμένων πιστωτικών ορίων καθώς και σε κάποιες πιέσεις που ασκήθηκαν στα αμοιβαία κεφάλαια της αγοράς χρήματος και στους διαχειριστές χαρτοφυλακίων λόγω επιδείνωσης των συνθηκών στην αγορά εμπορικών χρεογράφων, την οποία οι τράπεζες βοήθησαν να αντιμετωπιστεί.

Ωστόσο, οι τράπεζες ωφελήθηκαν από τη διευκολυντική κατεύθυνση της νομισματικής πολιτικής της ΕΚΤ, η οποία μάλλον συνέβαλε έμμεσα στην αύξηση των αποθεμάτων ρευστότητας ασφαλείας τους.

Πιο συγκεκριμένα, χάρη στο πρόγραμμα αγοράς τίτλων του δημόσιου τομέα βελτιώθηκε η αξία των ομολόγων που διακρατούνται ως ρευστά περιουσιακά στοιχεία υψηλής ποιότητας ενώ τα μέτρα χαλάρωσης όσον αφορά τις εξασφαλίσεις επέτρεψαν στις τράπεζες να χρησιμοποιήσουν ως ενέχυρο πρόσθετα μέσα για την εξασφάλιση ρευστότητας.

Ωστόσο, ορισμένες τράπεζες μπορεί να διστάζουν να χρησιμοποιήσουν τα αποθέματα ρευστότητας ασφαλείας τους, ιδίως όταν πλησιάζει ο καιρός να δημοσιοποιήσουν τις θέσεις ρευστότητάς τους.

Φαίνεται ότι αυτό που φοβούνται περισσότερο είναι ότι, αν χρησιμοποιήσουν πρώτες τα αποθέματά τους, αυτό μπορεί να εκληφθεί από τις αγορές ως ένδειξη αδυναμίας σε σύγκριση με αντίστοιχες τράπεζες.

Θα ήθελα λοιπόν να επαναλάβω ότι σκοπός των αποθεμάτων ασφαλείας είναι να χρησιμοποιούνται σε περίοδο κρίσης και εμείς θα συνεχίσουμε να αξιολογούμε την προθυμία των τραπεζών να χρησιμοποιούν αυτά τα αποθέματα.

Στον βαθμό που είμαστε σε θέση να το πράξουμε, θα εξετάσουμε το ενδεχόμενο άρσης των σχετικών εμποδίων.

Συστήσατε στις τράπεζες να μην προχωρήσουν σε διανομή μερισμάτων ή επαναγορά μετοχών και τις ενθαρρύνατε να επιδείξουν σύνεση στην προσέγγισή τους για τις μεταβλητές αποδοχές. Σας ακούν οι τράπεζες και τα ηγετικά στελέχη τους;

Ναι, μας ακούν.

Από τα 35 δισεκατομμύρια ευρώ σε μερίσματα που επρόκειτο να διανεμηθούν, αναμένουμε ότι περισσότερα από 27 δισεκατομμύρια ευρώ θα παρακρατηθούν ως κεφάλαιο στους ισολογισμούς των τραπεζών.

Ακυρώθηκαν επίσης και οι προγραμματισμένες επαναγορές μετοχών. Προσδοκούμε ότι οι τράπεζες θα λάβουν σοβαρά υπόψη την έκκλησή μας να συμπεριφερθούν εξαιρετικά συγκρατημένα όσον αφορά τις μεταβλητές αποδοχές.

Άρα οι τράπεζες ενήργησαν με υπευθυνότητα και αυτό θα διαμορφώσει τη φήμη τους στο μέλλον.

Σε μια κρίση όπως αυτή, οι τράπεζες θα πρέπει να διατηρήσουν κάθε ευρώ κεφαλαίου που θα μπορούσε να χρησιμοποιηθεί για την απορρόφηση ζημιών και να συνεχίσουν να χορηγούν δάνεια στην οικονομία.

Γνωρίζω καλά ότι οι υγιείς τράπεζες πρέπει να είναι ελκυστικές για πιθανούς επενδυτές και γνωρίζω επίσης ότι η τακτική ροή μερισμάτων στις τράπεζες της ζώνης του ευρώ είναι ένας σημαντικός παράγοντας για όσους επενδύουν σε μετοχές, καθώς η κερδοφορία παραμένει επίμονα χαμηλή.

Πιστεύω όμως ότι η διατήρηση του κεφαλαίου σε αυτήν τη συγκυρία είναι προς το συμφέρον των επενδυτών σε πιο μακροπρόθεσμο ορίζοντα. Θα ήθελα να επαναλάβω ότι πρόκειται για ένα έκτακτο, προσωρινό μέτρο για την αντιμετώπιση μιας έκτακτης, προσωρινής κατάστασης.

Εκφράστηκαν ορισμένες ανησυχίες για το ενδεχόμενο να προβούμε και σε άλλους περιορισμούς, μεταξύ άλλων σε ό,τι αφορά τα πρόσθετα μέσα κεφαλαίου της κατηγορίας 1.

Θα ήθελα να είμαι σαφής: δεν σχεδιάζουμε να θέσουμε περιορισμούς στις πληρωμές τέτοιων μέσων. Τυχόν περιορισμοί θα εφαρμοστούν αυτομάτως μόνο αν τα επίπεδα κεφαλαίου των τραπεζών διαμορφωθούν κάτω από ένα ορισμένο όριο το οποίο καθορίζεται από τη νομοθεσία – όμως εφεξής οι τράπεζες εξακολουθούν να διαθέτουν σημαντικά αποθέματα ασφαλείας που μπορούν να χρησιμοποιήσουν προτού φτάσουν σε αυτό το σημείο.

Εκτιμάται ότι η οικονομική κρίση θα αυξήσει ξανά τα επίπεδα των μη εξυπηρετούμενων δανείων (ΜΕΔ). Θα βρεθούν οι ευρωπαϊκές τράπεζες στην ίδια κατάσταση όπως πριν από μια πενταετία; Πώς θα αντιμετωπιστεί αυτή η κατάσταση;

Πράγματι, εκτιμάται ότι η οικονομία της ζώνης του ευρώ θα συρρικνωθεί ακόμη περισσότερο από ό,τι στη διάρκεια της προηγούμενης χρηματοπιστωτικής κρίσης.

Άρα είναι πιθανόν τα μη εξυπηρετούμενα δάνεια να αυξηθούν σημαντικά – παρά τη λήψη όλων αυτών των μέτρων στήριξης. Και αυτό δεν θα οφείλεται σε κακές πρακτικές διαχείρισης κινδύνου των τραπεζών, αλλά σε μια συμμετρική, εξωγενή διαταραχή.

Ο αντίκτυπος ενδέχεται λοιπόν να είναι σημαντικός σε όλες τις χώρες της ζώνης του ευρώ και όχι μόνο σε ορισμένες.

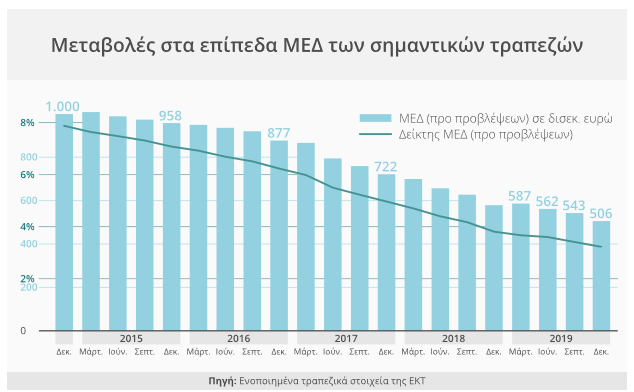

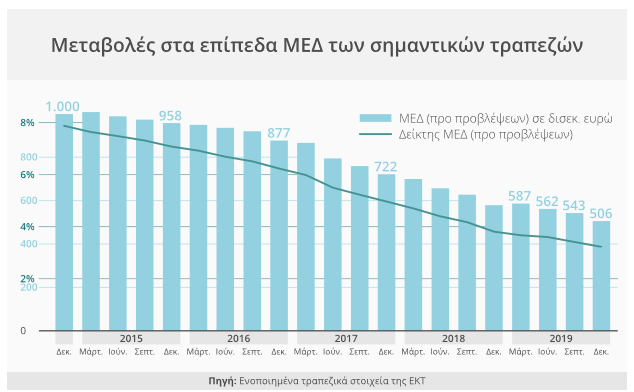

Οι τράπεζες είναι σίγουρα πιο ανθεκτικές από ό,τι ήταν το 2008. Οι όγκοι ΜΕΔ στο τέλος του 2019 είχαν μειωθεί σχεδόν κατά 50% σε σχέση με τους αντίστοιχους όγκους πριν από μια πενταετία.

Η πλειονότητα των τραπεζών με υψηλά επίπεδα ΜΕΔ πέτυχαν τους στόχους μείωσης των ΜΕΔ τους για το 2019 και μάλιστα πολλές τράπεζες τους ξεπέρασαν.

Οι εποπτικές αρχές είναι επίσης πολύ καλύτερα προετοιμασμένες.

Εξάλλου αφιερώσαμε πολύ χρόνο για να θεσπίσουμε πολιτικές αντιμετώπισης των μη εξυπηρετούμενων δανείων.

Μεταβολές στα επίπεδα ΜΕΔ των σημαντικών τραπεζών

Από την έναρξη της σημερινής κρίσης, έχουμε επίσης επιδείξει ευελιξία σε ό,τι αφορά τα μη εξυπηρετούμενα δάνεια.

Ενώ βέβαια είναι σημαντικό να βοηθήσουμε τις τράπεζες να αντιμετωπίσουν την τρέχουσα επιβράδυνση της οικονομικής δραστηριότητας, είναι εξίσου σημαντικό να διασφαλίσουμε ότι θα συνεχίσουν να εντοπίζουν και να διαχειρίζονται σωστά τυχόν υποβάθμιση της ποιότητας των στοιχείων ενεργητικού και ότι θα μας την αναφέρουν σύμφωνα με τους ισχύοντες κανόνες και το έγγραφο κατευθύνσεων της ΕΚΤ για τα μη εξυπηρετούμενα δάνεια. Αυτό είναι σημαντικό για εμάς προκειμένου να έχουμε συνεχώς μια σαφή και ακριβή εικόνα των κινδύνων στον τραπεζικό τομέα.

Σε κάθε περίπτωση, είναι καίριας σημασίας οι τράπεζες να προετοιμαστούν σωστά για την αναμενόμενη αύξηση του αριθμού των οφειλετών με οικονομικές δυσχέρειες και των μη εξυπηρετούμενων δανείων.

Αν δεν το κάνουν, θα τεθούν εμπόδια στην οικονομική ανάκαμψη και επίσης θα επηρεαστεί αρνητικά η κερδοφορία και η ποιότητα των στοιχείων ενεργητικού των τραπεζών.

Καλώ λοιπόν όλες τις τράπεζες να σιγουρευτούν ότι είναι πλήρως προετοιμασμένες σε βασικούς τομείς διαχείρισης των ΜΕΔ, ότι διαθέτουν επαρκείς και σαφείς πολιτικές για τον εντοπισμό και τη μέτρηση του πιστωτικού κινδύνου, ότι το προσωπικό τους διαθέτει τη γνώση και τα εργαλεία ώστε να διαχειριστεί αποτελεσματικά την αύξηση των περιπτώσεων διευθέτησης ΜΕΔ, ότι υπάρχει ισχυρή διακυβέρνηση – με επαρκή και τακτική παρακολούθηση των μεταβαλλόμενων κινδύνων – και ότι τα συστήματα πληροφορικής τους είναι κατάλληλα για τον σκοπό αυτό.

Θα φέρει αυτή η κρίση την επιθυμητή ενοποίηση του ευρωπαϊκού τραπεζικού τομέα;

Πρώτα από όλα, εξακολουθεί να υφίσταται η ανάγκη για ενοποίηση – αυτό δεν έχει αλλάξει.

Διαπιστώνουμε ότι εξακολουθεί να υπάρχει πλεονάζον δυναμικό που επηρεάζει αρνητικά τα κέρδη και την αποδοτικότητα ως προς το κόστος των τραπεζών.

Τα έκτακτα μέτρα στήριξης που έλαβαν οι κεντρικές τράπεζες, οι εποπτικές και οι δημοσιονομικές αρχές, αποσκοπούν στη στήριξη των νοικοκυριών, των μικρών επιχειρήσεων και των μεγάλων εταιρειών και όχι στο να διατηρήσουν ζωντανές τράπεζες που εισήλθαν στην κρίση με ακατάλληλα επιχειρηματικά μοντέλα που εξαρχής δεν ήταν βιώσιμα.

Για αυτές τις τράπεζες, η κρίση μπορεί να εντείνει ακόμη περισσότερο την ανάγκη για ανάληψη δράσης και η ενοποίηση θα μπορούσε πράγματι να αποτελέσει μέρος της λύσης.

Η ενοποίηση θα μπορούσε όμως να είναι ένα εργαλείο και για τις εύρωστες τράπεζες που επιθυμούν να βελτιώσουν την κερδοφορία τους σε ένα περιβάλλον χαμηλών επιτοκίων.

Ως εποπτική αρχή, θα συνεχίσουμε να ενθαρρύνουμε τις τράπεζες να εξετάζουν το ενδεχόμενο ενοποίησης για να βελτιώσουν τη βιωσιμότητά τους.

Θα αξιολογήσουμε κάθε σχέδιο ενοποίησης που θα μας υποβληθεί ανάλογα με τα ιδιαίτερα χαρακτηριστικά του και αποκλειστικά με βάση τεχνικές παραμέτρους προληπτικής εποπτείας.

Έχουμε επίσης δεσμευτεί να διευκρινίσουμε τη γενικότερη προσέγγισή μας ως προς την ενοποίηση και πολύ σύντομα θα παράσχουμε μεγαλύτερη σαφήνεια στις τράπεζες και τις αγορές.

Εναπόκειται στις τράπεζες να αποφασίσουν κατά πόσον η εγχώρια ενοποίηση είναι προτιμότερη από τις διασυνοριακές εξαγορές. Ωστόσο, είναι λυπηρό ότι εξακολουθούν να υφίστανται τόσοι πολλοί φραγμοί που παρεμποδίζουν τη διασυνοριακή ενοποίηση.

Αυτοί αφορούν μεταξύ άλλων τον κατακερματισμό της φορολογικής και εταιρικής νομοθεσίας και της νομοθεσίας για την αφερεγγυότητα.

Υπάρχουν επίσης τα παλαιότερα μέτρα περιχαράκωσης (ring-fencing) που λήφθηκαν στη διάρκεια της προηγούμενης χρηματοπιστωτικής κρίσης και τα εναπομένοντα εμπόδια από τους κανόνες προληπτικής εποπτείας που αποτρέπουν τη διαχείριση σε επίπεδο ομίλου κεφαλαίων και ρευστότητας εντός της τραπεζικής ένωσης.

Προκειμένου να ξεπεράσουμε την αντίσταση στην άρση αυτών των φραγμών, χρειαζόμαστε πραγματικά ευρωπαϊκά δίχτυα ασφαλείας, συμπεριλαμβανομένου του ευρωπαϊκού συστήματος ασφάλισης καταθέσεων.

Κατά την άποψή σας, η κρίση ενίσχυσε ή εξασθένησε την τραπεζική ένωση;

Θα ήθελα να τονίσω ότι η τραπεζική ένωση έχει λειτουργήσει ικανοποιητικά στη σημερινή κρίση.

Η ευρωπαϊκή τραπεζική εποπτεία μπόρεσε να αντιδράσει πολύ γρήγορα και απολύτως ενωμένα.

Σε σύγκριση με το 2008, πρόκειται για τεράστια βελτίωση!

Αν μη τι άλλο, η σημερινή κρίση πρέπει να μας αφυπνίσει: μας δείχνει ότι χρειαζόμαστε ευρωπαϊκές λύσεις για τα ευρωπαϊκά προβλήματα.

Η ιδέα αυτή δεν είναι καινούργια, αποδεικνύεται όμως για ακόμη μια φορά αληθινή.

Γι’ αυτό πρέπει να ολοκληρώσουμε την τραπεζική ένωση, κυρίως θεσπίζοντας το ευρωπαϊκό σύστημα ασφάλισης των καταθέσεων.

Αυτό εξακολουθεί να είναι μια από τις κορυφαίες προτεραιότητες. Χρειάζεται όμως να προχωρήσουμε κι άλλο.

Πρέπει να διευκολύνουμε τη διασυνοριακή λειτουργία των τραπεζών καθώς έτσι στηρίζεται ο επιμερισμός του κινδύνου στον ιδιωτικό τομέα και βελτιώνεται η πρόσβαση των πολιτών σε τραπεζικές υπηρεσίες χαμηλού κόστους και υψηλής ποιότητας.

Πρέπει να βελτιώσουμε και να εναρμονίσουμε τα εργαλεία αντιμετώπισης κρίσεων στις μικρομεσαίες επιχειρήσεις και να κάνουμε τον χρηματοπιστωτικό τομέα πιο ανθεκτικό σε διαταραχές που αφορούν συγκεκριμένες χώρες.

Συνολικά, ο στόχος μας θα πρέπει να είναι να ολοκληρώσουμε την τραπεζική ένωση εντός του τρέχοντος θεσμικού κύκλου, μέχρι το 2024.

www.bankingnews.gr

Το συνολικό μέγεθος της υποβάθμισης της ποιότητας των στοιχείων του ενεργητικού θα εξαρτηθεί σε μεγάλο βαθμό από το βάθος και τη διάρκεια της ύφεσης, και προς το παρόν υπάρχει ακόμη ευρύ φάσμα πιθανών σεναρίων που θα μπορούσαν να υλοποιηθούν, ανέφερε ο Enria.

Ειδικότερα, ο Πρόεδρος του Εποπτικού Συμβουλίου της ΕΚΤ, ανέλυσε πώς οι ευρωπαϊκές τράπεζες τα καταφέρνουν εν μέσω της κρίσης του COVID-19, κατά πόσον χρησιμοποιούν τα μέτρα στήριξης που ανακοινώθηκαν προσφάτως, ποιοι κίνδυνοι εγκυμονούν και τι σημαίνουν όλα αυτά για την Ευρώπη.

Πώς τα πάνε μέχρι στιγμής οι ευρωπαϊκές τράπεζες στη σημερινή κατάσταση;

Κάποιοι τείνουν να συγκρίνουν τη σημερινή κρίση με εκείνη του 2008.

Όμως, ενώ το αποτέλεσμα και στις δύο περιπτώσεις είναι μια σοβαρή κάμψη της οικονομικής δραστηριότητας, ο ρόλος και η θέση των τραπεζών διαφέρουν.

Πρώτον, οι τράπεζες μπήκαν στη σημερινή κρίση σε πολύ καλύτερη κατάσταση από ό,τι ήταν όταν είχε ξεσπάσει η προηγούμενη – κυρίως χάρη στις εκτεταμένες κανονιστικές μεταρρυθμίσεις που πραγματοποιήθηκαν την τελευταία δεκαετία.

Δεύτερον, αυτήν τη φορά, οι τράπεζες δεν είναι η πηγή του προβλήματος, αν και εξακολουθούν να διαδραματίζουν κρίσιμο ρόλο – η ικανότητά τους να απορροφούν ζημίες και να διατηρούν τις χορηγήσεις προς την οικονομία είναι ουσιώδης για μια ταχεία ανάκαμψη από τη στιγμή που θα λήξουν τα μέτρα κοινωνικής αποστασιοποίησης.

Δείκτης κεφαλαίου της κατηγορίας 1 των τραπεζών της ζώνης του ευρώ 2008-19

Μέχρι στιγμής, οι τράπεζες έχουν εκπληρώσει τον ρόλο τους.

Τα αποτελέσματα της έρευνας για τις τραπεζικές χορηγήσεις στη ζώνη του ευρώ που δημοσιεύθηκαν στο τέλος Απριλίου δείχνουν ότι οι τράπεζες κατάφεραν να ανταποκριθούν στη σημαντική αύξηση της ζήτησης δανείων, ιδίως βραχυπρόθεσμων δανείων ή δεσμευμένων πιστωτικών ορίων για την κάλυψη των αναγκών χρηματοδότησης για αποθέματα και κεφάλαιο κίνησης για μικρές επιχειρήσεις και μεγάλες εταιρείες.

Μέχρι στιγμής αυτό έχει συμβεί χωρίς να χρειαστεί να γίνουν πολύ αυστηρότερα τα πιστοδοτικά κριτήρια σε σχέση με προηγούμενες κρίσεις.

Αυτό αντανακλά την ενισχυμένη ανθεκτικότητα των τραπεζών.

Βέβαια, κοιτάζοντας μπροστά, αναμένουμε ότι ορισμένοι κίνδυνοι θα υλοποιηθούν.

Ειδικότερα, καθώς η οικονομία βαδίζει προς ύφεση, η ποιότητα των στοιχείων ενεργητικού θα υποβαθμιστεί.

Αυτό θα θέσει καθοδικές πιέσεις στα έσοδα από τόκους και ανοδικές πιέσεις στις ζημίες απομείωσης των δανειακών χαρτοφυλακίων.

Είναι επίσης πιθανόν οι τράπεζες να καταγράψουν ζημίες σχετικές με τον κίνδυνο αγοράς.

Σε αυτό το πλαίσιο, έχουμε λάβει διάφορα μέτρα για να βοηθήσουμε τις τράπεζες να στηρίξουν την οικονομία.

Μεταβολές στη ζήτηση δανείων ή πιστωτικών ορίων προς επιχειρήσεις και προσδιοριστικοί παράγοντες

Πράγματι, ανακοινώσατε σειρά μέτρων στήριξης για τις τράπεζες σε απάντηση στην πανδημία του κορωνοϊού (COVID-19). Υπάρχουν στοιχεία που αποδεικνύουν ότι τα μέτρα ωφελούν την πραγματική οικονομία;

Ο βασικός στόχος όλων των μέτρων μας είναι να διασφαλίσουμε ότι οι τράπεζες εξακολουθούν να είναι σε θέση να απορροφούν τις ζημίες και να συνεχίσουν την παροχή δανείων προς την οικονομία.

Σύμφωνα με τον σχεδιασμό των κανονιστικών μεταρρυθμίσεων που έχουν τεθεί σε εφαρμογή μετά την τελευταία χρηματοπιστωτική κρίση, ενθαρρύναμε τις τράπεζες να χρησιμοποιήσουν τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους – γι’ αυτό άλλωστε υπάρχουν τα αποθέματα ασφαλείας.

Άρα οι τράπεζες που όντως χρησιμοποιούν τα αποθέματα ασφαλείας τους στην ουσία ενεργούν υπεύθυνα.

Ταυτόχρονα, ακολουθώντας τις συστάσεις μας, οι τράπεζες προστατεύουν το κεφάλαιό τους παρακρατώντας μερίσματα και αναβάλλοντας τις επαναγορές μετοχών.

Επιπλέον, ο πιστωτικός κίνδυνος περιορίζεται χάρη στη δημόσια στήριξη προς την οικονομία, που βοηθά τις επιχειρήσεις οι οποίες αντιμετωπίζουν δυσχέρειες και απορροφά τον αντίκτυπο μιας διαταραχής από την πλευρά της ζήτησης.

Πιο συγκεκριμένα, οι κρατικές εγγυήσεις για τραπεζικά δάνεια αναμένεται να λειτουργήσουν ικανοποιητικά σε συνδυασμό με τα εποπτικά μέτρα στήριξης.

Τέλος, η νομισματική πολιτική αντιστάθμισε αποτελεσματικά την αύξηση του κόστους χρηματοδότησης και των ζημιών από την υποτίμηση της αγοραίας αξίας των διακρατούμενων ομολόγων.

Υπάρχουν διάφορες εκτιμήσεις της δανειοδοτικής ικανότητας που δημιούργησαν αυτά τα μέτρα, ειδικά αν ληφθούν υπόψη οι αλληλοενισχυόμενες επιδράσεις τους.

Όλες οι εκτιμήσεις δείχνουν μια πολύ σημαντική δυνητική επίδραση. Είναι όμως ακόμη πολύ νωρίς για να δούμε σε τι βαθμό οι τράπεζες θα είναι πράγματι πρόθυμες να διευρύνουν τους ισολογισμούς τους.

Αυτό θα εξαρτηθεί ουσιαστικά από το αν οι συμμετέχοντες στην αγορά – επενδυτές, οργανισμοί αξιολόγησης πιστοληπτικής ικανότητας και αναλυτές της αγοράς – δεν θα εκλάβουν ως αρνητική εξέλιξη το ότι οι τράπεζες χρησιμοποιούν όντως τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους.

Σύμφωνα με τα αποτελέσματα της έρευνας για τις χορηγήσεις, οι τράπεζες αναμένουν απότομη αύξηση της ζήτησης πιστώσεων το β΄ τρίμηνο του 2020 και προβλέπουν ότι αυτή θα καλυφθεί με τη χαλάρωση των πιστοδοτικών κριτηρίων.

Θα ήθελα επίσης να επισημάνω σε αυτό το σημείο ότι τα μέτρα που ανακοινώσαμε – ιδίως όσον αφορά τη χρήση των αποθεμάτων κεφαλαίου και ρευστότητας ασφαλείας – θα εξακολουθήσουν να εφαρμόζονται για όσο χρονικό διάστημα κρίνεται αναγκαίο.

Με άλλα λόγια, όταν βελτιωθεί η κατάσταση, δεν θα γυρίσουμε απλώς τον διακόπτη. Θα αφήσουμε περιθώριο για μια πολύ βαθμιαία επάνοδο στα επίπεδα κεφαλαίου και ρευστότητας που επικρατούσαν πριν από την κρίση.

Θεωρείτε ότι υπάρχουν αυξημένοι κίνδυνοι ή κίνδυνοι που μπορεί ακόμη να εμφανιστούν στον τραπεζικό τομέα;

Φυσικά, σε μια τέτοια κρίση, υπάρχουν πολλοί κίνδυνοι που ξαφνικά αποκτούν σημασία.

Ο κίνδυνος ρευστότητας είναι συχνά ο πρώτος.

Όμως, χάρη στα μέτρα νομισματικής πολιτικής της ΕΚΤ, η κατάσταση δείχνει αρκετά σταθερή προς το παρόν.

Ωστόσο, υπάρχουν άλλοι κίνδυνοι που μπορεί να υλοποιηθούν σε μεταγενέστερο στάδιο, οπότε δεν βλέπουμε ακόμη τον πλήρη αντίκτυπο της κρίσης στις τράπεζες.

Πάρτε για παράδειγμα τον πιστωτικό κίνδυνο, που είναι ένας από τους σημαντικότερους κινδύνους σε μια οικονομική ύφεση.

Υποθέτουμε ότι η αύξηση των μη εξυπηρετούμενων δανείων για παράδειγμα θα αρχίσει να γίνεται ορατή μόνο στο τέλος του β΄ ή του γ΄ τριμήνου του τρέχοντος έτους – δηλαδή σε περίπου έναν έως τέσσερις μήνες.

Το συνολικό μέγεθος της υποβάθμισης της ποιότητας των στοιχείων του ενεργητικού θα εξαρτηθεί σε μεγάλο βαθμό από το βάθος και τη διάρκεια της ύφεσης, και προς το παρόν υπάρχει ακόμη ευρύ φάσμα πιθανών σεναρίων που θα μπορούσαν να υλοποιηθούν.

Όσον αφορά το μέλλον, πώς θα αξιολογείτε τον αντίκτυπο της σημερινής κρίσης και τις ευπάθειες των τραπεζών;

Παρακολουθούμε διαρκώς την κατάσταση των τραπεζών, βεβαίως, και είμαστε σε στενή επαφή με όλες τους.

Ταυτόχρονα, διενεργούμε ανάλυση των ευπαθειών των τραπεζών, λαμβάνοντας υπόψη διαφορετικά σενάρια και υποθετικές διαταραχές. Αυτή η ανάλυση θα μας βοηθήσει να κατανοήσουμε καλύτερα το πώς η κρίση θα μπορούσε να επηρεάσει τους ισολογισμούς τους, πού βρίσκονται οι μεγαλύτεροι κίνδυνοι και τι μπορεί να γίνει για τον περιορισμό τους.

Σε ορισμένες μεγάλες τράπεζες των ΗΠΑ παρατηρήθηκε σημαντική μείωση των κερδών τους το α΄ τρίμηνο του 2020 λόγω αύξησης των προβλέψεων για επισφαλή δάνεια.

Με δεδομένο ότι οι ευρωπαϊκές τράπεζες έχουν γενικά μικρότερη κερδοφορία και δεν διαθέτουν την ίδια επάρκεια κεφαλαίων όπως οι τράπεζες των ΗΠΑ, πιστεύετε ότι οι ευρωπαϊκές τράπεζες έχουν συσσωρεύσει επαρκή αποθέματα ασφαλείας για να αντιμετωπίσουν την κρίση;

Οι μεγάλες τράπεζες των ΗΠΑ όντως αύξησαν σημαντικά τις προβλέψεις τους για πιστωτικές ζημίες το α΄ τρίμηνο του 2020.

Αυτή η αύξηση αντανακλά επίσης τις απαιτούμενες αλλαγές στους λογιστικούς κανόνες, τις οποίες οι τράπεζες της ζώνης του ευρώ ξεκίνησαν να εφαρμόζουν το 2018.

Πέραν τούτου, είναι αλήθεια ότι οι τράπεζες των ΗΠΑ καταγράφουν τον τελευταίο καιρό σημαντικά περισσότερα κέρδη από ό,τι οι αντίστοιχες τράπεζες στη ζώνη του ευρώ.

Σε περιόδους κρίσης η ισχυρή κερδοφορία αποτελεί την πρώτη γραμμή άμυνας.

Παρά ταύτα, αν και με χρονική υστέρηση, οι τράπεζες της ζώνης του ευρώ κατέγραψαν κέρδη σχεδόν όλα τα έτη μετά τη χρηματοπιστωτική κρίση. Και το σημαντικότερο είναι ότι ενίσχυσαν τα αποθέματα κεφαλαίου και ρευστότητας ασφαλείας τους.

Αυτά τα αποθέματα αποτελούν τη θεμελιώδη γραμμή άμυνας ενάντια σε κάθε κρίση.

Σε ό,τι αφορά τις μελλοντικές εξελίξεις, η χαμηλή κερδοφορία θα μπορούσε να σημαίνει ότι οι τράπεζες της ζώνης του ευρώ θα χρειαστούν περισσότερο χρόνο για να αποκαταστήσουν τα αποθέματα ασφαλείας τους μετά την κρίση. Όπως όμως ήδη ανέφερα, θα τους δώσουμε άφθονο χρόνο για να το κάνουν.

Ταυτόχρονα, θα συνεχίσουμε να ασκούμε πίεση στις τράπεζες να επιταχύνουν τις αλλαγές που είναι απαραίτητες για να επαναφέρουν την κερδοφορία σε πιο βιώσιμα επίπεδα.

Αυτό προϋποθέτει έναν αναπροσανατολισμό των επιχειρηματικών μοντέλων τους, πιο αποτελεσματικά μέτρα για να βελτιωθεί η αποδοτικότητα ως προς το κόστος και μεγαλύτερη έμφαση στη χρήση νέων τεχνολογιών.

Κατά τη γνώμη σας, γιατί οι τράπεζες δεν έχουν χρησιμοποιήσει σε μεγαλύτερο βαθμό τα αποθέματα ρευστότητας ασφαλείας τους;

Είναι πολύ νωρίς για να κάνουμε οποιαδήποτε εκτίμηση.

Στη διάρκεια των πρώτων εβδομάδων εφαρμογής των πολιτικών περιορισμού της κυκλοφορίας, ασκήθηκαν πιέσεις στις θέσεις ρευστότητας των τραπεζών.

Αυτό οφειλόταν κυρίως στη σημαντική χρήση των δεσμευμένων πιστωτικών ορίων καθώς και σε κάποιες πιέσεις που ασκήθηκαν στα αμοιβαία κεφάλαια της αγοράς χρήματος και στους διαχειριστές χαρτοφυλακίων λόγω επιδείνωσης των συνθηκών στην αγορά εμπορικών χρεογράφων, την οποία οι τράπεζες βοήθησαν να αντιμετωπιστεί.

Ωστόσο, οι τράπεζες ωφελήθηκαν από τη διευκολυντική κατεύθυνση της νομισματικής πολιτικής της ΕΚΤ, η οποία μάλλον συνέβαλε έμμεσα στην αύξηση των αποθεμάτων ρευστότητας ασφαλείας τους.

Πιο συγκεκριμένα, χάρη στο πρόγραμμα αγοράς τίτλων του δημόσιου τομέα βελτιώθηκε η αξία των ομολόγων που διακρατούνται ως ρευστά περιουσιακά στοιχεία υψηλής ποιότητας ενώ τα μέτρα χαλάρωσης όσον αφορά τις εξασφαλίσεις επέτρεψαν στις τράπεζες να χρησιμοποιήσουν ως ενέχυρο πρόσθετα μέσα για την εξασφάλιση ρευστότητας.

Ωστόσο, ορισμένες τράπεζες μπορεί να διστάζουν να χρησιμοποιήσουν τα αποθέματα ρευστότητας ασφαλείας τους, ιδίως όταν πλησιάζει ο καιρός να δημοσιοποιήσουν τις θέσεις ρευστότητάς τους.

Φαίνεται ότι αυτό που φοβούνται περισσότερο είναι ότι, αν χρησιμοποιήσουν πρώτες τα αποθέματά τους, αυτό μπορεί να εκληφθεί από τις αγορές ως ένδειξη αδυναμίας σε σύγκριση με αντίστοιχες τράπεζες.

Θα ήθελα λοιπόν να επαναλάβω ότι σκοπός των αποθεμάτων ασφαλείας είναι να χρησιμοποιούνται σε περίοδο κρίσης και εμείς θα συνεχίσουμε να αξιολογούμε την προθυμία των τραπεζών να χρησιμοποιούν αυτά τα αποθέματα.

Στον βαθμό που είμαστε σε θέση να το πράξουμε, θα εξετάσουμε το ενδεχόμενο άρσης των σχετικών εμποδίων.

Συστήσατε στις τράπεζες να μην προχωρήσουν σε διανομή μερισμάτων ή επαναγορά μετοχών και τις ενθαρρύνατε να επιδείξουν σύνεση στην προσέγγισή τους για τις μεταβλητές αποδοχές. Σας ακούν οι τράπεζες και τα ηγετικά στελέχη τους;

Ναι, μας ακούν.

Από τα 35 δισεκατομμύρια ευρώ σε μερίσματα που επρόκειτο να διανεμηθούν, αναμένουμε ότι περισσότερα από 27 δισεκατομμύρια ευρώ θα παρακρατηθούν ως κεφάλαιο στους ισολογισμούς των τραπεζών.

Ακυρώθηκαν επίσης και οι προγραμματισμένες επαναγορές μετοχών. Προσδοκούμε ότι οι τράπεζες θα λάβουν σοβαρά υπόψη την έκκλησή μας να συμπεριφερθούν εξαιρετικά συγκρατημένα όσον αφορά τις μεταβλητές αποδοχές.

Άρα οι τράπεζες ενήργησαν με υπευθυνότητα και αυτό θα διαμορφώσει τη φήμη τους στο μέλλον.

Σε μια κρίση όπως αυτή, οι τράπεζες θα πρέπει να διατηρήσουν κάθε ευρώ κεφαλαίου που θα μπορούσε να χρησιμοποιηθεί για την απορρόφηση ζημιών και να συνεχίσουν να χορηγούν δάνεια στην οικονομία.

Γνωρίζω καλά ότι οι υγιείς τράπεζες πρέπει να είναι ελκυστικές για πιθανούς επενδυτές και γνωρίζω επίσης ότι η τακτική ροή μερισμάτων στις τράπεζες της ζώνης του ευρώ είναι ένας σημαντικός παράγοντας για όσους επενδύουν σε μετοχές, καθώς η κερδοφορία παραμένει επίμονα χαμηλή.

Πιστεύω όμως ότι η διατήρηση του κεφαλαίου σε αυτήν τη συγκυρία είναι προς το συμφέρον των επενδυτών σε πιο μακροπρόθεσμο ορίζοντα. Θα ήθελα να επαναλάβω ότι πρόκειται για ένα έκτακτο, προσωρινό μέτρο για την αντιμετώπιση μιας έκτακτης, προσωρινής κατάστασης.

Εκφράστηκαν ορισμένες ανησυχίες για το ενδεχόμενο να προβούμε και σε άλλους περιορισμούς, μεταξύ άλλων σε ό,τι αφορά τα πρόσθετα μέσα κεφαλαίου της κατηγορίας 1.

Θα ήθελα να είμαι σαφής: δεν σχεδιάζουμε να θέσουμε περιορισμούς στις πληρωμές τέτοιων μέσων. Τυχόν περιορισμοί θα εφαρμοστούν αυτομάτως μόνο αν τα επίπεδα κεφαλαίου των τραπεζών διαμορφωθούν κάτω από ένα ορισμένο όριο το οποίο καθορίζεται από τη νομοθεσία – όμως εφεξής οι τράπεζες εξακολουθούν να διαθέτουν σημαντικά αποθέματα ασφαλείας που μπορούν να χρησιμοποιήσουν προτού φτάσουν σε αυτό το σημείο.

Εκτιμάται ότι η οικονομική κρίση θα αυξήσει ξανά τα επίπεδα των μη εξυπηρετούμενων δανείων (ΜΕΔ). Θα βρεθούν οι ευρωπαϊκές τράπεζες στην ίδια κατάσταση όπως πριν από μια πενταετία; Πώς θα αντιμετωπιστεί αυτή η κατάσταση;

Πράγματι, εκτιμάται ότι η οικονομία της ζώνης του ευρώ θα συρρικνωθεί ακόμη περισσότερο από ό,τι στη διάρκεια της προηγούμενης χρηματοπιστωτικής κρίσης.

Άρα είναι πιθανόν τα μη εξυπηρετούμενα δάνεια να αυξηθούν σημαντικά – παρά τη λήψη όλων αυτών των μέτρων στήριξης. Και αυτό δεν θα οφείλεται σε κακές πρακτικές διαχείρισης κινδύνου των τραπεζών, αλλά σε μια συμμετρική, εξωγενή διαταραχή.

Ο αντίκτυπος ενδέχεται λοιπόν να είναι σημαντικός σε όλες τις χώρες της ζώνης του ευρώ και όχι μόνο σε ορισμένες.

Οι τράπεζες είναι σίγουρα πιο ανθεκτικές από ό,τι ήταν το 2008. Οι όγκοι ΜΕΔ στο τέλος του 2019 είχαν μειωθεί σχεδόν κατά 50% σε σχέση με τους αντίστοιχους όγκους πριν από μια πενταετία.

Η πλειονότητα των τραπεζών με υψηλά επίπεδα ΜΕΔ πέτυχαν τους στόχους μείωσης των ΜΕΔ τους για το 2019 και μάλιστα πολλές τράπεζες τους ξεπέρασαν.

Οι εποπτικές αρχές είναι επίσης πολύ καλύτερα προετοιμασμένες.

Εξάλλου αφιερώσαμε πολύ χρόνο για να θεσπίσουμε πολιτικές αντιμετώπισης των μη εξυπηρετούμενων δανείων.

Μεταβολές στα επίπεδα ΜΕΔ των σημαντικών τραπεζών

Από την έναρξη της σημερινής κρίσης, έχουμε επίσης επιδείξει ευελιξία σε ό,τι αφορά τα μη εξυπηρετούμενα δάνεια.

Ενώ βέβαια είναι σημαντικό να βοηθήσουμε τις τράπεζες να αντιμετωπίσουν την τρέχουσα επιβράδυνση της οικονομικής δραστηριότητας, είναι εξίσου σημαντικό να διασφαλίσουμε ότι θα συνεχίσουν να εντοπίζουν και να διαχειρίζονται σωστά τυχόν υποβάθμιση της ποιότητας των στοιχείων ενεργητικού και ότι θα μας την αναφέρουν σύμφωνα με τους ισχύοντες κανόνες και το έγγραφο κατευθύνσεων της ΕΚΤ για τα μη εξυπηρετούμενα δάνεια. Αυτό είναι σημαντικό για εμάς προκειμένου να έχουμε συνεχώς μια σαφή και ακριβή εικόνα των κινδύνων στον τραπεζικό τομέα.

Σε κάθε περίπτωση, είναι καίριας σημασίας οι τράπεζες να προετοιμαστούν σωστά για την αναμενόμενη αύξηση του αριθμού των οφειλετών με οικονομικές δυσχέρειες και των μη εξυπηρετούμενων δανείων.

Αν δεν το κάνουν, θα τεθούν εμπόδια στην οικονομική ανάκαμψη και επίσης θα επηρεαστεί αρνητικά η κερδοφορία και η ποιότητα των στοιχείων ενεργητικού των τραπεζών.

Καλώ λοιπόν όλες τις τράπεζες να σιγουρευτούν ότι είναι πλήρως προετοιμασμένες σε βασικούς τομείς διαχείρισης των ΜΕΔ, ότι διαθέτουν επαρκείς και σαφείς πολιτικές για τον εντοπισμό και τη μέτρηση του πιστωτικού κινδύνου, ότι το προσωπικό τους διαθέτει τη γνώση και τα εργαλεία ώστε να διαχειριστεί αποτελεσματικά την αύξηση των περιπτώσεων διευθέτησης ΜΕΔ, ότι υπάρχει ισχυρή διακυβέρνηση – με επαρκή και τακτική παρακολούθηση των μεταβαλλόμενων κινδύνων – και ότι τα συστήματα πληροφορικής τους είναι κατάλληλα για τον σκοπό αυτό.

Θα φέρει αυτή η κρίση την επιθυμητή ενοποίηση του ευρωπαϊκού τραπεζικού τομέα;

Πρώτα από όλα, εξακολουθεί να υφίσταται η ανάγκη για ενοποίηση – αυτό δεν έχει αλλάξει.

Διαπιστώνουμε ότι εξακολουθεί να υπάρχει πλεονάζον δυναμικό που επηρεάζει αρνητικά τα κέρδη και την αποδοτικότητα ως προς το κόστος των τραπεζών.

Τα έκτακτα μέτρα στήριξης που έλαβαν οι κεντρικές τράπεζες, οι εποπτικές και οι δημοσιονομικές αρχές, αποσκοπούν στη στήριξη των νοικοκυριών, των μικρών επιχειρήσεων και των μεγάλων εταιρειών και όχι στο να διατηρήσουν ζωντανές τράπεζες που εισήλθαν στην κρίση με ακατάλληλα επιχειρηματικά μοντέλα που εξαρχής δεν ήταν βιώσιμα.

Για αυτές τις τράπεζες, η κρίση μπορεί να εντείνει ακόμη περισσότερο την ανάγκη για ανάληψη δράσης και η ενοποίηση θα μπορούσε πράγματι να αποτελέσει μέρος της λύσης.

Η ενοποίηση θα μπορούσε όμως να είναι ένα εργαλείο και για τις εύρωστες τράπεζες που επιθυμούν να βελτιώσουν την κερδοφορία τους σε ένα περιβάλλον χαμηλών επιτοκίων.

Ως εποπτική αρχή, θα συνεχίσουμε να ενθαρρύνουμε τις τράπεζες να εξετάζουν το ενδεχόμενο ενοποίησης για να βελτιώσουν τη βιωσιμότητά τους.

Θα αξιολογήσουμε κάθε σχέδιο ενοποίησης που θα μας υποβληθεί ανάλογα με τα ιδιαίτερα χαρακτηριστικά του και αποκλειστικά με βάση τεχνικές παραμέτρους προληπτικής εποπτείας.

Έχουμε επίσης δεσμευτεί να διευκρινίσουμε τη γενικότερη προσέγγισή μας ως προς την ενοποίηση και πολύ σύντομα θα παράσχουμε μεγαλύτερη σαφήνεια στις τράπεζες και τις αγορές.

Εναπόκειται στις τράπεζες να αποφασίσουν κατά πόσον η εγχώρια ενοποίηση είναι προτιμότερη από τις διασυνοριακές εξαγορές. Ωστόσο, είναι λυπηρό ότι εξακολουθούν να υφίστανται τόσοι πολλοί φραγμοί που παρεμποδίζουν τη διασυνοριακή ενοποίηση.

Αυτοί αφορούν μεταξύ άλλων τον κατακερματισμό της φορολογικής και εταιρικής νομοθεσίας και της νομοθεσίας για την αφερεγγυότητα.

Υπάρχουν επίσης τα παλαιότερα μέτρα περιχαράκωσης (ring-fencing) που λήφθηκαν στη διάρκεια της προηγούμενης χρηματοπιστωτικής κρίσης και τα εναπομένοντα εμπόδια από τους κανόνες προληπτικής εποπτείας που αποτρέπουν τη διαχείριση σε επίπεδο ομίλου κεφαλαίων και ρευστότητας εντός της τραπεζικής ένωσης.

Προκειμένου να ξεπεράσουμε την αντίσταση στην άρση αυτών των φραγμών, χρειαζόμαστε πραγματικά ευρωπαϊκά δίχτυα ασφαλείας, συμπεριλαμβανομένου του ευρωπαϊκού συστήματος ασφάλισης καταθέσεων.

Κατά την άποψή σας, η κρίση ενίσχυσε ή εξασθένησε την τραπεζική ένωση;

Θα ήθελα να τονίσω ότι η τραπεζική ένωση έχει λειτουργήσει ικανοποιητικά στη σημερινή κρίση.

Η ευρωπαϊκή τραπεζική εποπτεία μπόρεσε να αντιδράσει πολύ γρήγορα και απολύτως ενωμένα.

Σε σύγκριση με το 2008, πρόκειται για τεράστια βελτίωση!

Αν μη τι άλλο, η σημερινή κρίση πρέπει να μας αφυπνίσει: μας δείχνει ότι χρειαζόμαστε ευρωπαϊκές λύσεις για τα ευρωπαϊκά προβλήματα.

Η ιδέα αυτή δεν είναι καινούργια, αποδεικνύεται όμως για ακόμη μια φορά αληθινή.

Γι’ αυτό πρέπει να ολοκληρώσουμε την τραπεζική ένωση, κυρίως θεσπίζοντας το ευρωπαϊκό σύστημα ασφάλισης των καταθέσεων.

Αυτό εξακολουθεί να είναι μια από τις κορυφαίες προτεραιότητες. Χρειάζεται όμως να προχωρήσουμε κι άλλο.

Πρέπει να διευκολύνουμε τη διασυνοριακή λειτουργία των τραπεζών καθώς έτσι στηρίζεται ο επιμερισμός του κινδύνου στον ιδιωτικό τομέα και βελτιώνεται η πρόσβαση των πολιτών σε τραπεζικές υπηρεσίες χαμηλού κόστους και υψηλής ποιότητας.

Πρέπει να βελτιώσουμε και να εναρμονίσουμε τα εργαλεία αντιμετώπισης κρίσεων στις μικρομεσαίες επιχειρήσεις και να κάνουμε τον χρηματοπιστωτικό τομέα πιο ανθεκτικό σε διαταραχές που αφορούν συγκεκριμένες χώρες.

Συνολικά, ο στόχος μας θα πρέπει να είναι να ολοκληρώσουμε την τραπεζική ένωση εντός του τρέχοντος θεσμικού κύκλου, μέχρι το 2024.

www.bankingnews.gr

www.worldenergynews.gr