H φούσκα των μετοχών θα συνεχίσει να φουσκώνει και το 2021, με τόση ρευστότητα από την FED και κυρίως από το αμερικανικό υπουργείο Οικονομικών η Wall θα συνεχίσει να φουσκώνει

Μια supernova ρευστότητας θα εμφανιστεί στις αγορές ειδικά στις ΗΠΑ ύψους 1,3 τρισεκ. δολαρίων αναφέρει η Morgan Stanley και το ερώτημα είναι τι θα συμβεί.

Η Fed η αμερικανική κεντρική τράπεζα όπως και όλες οι κεντρικές τράπεζες αποδείχθηκαν ο καταλύτης των αγορών το 2020.

Η άνοδος των χρηματιστηρίων ειδικά στην Wall Street και στην Ευρώπη θα πρέπει να αποδοθεί στην εξ ολοκλήρου χειραγώγηση των αγορών της Fed η οποία επί της ουσίας εθνικοποίησε την αγορά ομολόγων.

Το ίδιο συμβαίνει και στην Ευρώπη η ΕΚΤ κατέχει 450 δισεκ. ιταλικού χρέους π.χ. ή 12-13 δισεκ. ελληνικού χρέους σε σύνολο ελεύθερου διαπραγματεύσιμου χρέους 60 δισεκ. σταδιακά, εθνικοποιείται το χρέος.

Η Morgan Stanley, η αμερικανική επενδυτική τράπεζα, παραδέχτηκε ότι η ρευστότητα των κεντρικών τραπεζών είναι το πιο κρίσιμο συστατικό της αύξησης των αγορών:

«Λιπαίνει τους τροχούς των συναλλαγών χρηματοδότησης και αλλάζει την ευκαιρία που έχουν στη διάθεσή τους οι επενδυτές».

Είναι επίσης ο λόγος για τον οποίο η Morgan Stanley είναι ιδιαίτερα θετική για τις αγορές το 2021

«Αναμένουμε όλους τους τύπους ρευστότητας να επεκταθούν το 2021 επιδρώντας στις αγορές»

Σοκάρουν οι αγορές από τις κεντρικές τράπεζες

Τι αγοράζουν οι κεντρικές τράπεζες;

Τα στοιχεία είναι συγκλονιστικά.

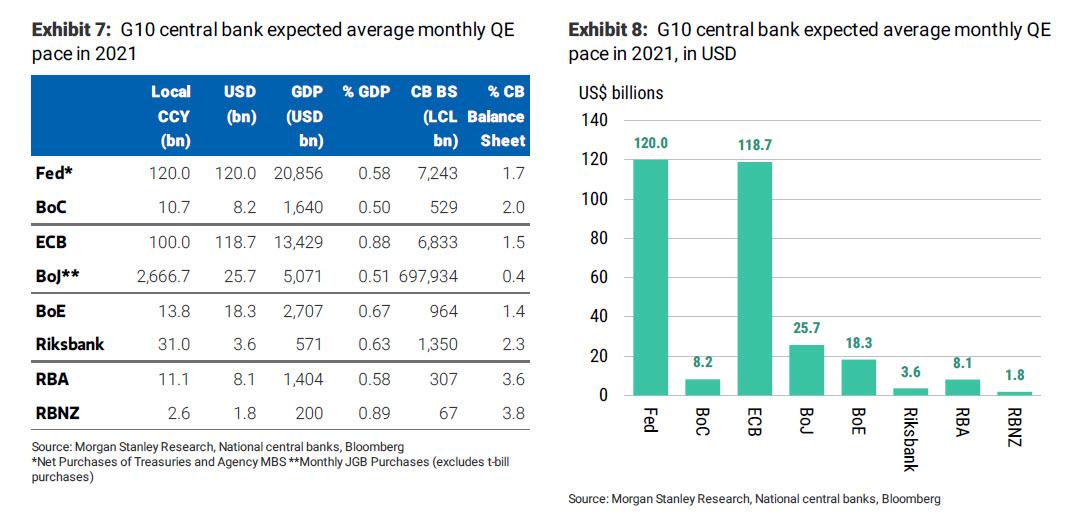

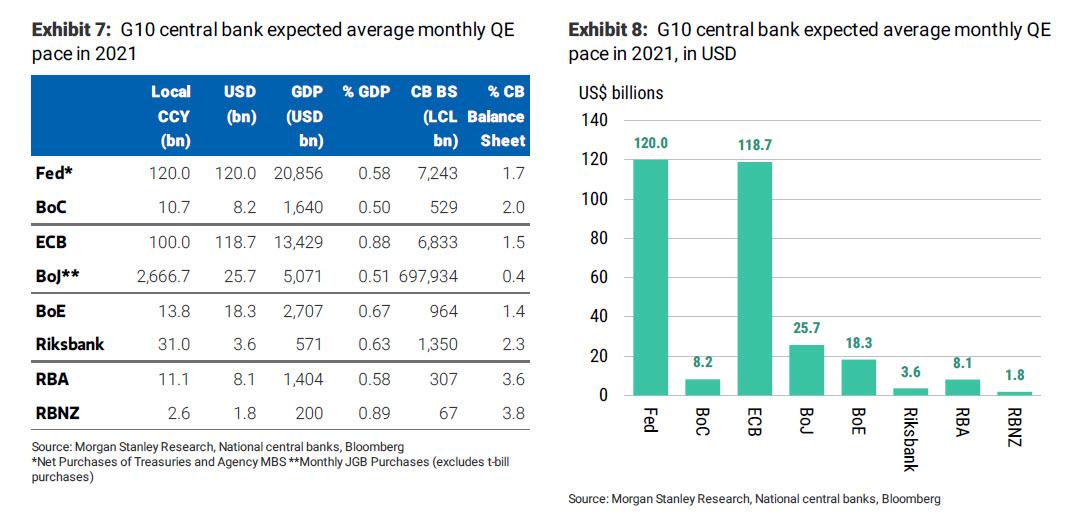

Σε συνδυασμό, οι 8 μεγαλύτερες κεντρικές τράπεζες αναμένεται να αγοράσουν τίτλους 304 δισεκατομμυρίων δολαρίων εκ των οποίων 238 δισεκατομμύρια δολάρια θα είναι κρατικά ομόλογα, κατά μέσο όρο, κάθε μήνα το 2021 με τις Fed και ΕΚΤ να πραγματοποιούν φυσικά τις περισσότερες αγορές.

Συνολικά αυτές οι 8 κεντρικές τράπεζες αναμένεται να προσθέσουν ρευστότητα αξίας 0,7% του ετήσιου ονομαστικού ΑΕΠ, κατά μέσο όρο, κάθε μήνα το 2021.

Αυτός είναι ένας γρήγορος ρυθμός στην παροχή ρευστότητας, παγκοσμίως αναφέρει η Morgan Stanley.

Επαρκούν;

Αυτό που είναι ακόμα πιο εντυπωσιακό είναι ότι αυτές οι αγορές μπορεί να μην είναι αρκετές.

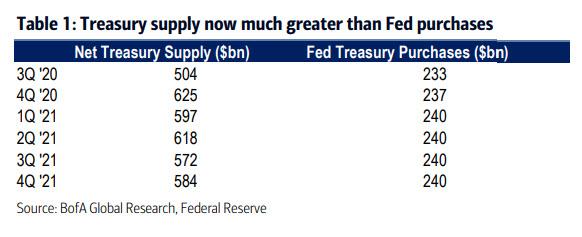

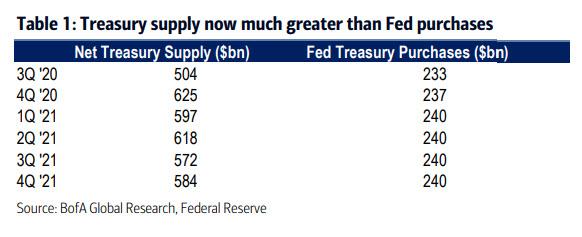

Η Fed αγόρασε σχεδόν κάθε δολάριο καθαρής έκδοσης αμερικανικών ομολόγων το 2020, αλλά το 2021 η προσφορά αμερικανικών ομολόγων θα ξεπεράσει σημαντικά τις αγορές της Fed.

Τα σχέδια του υπουργείου Οικονομικών

Σε αντίθετη περίπτωση, ενώ το Υπουργείο Οικονομικών των ΗΠΑ θα πραγματοποιήσει εκδόσεις χρέους περίπου 2,4 τρισεκατομμυρίων δολαρίων, η Fed αναμένεται να απορροφήσει λιγότερο από το ήμισυ αυτού του συνόλου, ή 960 δισεκατομμύρια δολάρια.

Λαμβάνοντας υπόψη ότι το 2020 υπό την αιγίδα των «χρημάτων του ελικοπτέρου» (από το οποίο υπενθυμίζουμε δεν υπάρχει καμία επιστροφή), η Fed απορρόφησε σχεδόν κάθε δολάριο καθαρής έκδοσης, τα νέα δεδομένα δημιουργούν ένα τεράστιο γκρεμό εάν δεν αλλάξει στρατηγική η FED.

Με άλλα λόγια, η Fed πρέπει να υπερδιπλασιάσει τις προγραμματισμένες μηνιαίες αγορές QE το 2021 για να φτάσει εκεί που ήταν το 2020.

Ήδη η BOE και πιο πρόσφατα η Riksbank, ανακοίνωσαν όλες αυξήσεις στα προγράμματα ποσοτικής χαλάρωσης ή γνωστά ως QE.

Το 2021 οι ενέσεις ρευστότητας δεν θα περιορίζονται στο QE…

Καθώς οι επενδυτές θυμούνται τι συνέβη τον Σεπτέμβριο του 2019 οι αγορές τίτλων μέσω του QE από την κεντρική τράπεζα δεν είναι ο μόνος τρόπος με τον οποίο η ρευστότητα μπορεί να διοχετυεθεί στις αγορές.

Στις ΗΠΑ, το Υπουργείο Οικονομικών μπορεί να αυξήσει τη ρευστότητά του αφήνοντας το ταμειακό υπόλοιπό του - που διατηρείται στην Ομοσπονδιακή Τράπεζα - να μειωθεί.

Όταν το Υπουργείο Οικονομικών εκδίδει χρέος, μπορεί είτε να ξοδέψει τα χρήματα για να καλύψει τις ανάγκες του προϋπολογισμού είτε να διατηρήσει τα χρήματα σε λογαριασμό στην Fed, γνωστό ως Γενικός Λογαριασμός Υπουργείου Οικονομικών (TGA).

Όταν το Υπουργείο Οικονομικών εκδίδει χρέος, τα αποθεματικά του τραπεζικού συστήματος μειώνονται.

Και όταν το Υπουργείο Οικονομικών ξοδεύει τα χρήματα, τα αποθεματικά του τραπεζικού συστήματος αυξάνονται.

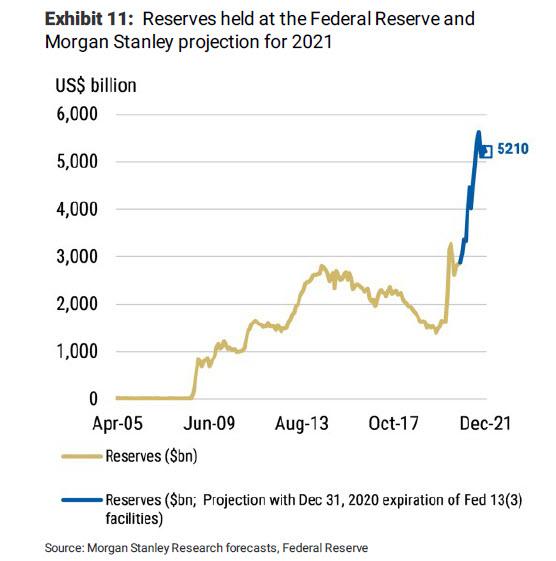

Κατά την Morgan Stanley, το 2020 ήταν μοναδικό στο ότι το Υπουργείο Οικονομικών έκδωσε πολύ χρέος χωρίς να ξοδέψει τα χρήματα, με αποτέλεσμα πάνω από 1,6 τρισεκατομμύρια δολάρια είναι διαθέσιμα για ανάπτυξη άμεσα.

Τα χρήματα δεν αξιοποιήθηκαν λόγω της αδυναμίας του Κογκρέσου να καταλήξει σε συμφωνία για φορολογικά κίνητρα, η κυβέρνηση Trump έχει δημιουργήσει ένα αποθεματικό 1,6 τρισεκ. δολαρίων.

Αύξηση του TGA

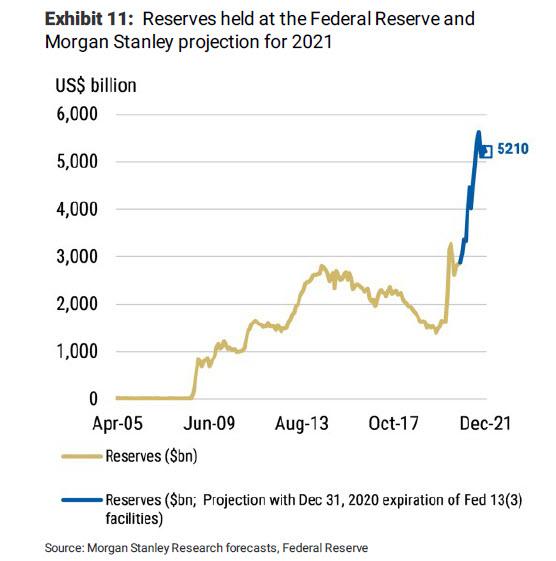

Ως αποτέλεσμα, το ταμειακό υπόλοιπο του ειδικού λογαριασμού στην FED τον TGA αυξήθηκε δραματικά, με αποτέλεσμα μια τεράστια διαρροή ρευστότητας από το σύστημα.

Στην πραγματικότητα τα αποθέματα ρευστότητας του Υπουργείου Οικονομικών των ΗΠΑ αυξήθηκαν το 2020, ξεπερνώντας το ρεκόρ των 5 τρισεκατομμυρίων δολαρίων συνολικά.

Τι συμβαίνει λοιπόν το 2021 με όλα αυτά τα μετρητά;

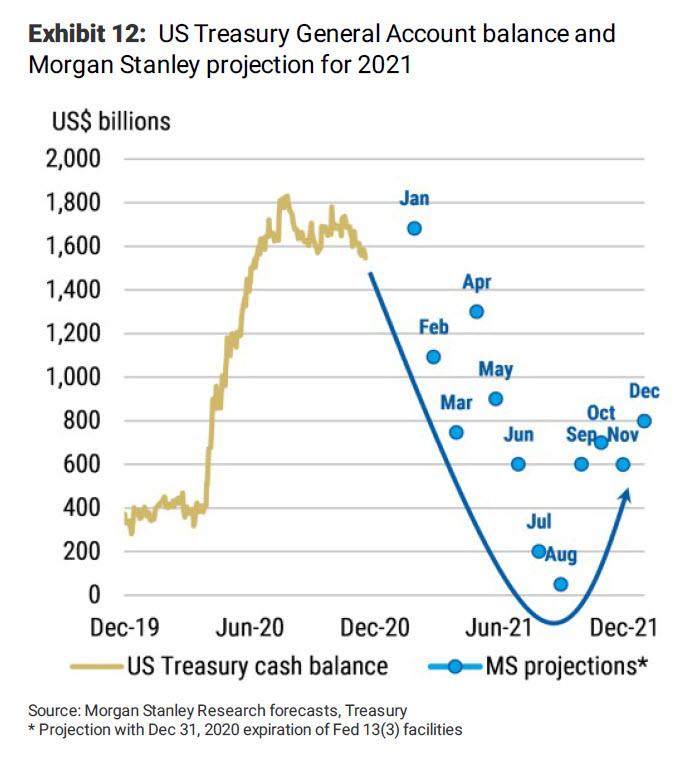

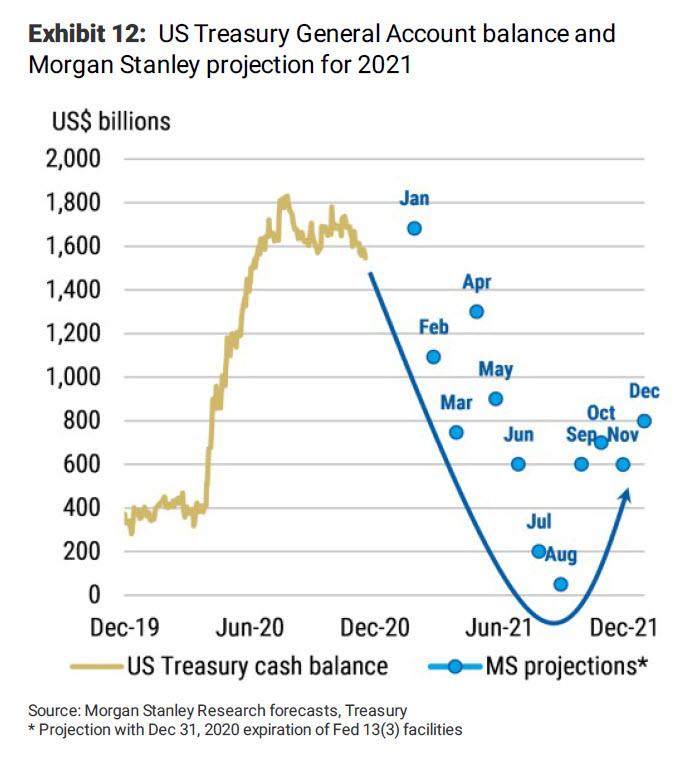

Κατά την Morgan Stanley το 2021 ο Γενικός Λογαριασμός Υπουργείου Οικονομικών στην FED θα αντιμετωπίσει μεγαλύτερη μεταβλητότητα λόγω της προθεσμίας του ανώτατου ορίου χρέους, ωστόσο μεγάλο μέρος της ρευστότητας αυτής θα καταλήξει στην αγορά.

Η προθεσμία για το ανώτατο όριο χρέους είναι η 1η Αυγούστου 2021.

Την ημερομηνία αυτή, το Υπουργείο Οικονομικών των ΗΠΑ δεν θα είναι σε θέση να εκδώσει επιπλέον χρέος πέρα από αυτό που χρειάζεται για να καλύψει τις υπάρχουσες ανάγκες.

Ωστόσο με βάση μια ρήτρα στο νόμο υπαγορεύει και απαγορεύει στον ειδικό λογαριασμό της κυβέρνησης των ΗΠΑ στην FED δηλαδή τον TGA να αυξηθεί πάνω από τα επίπεδα πριν από την προθεσμία του ανώτατου χρέους, η οποία ήταν το 2019.

Αυτό σημαίνει ότι με βάση το ανώτατο όριο χρέους του 2019, τα μετρητά του Δημοσίου θα πρέπει να είναι 200 δισεκατομμύρια δολάρια μέχρι την 1η Αυγούστου 2021.

Ως εκ τούτου, το Υπουργείο Οικονομικών θα πρέπει να μειώσει το ταμειακό υπόλοιπό του.

Με τα μετρητά στον TGA να είναι μόλις κάτω από 1,5 τρισεκατομμύρια δολάρια, αυτό σημαίνει ότι το Υπουργείο Οικονομικών των ΗΠΑ θα ξεκλειδώσει ρευστότητα 1,3 τρισεκατομμυρίων δολαρίων κατά τους επόμενους 8 μήνες, υπερδιπλασιάζοντας τη ρευστότητα που προέρχεται από την Fed την ίδια χρονική περίοδο που θα είναι περίπου 1 τρισεκατομμύριο δολάρια (120 δισεκ. δολάρια x 8 μήνες)!

Έτσι εξηγείται η Janet Yellen

Αυτή η τεράστια διοχέτευση ρευστότητας εξηγεί γιατί ο Biden ενδιαφερόταν τόσο πολύ να τοποθετήσει μια πρώην πρόεδρο της Fed την Janet Yellen επικεφαλής για το Υπουργείο Οικονομικών. Σε τελική ανάλυση, το ποσό ρευστότητας που θα εισρεύσει από το Υπουργείο Οικονομικών θα ισοσκελίσει το κενό που θα αφήσει η FED.

Πότε λοιπόν αυτή η ρευστότητα θα επηρεάσει τις αγορές;

Η Fed ανακοίνωσε για πρώτη φορά την πρόβλεψη της QE για παροχή ρευστότητας στις 15 Μαρτίου 2020, και όπως σημειώνει η Morgan Stanley, χρειάστηκαν μερικές εβδομάδες για να φτάσει η ρευστότητα εκεί που έπρεπε στον S&P 500.

Έκτοτε, ο δείκτης δολαρίου ΗΠΑ έχει χάσει 9,4% και ο δείκτης S&P 500 αυξήθηκε κατά 60%.

Επιπλέον, οι πραγματικές αποδόσεις των 10ετών αμερικανικών ομολόγων μειώθηκαν κατά 100 μονάδες βάσης.

Υπό αυτήν την έννοια, η αύξηση της ρευστότητας το 2020 είχε ήδη τεράστιο αντίκτυπο στις αγορές.

Πώς ξέρουμε λοιπόν ότι οι αγορές θα αισθανθούν ξανά τον αντίκτυπο το 2021;

Όπως είδαμε πριν από τις εκλογές των ΗΠΑ, 1 τρισεκατομμύριο δολάρια εισήλθαν σε κεφάλαια money market, δεδομένης της αβεβαιότητας για τις εκλογές.

Ωστόσο, σύμφωνα με την Morgan Stanley, το 2021, το τεράστιο μέγεθος της ρευστότητας που θα εισέλθει στις αγορές θα προτρέψει τους επενδυτές να φύγουν από το money market και να στραφούν ξανά στις μετοχές.

Και, λαμβάνοντας υπόψη τις εγγυήσεις ότι τα περισσότερα επιτόκια νομισματικής πολιτικής των κεντρικών τραπεζών θα παραμείνουν χαμηλά (ELBs) το 2021, αλλά και το 2022, η Morgan Stanley εκτιμάει ότι οι επενδυτές θα έχουν κίνητρο να στραφούν στις μετοχές.

Λόγω αυτών των παραμέτρων η φούσκα των μετοχών θα συνεχίσει να φουσκώνει και το 2021, με τόση ρευστότητα από την FED και κυρίως από το αμερικανικό υπουργείο Οικονομικών η Wall θα συνεχίσει να φουσκώνει.

www.bankingnews.gr

www.worldenergynews.gr

Η Fed η αμερικανική κεντρική τράπεζα όπως και όλες οι κεντρικές τράπεζες αποδείχθηκαν ο καταλύτης των αγορών το 2020.

Η άνοδος των χρηματιστηρίων ειδικά στην Wall Street και στην Ευρώπη θα πρέπει να αποδοθεί στην εξ ολοκλήρου χειραγώγηση των αγορών της Fed η οποία επί της ουσίας εθνικοποίησε την αγορά ομολόγων.

Το ίδιο συμβαίνει και στην Ευρώπη η ΕΚΤ κατέχει 450 δισεκ. ιταλικού χρέους π.χ. ή 12-13 δισεκ. ελληνικού χρέους σε σύνολο ελεύθερου διαπραγματεύσιμου χρέους 60 δισεκ. σταδιακά, εθνικοποιείται το χρέος.

Η Morgan Stanley, η αμερικανική επενδυτική τράπεζα, παραδέχτηκε ότι η ρευστότητα των κεντρικών τραπεζών είναι το πιο κρίσιμο συστατικό της αύξησης των αγορών:

«Λιπαίνει τους τροχούς των συναλλαγών χρηματοδότησης και αλλάζει την ευκαιρία που έχουν στη διάθεσή τους οι επενδυτές».

Είναι επίσης ο λόγος για τον οποίο η Morgan Stanley είναι ιδιαίτερα θετική για τις αγορές το 2021

«Αναμένουμε όλους τους τύπους ρευστότητας να επεκταθούν το 2021 επιδρώντας στις αγορές»

Σοκάρουν οι αγορές από τις κεντρικές τράπεζες

Τι αγοράζουν οι κεντρικές τράπεζες;

Τα στοιχεία είναι συγκλονιστικά.

Σε συνδυασμό, οι 8 μεγαλύτερες κεντρικές τράπεζες αναμένεται να αγοράσουν τίτλους 304 δισεκατομμυρίων δολαρίων εκ των οποίων 238 δισεκατομμύρια δολάρια θα είναι κρατικά ομόλογα, κατά μέσο όρο, κάθε μήνα το 2021 με τις Fed και ΕΚΤ να πραγματοποιούν φυσικά τις περισσότερες αγορές.

Συνολικά αυτές οι 8 κεντρικές τράπεζες αναμένεται να προσθέσουν ρευστότητα αξίας 0,7% του ετήσιου ονομαστικού ΑΕΠ, κατά μέσο όρο, κάθε μήνα το 2021.

Αυτός είναι ένας γρήγορος ρυθμός στην παροχή ρευστότητας, παγκοσμίως αναφέρει η Morgan Stanley.

Επαρκούν;

Αυτό που είναι ακόμα πιο εντυπωσιακό είναι ότι αυτές οι αγορές μπορεί να μην είναι αρκετές.

Η Fed αγόρασε σχεδόν κάθε δολάριο καθαρής έκδοσης αμερικανικών ομολόγων το 2020, αλλά το 2021 η προσφορά αμερικανικών ομολόγων θα ξεπεράσει σημαντικά τις αγορές της Fed.

Τα σχέδια του υπουργείου Οικονομικών

Σε αντίθετη περίπτωση, ενώ το Υπουργείο Οικονομικών των ΗΠΑ θα πραγματοποιήσει εκδόσεις χρέους περίπου 2,4 τρισεκατομμυρίων δολαρίων, η Fed αναμένεται να απορροφήσει λιγότερο από το ήμισυ αυτού του συνόλου, ή 960 δισεκατομμύρια δολάρια.

Λαμβάνοντας υπόψη ότι το 2020 υπό την αιγίδα των «χρημάτων του ελικοπτέρου» (από το οποίο υπενθυμίζουμε δεν υπάρχει καμία επιστροφή), η Fed απορρόφησε σχεδόν κάθε δολάριο καθαρής έκδοσης, τα νέα δεδομένα δημιουργούν ένα τεράστιο γκρεμό εάν δεν αλλάξει στρατηγική η FED.

Με άλλα λόγια, η Fed πρέπει να υπερδιπλασιάσει τις προγραμματισμένες μηνιαίες αγορές QE το 2021 για να φτάσει εκεί που ήταν το 2020.

Ήδη η BOE και πιο πρόσφατα η Riksbank, ανακοίνωσαν όλες αυξήσεις στα προγράμματα ποσοτικής χαλάρωσης ή γνωστά ως QE.

Το 2021 οι ενέσεις ρευστότητας δεν θα περιορίζονται στο QE…

Καθώς οι επενδυτές θυμούνται τι συνέβη τον Σεπτέμβριο του 2019 οι αγορές τίτλων μέσω του QE από την κεντρική τράπεζα δεν είναι ο μόνος τρόπος με τον οποίο η ρευστότητα μπορεί να διοχετυεθεί στις αγορές.

Στις ΗΠΑ, το Υπουργείο Οικονομικών μπορεί να αυξήσει τη ρευστότητά του αφήνοντας το ταμειακό υπόλοιπό του - που διατηρείται στην Ομοσπονδιακή Τράπεζα - να μειωθεί.

Όταν το Υπουργείο Οικονομικών εκδίδει χρέος, μπορεί είτε να ξοδέψει τα χρήματα για να καλύψει τις ανάγκες του προϋπολογισμού είτε να διατηρήσει τα χρήματα σε λογαριασμό στην Fed, γνωστό ως Γενικός Λογαριασμός Υπουργείου Οικονομικών (TGA).

Όταν το Υπουργείο Οικονομικών εκδίδει χρέος, τα αποθεματικά του τραπεζικού συστήματος μειώνονται.

Και όταν το Υπουργείο Οικονομικών ξοδεύει τα χρήματα, τα αποθεματικά του τραπεζικού συστήματος αυξάνονται.

Κατά την Morgan Stanley, το 2020 ήταν μοναδικό στο ότι το Υπουργείο Οικονομικών έκδωσε πολύ χρέος χωρίς να ξοδέψει τα χρήματα, με αποτέλεσμα πάνω από 1,6 τρισεκατομμύρια δολάρια είναι διαθέσιμα για ανάπτυξη άμεσα.

Τα χρήματα δεν αξιοποιήθηκαν λόγω της αδυναμίας του Κογκρέσου να καταλήξει σε συμφωνία για φορολογικά κίνητρα, η κυβέρνηση Trump έχει δημιουργήσει ένα αποθεματικό 1,6 τρισεκ. δολαρίων.

Αύξηση του TGA

Ως αποτέλεσμα, το ταμειακό υπόλοιπο του ειδικού λογαριασμού στην FED τον TGA αυξήθηκε δραματικά, με αποτέλεσμα μια τεράστια διαρροή ρευστότητας από το σύστημα.

Στην πραγματικότητα τα αποθέματα ρευστότητας του Υπουργείου Οικονομικών των ΗΠΑ αυξήθηκαν το 2020, ξεπερνώντας το ρεκόρ των 5 τρισεκατομμυρίων δολαρίων συνολικά.

Τι συμβαίνει λοιπόν το 2021 με όλα αυτά τα μετρητά;

Κατά την Morgan Stanley το 2021 ο Γενικός Λογαριασμός Υπουργείου Οικονομικών στην FED θα αντιμετωπίσει μεγαλύτερη μεταβλητότητα λόγω της προθεσμίας του ανώτατου ορίου χρέους, ωστόσο μεγάλο μέρος της ρευστότητας αυτής θα καταλήξει στην αγορά.

Η προθεσμία για το ανώτατο όριο χρέους είναι η 1η Αυγούστου 2021.

Την ημερομηνία αυτή, το Υπουργείο Οικονομικών των ΗΠΑ δεν θα είναι σε θέση να εκδώσει επιπλέον χρέος πέρα από αυτό που χρειάζεται για να καλύψει τις υπάρχουσες ανάγκες.

Ωστόσο με βάση μια ρήτρα στο νόμο υπαγορεύει και απαγορεύει στον ειδικό λογαριασμό της κυβέρνησης των ΗΠΑ στην FED δηλαδή τον TGA να αυξηθεί πάνω από τα επίπεδα πριν από την προθεσμία του ανώτατου χρέους, η οποία ήταν το 2019.

Αυτό σημαίνει ότι με βάση το ανώτατο όριο χρέους του 2019, τα μετρητά του Δημοσίου θα πρέπει να είναι 200 δισεκατομμύρια δολάρια μέχρι την 1η Αυγούστου 2021.

Ως εκ τούτου, το Υπουργείο Οικονομικών θα πρέπει να μειώσει το ταμειακό υπόλοιπό του.

Με τα μετρητά στον TGA να είναι μόλις κάτω από 1,5 τρισεκατομμύρια δολάρια, αυτό σημαίνει ότι το Υπουργείο Οικονομικών των ΗΠΑ θα ξεκλειδώσει ρευστότητα 1,3 τρισεκατομμυρίων δολαρίων κατά τους επόμενους 8 μήνες, υπερδιπλασιάζοντας τη ρευστότητα που προέρχεται από την Fed την ίδια χρονική περίοδο που θα είναι περίπου 1 τρισεκατομμύριο δολάρια (120 δισεκ. δολάρια x 8 μήνες)!

Έτσι εξηγείται η Janet Yellen

Αυτή η τεράστια διοχέτευση ρευστότητας εξηγεί γιατί ο Biden ενδιαφερόταν τόσο πολύ να τοποθετήσει μια πρώην πρόεδρο της Fed την Janet Yellen επικεφαλής για το Υπουργείο Οικονομικών. Σε τελική ανάλυση, το ποσό ρευστότητας που θα εισρεύσει από το Υπουργείο Οικονομικών θα ισοσκελίσει το κενό που θα αφήσει η FED.

Πότε λοιπόν αυτή η ρευστότητα θα επηρεάσει τις αγορές;

Η Fed ανακοίνωσε για πρώτη φορά την πρόβλεψη της QE για παροχή ρευστότητας στις 15 Μαρτίου 2020, και όπως σημειώνει η Morgan Stanley, χρειάστηκαν μερικές εβδομάδες για να φτάσει η ρευστότητα εκεί που έπρεπε στον S&P 500.

Έκτοτε, ο δείκτης δολαρίου ΗΠΑ έχει χάσει 9,4% και ο δείκτης S&P 500 αυξήθηκε κατά 60%.

Επιπλέον, οι πραγματικές αποδόσεις των 10ετών αμερικανικών ομολόγων μειώθηκαν κατά 100 μονάδες βάσης.

Υπό αυτήν την έννοια, η αύξηση της ρευστότητας το 2020 είχε ήδη τεράστιο αντίκτυπο στις αγορές.

Πώς ξέρουμε λοιπόν ότι οι αγορές θα αισθανθούν ξανά τον αντίκτυπο το 2021;

Όπως είδαμε πριν από τις εκλογές των ΗΠΑ, 1 τρισεκατομμύριο δολάρια εισήλθαν σε κεφάλαια money market, δεδομένης της αβεβαιότητας για τις εκλογές.

Ωστόσο, σύμφωνα με την Morgan Stanley, το 2021, το τεράστιο μέγεθος της ρευστότητας που θα εισέλθει στις αγορές θα προτρέψει τους επενδυτές να φύγουν από το money market και να στραφούν ξανά στις μετοχές.

Και, λαμβάνοντας υπόψη τις εγγυήσεις ότι τα περισσότερα επιτόκια νομισματικής πολιτικής των κεντρικών τραπεζών θα παραμείνουν χαμηλά (ELBs) το 2021, αλλά και το 2022, η Morgan Stanley εκτιμάει ότι οι επενδυτές θα έχουν κίνητρο να στραφούν στις μετοχές.

Λόγω αυτών των παραμέτρων η φούσκα των μετοχών θα συνεχίσει να φουσκώνει και το 2021, με τόση ρευστότητα από την FED και κυρίως από το αμερικανικό υπουργείο Οικονομικών η Wall θα συνεχίσει να φουσκώνει.

www.bankingnews.gr

www.worldenergynews.gr