Η αξία συναλλαγών διαμορφώνεται στα 8,3 εκατ. ευρώ

Με άνοδο 0,72% έκλεισε το Χρηματιστήριο Αθηνών την Τετάρτη 2/9/2020.

Ο Γενικός Δείκτης ολοκλήρωσε τη συνεδρίαση στις 644,20 μονάδες και κινήθηκε σε ένα εύρος μεταξύ 646,37 μονάδων (υψηλό ημέρας) και 641,02 μονάδων (χαμηλό ημέρας)

Η αξία συναλλαγών διαμορφώθηκε στα 39,1 εκατ. ευρώ και ο όγκος στα 24,8 εκατ. τεμάχια.

Από τις μετοχές που διακινήθηκαν 58 σημείωσαν άνοδο, 38 υποχώρησαν και 14 παρέμειναν αμετάβλητες.

Αναλυτικά

Ο AΔMHE υποχώρησε 0,45% στα 2,21 ευρώ με όγκο συναλλαγών 131.087 και κεφαλαιοποίηση 512 εκατ. ευρώ με υψηλό ημέρας στα 2,24 ευρώ και χαμηλό στα 2,2.

H ΔΕΗ ενισχύθηκε 1,86%στα 4,16 ευρώ με όγκο συναλλαγών 604.964 και κεφαλαιοποίηση 965 εκατ. ευρώ με υψηλό ημέρας στα 4,16 και χαμηλό στα 4,065.

Η Motor Oil υποχώρησε 0,42% στα 11,9 ευρώ με όγκο συναλλαγών 59.642 και κεφαλαιοποίηση 1,3 δισ. ευρώ με υψηλό ημέρας στα 12 ευρώ και χαμηλό στα 11,66.

Η Μυτιληναίος ενισχύθηκε 1,13% στα 8,05 ευρώ με συναλλαγές 228.709 μετοχών και κεφαλαιοποίηση 1,1 δισ. ευρώ με υψηλό ημέρας στα 8,105 και χαμηλό στα 7,94.

Τα ΕΛΠΕ ενισχύθηκαν 0,77% στα 5,24 ευρώ με όγκο συναλλαγών 23.899 και κεφαλαιοποίηση 1,6 δισ. ευρώ με υψηλό ημέρας στα 5,24 και χαμηλό στα 5,17 ευρώ.

Η Cenergy Holding ενισχύθηκε 0,74% στο 0,95 ευρώ με όγκο συναλλαγών 60.379 και κεφαλαιοποίηση 181 εκατ. ευρώ με υψηλό ημέρας στα 0,959 και χαμηλό στα 0,949.

Η ΓΕΚ Τέρνα αμετάβλητη στα 6,08 ευρώ με όγκο συναλλαγών 45.241 και κεφαλαιοποίηση 628 εκατ. ευρώ και υψηλό ημέρας στα 6,17 και χαμηλό στα 6,07.

Η Τέρνα Ενεργειακή ενισχύθηκε 0,84% στα 12ευρώ με όγκο συναλλαγών 90.424 και κεφαλαιοποίηση 1,3 δισ. ευρώ με υψηλό ημέρας στα 12,04 ευρώ και χαμηλό στα 11,8.

Η Elinoil αμετάβλητη στα 1,45 ευρώ χωρίς συναλλαγές και κεφαλαιοποίηση 34 εκατ. ευρώ με υψηλό ημέρας τα 1,45 ευρώ και χαμηλό τα 1,45 ευρώ.

H Revoil αμετάβλητη στα 0,64 ευρώ χωρίς συναλλαγές και κεφαλαιοποίηση 14 εκατ. ευρώ με υψηλό ημέρας στα 0,642 και χαμηλό ημέρας στα 0,642 ευρώ.

Η Βιοχάλκο ενισχύθηκε 0,66% στα 2,3 ευρώ με όγκο συναλλαγών 74.209 και κεφαλαιοποίηση 596 εκατ. ευρώ με υψηλό ημέρας στα 2,31 ευρώ και χαμηλό στα 2,27 ευρώ.

Η ΕΛΧΑ ενισχύθηκε 2,47% στα 1,24 ευρώ με 66.699 συναλλαγές και κεφαλαιοποίηση 466 εκατ. ευρώ με υψηλό ημέρας στα 1,25 ευρώ και χαμηλό στα 1,224 ευρώ.

Η ΕΥΔΑΠ ενισχύθηκε 1,67% στα 7,32 ευρώ με όγκο συναλλαγών 129.530 και κεφαλαιοποίηση 779 εκατ. ευρώ με υψηλό ημέρας στα 7,39 ευρώ και χαμηλό στα 7,12 ευρώ.

Η Titan Cement υποχώρησε 1,05% στα 11,26 ευρώ με 44.533 συναλλαγές και αποτίμηση 928 εκατ. ευρώ με υψηλό ημέρας στα 11,4 ευρώ και χαμηλό στα 11,22 ευρώ.

Ο ΟΛΠ υποχώρησε 0,25% στα 16,16 ευρώ με όγκο συναλλαγών 8.778 και κεφαλαιοποίηση 404 εκατ. ευρώ με υψηλό ημέρας στα 16,2 ευρώ και χαμηλό ημέρας στα 16,12.

Ο ΟΛΘ υποχώρησε 1,88% στα 20,9 ευρώ με 463 συναλλαγές και κεφαλαιοποίηση 210 εκατ. ευρώ με υψηλό ημέρας στα 21,2 ευρώ και χαμηλό ημέρας στα 20,8.

Η ΕΛΛΑΚΤΩΡ υποχώρησε 0,18% στα 1,10 ευρώ με 480.552 συναλλαγές και κεφαλαιοποίηση 236 εκατ. ευρώ με υψηλό ημέρας στα 1,134 ευρώ και χαμηλό ημέρας στα 1,10.

Νωρίτερα:

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο κινείται με άνοδο 0,83% στις 644 μονάδες έχοντας υψηλό στις 646,37 μονάδες και χαμηλό 642,17 μονάδες.

Η αξία συναλλαγών διαμορφώνεται στα 8,3 εκατ. ευρώ, ο όγκος 5,3 εκατ. τεμάχια εκ των οποίων τα 3,9 εκατ. να διακινούνται στις τράπεζες

Περί τις 12:00 οι ενεργειακές μετοχές κινούνται ως εξής

Ο AΔMHE υποχωρεί 0,45% στα 2,21 ευρώ με όγκο συναλλαγών 47.251.

H ΔΕΗ ενισχύετα 0,39% στα 4,1 ευρώ με όγκο συναλλαγών 187.997.

Η Motor Oil υποχωρεί 1,09% στα 11,82 ευρώ με όγκο συναλλαγών 7.645.

Ο Μυτιληναίος ενισχύεται 1,38% στα 8,07 ευρώ με συναλλαγές 69.797 μετοχών.

Τα ΕΛΠΕ ενισχύονται 0,19% στα 5,21 ευρώ με όγκο συναλλαγών 9.278.

Η Cenergy Holding ενισχύεται 0,11% στο 0,95 ευρώ με όγκο συναλλαγών 9.910.

Η ΓΕΚ Τέρνα ενισχύεται 1,32% στα 6,16 ευρώ με όγκο συναλλαγών 15.098.

Η Τέρνα Ενεργειακή ενισχύεται 0,50% στα 11,9638 ευρώ με όγκο συναλλαγών 11.470.

Η Βιοχάλκο ενισχύεται 0,44% στα 2,29 ευρώ με όγκο συναλλαγών 29,710.

Η ΕΛΧΑ ενισχύεται 0,99% στα 1,22 ευρώ με όγκο συναλλαγών 8.359.

Η Τιτάν υποχωρεί 1,05% στα 11,26 ευρώ με όγκο συναλλαγών 9.657

Η ΕΛΛΑΚΤΩΡ ενισχύεται 0,90% στα 1,11 ευρώ με 140.027 συναλλαγές.

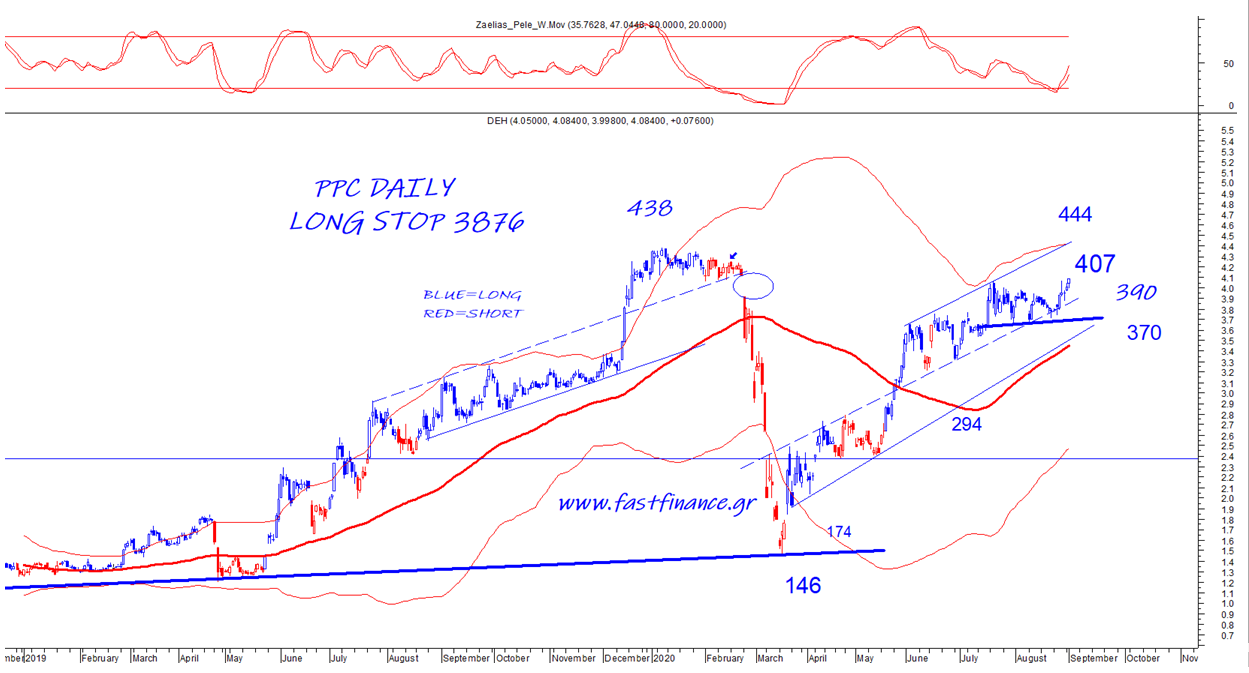

H τεχνική ανάλυση από την Fast Finance

Υποδειγματική συμπεριφορά ψάχνει τα υψηλά της. Το ημερήσιο stop Πλέον στο 38750

Ανοδικά κινείται το ελληνικό χρηματιστήριο στις 642 μονάδες, χωρίς όμως δυναμική και παρά την σημαντική άνοδο των διεθνών αγορών, καθώς οι γεωπολιτικές εξελίξεις και η πανδημία του κορωνοϊού θέτουν εμπόδια για ανάληψη νέου ρίσκου….

Ειδικότερα, στις τράπεζες την μεγαλύτερη άνοδο καταγράφει η Eθνική +1,5% ενώ στα μη τραπεζικά blue chips ξεχωρίζει η Coca Cola +2%.

Το ενδιαφέρον εστιάζεται σήμερα 2/9 στην βιαστική επανέκδοση 10ετούς ομολόγου που προχωρά η ελληνική κυβέρνηση με επιτόκιο μεταξύ 1,18% -1,20% με στόχο να βελτιώσει τα ταμειακά αποθέματά της και μια μέρα νωρίτερα από την ανακοίνωση των στοιχείων για την ύφεση στο δεύτερο φετινό τρίμηνο, όπου η πτώση στο ΑΕΠ θα είναι τρομακτική.

Τα στοιχεία για την πορεία του ΑΕΠ αναμένεται να ανακοινωθούν αύριο Πέμπτη 3/9, από την ΕΛΣΤΑΤ και σύμφωνα με πληροφορίες θα δείχνουν συρρίκνωση σε ποσοστό πάνω από 15%

Επίσης, στο επίκεντρο βρίσκεται η ανακοίνωση των εταιρικών αποτελεσμάτων καθώς σήμερα μετά το κλείσιμο της συνεδρίασης δημοσιεύουν αποτελέσματα για το α’ 6μηνο Motor Oil και Sarantis.

Στα ελληνοτουρκικά παραμένει η ανησυχία καθώς με στόχο τη δημιουργία τετελεσμένων στην περιοχή της Ανατολικής Μεσογείου, η Τουρκία κλιμακώνει όλο και περισσότερο τις προκλήσεις κατά της Ελλάδας.

Το τουρκικό ερευνητικό πλοίο Oruc Reis -μετά και τη νέα NAVTEX- θα βρεθεί ακόμα πιο κοντά στο Καστελόριζο, ενώ ο Τούρκος υπουργός Εξωτερικών, Mevlut Cavusoglu, έχει προαναγγείλει τμηματικές NAVTEX για την παραμονή του Oruc Reis στην περιοχή έως το τέλος του έτους.

Πλέον, ο κίνδυνος ενός θερμού επεισοδίου έχει ενισχυθεί επικίνδυνα, κάτι που η Τουρκία όχι μόνο δεν φοβάται, αλλά οι κινήσεις της δείχνουν ότι το επιδιώκει...

Στην τουρκική προκλητικότητα αναφέρθηκε εκ νέου η Κομισιόν επισημαίνοντας ότι το μήνυμα προς την Τουρκία για αποκλιμάκωση της έντασης είναι σαφές.

Ο Γενικός Δείκτης στις 642 μονάδες με εμφανή την αδυναμία να προσεγγίσει τις 650 μονάδες με βασικό εμπόδιο τις υποτονικές συναλλαγές που συνεχίζονται…..

Στις τράπεζες, την μεγαλύτερη άνοδο καταγράφουν Εθνική +1,85% και Πειραιώς +1,85% και ακολουθούν Alpha Bank +1% και Eurobank +1%.

Ικανοποιητικά κρίθηκαν τα αποτελέσματα της Eurobank για το α΄ 6μηνο του 2020 καθώς εμφάνισε ζημία -1,166 δισεκ. ευρώ λόγω της εξυγίανσης και της τιτλοποίησης Cairo 7,5 δισεκ. NPEs ενώ εξαιρώντας την εξυγίανση εμφάνισε κέρδη 176,2 εκατ ευρώ.

Ωστόσο το γενικό συμπέρασμα είναι ότι η Eurobank προχώρησε πρώτη και με επιτυχία το σχέδιο εξυγίανσης μειώνοντας τα προβληματικά δάνεια από 16,7 σε 6,2 δισεκ. ευρώ.

Σύμφωνα με τα αποτελέσματα της Τέρνα Ενεργειακής για το α΄6μήνο του 2020 τα κέρδη ανήλθαν στα 26,6 εκατ.αύξηση κατά 19,8% σε σύγκριση με το 2019 ενώ οι ενοποιημένες πωλήσεις ανήλθαν σε 166,5 εκατ. ευρώ έναντι 141,6 εκατ. ευρώ το α΄ εξάμηνο του 2019, αυξημένες κατά 17,6%.

Σταθεροποίηση καταγράφεται στην ελληνική αγορά ομολόγων με το 10ετές ομόλογο στο 1,13% - επιτόκιο έκδοσης 1,57% στις 9 Ιουνίου 2020 - ενώ το ιταλικό 10ετές βελτιώνεται στο 1,05% και με το μεταξύ τους spread στις 8 μονάδες βάσης...

Σταθεροποίηση καταγράφεται και στο ελληνικό CDS στα 5 χρόνια, καθώς βρίσκεται στις 155 μονάδες - με χαμηλό τις 98 μονάδες ή 98% που καταγράφηκε στις 14 Φεβρουαρίου 2020 – ενώ το CDS της Αργεντινής βρίσκεται στις 6692 μονάδες βάσης

Η πορεία της ελληνικής χρηματιστηριακής αγοράς στην σημερινή συνεδρίαση

Με ανοδικές τάσεις ξεκίνησε η χρηματιστηριακή αγορά με τον Τραπεζικό Δείκτη στο +0,88% και τον Γενικό Δείκτη στο +0,40%.

Περί τις 10:45 με αγοραστικές παρεμβάσεις στις τράπεζες ειδικότερα στην Πειραιώς +2,91% αλλά και σε επιλεγμένες μετοχές του FTSE όπως η Coca Cola...ο Τραπεζικός Δείκτης κατέγραψε το υψηλό της ημέρας +2,09% και ο Γενικός Δείκτης στο +1,06%.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο κινείται με άνοδο +0,53% στις 642 μονάδες έχοντας υψηλό στις 646,37 μονάδες και χαμηλό 642,17 μονάδες.

Ο τζίρος και ο όγκος συναλλαγών σε χαμηλά επίπεδα και είναι μοιρασμένος στις τράπεζες και στα μη τραπεζικά blue chips.

Αναλυτικότερα, η αξία συναλλαγών διαμορφώνεται στα 10,5 εκατ. ευρώ, ο όγκος 7,6 εκατ. τεμάχια εκ των οποίων τα 5,8 εκατ. να διακινούνται στις τράπεζες.

Τα τεχνικά σημεία

Ο Γενικός Δείκτης βρίσκεται στις 642 μονάδες με πρώτη αντίσταση τις 650 μονάδες και ακολουθούν οι 660 και οι 680 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 630 μονάδες και ακολουθούν οι 610-615 και οι 600 μονάδες

Ο Τραπεζικός Δείκτης βρίσκεται στις 335 μονάδες, με πρώτη αντίσταση τις 350 μονάδες και ακολουθούν οι 370-380 μονάδες

Στην πρώτη στήριξη βρίσκονται οι 310-300 μονάδες και ακολουθούν οι 280 μονάδες.

Η Ελλάδα θα χρειαστεί να φθάσει το 2023 για να πετύχει τους οικονομικούς στόχους του 2019

Στην κυβέρνηση κατανοούν πλήρως το μέγεθος της οικονομικής ζημίας στην οικονομία λόγω της ύφεσης που προκάλεσε ο κορωνοιός και η απόφαση για καραντίνα αδρανοποιώντας την οικονομία.

Ταυτόχρονα φαίνεται ότι η ζημία από τον τουρισμό είναι μεγαλύτερη από αυτή που είχε εκτιμηθεί.

Η κυβέρνηση εκτιμούσε ότι η απώλεια στο παραγόμενο προϊόν από τον τουρισμό θα προσεγγίσει το 40% του 2019 αλλά φαίνεται ότι δεν θα ξεπεράσει το 25% του 2019.

Η συμμετοχή του τουρισμού και όλων των περιφερειακών κλάδων καθώς και των μεταφορών στο ΑΕΠ προσεγγίζει τα 40 δισεκ. ευρώ.

Εκτιμάται ότι τα έσοδα από όλες αυτές τις δραστηριότητες θα φθάσουν τα 10 δισεκ. ευρώ, οπότε προκύπτει ζημία 30 δισεκ. ευρώ.

Η πραγματική ζημία στην οικονομία είναι 30 δισεκ. ευρώ αλλά το βασικό ερώτημα είναι πως καταλήγει στα 15 δισεκ. ευρώ η συρρίκνωση του ΑΕΠ;

Το 2020 το ΑΕΠ θα συρρικνωθεί 15 δισεκ. ή σε ένα εύρος 15 με 17 δισεκ. δηλαδή πτώση του ΑΕΠ μεταξύ -8% με -10%, στα 172,5 με 170,5 δισεκ. ευρώ.

Για το β΄ τρίμηνο του 2020 όπως εδώ και μήνες αναφέρεται από το bankingnews η συρρίκνωση του ΑΕΠ θα είναι ύψους -16%.

Όμως η πραγματικότητα είναι διαφορετική η ζημία στην συρρίκνωση του ΑΕΠ είναι διπλάσια από αυτή που θα παρουσιαστεί.

Το ερώτημα λοιπόν είναι πως παρουσιάζεται διαφορετική μείωση ΑΕΠ από αυτή που πραγματικά έχει συντελεστεί;

Η απάντηση σχετίζεται με το γεγονός ότι η Eurostat αποδέχεται, τα χρήματα που δόθηκαν από το κράτος ως μισθούς, αποδέχεται τους αυτόματους σταθεροποιητές και τους μετράει στο ΑΕΠ.

Τι σημαίνει αυτό πρακτικά;

Ότι ενώ χάθηκαν 30 δισεκ. προστέθηκαν 13 με 15 δισεκ. από τις παρεμβάσεις της κυβέρνησης οπότε η τελική ζημία στο ΑΕΠ θα είναι 15 με 17 δισεκ. ευρώ.

Στην πράξη ήρθε το κράτος να καλύψει και συγκαλύψει την ζημία με κρατικά κεφάλαια τα οποία τυπικά μετρώνται στο ΑΕΠ αλλά στην πράξη η ζημία είναι 30 δισεκ. ευρώ.

Όμως όπως έχει αναλυθεί διεξοδικά η βασική ανησυχία της κυβέρνησης δεν αφορά το 2020 αλλά το 2021 καθώς θεωρούν ότι η ανάκαμψη θα είναι κατώτερη των προσδοκιών.

Οι εκτιμήσεις για ανάκαμψη -6% θα διαψευστούν, πιθανό σενάριο το ΑΕΠ να αυξηθεί το 2021 μεταξύ 2,5% με 3,5% στο θετικό σενάριο και πέριξ του 1% στο δυσμενές σενάριο.

Η επικαιρότητα

Σε ισχύ διατηρείται ο παγκόσμιος συναγερμός για την επιδημία του κορωνοϊού καθώς με αμείωτη ένταση καταγράφονται νέα κρούσματα και εστίες σε διάφορα σημεία του πλανήτη, ενώ σε κάποιες άλλες φαίνεται να βρίσκεται εκτός ελέγχου.

Μάλιστα ο Παγκόσμιος Οργανισμός Υγείας έσπευσε να προειδοποιήσει ενόψει του φθινοπώρου τα κράτη που έχουν σημαντική ενεργή εξάπλωση του ιού, να προχωρήσουν στο άνοιγμα της κοινωνίας με προσεκτικά βήματα, καθώς εάν αυτό γίνει χωρίς έλεγχο, θα αποτελέσει «μια συνταγή για καταστροφή».

Πάντως, έρευνα του Ipsos για το Παγκόσμιο Οικονομικό Φόρουμ έδειξε πως το 74% των πολιτών θα έκανε το εμβόλιο κατά του κορωνοϊού, με τους Κινέζους να έχουν το υψηλότερο ποσοστό αποδοχής του εμβολίου (97%) και τους Ρώσους το χαμηλότερο (54%).

Σε παγκόσμιο επίπεδο, οι νεκροί ξεπέρασαν τους 852.000 και τα επιβεβαιωμένα κρούσματα τα 25,5 εκατομμύρια ενώ οι άνθρωποι που μολύνθηκαν και ανέρρωσαν, υπολογίζονται σε περίπου 16,8 εκατομμύρια.

Στην Ελλάδα, την ανησυχία τους για την εξέλιξη της επιδημίας του κορωνοϊού διατυπώνουν οι επιστήμονες, οι οποίοι εκφράζουν τον προβληματισμό τους για τη διασπορά του ιού όχι μόνο στην Αττική αλλά και σε όλη την χώρα.

Μάλιστα, πολλοί ειδικοί επισημαίνουν τα κενά ασφαλείας που καταγράφονται σε κρίσιμους τομείς, όπως π.χ. στα γηροκομεία ή σε δομές μεταναστών καθώς και το μεγάλο αριθμό ασυμπτωματικών, παράμετροι που μπορεί να αποτελέσουν τη «σπίθα» για μια ανεξέλεγκτη «πυρκαγιά».

Υπό αυτά τα δεδομένα και σε μια προσπάθεια να περιοριστεί όσο το δυνατόν η διασπορά του ιού κατά τη διάρκεια του φθινοπώρου, και ενώ αναμένεται να έρθει και η γρίπη, εντατικοποιούνται οι έλεγχοι και αυστηροποιούνται τα μέτρα τόσο σε μονάδες φροντίδας ηλικιωμένων όσο και δομών μεταναστών ενώ παράλληλα συστήνεται σε όλους τους πολίτες να κάνουν χρήση της μάσκας και να τηρούν όσο το δυνατόν τις αποστάσεις.

Σε αυτήν άλλωστε την κατεύθυνση εντάσσεται και η απόφαση τα σχολεία να ανοίξουν τελικά στις 14 Σεπτεμβρίου καθώς επιστήμονες και κυβέρνηση επιθυμούν η επιστροφή των μαθητών να γίνει αφού περάσουν περίπου δύο εβδομάδες από την επιστροφή των περισσότερων αδειούχων του καλοκαιριού.

Ο συνολικός αριθμός των κρουσμάτων είναι 10.524, με τους νεκρούς να ανέρχονται στους 271.

Μεικτές τάσεις στις ασιατικές αγορές

Με μεικτές τάσεις έκλεισαν σήμερα Τετάρτη 2/9 στις ασιατικές αγορές μετά τα καλύτερα στοιχεία για τη μεταποίηση στις ΗΠΑ και τις ενδείξεις ότι η Fed σκοπεύει να διατηρήσει τα μέτρα στήριξης.

Το ενδιαφέρον των επενδυτών στρέφεται στην ανακοίνωση των στοιχείων για την αγορά εργασίας των ΗΠΑ.

Ειδικότερα, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο +0,47%, ο δείκτης Shanghai στην Κίνα στο -0,17%, ο δείκτης Hang Seng στο Χονγκ Κονγκ στο -0,28% και ο δείκτης KOSPI στην Ν. Κορέα έκλεισε με άνοδο +0,63%

Σημαντικά κέρδη στα ευρωπαϊκά χρηματιστήρια

Σημαντικά κέρδη καταγράφονται σήμερα Τετάρτη 2/9 στις ευρωπαϊκές αγορές με τις προσδοκίες για οικονομική ανάκαμψη να ενισχύονται, μετά τα στοιχεία για τη μεταποιητική δραστηριότητα σε Κίνα, ΗΠΑ και Ευρωζώνη.

Οι επενδυτές αναμένουν τα στοιχεία για την αγορά εργασίας των ΗΠΑ, καθώς σήμερα θα ανακοινωθούν τα στοιχεία για τον ιδιωτικό τομέα, την Πέμπτη οι νέες αιτήσεις επιδομάτων ανεργίας και την Παρασκευή ο δείκτης ανεργίας και οι καταστάσεις μισθοδοσίας εκτός γεωργικού τομέα.

Ειδικότερα, ο δείκτης Dax στη Γερμανία κινείται στο +2,3%, ο δείκτης CAC στο Παρίσι στο +2,2%, ο MIB στο Μιλάνο στο +1,8% και ο IBEX 35 στην Ισπανία στο +1% και ο FTSE 100 στο Λονδίνο στο +1,8%

Στην Wall Street τα futures του Dow Jones κινούνται με άνοδο +0,73%.

Ανοδικές τάσεις στις τράπεζες με χαμηλή συναλλακτική δραστηριότητα

Ανοδικές τάσεις καταγράφονται στις τραπεζικές μετοχές, με τις χαμηλές συναλλαγές να συνεχίζονται και με την Eθνική να καταγράφει τη μεγαλύτερη άνοδο.

Η Εθνική διαπραγματεύεται στα 1,1780 ευρώ, με άνοδο +1,64% με όγκο 740 χιλ. τεμάχια και κεφαλαιοποίηση 1,08 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό της Εθνικής πραγματοποιήθηκε στις 17/3/2020 στα 0,8150 ευρώ

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank διαπραγματεύεται στα 0,5812 ευρώ, με άνοδο +0,73%, με όγκο 2,1 εκατ. τεμάχια και κεφαλαιοποίηση 897 εκατ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό της Alpha Bank πραγματοποιήθηκε ενδοσυνεδριακά στις 14/5/2020 στα 0,4860 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς διαπραγματεύεται στα 1,2545 ευρώ, με άνοδο +1,58% με όγκο 372 χιλ. τεμάχια και κεφαλαιοποίηση 548 εκατ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό ήταν 0,00067 προ RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ.

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Πειραιώς πραγματοποιήθηκε στις 01/02/2019 στα 0,57 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,5520 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank διαπραγματεύεται στα 0,4090 ευρώ, με άνοδο +0,99% με όγκο 1,5 εκατ. τεμάχια και κεφαλαιοποίηση 1,52 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα).

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 0,4990 ευρώ, με πτώση -0,80% και με κεφαλαιοποίηση 223 εκατ. ευρώ

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο

Η Attica Bank διαπραγματεύεται στα 0,18 ευρώ, με άνοδο +1,24% και όγκο 20 χιλ. τεμάχια και κεφαλαιοποίηση 83 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος στα 13,22 ευρώ, με πτώση -0,60% και κεφαλαιοποίηση 263 εκατ. ευρώ.

Ανοδικές τάσεις στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλές συναλλαγές

Ανοδικές τάσεις καταγράφονται στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλή συναλλακτική δραστηριότητα.

Την μεγαλύτερη άνοδο καταγράφουν Coca Cola, Sarantis, Μυτιληναίος, Jumbo, Ελλάκτωρα…

Στον αντίποδα πτωτικά κινούνται Μotor Oil, Τιτάνας, ΑΔΜΗΕ.

H Coca Cola διαπραγματεύεται στα 22,75 ευρώ με άνοδο +2,48% και κεφαλαιοποίηση στα 8,42 δισ. ευρώ και βρίσκεται στην πρώτη θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ διαπραγματεύεται στα 13,71 ευρώ, με άνοδο +0,44% και αποτίμηση 6,45 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ βρίσκεται στα 4,09 ευρώ, με άνοδο +0,15% και αποτίμηση 949 εκατ. ευρώ

Ο ΑΔΜΗΕ βρίσκεται στα 2,21 ευρώ, με πτώση -0,45% και κεφαλαιοποίηση 513 εκατ. ευρώ.

Ο ΟΠΑΠ βρίσκεται στα 8,0650 ευρώ, με άνοδο +1,26% και αποτίμηση 2,75 δισ. ευρώ

Ο Titan Cement International διαπραγματεύεται στα 11,30 ευρώ, με πτώση -0,70% και κεφαλαιοποίηση 932 εκατ. ευρώ.

Η μετοχή των ΕΛΠΕ διαπραγματεύεται στα 5,20 ευρώ, αμετάβλητη και κεφαλαιοποίηση 1,59 δισ. ευρώ.

Η Motor Oil διαπραγματεύεται στα 11,82 ευρώ, με πτώση -1,09% και κεφαλαιοποίηση 1,31 δισ. ευρώ.

Ο Μυτιληναίος βρίσκεται στα 8,0750 ευρώ με άνοδο +1,44% και κεφαλαιοποίηση 1,15 δισεκ. ευρώ.

Η Jumbo βρίσκεται στα 14,89 ευρώ, με άνοδο +1,36% και κεφαλαιοποίηση 2,03 δισ. ευρώ.

Η μετοχή της ΕΥΔΑΠ διαπραγματεύεται στα 7,18 ευρώ, με πτώση -0,28% και κεφαλαιοποίηση 765 εκατ. ευρώ.

Η μετοχή του Fourlis διαπραγματεύεται στα 4,00 ευρώ, με άνοδο +0,25% και κεφαλαιοποίηση 208 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) βρίσκεται στα 0,052ευρώ, αμετάβλητη και κεφαλαιοποίηση 49 εκατ. ευρώ.

Σταθεροποίηση στα ελληνικά ομόλογα το 10ετές ομόλογο 1,13% - Βελτίωση στην Ιταλία, το 10ετές στο 1,05%

Σταθεροποίηση καταγράφεται στα ελληνικά ομόλογα ενώ βελτίωση καταγράφεται στην Ιταλία όπως και στις υπόλοιπες αγορές της Ευρωζώνης.

Στην επανέκδοση 10ετούς ομολόγου προχωρά σήμερα, 2 Σεπτεμβρίου 2020 το ελληνικό Δημόσιο, με τις Barclays, Citi, IMI-Intesa Sanpaolo, Morgan Stanley, Nomura και Société Générale να έχουν εντολή ως Joint Lead Managers για το άνοιγμα των υφιστάμενων ομολόγων λήξεως 18 Ιουνίου 2030 (ISIN GR0124036709).

Οι έξι τράπεζες προχωρούν στην επανέκδοση του 10ετούς ομολόγου (re-opening) που εξέδωσε η Ελληνική Δημοκρατία στις 18 Ιουνίου με επιτόκιο 1,5%, με στόχο την άντληση 1,5 με 2 δισ. ευρώ.

Εν τω μεταξύ, παρά τις αναφορές για εμβόλιο και φάρμακο κατά του κορωνοιού η αγορά κρατάει σε γενικές γραμμές τα κεκτημένα καθώς οι τιμές έχουν τεχνηέντως διαμορφωθεί στα τρέχοντα υψηλά επίπεδα λόγω της χειραγώγησης της ΕΚΤ.

Μέχρι τώρα η ΕΚΤ έχει αγοράσει 11 δισεκ. ελληνικά ομόλογα ενώ δυνητικά μπορεί να αγοράσει έως 25 δισεκ..

Τα ελληνικά και Ιταλικά ομόλογα έχουν σημειώσει την μεγαλύτερη κίνηση με το μεταξύ τους spread να παραμένει στις 8 μονάδες βάσης.

Το νέο 10ετές ελληνικό ομόλογο διαπραγματεύεται σήμερα στο 1,13% ενώ το Ιταλικό 10ετές ομόλογο βρίσκεται στο 1,05%.

Να σημειωθεί ότι το ελληνικό 10ετές 1,10% με το αμερικανικό 10ετές 0,68% - το ιστορικό χαμηλό 0,3180% στις 9 Μαρτίου 2020 - εμφανίζουν απόκλιση απόρροια των επιθετικών μειώσεων επιτοκίων από την FED στο 0%, όμως όλα αυτά είναι αποδείξεις πανικού.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις -1 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 77 μονάδες βάσης…

Η τρέχουσα εικόνα της ελληνικής αγοράς ομολόγων

Το παλαιό 5ετές ομόλογο λήξης 1 Αυγούστου 2022 έχει μέση τιμή 108,12 μονάδες βάσης και μέση απόδοση 0,13% με απόδοση αγοράς 0,16% και απόδοση πώλησης 0,10%.

Θυμίζουμε ότι το παλαιό 5ετές ομόλογο εκδόθηκε στο 4,625%.

Το 6ετές ομόλογο λήξης 30/1/2023 έχει μέση τιμή 107,95 μονάδες βάσης και απόδοση 0,19%.

Το νέο 5ετές ομόλογο λήξης 2/4/2024 έχει μέση τιμή 111,36 μονάδες βάσης και απόδοση 0,26% είχε εκδοθεί στο 3,60%.

Το ιστορικό χαμηλό σημειώθηκε στις 6 Αυγούστου 2020 στο 0,21%.

Το 7ετές ομόλογο λήξης 15/2/2025 έχει μέση τιμή 112,89 μονάδες βάσης και απόδοση 0,45% με το ιστορικό χαμηλό 0,36% στις 14 Φεβρουαρίου 2020.

Το 7ετές ομόλογο λήξης 23 Ιουλίου του 2026 έχει μέση τιμή 107,45 μονάδες βάσης και απόδοση 0,59%.

Είχε εκδοθεί στο 1,90%.

To νέο 7ετές λήξης 22 Απριλίου 2027 έχει μέση τιμή 107,60 μονάδες βάσης και απόδοση 0,82%.

Είχε εκδοθεί στο 2,013%.

Το πρώην 10ετές ομόλογο λήξης 30/1/2028 έχει μέση τιμή 120,51 μονάδες βάσης και απόδοση 0,87% με απόδοση αγοράς 0,90% και απόδοση πώλησης 0,86%.

To πρώην 10ετές λήξης 12/3/2029 έχει μέση τιμή 123,70 μονάδες βάσης και απόδοση 0,97% με απόδοση αγοράς 0,98% και απόδοση πώλησης 0,96%.

Να σημειωθεί εκδόθηκε στις 5 Μαρτίου 2019 στο 3,90% και επανεκδόθηκε 9 Οκτωβρίου με επιτόκιο 1,5%.

Το ιστορικό χαμηλό σημειώθηκε στις 6 Αυγούστου 2020 στο 0,88%

Το νέο 10ετές λήξης 18 Ιουνίου του 2030 έχει μέση τιμή 103,74 και μέση απόδοση 1,12% με απόδοση αγοράς 1,13% και απόδοση πώλησης 1,10%

Το 15ετές ομόλογο λήξης 30/1/2033 έχει μέση τιμή 130,59 μονάδες βάσης και απόδοση 1,23%

To νέο 15ετές λήξης 4/2/2035 έχει μέση τιμή 107,50 μονάδες βάσης και 1,30% απόδοση ενώ εκδόθηκε στο 1,91%.

Το 20ετές ομόλογο λήξης 30/1/2037 έχει μέση τιμή 136,16 μονάδες βάσης και απόδοση 1,50%

Το 25ετές ομόλογο λήξης 30/1/2042 έχει μέση τιμή 146,60 μονάδες βάσης και απόδοση 1,61%

Το ιστορικό χαμηλό 1,44% σημειώθηκε στις 7 Ιουλίου 2020…

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 158 μονάδες βάσης από 149 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 148 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 6.692 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,48% ή 148 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Βελτίωση στα ομόλογα της ευρωζώνης με το Ιταλικό 10ετές 1,05%

Βελτίωση καταγράφονται σήμερα 2/9 στις τιμές των Ιταλικών ομολόγων όπως και στις υπόλοιπες αγορές.

Το Ιταλικό 10ετές είχε φθάσει σε υψηλό 2,98% στις 18 Μαρτίου 2020 για να διαμορφωθεί σήμερα 2 Σεπτεμβρίου 2020 στο 1,05%.

Το 10ετές γερμανικό ομόλογο βρίσκεται σήμερα 2/9/2020 στο -0,45% με υψηλό 0,78% στις 13/2/2018.

Θυμίζουμε ότι το υψηλό ετών 1,02% σημειώθηκε στις 10 Ιουνίου του 2015 ενώ το ιστορικό χαμηλό σημειώθηκε στις 10 Μαρτίου 2020 στο -0,90%.

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση στο -0,10% με το ιστορικό χαμηλό -0,24% σημειώθηκε στις 4 Μαρτίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 0,36% με το ιστορικό χαμηλό στο 0,06% που σημειώθηκε στις 16 Αυγούστου 2019.

Το ισπανικό 10ετές έχει απόδοση 0,35% με το ιστορικό χαμηλό στο 0,02% που σημειώθηκε στις 16 Αυγούστου 2019.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 1,05% και με ιστορικό χαμηλό 0,75% στις 12 Σεπτεμβρίου του 2019….

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,40% και η τρέχουσα απόδοση του είναι 0,86%

Το ιστορικό χαμηλό σημειώθηκε στις 20 Αυγούστου 2019 στο 0,3260%.

www.worldenergynews.gr

Ο Γενικός Δείκτης ολοκλήρωσε τη συνεδρίαση στις 644,20 μονάδες και κινήθηκε σε ένα εύρος μεταξύ 646,37 μονάδων (υψηλό ημέρας) και 641,02 μονάδων (χαμηλό ημέρας)

Η αξία συναλλαγών διαμορφώθηκε στα 39,1 εκατ. ευρώ και ο όγκος στα 24,8 εκατ. τεμάχια.

Από τις μετοχές που διακινήθηκαν 58 σημείωσαν άνοδο, 38 υποχώρησαν και 14 παρέμειναν αμετάβλητες.

Αναλυτικά

Ο AΔMHE υποχώρησε 0,45% στα 2,21 ευρώ με όγκο συναλλαγών 131.087 και κεφαλαιοποίηση 512 εκατ. ευρώ με υψηλό ημέρας στα 2,24 ευρώ και χαμηλό στα 2,2.

H ΔΕΗ ενισχύθηκε 1,86%στα 4,16 ευρώ με όγκο συναλλαγών 604.964 και κεφαλαιοποίηση 965 εκατ. ευρώ με υψηλό ημέρας στα 4,16 και χαμηλό στα 4,065.

Η Motor Oil υποχώρησε 0,42% στα 11,9 ευρώ με όγκο συναλλαγών 59.642 και κεφαλαιοποίηση 1,3 δισ. ευρώ με υψηλό ημέρας στα 12 ευρώ και χαμηλό στα 11,66.

Η Μυτιληναίος ενισχύθηκε 1,13% στα 8,05 ευρώ με συναλλαγές 228.709 μετοχών και κεφαλαιοποίηση 1,1 δισ. ευρώ με υψηλό ημέρας στα 8,105 και χαμηλό στα 7,94.

Τα ΕΛΠΕ ενισχύθηκαν 0,77% στα 5,24 ευρώ με όγκο συναλλαγών 23.899 και κεφαλαιοποίηση 1,6 δισ. ευρώ με υψηλό ημέρας στα 5,24 και χαμηλό στα 5,17 ευρώ.

Η Cenergy Holding ενισχύθηκε 0,74% στο 0,95 ευρώ με όγκο συναλλαγών 60.379 και κεφαλαιοποίηση 181 εκατ. ευρώ με υψηλό ημέρας στα 0,959 και χαμηλό στα 0,949.

Η ΓΕΚ Τέρνα αμετάβλητη στα 6,08 ευρώ με όγκο συναλλαγών 45.241 και κεφαλαιοποίηση 628 εκατ. ευρώ και υψηλό ημέρας στα 6,17 και χαμηλό στα 6,07.

Η Τέρνα Ενεργειακή ενισχύθηκε 0,84% στα 12ευρώ με όγκο συναλλαγών 90.424 και κεφαλαιοποίηση 1,3 δισ. ευρώ με υψηλό ημέρας στα 12,04 ευρώ και χαμηλό στα 11,8.

Η Elinoil αμετάβλητη στα 1,45 ευρώ χωρίς συναλλαγές και κεφαλαιοποίηση 34 εκατ. ευρώ με υψηλό ημέρας τα 1,45 ευρώ και χαμηλό τα 1,45 ευρώ.

H Revoil αμετάβλητη στα 0,64 ευρώ χωρίς συναλλαγές και κεφαλαιοποίηση 14 εκατ. ευρώ με υψηλό ημέρας στα 0,642 και χαμηλό ημέρας στα 0,642 ευρώ.

Η Βιοχάλκο ενισχύθηκε 0,66% στα 2,3 ευρώ με όγκο συναλλαγών 74.209 και κεφαλαιοποίηση 596 εκατ. ευρώ με υψηλό ημέρας στα 2,31 ευρώ και χαμηλό στα 2,27 ευρώ.

Η ΕΛΧΑ ενισχύθηκε 2,47% στα 1,24 ευρώ με 66.699 συναλλαγές και κεφαλαιοποίηση 466 εκατ. ευρώ με υψηλό ημέρας στα 1,25 ευρώ και χαμηλό στα 1,224 ευρώ.

Η ΕΥΔΑΠ ενισχύθηκε 1,67% στα 7,32 ευρώ με όγκο συναλλαγών 129.530 και κεφαλαιοποίηση 779 εκατ. ευρώ με υψηλό ημέρας στα 7,39 ευρώ και χαμηλό στα 7,12 ευρώ.

Η Titan Cement υποχώρησε 1,05% στα 11,26 ευρώ με 44.533 συναλλαγές και αποτίμηση 928 εκατ. ευρώ με υψηλό ημέρας στα 11,4 ευρώ και χαμηλό στα 11,22 ευρώ.

Ο ΟΛΠ υποχώρησε 0,25% στα 16,16 ευρώ με όγκο συναλλαγών 8.778 και κεφαλαιοποίηση 404 εκατ. ευρώ με υψηλό ημέρας στα 16,2 ευρώ και χαμηλό ημέρας στα 16,12.

Ο ΟΛΘ υποχώρησε 1,88% στα 20,9 ευρώ με 463 συναλλαγές και κεφαλαιοποίηση 210 εκατ. ευρώ με υψηλό ημέρας στα 21,2 ευρώ και χαμηλό ημέρας στα 20,8.

Η ΕΛΛΑΚΤΩΡ υποχώρησε 0,18% στα 1,10 ευρώ με 480.552 συναλλαγές και κεφαλαιοποίηση 236 εκατ. ευρώ με υψηλό ημέρας στα 1,134 ευρώ και χαμηλό ημέρας στα 1,10.

Νωρίτερα:

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο κινείται με άνοδο 0,83% στις 644 μονάδες έχοντας υψηλό στις 646,37 μονάδες και χαμηλό 642,17 μονάδες.

Η αξία συναλλαγών διαμορφώνεται στα 8,3 εκατ. ευρώ, ο όγκος 5,3 εκατ. τεμάχια εκ των οποίων τα 3,9 εκατ. να διακινούνται στις τράπεζες

Περί τις 12:00 οι ενεργειακές μετοχές κινούνται ως εξής

Ο AΔMHE υποχωρεί 0,45% στα 2,21 ευρώ με όγκο συναλλαγών 47.251.

H ΔΕΗ ενισχύετα 0,39% στα 4,1 ευρώ με όγκο συναλλαγών 187.997.

Η Motor Oil υποχωρεί 1,09% στα 11,82 ευρώ με όγκο συναλλαγών 7.645.

Ο Μυτιληναίος ενισχύεται 1,38% στα 8,07 ευρώ με συναλλαγές 69.797 μετοχών.

Τα ΕΛΠΕ ενισχύονται 0,19% στα 5,21 ευρώ με όγκο συναλλαγών 9.278.

Η Cenergy Holding ενισχύεται 0,11% στο 0,95 ευρώ με όγκο συναλλαγών 9.910.

Η ΓΕΚ Τέρνα ενισχύεται 1,32% στα 6,16 ευρώ με όγκο συναλλαγών 15.098.

Η Τέρνα Ενεργειακή ενισχύεται 0,50% στα 11,9638 ευρώ με όγκο συναλλαγών 11.470.

Η Βιοχάλκο ενισχύεται 0,44% στα 2,29 ευρώ με όγκο συναλλαγών 29,710.

Η ΕΛΧΑ ενισχύεται 0,99% στα 1,22 ευρώ με όγκο συναλλαγών 8.359.

Η Τιτάν υποχωρεί 1,05% στα 11,26 ευρώ με όγκο συναλλαγών 9.657

Η ΕΛΛΑΚΤΩΡ ενισχύεται 0,90% στα 1,11 ευρώ με 140.027 συναλλαγές.

H τεχνική ανάλυση από την Fast Finance

Υποδειγματική συμπεριφορά ψάχνει τα υψηλά της. Το ημερήσιο stop Πλέον στο 38750

Ανοδικά κινείται το ελληνικό χρηματιστήριο στις 642 μονάδες, χωρίς όμως δυναμική και παρά την σημαντική άνοδο των διεθνών αγορών, καθώς οι γεωπολιτικές εξελίξεις και η πανδημία του κορωνοϊού θέτουν εμπόδια για ανάληψη νέου ρίσκου….

Ειδικότερα, στις τράπεζες την μεγαλύτερη άνοδο καταγράφει η Eθνική +1,5% ενώ στα μη τραπεζικά blue chips ξεχωρίζει η Coca Cola +2%.

Το ενδιαφέρον εστιάζεται σήμερα 2/9 στην βιαστική επανέκδοση 10ετούς ομολόγου που προχωρά η ελληνική κυβέρνηση με επιτόκιο μεταξύ 1,18% -1,20% με στόχο να βελτιώσει τα ταμειακά αποθέματά της και μια μέρα νωρίτερα από την ανακοίνωση των στοιχείων για την ύφεση στο δεύτερο φετινό τρίμηνο, όπου η πτώση στο ΑΕΠ θα είναι τρομακτική.

Τα στοιχεία για την πορεία του ΑΕΠ αναμένεται να ανακοινωθούν αύριο Πέμπτη 3/9, από την ΕΛΣΤΑΤ και σύμφωνα με πληροφορίες θα δείχνουν συρρίκνωση σε ποσοστό πάνω από 15%

Επίσης, στο επίκεντρο βρίσκεται η ανακοίνωση των εταιρικών αποτελεσμάτων καθώς σήμερα μετά το κλείσιμο της συνεδρίασης δημοσιεύουν αποτελέσματα για το α’ 6μηνο Motor Oil και Sarantis.

Στα ελληνοτουρκικά παραμένει η ανησυχία καθώς με στόχο τη δημιουργία τετελεσμένων στην περιοχή της Ανατολικής Μεσογείου, η Τουρκία κλιμακώνει όλο και περισσότερο τις προκλήσεις κατά της Ελλάδας.

Το τουρκικό ερευνητικό πλοίο Oruc Reis -μετά και τη νέα NAVTEX- θα βρεθεί ακόμα πιο κοντά στο Καστελόριζο, ενώ ο Τούρκος υπουργός Εξωτερικών, Mevlut Cavusoglu, έχει προαναγγείλει τμηματικές NAVTEX για την παραμονή του Oruc Reis στην περιοχή έως το τέλος του έτους.

Πλέον, ο κίνδυνος ενός θερμού επεισοδίου έχει ενισχυθεί επικίνδυνα, κάτι που η Τουρκία όχι μόνο δεν φοβάται, αλλά οι κινήσεις της δείχνουν ότι το επιδιώκει...

Στην τουρκική προκλητικότητα αναφέρθηκε εκ νέου η Κομισιόν επισημαίνοντας ότι το μήνυμα προς την Τουρκία για αποκλιμάκωση της έντασης είναι σαφές.

Ο Γενικός Δείκτης στις 642 μονάδες με εμφανή την αδυναμία να προσεγγίσει τις 650 μονάδες με βασικό εμπόδιο τις υποτονικές συναλλαγές που συνεχίζονται…..

Στις τράπεζες, την μεγαλύτερη άνοδο καταγράφουν Εθνική +1,85% και Πειραιώς +1,85% και ακολουθούν Alpha Bank +1% και Eurobank +1%.

Ικανοποιητικά κρίθηκαν τα αποτελέσματα της Eurobank για το α΄ 6μηνο του 2020 καθώς εμφάνισε ζημία -1,166 δισεκ. ευρώ λόγω της εξυγίανσης και της τιτλοποίησης Cairo 7,5 δισεκ. NPEs ενώ εξαιρώντας την εξυγίανση εμφάνισε κέρδη 176,2 εκατ ευρώ.

Ωστόσο το γενικό συμπέρασμα είναι ότι η Eurobank προχώρησε πρώτη και με επιτυχία το σχέδιο εξυγίανσης μειώνοντας τα προβληματικά δάνεια από 16,7 σε 6,2 δισεκ. ευρώ.

Σύμφωνα με τα αποτελέσματα της Τέρνα Ενεργειακής για το α΄6μήνο του 2020 τα κέρδη ανήλθαν στα 26,6 εκατ.αύξηση κατά 19,8% σε σύγκριση με το 2019 ενώ οι ενοποιημένες πωλήσεις ανήλθαν σε 166,5 εκατ. ευρώ έναντι 141,6 εκατ. ευρώ το α΄ εξάμηνο του 2019, αυξημένες κατά 17,6%.

Σταθεροποίηση καταγράφεται στην ελληνική αγορά ομολόγων με το 10ετές ομόλογο στο 1,13% - επιτόκιο έκδοσης 1,57% στις 9 Ιουνίου 2020 - ενώ το ιταλικό 10ετές βελτιώνεται στο 1,05% και με το μεταξύ τους spread στις 8 μονάδες βάσης...

Σταθεροποίηση καταγράφεται και στο ελληνικό CDS στα 5 χρόνια, καθώς βρίσκεται στις 155 μονάδες - με χαμηλό τις 98 μονάδες ή 98% που καταγράφηκε στις 14 Φεβρουαρίου 2020 – ενώ το CDS της Αργεντινής βρίσκεται στις 6692 μονάδες βάσης

Η πορεία της ελληνικής χρηματιστηριακής αγοράς στην σημερινή συνεδρίαση

Με ανοδικές τάσεις ξεκίνησε η χρηματιστηριακή αγορά με τον Τραπεζικό Δείκτη στο +0,88% και τον Γενικό Δείκτη στο +0,40%.

Περί τις 10:45 με αγοραστικές παρεμβάσεις στις τράπεζες ειδικότερα στην Πειραιώς +2,91% αλλά και σε επιλεγμένες μετοχές του FTSE όπως η Coca Cola...ο Τραπεζικός Δείκτης κατέγραψε το υψηλό της ημέρας +2,09% και ο Γενικός Δείκτης στο +1,06%.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο κινείται με άνοδο +0,53% στις 642 μονάδες έχοντας υψηλό στις 646,37 μονάδες και χαμηλό 642,17 μονάδες.

Ο τζίρος και ο όγκος συναλλαγών σε χαμηλά επίπεδα και είναι μοιρασμένος στις τράπεζες και στα μη τραπεζικά blue chips.

Αναλυτικότερα, η αξία συναλλαγών διαμορφώνεται στα 10,5 εκατ. ευρώ, ο όγκος 7,6 εκατ. τεμάχια εκ των οποίων τα 5,8 εκατ. να διακινούνται στις τράπεζες.

Τα τεχνικά σημεία

Ο Γενικός Δείκτης βρίσκεται στις 642 μονάδες με πρώτη αντίσταση τις 650 μονάδες και ακολουθούν οι 660 και οι 680 μονάδες.

Στην πρώτη στήριξη βρίσκονται οι 630 μονάδες και ακολουθούν οι 610-615 και οι 600 μονάδες

Ο Τραπεζικός Δείκτης βρίσκεται στις 335 μονάδες, με πρώτη αντίσταση τις 350 μονάδες και ακολουθούν οι 370-380 μονάδες

Στην πρώτη στήριξη βρίσκονται οι 310-300 μονάδες και ακολουθούν οι 280 μονάδες.

Η Ελλάδα θα χρειαστεί να φθάσει το 2023 για να πετύχει τους οικονομικούς στόχους του 2019

Στην κυβέρνηση κατανοούν πλήρως το μέγεθος της οικονομικής ζημίας στην οικονομία λόγω της ύφεσης που προκάλεσε ο κορωνοιός και η απόφαση για καραντίνα αδρανοποιώντας την οικονομία.

Ταυτόχρονα φαίνεται ότι η ζημία από τον τουρισμό είναι μεγαλύτερη από αυτή που είχε εκτιμηθεί.

Η κυβέρνηση εκτιμούσε ότι η απώλεια στο παραγόμενο προϊόν από τον τουρισμό θα προσεγγίσει το 40% του 2019 αλλά φαίνεται ότι δεν θα ξεπεράσει το 25% του 2019.

Η συμμετοχή του τουρισμού και όλων των περιφερειακών κλάδων καθώς και των μεταφορών στο ΑΕΠ προσεγγίζει τα 40 δισεκ. ευρώ.

Εκτιμάται ότι τα έσοδα από όλες αυτές τις δραστηριότητες θα φθάσουν τα 10 δισεκ. ευρώ, οπότε προκύπτει ζημία 30 δισεκ. ευρώ.

Η πραγματική ζημία στην οικονομία είναι 30 δισεκ. ευρώ αλλά το βασικό ερώτημα είναι πως καταλήγει στα 15 δισεκ. ευρώ η συρρίκνωση του ΑΕΠ;

Το 2020 το ΑΕΠ θα συρρικνωθεί 15 δισεκ. ή σε ένα εύρος 15 με 17 δισεκ. δηλαδή πτώση του ΑΕΠ μεταξύ -8% με -10%, στα 172,5 με 170,5 δισεκ. ευρώ.

Για το β΄ τρίμηνο του 2020 όπως εδώ και μήνες αναφέρεται από το bankingnews η συρρίκνωση του ΑΕΠ θα είναι ύψους -16%.

Όμως η πραγματικότητα είναι διαφορετική η ζημία στην συρρίκνωση του ΑΕΠ είναι διπλάσια από αυτή που θα παρουσιαστεί.

Το ερώτημα λοιπόν είναι πως παρουσιάζεται διαφορετική μείωση ΑΕΠ από αυτή που πραγματικά έχει συντελεστεί;

Η απάντηση σχετίζεται με το γεγονός ότι η Eurostat αποδέχεται, τα χρήματα που δόθηκαν από το κράτος ως μισθούς, αποδέχεται τους αυτόματους σταθεροποιητές και τους μετράει στο ΑΕΠ.

Τι σημαίνει αυτό πρακτικά;

Ότι ενώ χάθηκαν 30 δισεκ. προστέθηκαν 13 με 15 δισεκ. από τις παρεμβάσεις της κυβέρνησης οπότε η τελική ζημία στο ΑΕΠ θα είναι 15 με 17 δισεκ. ευρώ.

Στην πράξη ήρθε το κράτος να καλύψει και συγκαλύψει την ζημία με κρατικά κεφάλαια τα οποία τυπικά μετρώνται στο ΑΕΠ αλλά στην πράξη η ζημία είναι 30 δισεκ. ευρώ.

Όμως όπως έχει αναλυθεί διεξοδικά η βασική ανησυχία της κυβέρνησης δεν αφορά το 2020 αλλά το 2021 καθώς θεωρούν ότι η ανάκαμψη θα είναι κατώτερη των προσδοκιών.

Οι εκτιμήσεις για ανάκαμψη -6% θα διαψευστούν, πιθανό σενάριο το ΑΕΠ να αυξηθεί το 2021 μεταξύ 2,5% με 3,5% στο θετικό σενάριο και πέριξ του 1% στο δυσμενές σενάριο.

Η επικαιρότητα

Σε ισχύ διατηρείται ο παγκόσμιος συναγερμός για την επιδημία του κορωνοϊού καθώς με αμείωτη ένταση καταγράφονται νέα κρούσματα και εστίες σε διάφορα σημεία του πλανήτη, ενώ σε κάποιες άλλες φαίνεται να βρίσκεται εκτός ελέγχου.

Μάλιστα ο Παγκόσμιος Οργανισμός Υγείας έσπευσε να προειδοποιήσει ενόψει του φθινοπώρου τα κράτη που έχουν σημαντική ενεργή εξάπλωση του ιού, να προχωρήσουν στο άνοιγμα της κοινωνίας με προσεκτικά βήματα, καθώς εάν αυτό γίνει χωρίς έλεγχο, θα αποτελέσει «μια συνταγή για καταστροφή».

Πάντως, έρευνα του Ipsos για το Παγκόσμιο Οικονομικό Φόρουμ έδειξε πως το 74% των πολιτών θα έκανε το εμβόλιο κατά του κορωνοϊού, με τους Κινέζους να έχουν το υψηλότερο ποσοστό αποδοχής του εμβολίου (97%) και τους Ρώσους το χαμηλότερο (54%).

Σε παγκόσμιο επίπεδο, οι νεκροί ξεπέρασαν τους 852.000 και τα επιβεβαιωμένα κρούσματα τα 25,5 εκατομμύρια ενώ οι άνθρωποι που μολύνθηκαν και ανέρρωσαν, υπολογίζονται σε περίπου 16,8 εκατομμύρια.

Στην Ελλάδα, την ανησυχία τους για την εξέλιξη της επιδημίας του κορωνοϊού διατυπώνουν οι επιστήμονες, οι οποίοι εκφράζουν τον προβληματισμό τους για τη διασπορά του ιού όχι μόνο στην Αττική αλλά και σε όλη την χώρα.

Μάλιστα, πολλοί ειδικοί επισημαίνουν τα κενά ασφαλείας που καταγράφονται σε κρίσιμους τομείς, όπως π.χ. στα γηροκομεία ή σε δομές μεταναστών καθώς και το μεγάλο αριθμό ασυμπτωματικών, παράμετροι που μπορεί να αποτελέσουν τη «σπίθα» για μια ανεξέλεγκτη «πυρκαγιά».

Υπό αυτά τα δεδομένα και σε μια προσπάθεια να περιοριστεί όσο το δυνατόν η διασπορά του ιού κατά τη διάρκεια του φθινοπώρου, και ενώ αναμένεται να έρθει και η γρίπη, εντατικοποιούνται οι έλεγχοι και αυστηροποιούνται τα μέτρα τόσο σε μονάδες φροντίδας ηλικιωμένων όσο και δομών μεταναστών ενώ παράλληλα συστήνεται σε όλους τους πολίτες να κάνουν χρήση της μάσκας και να τηρούν όσο το δυνατόν τις αποστάσεις.

Σε αυτήν άλλωστε την κατεύθυνση εντάσσεται και η απόφαση τα σχολεία να ανοίξουν τελικά στις 14 Σεπτεμβρίου καθώς επιστήμονες και κυβέρνηση επιθυμούν η επιστροφή των μαθητών να γίνει αφού περάσουν περίπου δύο εβδομάδες από την επιστροφή των περισσότερων αδειούχων του καλοκαιριού.

Ο συνολικός αριθμός των κρουσμάτων είναι 10.524, με τους νεκρούς να ανέρχονται στους 271.

Μεικτές τάσεις στις ασιατικές αγορές

Με μεικτές τάσεις έκλεισαν σήμερα Τετάρτη 2/9 στις ασιατικές αγορές μετά τα καλύτερα στοιχεία για τη μεταποίηση στις ΗΠΑ και τις ενδείξεις ότι η Fed σκοπεύει να διατηρήσει τα μέτρα στήριξης.

Το ενδιαφέρον των επενδυτών στρέφεται στην ανακοίνωση των στοιχείων για την αγορά εργασίας των ΗΠΑ.

Ειδικότερα, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο +0,47%, ο δείκτης Shanghai στην Κίνα στο -0,17%, ο δείκτης Hang Seng στο Χονγκ Κονγκ στο -0,28% και ο δείκτης KOSPI στην Ν. Κορέα έκλεισε με άνοδο +0,63%

Σημαντικά κέρδη στα ευρωπαϊκά χρηματιστήρια

Σημαντικά κέρδη καταγράφονται σήμερα Τετάρτη 2/9 στις ευρωπαϊκές αγορές με τις προσδοκίες για οικονομική ανάκαμψη να ενισχύονται, μετά τα στοιχεία για τη μεταποιητική δραστηριότητα σε Κίνα, ΗΠΑ και Ευρωζώνη.

Οι επενδυτές αναμένουν τα στοιχεία για την αγορά εργασίας των ΗΠΑ, καθώς σήμερα θα ανακοινωθούν τα στοιχεία για τον ιδιωτικό τομέα, την Πέμπτη οι νέες αιτήσεις επιδομάτων ανεργίας και την Παρασκευή ο δείκτης ανεργίας και οι καταστάσεις μισθοδοσίας εκτός γεωργικού τομέα.

Ειδικότερα, ο δείκτης Dax στη Γερμανία κινείται στο +2,3%, ο δείκτης CAC στο Παρίσι στο +2,2%, ο MIB στο Μιλάνο στο +1,8% και ο IBEX 35 στην Ισπανία στο +1% και ο FTSE 100 στο Λονδίνο στο +1,8%

Στην Wall Street τα futures του Dow Jones κινούνται με άνοδο +0,73%.

Ανοδικές τάσεις στις τράπεζες με χαμηλή συναλλακτική δραστηριότητα

Ανοδικές τάσεις καταγράφονται στις τραπεζικές μετοχές, με τις χαμηλές συναλλαγές να συνεχίζονται και με την Eθνική να καταγράφει τη μεγαλύτερη άνοδο.

Η Εθνική διαπραγματεύεται στα 1,1780 ευρώ, με άνοδο +1,64% με όγκο 740 χιλ. τεμάχια και κεφαλαιοποίηση 1,08 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό της Εθνικής πραγματοποιήθηκε στις 17/3/2020 στα 0,8150 ευρώ

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank διαπραγματεύεται στα 0,5812 ευρώ, με άνοδο +0,73%, με όγκο 2,1 εκατ. τεμάχια και κεφαλαιοποίηση 897 εκατ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό της Alpha Bank πραγματοποιήθηκε ενδοσυνεδριακά στις 14/5/2020 στα 0,4860 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς διαπραγματεύεται στα 1,2545 ευρώ, με άνοδο +1,58% με όγκο 372 χιλ. τεμάχια και κεφαλαιοποίηση 548 εκατ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό ήταν 0,00067 προ RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ.

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Πειραιώς πραγματοποιήθηκε στις 01/02/2019 στα 0,57 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,5520 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank διαπραγματεύεται στα 0,4090 ευρώ, με άνοδο +0,99% με όγκο 1,5 εκατ. τεμάχια και κεφαλαιοποίηση 1,52 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα).

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 0,4990 ευρώ, με πτώση -0,80% και με κεφαλαιοποίηση 223 εκατ. ευρώ

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο

Η Attica Bank διαπραγματεύεται στα 0,18 ευρώ, με άνοδο +1,24% και όγκο 20 χιλ. τεμάχια και κεφαλαιοποίηση 83 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος στα 13,22 ευρώ, με πτώση -0,60% και κεφαλαιοποίηση 263 εκατ. ευρώ.

Ανοδικές τάσεις στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλές συναλλαγές

Ανοδικές τάσεις καταγράφονται στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλή συναλλακτική δραστηριότητα.

Την μεγαλύτερη άνοδο καταγράφουν Coca Cola, Sarantis, Μυτιληναίος, Jumbo, Ελλάκτωρα…

Στον αντίποδα πτωτικά κινούνται Μotor Oil, Τιτάνας, ΑΔΜΗΕ.

H Coca Cola διαπραγματεύεται στα 22,75 ευρώ με άνοδο +2,48% και κεφαλαιοποίηση στα 8,42 δισ. ευρώ και βρίσκεται στην πρώτη θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ διαπραγματεύεται στα 13,71 ευρώ, με άνοδο +0,44% και αποτίμηση 6,45 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ βρίσκεται στα 4,09 ευρώ, με άνοδο +0,15% και αποτίμηση 949 εκατ. ευρώ

Ο ΑΔΜΗΕ βρίσκεται στα 2,21 ευρώ, με πτώση -0,45% και κεφαλαιοποίηση 513 εκατ. ευρώ.

Ο ΟΠΑΠ βρίσκεται στα 8,0650 ευρώ, με άνοδο +1,26% και αποτίμηση 2,75 δισ. ευρώ

Ο Titan Cement International διαπραγματεύεται στα 11,30 ευρώ, με πτώση -0,70% και κεφαλαιοποίηση 932 εκατ. ευρώ.

Η μετοχή των ΕΛΠΕ διαπραγματεύεται στα 5,20 ευρώ, αμετάβλητη και κεφαλαιοποίηση 1,59 δισ. ευρώ.

Η Motor Oil διαπραγματεύεται στα 11,82 ευρώ, με πτώση -1,09% και κεφαλαιοποίηση 1,31 δισ. ευρώ.

Ο Μυτιληναίος βρίσκεται στα 8,0750 ευρώ με άνοδο +1,44% και κεφαλαιοποίηση 1,15 δισεκ. ευρώ.

Η Jumbo βρίσκεται στα 14,89 ευρώ, με άνοδο +1,36% και κεφαλαιοποίηση 2,03 δισ. ευρώ.

Η μετοχή της ΕΥΔΑΠ διαπραγματεύεται στα 7,18 ευρώ, με πτώση -0,28% και κεφαλαιοποίηση 765 εκατ. ευρώ.

Η μετοχή του Fourlis διαπραγματεύεται στα 4,00 ευρώ, με άνοδο +0,25% και κεφαλαιοποίηση 208 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) βρίσκεται στα 0,052ευρώ, αμετάβλητη και κεφαλαιοποίηση 49 εκατ. ευρώ.

Σταθεροποίηση στα ελληνικά ομόλογα το 10ετές ομόλογο 1,13% - Βελτίωση στην Ιταλία, το 10ετές στο 1,05%

Σταθεροποίηση καταγράφεται στα ελληνικά ομόλογα ενώ βελτίωση καταγράφεται στην Ιταλία όπως και στις υπόλοιπες αγορές της Ευρωζώνης.

Στην επανέκδοση 10ετούς ομολόγου προχωρά σήμερα, 2 Σεπτεμβρίου 2020 το ελληνικό Δημόσιο, με τις Barclays, Citi, IMI-Intesa Sanpaolo, Morgan Stanley, Nomura και Société Générale να έχουν εντολή ως Joint Lead Managers για το άνοιγμα των υφιστάμενων ομολόγων λήξεως 18 Ιουνίου 2030 (ISIN GR0124036709).

Οι έξι τράπεζες προχωρούν στην επανέκδοση του 10ετούς ομολόγου (re-opening) που εξέδωσε η Ελληνική Δημοκρατία στις 18 Ιουνίου με επιτόκιο 1,5%, με στόχο την άντληση 1,5 με 2 δισ. ευρώ.

Εν τω μεταξύ, παρά τις αναφορές για εμβόλιο και φάρμακο κατά του κορωνοιού η αγορά κρατάει σε γενικές γραμμές τα κεκτημένα καθώς οι τιμές έχουν τεχνηέντως διαμορφωθεί στα τρέχοντα υψηλά επίπεδα λόγω της χειραγώγησης της ΕΚΤ.

Μέχρι τώρα η ΕΚΤ έχει αγοράσει 11 δισεκ. ελληνικά ομόλογα ενώ δυνητικά μπορεί να αγοράσει έως 25 δισεκ..

Τα ελληνικά και Ιταλικά ομόλογα έχουν σημειώσει την μεγαλύτερη κίνηση με το μεταξύ τους spread να παραμένει στις 8 μονάδες βάσης.

Το νέο 10ετές ελληνικό ομόλογο διαπραγματεύεται σήμερα στο 1,13% ενώ το Ιταλικό 10ετές ομόλογο βρίσκεται στο 1,05%.

Να σημειωθεί ότι το ελληνικό 10ετές 1,10% με το αμερικανικό 10ετές 0,68% - το ιστορικό χαμηλό 0,3180% στις 9 Μαρτίου 2020 - εμφανίζουν απόκλιση απόρροια των επιθετικών μειώσεων επιτοκίων από την FED στο 0%, όμως όλα αυτά είναι αποδείξεις πανικού.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις -1 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 77 μονάδες βάσης…

Η τρέχουσα εικόνα της ελληνικής αγοράς ομολόγων

Το παλαιό 5ετές ομόλογο λήξης 1 Αυγούστου 2022 έχει μέση τιμή 108,12 μονάδες βάσης και μέση απόδοση 0,13% με απόδοση αγοράς 0,16% και απόδοση πώλησης 0,10%.

Θυμίζουμε ότι το παλαιό 5ετές ομόλογο εκδόθηκε στο 4,625%.

Το 6ετές ομόλογο λήξης 30/1/2023 έχει μέση τιμή 107,95 μονάδες βάσης και απόδοση 0,19%.

Το νέο 5ετές ομόλογο λήξης 2/4/2024 έχει μέση τιμή 111,36 μονάδες βάσης και απόδοση 0,26% είχε εκδοθεί στο 3,60%.

Το ιστορικό χαμηλό σημειώθηκε στις 6 Αυγούστου 2020 στο 0,21%.

Το 7ετές ομόλογο λήξης 15/2/2025 έχει μέση τιμή 112,89 μονάδες βάσης και απόδοση 0,45% με το ιστορικό χαμηλό 0,36% στις 14 Φεβρουαρίου 2020.

Το 7ετές ομόλογο λήξης 23 Ιουλίου του 2026 έχει μέση τιμή 107,45 μονάδες βάσης και απόδοση 0,59%.

Είχε εκδοθεί στο 1,90%.

To νέο 7ετές λήξης 22 Απριλίου 2027 έχει μέση τιμή 107,60 μονάδες βάσης και απόδοση 0,82%.

Είχε εκδοθεί στο 2,013%.

Το πρώην 10ετές ομόλογο λήξης 30/1/2028 έχει μέση τιμή 120,51 μονάδες βάσης και απόδοση 0,87% με απόδοση αγοράς 0,90% και απόδοση πώλησης 0,86%.

To πρώην 10ετές λήξης 12/3/2029 έχει μέση τιμή 123,70 μονάδες βάσης και απόδοση 0,97% με απόδοση αγοράς 0,98% και απόδοση πώλησης 0,96%.

Να σημειωθεί εκδόθηκε στις 5 Μαρτίου 2019 στο 3,90% και επανεκδόθηκε 9 Οκτωβρίου με επιτόκιο 1,5%.

Το ιστορικό χαμηλό σημειώθηκε στις 6 Αυγούστου 2020 στο 0,88%

Το νέο 10ετές λήξης 18 Ιουνίου του 2030 έχει μέση τιμή 103,74 και μέση απόδοση 1,12% με απόδοση αγοράς 1,13% και απόδοση πώλησης 1,10%

Το 15ετές ομόλογο λήξης 30/1/2033 έχει μέση τιμή 130,59 μονάδες βάσης και απόδοση 1,23%

To νέο 15ετές λήξης 4/2/2035 έχει μέση τιμή 107,50 μονάδες βάσης και 1,30% απόδοση ενώ εκδόθηκε στο 1,91%.

Το 20ετές ομόλογο λήξης 30/1/2037 έχει μέση τιμή 136,16 μονάδες βάσης και απόδοση 1,50%

Το 25ετές ομόλογο λήξης 30/1/2042 έχει μέση τιμή 146,60 μονάδες βάσης και απόδοση 1,61%

Το ιστορικό χαμηλό 1,44% σημειώθηκε στις 7 Ιουλίου 2020…

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 158 μονάδες βάσης από 149 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 148 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 6.692 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,48% ή 148 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Βελτίωση στα ομόλογα της ευρωζώνης με το Ιταλικό 10ετές 1,05%

Βελτίωση καταγράφονται σήμερα 2/9 στις τιμές των Ιταλικών ομολόγων όπως και στις υπόλοιπες αγορές.

Το Ιταλικό 10ετές είχε φθάσει σε υψηλό 2,98% στις 18 Μαρτίου 2020 για να διαμορφωθεί σήμερα 2 Σεπτεμβρίου 2020 στο 1,05%.

Το 10ετές γερμανικό ομόλογο βρίσκεται σήμερα 2/9/2020 στο -0,45% με υψηλό 0,78% στις 13/2/2018.

Θυμίζουμε ότι το υψηλό ετών 1,02% σημειώθηκε στις 10 Ιουνίου του 2015 ενώ το ιστορικό χαμηλό σημειώθηκε στις 10 Μαρτίου 2020 στο -0,90%.

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση στο -0,10% με το ιστορικό χαμηλό -0,24% σημειώθηκε στις 4 Μαρτίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 0,36% με το ιστορικό χαμηλό στο 0,06% που σημειώθηκε στις 16 Αυγούστου 2019.

Το ισπανικό 10ετές έχει απόδοση 0,35% με το ιστορικό χαμηλό στο 0,02% που σημειώθηκε στις 16 Αυγούστου 2019.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 1,05% και με ιστορικό χαμηλό 0,75% στις 12 Σεπτεμβρίου του 2019….

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,40% και η τρέχουσα απόδοση του είναι 0,86%

Το ιστορικό χαμηλό σημειώθηκε στις 20 Αυγούστου 2019 στο 0,3260%.

www.worldenergynews.gr