Τα νέα δεδομένα μετά τις μεγάλειες απώλειες της Wall 3,5% στην συνεδρίαση χθες 5/3

H νέα διορθωτική κίνηση του S&P με απώλειες 106 μονάδων, σε πσοσοτό 3,39% στις 3.024 μονάδες παράλληλα με την πτώση του DOW JONES κατά 969 μονάδες σε ποσοστό 3,58% που έκλεισε στις 26.121 μονάδες χθες 5/3 επαναφέρει την ανησυχία για συνέχεια πτώσης στις αγορές.

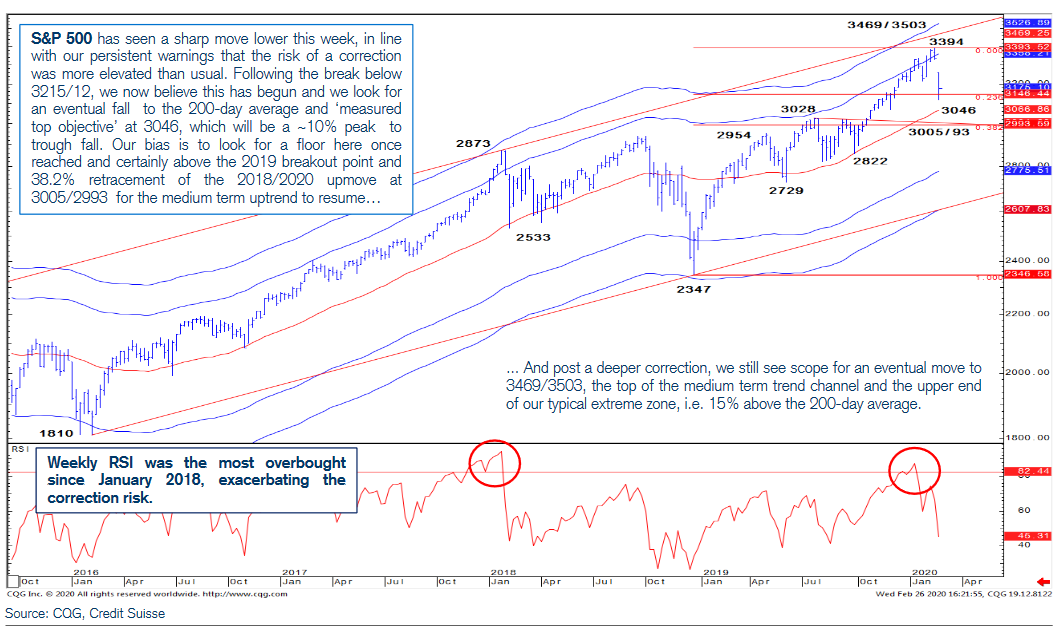

Η εκ νέου καθοδική διάσπαση του 3040 για τον S&P που αποτελεί το επίπεδο του ΚΜΟ των 200 ημερών φέρνει την περιοχή των 2995-3004 μονάδων σαν πρώτη περιοχή στήριξης και στην συνέχεια τις 2954.

Ακολουθούν οι 2822 μονάδες που θα σημάνουν νέο χαμηλό.

Η αβεβαιότητα που κυριαρχεί είναι τέτοια που πλέον κανείς δεν μπορεί να προεξοφλήσει τίποτε, καθώς οι long επενδυτές διεθνώς βρίσκονται σε αμηχανία και δεν αγοράζουν.

Το ενδεχόμενο άμεσης ύφεσης είναι ορατό, εκείνο που διασώζει το long σενάριο είναι η προσωρινή διάρκεια μιας τέτοιας εξέλιξης και ο περιορισμός της προσφοράς για την συνέχεια, λόγω του disruption, δηλαδή της διάσπασης της εφοδιαστικής αλυσίδας των αγαθών διεθνώς, που προέρχεται από την Κίνα και έχει οδηγήσει σε κατακόρυφη μείωση των αποθεμάτων. Κατά την περίοδο της εξομάλυνσης η αύξηση της ζήτησης θα είναι επίσης κατακόρυφη και οι αγορές θα αρχίσουν να προεξοφλούν την εξέλιξη πριν αυτή πραγματοποιηθεί.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο έκλεισε με πτώση -5,96% στις 684 μονάδες έχοντας υψηλό στις 720,64 μονάδες και χαμηλό στις 684,75 μονάδες.

Στο - 3,7% σε νέα χαμηλά ο Eurostoxx στις 366 μονάδες

Τα fututres του S&P στο -2,3% στις 2933 μονάδες.

To δολάριο στο 1,130 έναντι του ευρώ.

To αλουμίνιο στα 1712 δολ/τόνος και ο χαλκός στα 5647 δολ/τόνος.

Στο 0,7% η απόδοση του treasury.

Αναλυτικά

Με απώλειες 5,96% έκλεισε το Χρηματιστήριο Αθηνών την Παρασκευή 6/3/2020.

Ο Γενικός Δείκτης ολοκλήρωσε τη συνεδρίαση στις 684,74 μονάδες και κινήθηκε σε ένα εύρος μεταξύ 720,64 μονάδων (υψηλό ημέρας) και 684,75 μονάδων (χαμηλό ημέρας)

Η ΔΕΗ έκλεισε στα 2,64 ευρώ με απώλειες 14,23% όγκο 1,9 εκατ. τεμάχια και αποτίμηση 612 εκατ. ευρώ.

Η Motor Oil έκλεισε στα 14,50 ευρώ με απώλειες 8,23% όγκο 501 χιλ. τεμάχια και αποτίμηση 1,6 δισ. ευρώ.

Η ΓΕΚ ΤΕΡΝΑ έκλεισε στα 5,88 ευρώ με απώλειες 10,09% όγκο 281 χιλ. τεμάχια και αποτίμηση 608 εκατ. ευρώ.

Η Viohalco έκλεισε στα 2,54 ευρώ με απώλειες 1,55% όγκο 226 χιλ. τεμάχια και αποτίμηση 658 εκατ. ευρώ.

Η Ελλάκτωρ έκλεισε στα 0,8040 ευρώ με απώλειες 2,55% όγκο 3,9 εκατ. τεμάχια και αποτίμηση 172 εκατ. ευρώ.

Η Τιτάν έκλεισε στα 12,20 ευρώ με απώλειες 6,44% όγκο 46 χιλ. τεμάχια και αποτίμηση 1 δισ. ευρώ

Νωρίτερα:

Η τεχνική εικόνα του S&P σύμφωνα με την Credit Suisse

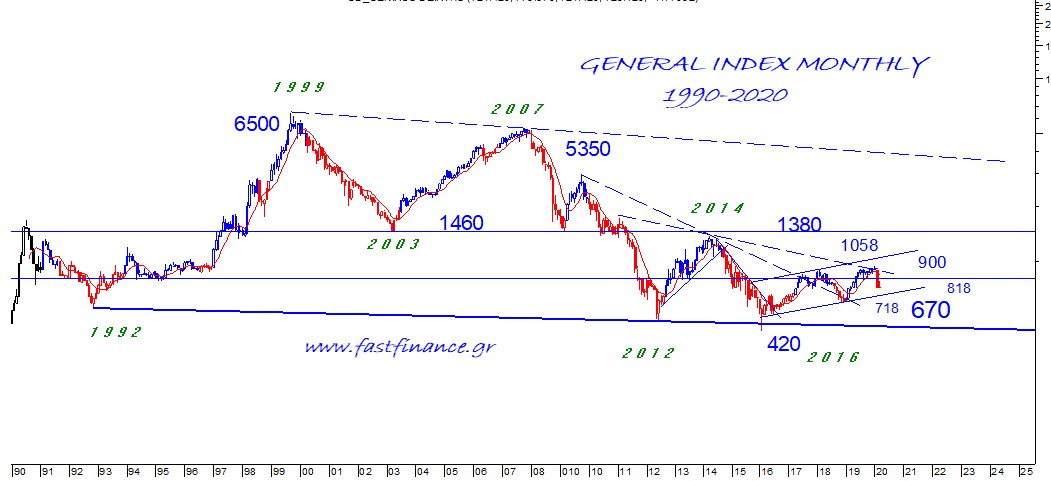

Το ελληνικό χρηματιστήριο συνεχίζει να παρουσιάζει μια εξαιρετικά ευάλωτη εικόνα, χάνοντας 5,5% έναντι 2% των ευρωπααίκών και δοκιμάζοντας εκ νέου την στήριξη των 720 μονάδων.

Όπως βλέπουμε από την ανάλυση της FAST FINANCE δεν μπόρεσε να περάσει κατά το βραχύβιο ρημπάουντ τις 780 μονάδες και σήμερα 6/3 θα δοκιμάσει την περιοχή των 718 μονάδων.

Αν αυτή το επίπεδο δεν κρατήσει τότε η επόμενη στήριξη βρίσκεται στις 670 μονάδες.

H ΔΕΗ είναι ίσως η πιο χαρακτηριστική μετοχή του ενεργειακού τομέα προερχόμενη από μια διόρθωση της τάξης του 25% όπως έχει γίνει και με τις μετοχές των λοιπών μεγάλων εταιριών και βιομηχανιών του χώρου.

Είναι λοιπόν αυτονόητο ότι σε μια περίοδο που χαρακτηρίζεται από την καταστροφολογία του Coronavirus, το σενάριο αναδιάρθρωσης τςη ΔΕΗ δεν μπορεί να παιχτεί από την αγορά, αλλά υπάρχει ρευστοποίηση όπως σε όλες τις μετοχές.

Έτσι σύμφωνα με την τεχνική ανάυση της FAST FINANCE οι στηρίξεις είναι στην περιοχή των 2,90 ευρώ και στην συνέχεια σε αυτήν των 2,68 ευρώ.

Ισχυρές πιέσεις τις ασιατικές αγορές

Ισχυρές πιέσεις ασκήθηκαν σήμερα Παρασκευή (6/3) οι αγορές της Ασίας, μετά τη «βουτιά» που σημειώθηκε χθες στη Wall Street, καθώς η αύξησης των κρουσμάτων κορωνοϊού παγκοσμίως εξακολουθεί να προκαλεί ανησυχίες στις τάξεις των επενδυτών.

Με σημαντικές απώλειες έκλεισαν σήμερα Παρασκευή (06/03) οι αγορές της Ασίας, Ειδικότερα, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο -2,72%, ο δείκτης Shanghai στην Κίνα έκλεισε στο -1,21%, ο δείκτης KOSPI στην Ν.Κορέα στο -2,16% και ο δείκτης Hang Seng στο Χονγκ Κονγκ με απώλειες -2,54%

Επιθετικές πωλήσεις στα ευρωπαϊκά χρηματιστήρια

Συνεχίζονται οι απώλειες στα ευρωπαϊκά χρηματιστήρια καθώς επικρατεί πανικός μετά και το χθεσινό sell off στη Wall Street.

Τα μέτρα στήριξης από κεντρικές τράπεζες και διεθνείς οργανισμούς με στόχο την άμβλυνση των αρνητικών συνεπειών από την εξάπλωση του κορωνοϊού, δεν πείθουν τους επενδυτές.

Το βαρύτερο πλήγμα δέχονται οι μετοχών των ταξιδιωτικών εταιριών, λόγω των φόβων ότι η οικονομική ζημιά από την επιδημία του νέου ιού θα είναι πολύ πιο σοβαρή από ό,τι αναμενόταν.

Ειδικότερα, ο Dax στην Γερμανία κινείται στο -3,6%, ο CAC στο Παρίσι στο -3,8%, ο MIB στο Μιλάνο στο -3,7%, ο IBEX 35 στην Ισπανία στο -3,7% ενώ ο FTSE 100 στο Λονδίνο με απώλειες -3,2%

Στην Wall Street, τα futures του Dow Jones κινούνται πτωτικά στο -2,2%

Sell off στις τράπεζες με χαμηλές συναλλαγές

Συνεχίζεται το sell off sστις τράπεζες για μια ακόμη συνεδρίαση με χαμηλή συναλλακτική δραστηριότητα.

Ο κλάδος χρηματιστηριακά προσέγγισε τις τιμές των ΑΜΚ του 2015 που οριοθετούνται ισχυρές αντιστάσεις.

Η Εθνική διαπραγματεύεται στα 1,91 ευρώ, με πτώση -4,16%, με όγκο 2,6 εκατ. τεμάχια και κεφαλαιοποίηση 1,75 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό κλείσιμο της Εθνικής πραγματοποιήθηκε στις 21/01/2019 στα 0,92 ευρώ με ενδοσυνεδριακό χαμηλό στα 0,90 ευρώ.

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank βρίσκεται στα 1,1840 ευρώ, με πτώση -6,03%, με όγκο 2,5 εκατ. τεμάχια και κεφαλαιοποίηση 1,83 δισεκ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό κλείσιμο της Alpha Bank πραγματοποιήθηκε στις 01/02/2019 στα 0,87 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,8410 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς βρίσκεται στα 1,8110 ευρώ, με πτώση -5,78% με όγκο 1,7 εκατ. τεμάχια και κεφαλαιοποίηση 791 εκατ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό ήταν 0,00067 προ RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ.

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Πειραιώς πραγματοποιήθηκε στις 01/02/2019 στα 0,57 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,5520 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank βρίσκεται στα 0,5750 ευρώ, με πτώση -3,85% με όγκο 5,3 εκατ. τεμάχια και κεφαλαιοποίηση 2,15 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα)

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 1,32 ευρώ, με πτώση -1,93% και με κεφαλαιοποίηση 589 εκατ. ευρώ.

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο

Η Attica Bank βρίσκεται στα 0,2365 ευρώ, με πτώση -1,87% και όγκο 660 χιλ. τεμάχια και κεφαλαιοποίηση 108 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος στα 13,70 ευρώ, με πτώση -2% και κεφαλαιοποίηση 272 εκατ. ευρώ.

Επιθετικές πωλήσεις στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλές συναλλαγές

Επιθετικές πωλήσεις στις μη τραπεζικές μετοχές του FTSE 25 με μέτρια συναλλακτική δραστηριότητα.

Την μεγαλύτερη πτώση καταγράφουν ΓΕΚΤΕΡΝΑ, ΔΕΗ, Viohalco, Tιτάνας, Lamda, Μυτιληναίος......

H Coca Cola διαπραγματεύεται στα 28,31 ευρώ, με πτώση -2,51% και κεφαλαιοποίηση στα 10,47 δισ. ευρώ και βρίσκεται στην πρώτη θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ διαπραγματεύεται στα 12,05 ευρώ, με πτώση -2,35% και αποτίμηση 5,78 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ βρίσκεται στα 2,81 ευρώ, με πτώση -8,71% και αποτίμηση 652 εκατ. ευρώ

Ο ΑΔΜΗΕ βρίσκεται στα 2,12 ευρώ, με πτώση -5,15% και κεφαλαιοποίηση 492 εκατ. ευρώ.

Ο ΟΠΑΠ βρίσκεται στα 9,72 ευρώ με πτώση -4,62% και αποτίμηση 3,25 δισ. ευρώ

Ο Titan Cement International διαπραγματεύεται στα 12,32 ευρώ, με πτώση -5,52% και κεφαλαιοποίηση 1,02 δισ. ευρώ.

Η μετοχή των ΕΛΠΕ βρίσκεται στα 6,16 ευρώ με πτώση -2,38% και κεφαλαιοποίηση 1,88 δισ. ευρώ.

Η Motor Oil διαπραγματεύεται στα 14,86 ευρώ, με πτώση -5,95% και κεφαλαιοποίηση 1,65 δισ. ευρώ.

Ο Μυτιληναίος διαπραγματεύεται στα 6,7150 ευρώ με πτώση -6,08% και κεφαλαιοποίηση 960 εκατ. ευρώ.

Η Jumbo διαπραγματεύεται στα 14,65 ευρώ με πτώση -5,12% και κεφαλαιοποίηση 1,99 δισ. ευρώ.

Η μετοχή της ΕΥΔΑΠ διαπραγματεύεται στα 6,14 ευρώ, με πτώση -5,54% και κεφαλαιοποίηση 717 εκατ. ευρώ.

Η μετοχή του Fourlis στα 4,16 ευρώ, με πτώση -3,26% και κεφαλαιοποίηση στα 216 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) βρίσκεται στα 0,0750 ευρώ, με πτώση -2,60% και κεφαλαιοποίηση 70 εκατ. ευρώ.

Επιθετικές πωλήσεις στα ομόλογα με το 10ετές 1,47% από 1,13%, το spread 220 μ.β.

Επιθετικό sell off βρίσκεται σε εξέλιξη στα ελληνικά ομόλογα απόρροια των διάχυτων ανησυχιών που προκαλεί ο κορωνοιός στην παγκόσμια οικονομία.

Οι επενδυτές πουλάνε από assets που καταγράφουν κέρδη και έτσι εξηγείται η επιθετικότητα των πωλήσεων.

Να σημειωθεί ότι η ελληνική οικονομία θα επηρεαστεί άκρως δυσμενώς.

Τα ελληνικά ομόλογα και τα ιταλικά συνεχίζουν να διατηρούν τις μεταξύ τους διαφορές.

Το ενδιαφέρον στοιχείο είναι ότι η απόδοση του νέου 15ετούς ελληνικού ομολόγου από 1,91% υποχώρησε στο 1,49% πρόσφατα για να ξαναβρεθεί στο 1,90%.

Το 10ετές ελληνικό ομόλογο διαπραγματεύεται σήμερα στο 1,47% με το ιστορικό χαμηλό στις 13 Φεβρουαρίου 2020 στο 0,90% ενώ το Ιταλικό 10ετές ομόλογο στο 1,13%.

Να σημειωθεί ότι το ελληνικό 10ετές 1,50% με το αμερικανικό 10ετές 0,76% - με νέο ιστορικό χαμηλό σήμερα 6/3 στο 0,69%- εμφανίζουν απόκλιση απόρροια των επιθετικών μειώσεων επιτοκίων από την FED, όμως όλα αυτά είναι αποδείξεις πανικού.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις 34 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 115 μονάδες βάσης…

Η τρέχουσα εικόνα της ελληνικής αγοράς ομολόγων

Το παλαιό 5ετές ομόλογο λήξης 1 Αυγούστου 2022 έχει μέση τιμή 109,43 μονάδες βάσης και μέση απόδοση 0,41% με απόδοση αγοράς 0,50% και απόδοση πώλησης 0,32%.

Θυμίζουμε ότι το παλαιό 5ετές ομόλογο εκδόθηκε στο 4,625%.

Το 6ετές ομόλογο λήξης 30/1/2023 έχει μέση τιμή 108,50 μονάδες βάσης και απόδοση 0,53%.

Το νέο 5ετές ομόλογο λήξης 2/4/2024 έχει μέση τιμή 111,25 μονάδες βάσης και απόδοση 0,64% είχε εκδοθεί στο 3,60%.

Το ιστορικό χαμηλό σημειώθηκε στις 13 Φεβρουαρίου 2020 στο 0,28%.

Το 7ετές ομόλογο λήξης 15/2/2025 έχει μέση τιμή 112,50 μονάδες βάσης και απόδοση 0,78% με το ιστορικό χαμηλό 0,36% στις 14 Φεβρουαρίου 2020 …

Το νέο 7ετές ομόλογο λήξης 23 Ιουλίου του 2026 έχει μέση τιμή 105,35 μονάδες βάσης και απόδοση 1%.

Είχε εκδοθεί στο 1,90%.

Το 10ετές ομόλογο λήξης 30/1/2028 έχει μέση τιμή 118,19 μονάδες βάσης και απόδοση 1,31% με απόδοση αγοράς 1,37% και απόδοση πώλησης 1,25%.

To νέο 10ετές λήξης 12/3/2029 έχει μέση τιμή 120,16 μονάδες βάσης και απόδοση 1,42% με απόδοση αγοράς 1,47% και απόδοση πώλησης 1,37%.

Να σημειωθεί εκδόθηκε στις 5 Μαρτίου 2019 στο 3,90% και επανεκδόθηκε 9 Οκτωβρίου με επιτόκιο 1,5%.

Το ιστορικό χαμηλό σημειώθηκε στις 13 Φεβρουαρίου 2020 στο 0,90%

Το 15ετές ομόλογο λήξης 30/1/2033 έχει μέση τιμή 124,30 μονάδες βάσης και απόδοση 1,77%

To νέο 15ετές λήξης 4/2/2035 έχει μέση τιμή 100,05 μονάδες βάσης και 1,87% απόδοση ενώ εκδόθηκε στο 1,91%.

Το ιστορικό χαμηλό σημειώθηκε στις 18 Φεβρουαρίου 2020 στο 1,49%.

Το 20ετές ομόλογο λήξης 30/1/2037 έχει μέση τιμή 129,44 μονάδες βάσης και απόδοση 1,94%

Το 25ετές ομόλογο λήξης 30/1/2042 έχει μέση τιμή 137,83 μονάδες βάσης και απόδοση 2,04%.

Το ιστορικό χαμηλό 1,70% σημειώθηκε στις 14 Φεβρουαρίου 2020…

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης από 180 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 169 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 5.221 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,69% ή 169 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Πωλήσεις στα χρεόγραφα της Νότιας Ευρώπης παρά τις παρεμβάσεις των κεντρικών τραπεζών - Εξαίρεση τα ομολόγα της Γερμανίας, κοντά στα ιστορικά χαμηλά

Πωλήσεις σημειώνεται σήμερα στις τιμές των ομολόγων της Νοτίου Ευρώπης παρά τις παρεμβάσεις των κεντρικών τραπεζών κόντρα στο χάος που προκαλεί ο κορωνοιός.

Το Ιταλικό 10ετές είχε φθάσει στο 1,80% στις 9 Αυγούστου 2019 και χαμηλό 0,7580% στις 12 Σεπτεμβρίου 2019 για να διαμορφωθεί σήμερα 6 Μαρτίου 2020 στο 1,13%.

Εξαίρεση αποτελούν τα ομόλογα στην Γερμανία με το 10ετές γερμανικό ομόλογο να βρίσκεται σήμερα 7/3/2020 στο -0,73% πλησίον στα ιστορικά χαμηλά.

Θυμίζουμε ότι το υψηλό ετών 1,02% σημειώθηκε στις 10 Ιουνίου του 2015 ενώ το ιστορικό χαμηλό σημειώθηκε στις 3 Σεπτεμβρίου 2019 στο -0,7430%.

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση -0,23% με το ιστορικό χαμηλό -0,24% σημειώθηκε στις 4 Μαρτίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 0,32% με το ιστορικό χαμηλό στο 0,064% που σημειώθηκε στις 16 Αυγούστου 2019.

Το ισπανικό 10ετές έχει απόδοση 0,23% με το ιστορικό χαμηλό στο 0,023% που σημειώθηκε στις 16 Αυγούστου 2019.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 1,15% και με ιστορικό χαμηλό 0,75% στις 12 Σεπτεμβρίου του 2019….

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,40% και η τρέχουσα απόδοση του είναι 0,55%

Το ιστορικό χαμηλό σημειώθηκε στις 20 Αυγούστου 2019 στο 0,3260%.

Η εκ νέου καθοδική διάσπαση του 3040 για τον S&P που αποτελεί το επίπεδο του ΚΜΟ των 200 ημερών φέρνει την περιοχή των 2995-3004 μονάδων σαν πρώτη περιοχή στήριξης και στην συνέχεια τις 2954.

Ακολουθούν οι 2822 μονάδες που θα σημάνουν νέο χαμηλό.

Η αβεβαιότητα που κυριαρχεί είναι τέτοια που πλέον κανείς δεν μπορεί να προεξοφλήσει τίποτε, καθώς οι long επενδυτές διεθνώς βρίσκονται σε αμηχανία και δεν αγοράζουν.

Το ενδεχόμενο άμεσης ύφεσης είναι ορατό, εκείνο που διασώζει το long σενάριο είναι η προσωρινή διάρκεια μιας τέτοιας εξέλιξης και ο περιορισμός της προσφοράς για την συνέχεια, λόγω του disruption, δηλαδή της διάσπασης της εφοδιαστικής αλυσίδας των αγαθών διεθνώς, που προέρχεται από την Κίνα και έχει οδηγήσει σε κατακόρυφη μείωση των αποθεμάτων. Κατά την περίοδο της εξομάλυνσης η αύξηση της ζήτησης θα είναι επίσης κατακόρυφη και οι αγορές θα αρχίσουν να προεξοφλούν την εξέλιξη πριν αυτή πραγματοποιηθεί.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο έκλεισε με πτώση -5,96% στις 684 μονάδες έχοντας υψηλό στις 720,64 μονάδες και χαμηλό στις 684,75 μονάδες.

Στο - 3,7% σε νέα χαμηλά ο Eurostoxx στις 366 μονάδες

Τα fututres του S&P στο -2,3% στις 2933 μονάδες.

To δολάριο στο 1,130 έναντι του ευρώ.

To αλουμίνιο στα 1712 δολ/τόνος και ο χαλκός στα 5647 δολ/τόνος.

Στο 0,7% η απόδοση του treasury.

Αναλυτικά

Με απώλειες 5,96% έκλεισε το Χρηματιστήριο Αθηνών την Παρασκευή 6/3/2020.

Ο Γενικός Δείκτης ολοκλήρωσε τη συνεδρίαση στις 684,74 μονάδες και κινήθηκε σε ένα εύρος μεταξύ 720,64 μονάδων (υψηλό ημέρας) και 684,75 μονάδων (χαμηλό ημέρας)

Η ΔΕΗ έκλεισε στα 2,64 ευρώ με απώλειες 14,23% όγκο 1,9 εκατ. τεμάχια και αποτίμηση 612 εκατ. ευρώ.

Η Motor Oil έκλεισε στα 14,50 ευρώ με απώλειες 8,23% όγκο 501 χιλ. τεμάχια και αποτίμηση 1,6 δισ. ευρώ.

Η ΓΕΚ ΤΕΡΝΑ έκλεισε στα 5,88 ευρώ με απώλειες 10,09% όγκο 281 χιλ. τεμάχια και αποτίμηση 608 εκατ. ευρώ.

Η Viohalco έκλεισε στα 2,54 ευρώ με απώλειες 1,55% όγκο 226 χιλ. τεμάχια και αποτίμηση 658 εκατ. ευρώ.

Η Ελλάκτωρ έκλεισε στα 0,8040 ευρώ με απώλειες 2,55% όγκο 3,9 εκατ. τεμάχια και αποτίμηση 172 εκατ. ευρώ.

Η Τιτάν έκλεισε στα 12,20 ευρώ με απώλειες 6,44% όγκο 46 χιλ. τεμάχια και αποτίμηση 1 δισ. ευρώ

Νωρίτερα:

Οι ενεργειακές μετοχές περί τις 13.30 κινούνται ως εξής:

Ο AΔMHE υποχώρησε 2,46% στα 2,18 ευρώ με όγκο συναλλαγών 252.472

H ΔΕΗ υποχώρησε 5,85% στα 2,89 ευρώ με όγκο συναλλαγών 945.954

Η Motor Oil υποχώρησε 5,18% στα 14,98 ευρώ με όγκο συναλλαγών 142.903

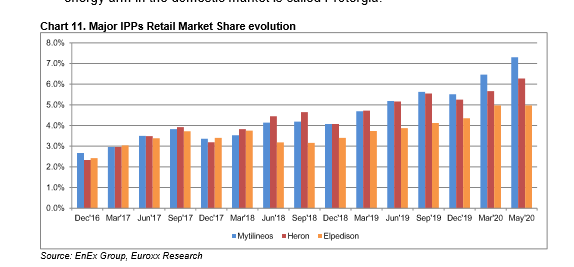

Ο Μυτιληναίος υποχώρησε 2,10% στα 7 ευρώ με συναλλαγές 552.914 μετοχών

Τα ΕΛΠΕ υποχώρησαν 2,06% στα 6,18 ευρώ με όγκο συναλλαγών 117.430

Η Cenergy Holding υποχώρησε 5,78% στο 0,96 ευρώ με όγκο συναλλαγών 164.650

Η ΓΕΚ Τέρνα υποχώρησε 6,73% στα 6,10 ευρώ με όγκο συναλλαγών 167.803

Η Τέρνα Ενεργειακή υποχώρησε 2,60% στα 7,87 ευρώ με όγκο συναλλαγών 91.308

Η Βιοχάλκο υποχώρησε 0,78% στα 2,56 ευρώ με όγκο συναλλαγών 151.670

Η ΕΛΧΑ υποχώρησε 0,16% στα 1,24 ευρώ με όγκο συναλλαγών 97.963

Η τεχνική εικόνα του S&P σύμφωνα με την Credit Suisse

Τεστ και πάλι για το ΧΑ οι 718 - 720 μονάδες, oι οποίες σε διάσπαση οδηγούν στην περιοχή των 672 -687 μονάδων

Το ελληνικό χρηματιστήριο συνεχίζει να παρουσιάζει μια εξαιρετικά ευάλωτη εικόνα, χάνοντας 5,5% έναντι 2% των ευρωπααίκών και δοκιμάζοντας εκ νέου την στήριξη των 720 μονάδων.

Αν αυτή το επίπεδο δεν κρατήσει τότε η επόμενη στήριξη βρίσκεται στις 670 μονάδες.

Tα σημεία στήριξης για την μετοχή της ΔΕΗ

H ΔΕΗ είναι ίσως η πιο χαρακτηριστική μετοχή του ενεργειακού τομέα προερχόμενη από μια διόρθωση της τάξης του 25% όπως έχει γίνει και με τις μετοχές των λοιπών μεγάλων εταιριών και βιομηχανιών του χώρου.

Είναι λοιπόν αυτονόητο ότι σε μια περίοδο που χαρακτηρίζεται από την καταστροφολογία του Coronavirus, το σενάριο αναδιάρθρωσης τςη ΔΕΗ δεν μπορεί να παιχτεί από την αγορά, αλλά υπάρχει ρευστοποίηση όπως σε όλες τις μετοχές.

Έτσι σύμφωνα με την τεχνική ανάυση της FAST FINANCE οι στηρίξεις είναι στην περιοχή των 2,90 ευρώ και στην συνέχεια σε αυτήν των 2,68 ευρώ.

Ισχυρές πιέσεις τις ασιατικές αγορές

Ισχυρές πιέσεις ασκήθηκαν σήμερα Παρασκευή (6/3) οι αγορές της Ασίας, μετά τη «βουτιά» που σημειώθηκε χθες στη Wall Street, καθώς η αύξησης των κρουσμάτων κορωνοϊού παγκοσμίως εξακολουθεί να προκαλεί ανησυχίες στις τάξεις των επενδυτών.

Με σημαντικές απώλειες έκλεισαν σήμερα Παρασκευή (06/03) οι αγορές της Ασίας, Ειδικότερα, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο -2,72%, ο δείκτης Shanghai στην Κίνα έκλεισε στο -1,21%, ο δείκτης KOSPI στην Ν.Κορέα στο -2,16% και ο δείκτης Hang Seng στο Χονγκ Κονγκ με απώλειες -2,54%

Επιθετικές πωλήσεις στα ευρωπαϊκά χρηματιστήρια

Συνεχίζονται οι απώλειες στα ευρωπαϊκά χρηματιστήρια καθώς επικρατεί πανικός μετά και το χθεσινό sell off στη Wall Street.

Τα μέτρα στήριξης από κεντρικές τράπεζες και διεθνείς οργανισμούς με στόχο την άμβλυνση των αρνητικών συνεπειών από την εξάπλωση του κορωνοϊού, δεν πείθουν τους επενδυτές.

Το βαρύτερο πλήγμα δέχονται οι μετοχών των ταξιδιωτικών εταιριών, λόγω των φόβων ότι η οικονομική ζημιά από την επιδημία του νέου ιού θα είναι πολύ πιο σοβαρή από ό,τι αναμενόταν.

Ειδικότερα, ο Dax στην Γερμανία κινείται στο -3,6%, ο CAC στο Παρίσι στο -3,8%, ο MIB στο Μιλάνο στο -3,7%, ο IBEX 35 στην Ισπανία στο -3,7% ενώ ο FTSE 100 στο Λονδίνο με απώλειες -3,2%

Στην Wall Street, τα futures του Dow Jones κινούνται πτωτικά στο -2,2%

Sell off στις τράπεζες με χαμηλές συναλλαγές

Συνεχίζεται το sell off sστις τράπεζες για μια ακόμη συνεδρίαση με χαμηλή συναλλακτική δραστηριότητα.

Ο κλάδος χρηματιστηριακά προσέγγισε τις τιμές των ΑΜΚ του 2015 που οριοθετούνται ισχυρές αντιστάσεις.

Η Εθνική διαπραγματεύεται στα 1,91 ευρώ, με πτώση -4,16%, με όγκο 2,6 εκατ. τεμάχια και κεφαλαιοποίηση 1,75 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό κλείσιμο της Εθνικής πραγματοποιήθηκε στις 21/01/2019 στα 0,92 ευρώ με ενδοσυνεδριακό χαμηλό στα 0,90 ευρώ.

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank βρίσκεται στα 1,1840 ευρώ, με πτώση -6,03%, με όγκο 2,5 εκατ. τεμάχια και κεφαλαιοποίηση 1,83 δισεκ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό κλείσιμο της Alpha Bank πραγματοποιήθηκε στις 01/02/2019 στα 0,87 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,8410 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς βρίσκεται στα 1,8110 ευρώ, με πτώση -5,78% με όγκο 1,7 εκατ. τεμάχια και κεφαλαιοποίηση 791 εκατ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό ήταν 0,00067 προ RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ.

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Πειραιώς πραγματοποιήθηκε στις 01/02/2019 στα 0,57 ευρώ και με ενδοσυνεδριακό χαμηλό στα 0,5520 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank βρίσκεται στα 0,5750 ευρώ, με πτώση -3,85% με όγκο 5,3 εκατ. τεμάχια και κεφαλαιοποίηση 2,15 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα)

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 1,32 ευρώ, με πτώση -1,93% και με κεφαλαιοποίηση 589 εκατ. ευρώ.

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο

Η Attica Bank βρίσκεται στα 0,2365 ευρώ, με πτώση -1,87% και όγκο 660 χιλ. τεμάχια και κεφαλαιοποίηση 108 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος στα 13,70 ευρώ, με πτώση -2% και κεφαλαιοποίηση 272 εκατ. ευρώ.

Επιθετικές πωλήσεις στις μη τραπεζικές μετοχές του FTSE 25 με χαμηλές συναλλαγές

Επιθετικές πωλήσεις στις μη τραπεζικές μετοχές του FTSE 25 με μέτρια συναλλακτική δραστηριότητα.

Την μεγαλύτερη πτώση καταγράφουν ΓΕΚΤΕΡΝΑ, ΔΕΗ, Viohalco, Tιτάνας, Lamda, Μυτιληναίος......

H Coca Cola διαπραγματεύεται στα 28,31 ευρώ, με πτώση -2,51% και κεφαλαιοποίηση στα 10,47 δισ. ευρώ και βρίσκεται στην πρώτη θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Ο ΟΤΕ διαπραγματεύεται στα 12,05 ευρώ, με πτώση -2,35% και αποτίμηση 5,78 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων.

Η ΔΕΗ βρίσκεται στα 2,81 ευρώ, με πτώση -8,71% και αποτίμηση 652 εκατ. ευρώ

Ο ΑΔΜΗΕ βρίσκεται στα 2,12 ευρώ, με πτώση -5,15% και κεφαλαιοποίηση 492 εκατ. ευρώ.

Ο ΟΠΑΠ βρίσκεται στα 9,72 ευρώ με πτώση -4,62% και αποτίμηση 3,25 δισ. ευρώ

Ο Titan Cement International διαπραγματεύεται στα 12,32 ευρώ, με πτώση -5,52% και κεφαλαιοποίηση 1,02 δισ. ευρώ.

Η μετοχή των ΕΛΠΕ βρίσκεται στα 6,16 ευρώ με πτώση -2,38% και κεφαλαιοποίηση 1,88 δισ. ευρώ.

Η Motor Oil διαπραγματεύεται στα 14,86 ευρώ, με πτώση -5,95% και κεφαλαιοποίηση 1,65 δισ. ευρώ.

Ο Μυτιληναίος διαπραγματεύεται στα 6,7150 ευρώ με πτώση -6,08% και κεφαλαιοποίηση 960 εκατ. ευρώ.

Η Jumbo διαπραγματεύεται στα 14,65 ευρώ με πτώση -5,12% και κεφαλαιοποίηση 1,99 δισ. ευρώ.

Η μετοχή της ΕΥΔΑΠ διαπραγματεύεται στα 6,14 ευρώ, με πτώση -5,54% και κεφαλαιοποίηση 717 εκατ. ευρώ.

Η μετοχή του Fourlis στα 4,16 ευρώ, με πτώση -3,26% και κεφαλαιοποίηση στα 216 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) βρίσκεται στα 0,0750 ευρώ, με πτώση -2,60% και κεφαλαιοποίηση 70 εκατ. ευρώ.

Επιθετικές πωλήσεις στα ομόλογα με το 10ετές 1,47% από 1,13%, το spread 220 μ.β.

Επιθετικό sell off βρίσκεται σε εξέλιξη στα ελληνικά ομόλογα απόρροια των διάχυτων ανησυχιών που προκαλεί ο κορωνοιός στην παγκόσμια οικονομία.

Οι επενδυτές πουλάνε από assets που καταγράφουν κέρδη και έτσι εξηγείται η επιθετικότητα των πωλήσεων.

Να σημειωθεί ότι η ελληνική οικονομία θα επηρεαστεί άκρως δυσμενώς.

Τα ελληνικά ομόλογα και τα ιταλικά συνεχίζουν να διατηρούν τις μεταξύ τους διαφορές.

Το ενδιαφέρον στοιχείο είναι ότι η απόδοση του νέου 15ετούς ελληνικού ομολόγου από 1,91% υποχώρησε στο 1,49% πρόσφατα για να ξαναβρεθεί στο 1,90%.

Το 10ετές ελληνικό ομόλογο διαπραγματεύεται σήμερα στο 1,47% με το ιστορικό χαμηλό στις 13 Φεβρουαρίου 2020 στο 0,90% ενώ το Ιταλικό 10ετές ομόλογο στο 1,13%.

Να σημειωθεί ότι το ελληνικό 10ετές 1,50% με το αμερικανικό 10ετές 0,76% - με νέο ιστορικό χαμηλό σήμερα 6/3 στο 0,69%- εμφανίζουν απόκλιση απόρροια των επιθετικών μειώσεων επιτοκίων από την FED, όμως όλα αυτά είναι αποδείξεις πανικού.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις 34 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 115 μονάδες βάσης…

Η τρέχουσα εικόνα της ελληνικής αγοράς ομολόγων

Το παλαιό 5ετές ομόλογο λήξης 1 Αυγούστου 2022 έχει μέση τιμή 109,43 μονάδες βάσης και μέση απόδοση 0,41% με απόδοση αγοράς 0,50% και απόδοση πώλησης 0,32%.

Θυμίζουμε ότι το παλαιό 5ετές ομόλογο εκδόθηκε στο 4,625%.

Το 6ετές ομόλογο λήξης 30/1/2023 έχει μέση τιμή 108,50 μονάδες βάσης και απόδοση 0,53%.

Το νέο 5ετές ομόλογο λήξης 2/4/2024 έχει μέση τιμή 111,25 μονάδες βάσης και απόδοση 0,64% είχε εκδοθεί στο 3,60%.

Το ιστορικό χαμηλό σημειώθηκε στις 13 Φεβρουαρίου 2020 στο 0,28%.

Το 7ετές ομόλογο λήξης 15/2/2025 έχει μέση τιμή 112,50 μονάδες βάσης και απόδοση 0,78% με το ιστορικό χαμηλό 0,36% στις 14 Φεβρουαρίου 2020 …

Το νέο 7ετές ομόλογο λήξης 23 Ιουλίου του 2026 έχει μέση τιμή 105,35 μονάδες βάσης και απόδοση 1%.

Είχε εκδοθεί στο 1,90%.

Το 10ετές ομόλογο λήξης 30/1/2028 έχει μέση τιμή 118,19 μονάδες βάσης και απόδοση 1,31% με απόδοση αγοράς 1,37% και απόδοση πώλησης 1,25%.

To νέο 10ετές λήξης 12/3/2029 έχει μέση τιμή 120,16 μονάδες βάσης και απόδοση 1,42% με απόδοση αγοράς 1,47% και απόδοση πώλησης 1,37%.

Να σημειωθεί εκδόθηκε στις 5 Μαρτίου 2019 στο 3,90% και επανεκδόθηκε 9 Οκτωβρίου με επιτόκιο 1,5%.

Το ιστορικό χαμηλό σημειώθηκε στις 13 Φεβρουαρίου 2020 στο 0,90%

Το 15ετές ομόλογο λήξης 30/1/2033 έχει μέση τιμή 124,30 μονάδες βάσης και απόδοση 1,77%

To νέο 15ετές λήξης 4/2/2035 έχει μέση τιμή 100,05 μονάδες βάσης και 1,87% απόδοση ενώ εκδόθηκε στο 1,91%.

Το ιστορικό χαμηλό σημειώθηκε στις 18 Φεβρουαρίου 2020 στο 1,49%.

Το 20ετές ομόλογο λήξης 30/1/2037 έχει μέση τιμή 129,44 μονάδες βάσης και απόδοση 1,94%

Το 25ετές ομόλογο λήξης 30/1/2042 έχει μέση τιμή 137,83 μονάδες βάσης και απόδοση 2,04%.

Το ιστορικό χαμηλό 1,70% σημειώθηκε στις 14 Φεβρουαρίου 2020…

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 220 μονάδες βάσης από 180 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 169 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 5.221 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,69% ή 169 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Πωλήσεις στα χρεόγραφα της Νότιας Ευρώπης παρά τις παρεμβάσεις των κεντρικών τραπεζών - Εξαίρεση τα ομολόγα της Γερμανίας, κοντά στα ιστορικά χαμηλά

Πωλήσεις σημειώνεται σήμερα στις τιμές των ομολόγων της Νοτίου Ευρώπης παρά τις παρεμβάσεις των κεντρικών τραπεζών κόντρα στο χάος που προκαλεί ο κορωνοιός.

Το Ιταλικό 10ετές είχε φθάσει στο 1,80% στις 9 Αυγούστου 2019 και χαμηλό 0,7580% στις 12 Σεπτεμβρίου 2019 για να διαμορφωθεί σήμερα 6 Μαρτίου 2020 στο 1,13%.

Εξαίρεση αποτελούν τα ομόλογα στην Γερμανία με το 10ετές γερμανικό ομόλογο να βρίσκεται σήμερα 7/3/2020 στο -0,73% πλησίον στα ιστορικά χαμηλά.

Θυμίζουμε ότι το υψηλό ετών 1,02% σημειώθηκε στις 10 Ιουνίου του 2015 ενώ το ιστορικό χαμηλό σημειώθηκε στις 3 Σεπτεμβρίου 2019 στο -0,7430%.

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση -0,23% με το ιστορικό χαμηλό -0,24% σημειώθηκε στις 4 Μαρτίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 0,32% με το ιστορικό χαμηλό στο 0,064% που σημειώθηκε στις 16 Αυγούστου 2019.

Το ισπανικό 10ετές έχει απόδοση 0,23% με το ιστορικό χαμηλό στο 0,023% που σημειώθηκε στις 16 Αυγούστου 2019.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 1,15% και με ιστορικό χαμηλό 0,75% στις 12 Σεπτεμβρίου του 2019….

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,40% και η τρέχουσα απόδοση του είναι 0,55%

Το ιστορικό χαμηλό σημειώθηκε στις 20 Αυγούστου 2019 στο 0,3260%.

www.worldenergynews.gr