Τι αναφέρει σε έκθεσή της η γερμανική τράπεζα

Τους 20 μεγαλύτερους κινδύνους οι οποίοι μπορούν να πλήξουν τις αγορές κατά τη διάρκεια του επόμενου έτους, έδωσε στη δημοσιότητα η Deutsche Bank, τονίζοντας ότι οι επενδυτές θα πρέπει να είναι ιδιαίτερα προσεκτικοί.

Σύμφωνα με τον κορυφαίο γερμανικό χρηματοοικονομικό όμιλο, οι κίνδυνοι αυτοί είναι οι ακόλουθοι:

1. Συνέχιση της αύξησης στην ανισότητα της διανομής πλούτου, εισοδήματος αλλά και ιατροφαρμακευτικής περίθαλψης.

2. Μη υπογραφή της «Φάσης Ι» της εμπορικής συμφωνίας ΗΠΑ και Κίνας και ενίσχυση της ανησυχίας για το τι θα ακολουθήσει.

3. Η αβεβαιότητα για τον εμπορικό πόλεμο εξακολουθεί να επηρεάζει τις επιχειρήσεις, οι οποίες δεν προχωρούν σε κεφαλαιακές δαπάνες.

4. Συνέχιση του χαμηλού ρυθμού ανάπτυξης σε Ευρώπη και Ασία, η οποία μπορεί να οδηγήσει σε περαιτέρω ανάκαμψη του δολαρίου.

5. Αβεβαιότητα για την παραπομπή του Donald Trump αλλά και πιθανή νέα «διακοπή λειτουργίας» του αμερικανικού δημοσίου.

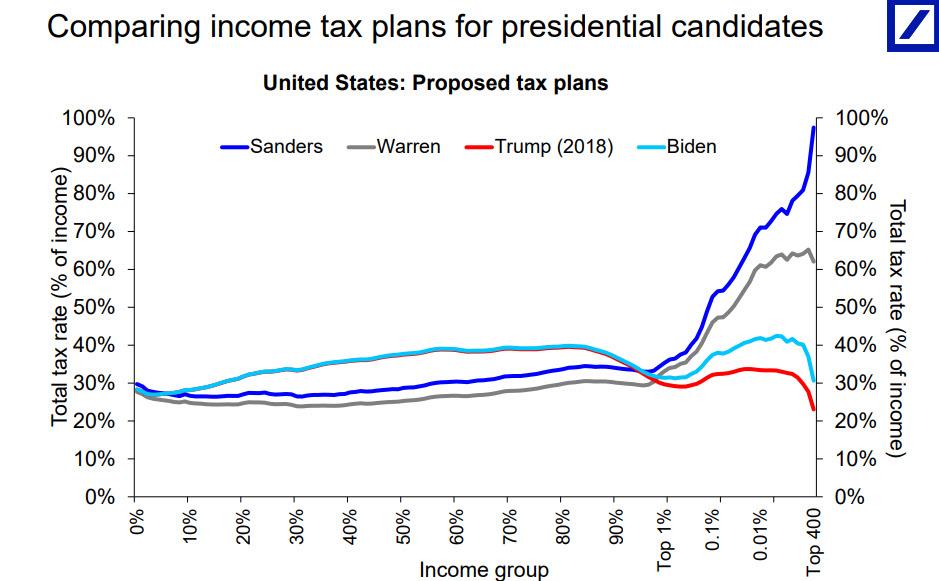

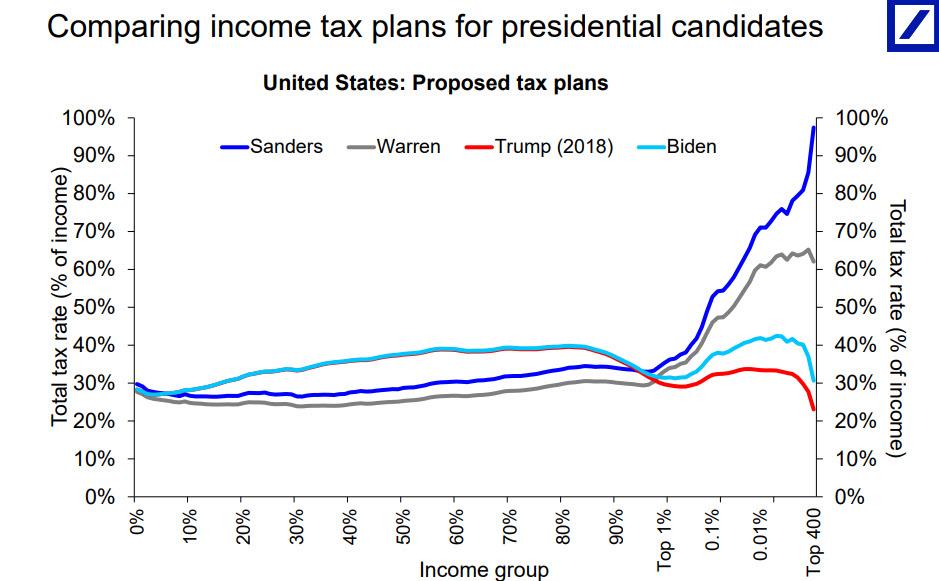

6. Αβεβαιότητα για τις αμερικανικές προεδρικές εκλογές, που θα οδηγήσει σε προβλήματα αναφορικά με τους φόρους, τις ρυθμιστικές αρχές και τις κεφαλαιακές δαπάνες.

7. Περαιτέρω ενίσχυση των ρυθμιστικών κανόνων που αφορούν αντιμονοπωλιακές τακτικές, ιδιωτικότητα και τεχνολογία.

8. Μείωση της διάθεσης των ξένων επενδυτών για αγορές πιστώσεων στις ΗΠΑ αλλά και αμερικανικών κρατικών ομολόγων, μετά τις εκλογές στη χώρα.

9. Δημοσιονομική επέκταση βάσει της νέας Θεωρίας Νομισματικής Πολιτικής (Modern Monetary Theory), η οποία θα ενισχύσει σημαντικά την ανάπτυξη σε ΗΠΑ ή Ευρώπη.

10. Τα επίπεδα του αμερικανικού, κρατικού χρέους αρχίζουν να επιδρούν στα μακροπρόθεσμα επιτόκια.

11. «Έλλειμμα» μεταξύ προσφοράς και ζήτησης εντόκων γραμματίων στις ΗΠΑ, με νέα έκρηξη των επιτοκίων repo.

12. Απροθυμία της Fed να προχωρήσει σε μείωση επιτοκίων, λόγω της προεκλογικής περιόδου στις ΗΠΑ.

13. Σύσφιξη των πιστωτικών συνθηκών, με σαφή διαχωρισμό μεταξύ των εταιρικών πιστώσεων με αξιολόγηση BBB και CCC.

14. Σύσφιξη των πιστωτικών συνθηκών, με σαφή διαχωρισμό μεταξύ των καταναλωτικών πιστώσεων με αξιολόγηση BBB και CCC.

15. Έκπτωτοι άγγελοι: Περισσότερες υποβαθμίσεις εταιρειών σε ΒΒΒ και σε υποβάθμιση από BBB σε High Yield.

16. Αύξηση των ομολόγων με αρνητικό επιτόκιο, σπρώχνει εκ νέου τους επενδυτές σε αναζήτηση αποδόσεων σε αμερικανικές πιστώσεις.

17. Υποχώρηση της εταιρικής κερδοφορίας που «μεταφράζεται» σε λιγότερη ρευστότητα (σε δολάρια) για επαναγορές μετοχών.

18. Η συρρίκνωση της παγκόσμιας αγοράς αυτοκινήτου αποτελεί κίνδυνο για τις διεθνείς αγορές και την οικονομία.

19. Κατάρρευση των τιμών κατοικιών σε Αυστραλία, Καναδά και Σουηδία.

20. Διατήρηση της αβεβαιότητας του Brexit.

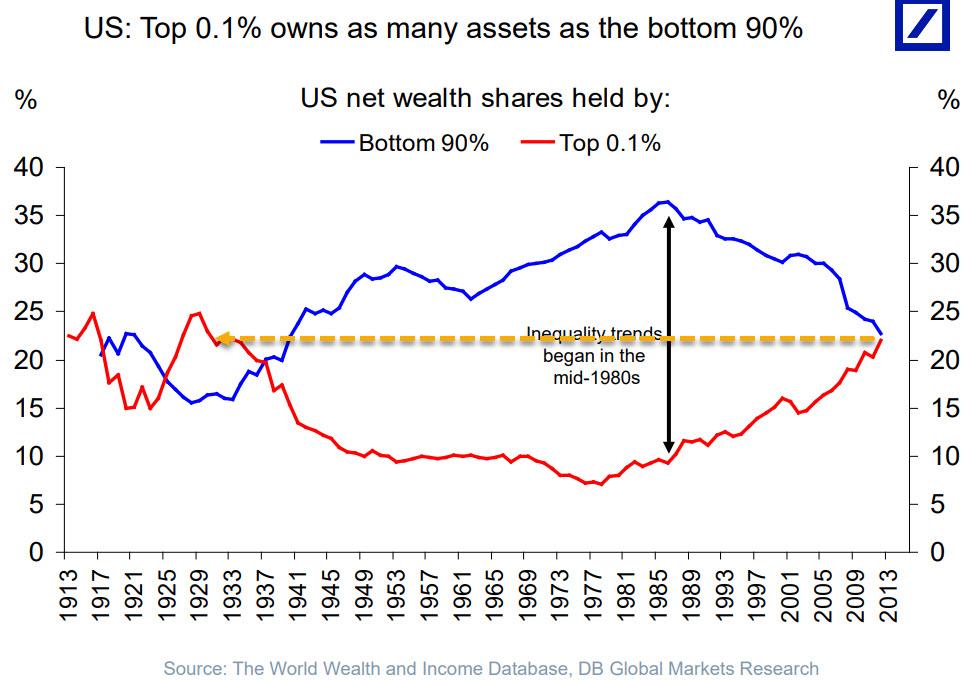

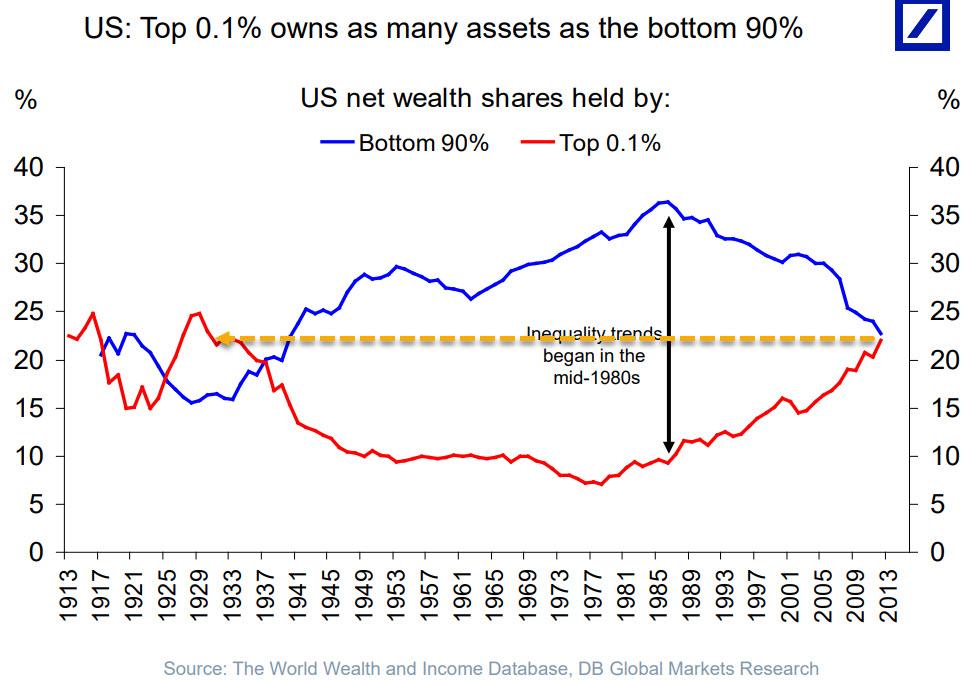

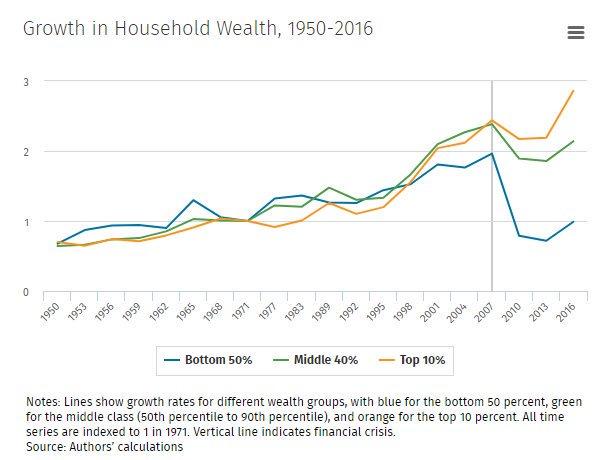

Παράλληλα καθίσταται σαφές ότι οι πρόσφατες δηλώσεις του μέλους της Fed, Neel Kashkari, αναφορικά με την αυξημένη ανισότητα στη διανομή πλούτου, είναι όντως ανησυχητικές, καθώς την προηγούμενη φορά που υπήρξε ανάλογο φαινόμενο σε τόσο μεγάλη έκταση ακολούθησε η Μεγάλη Ύφεση (σ.σ.: των αρχών του 20ου αιώνα).

Μόνο τότε το 0,1% του πληθυσμού των ΗΠΑ είχε συγκεντρώσει τόσο μεγάλο μερίδιο του πλούτου.

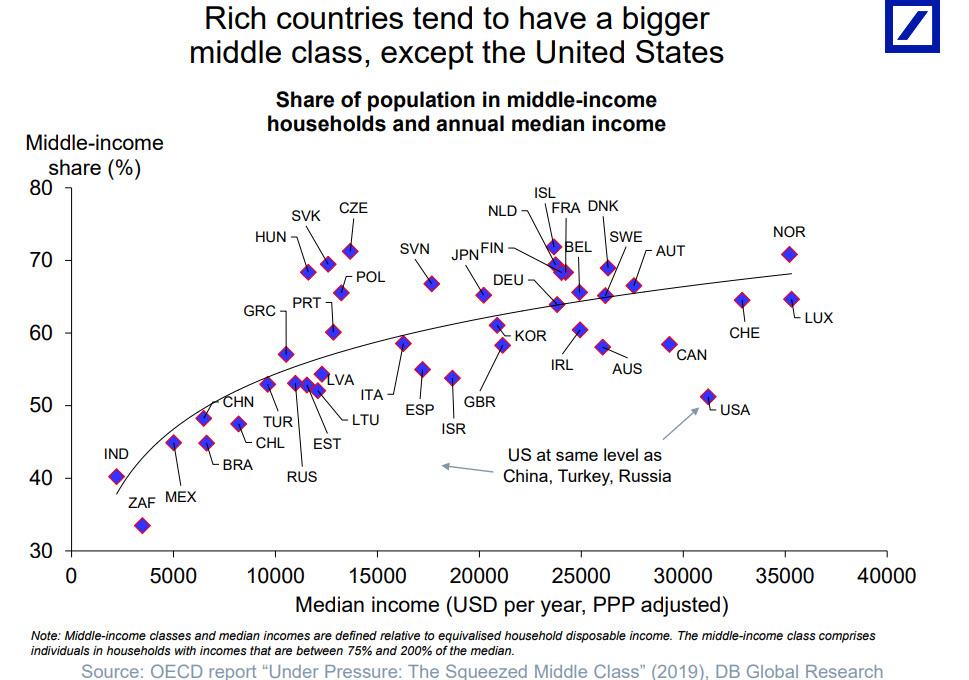

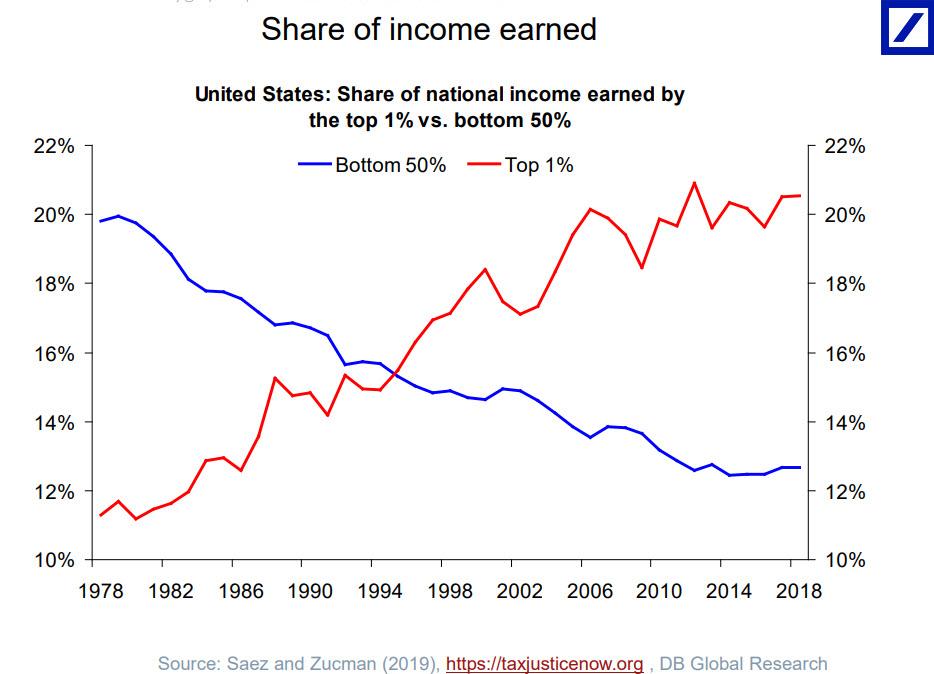

Άλλωστε βρίσκονται σε πληθώρα τα γραφήματα που αποδεικνύουν ότι τη τεράστια διαφορά πλούτου μεταξύ του 1% των Αμερικανών και της μεσαίας τάξης…

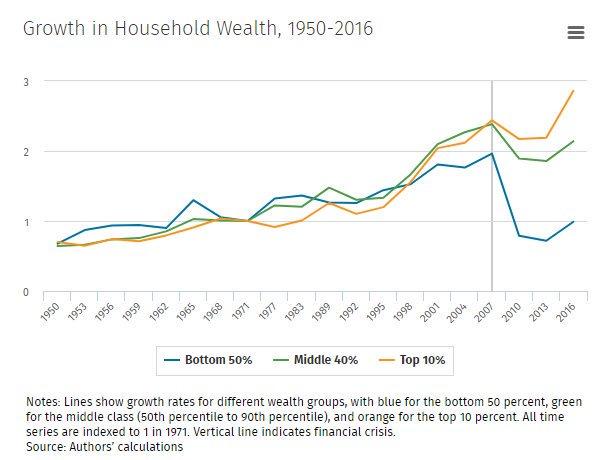

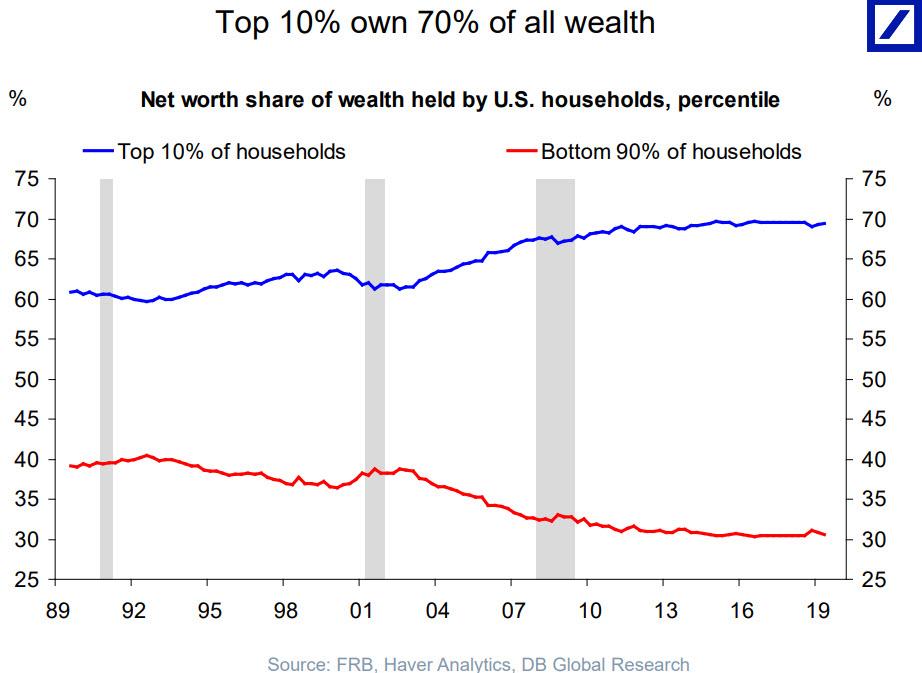

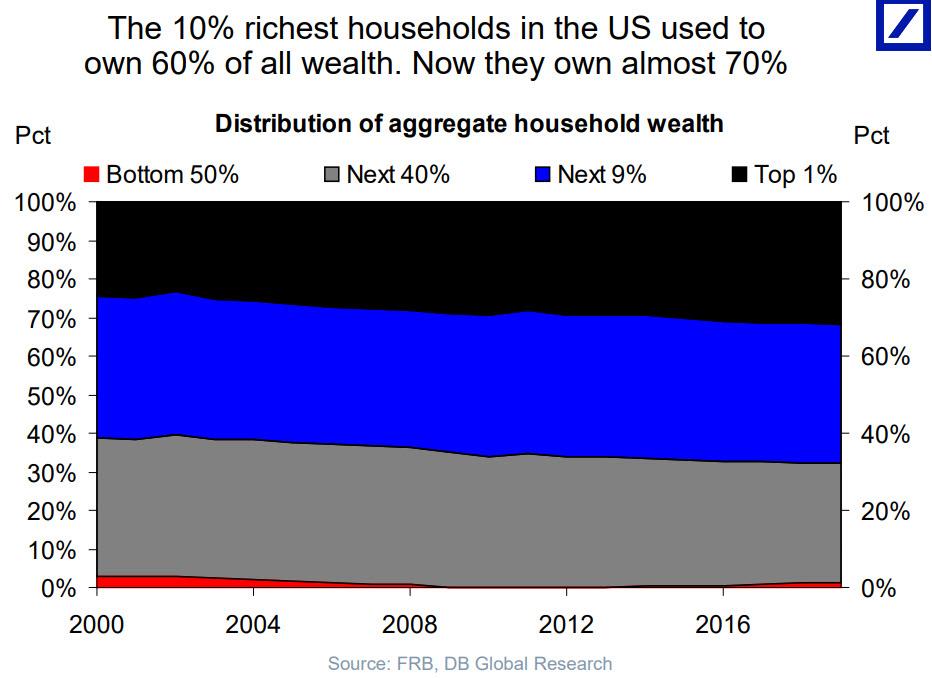

… ή που δείχνουν ότι ο πλούτος που έχει συγκεντρώσει το 10% του πληθυσμού αντιστοιχεί στον αντίστοιχο που έχουν στην κατοχή τους το 70% της μεσαίας και χαμηλής εισοδηματικής τάξης των ΗΠΑ.

Ενώ στις αρχές του 21ου αιώνα το αντίστοιχο ποσοστό ήταν στο 60%.

Βέβαια ο Kashkari δεν φρόντισε να υπογραμμίσει ότι σημαντικό ρόλο προκειμένου να δημιουργηθεί αυτό το χάσμα έχει διαδραματίσει και η Fed με την πολιτική των μηδενικών επιτοκίων αλλά και το πρόγραμμα ποσοτικής χαλάρωσης.

Πρόκειται για μία αναδιανομή πλούτου αντίστοιχη με αυτή που συνέβη όταν πρόεδρος των ΗΠΑ ήταν ο Richard Nixon.

Γιατί η Deutsche Bank ανησυχεί τόσο πολύ για την ανισότητα στο διαθέσιμο εισόδημα;

Γιατί πέραν από την ύφεση, ένα τέτοιο χάσμα αποτελεί προάγγελο και κοινωνικών αναταραχών.

www.bankingews.gr

www.worldenergynews.gr

Σύμφωνα με τον κορυφαίο γερμανικό χρηματοοικονομικό όμιλο, οι κίνδυνοι αυτοί είναι οι ακόλουθοι:

1. Συνέχιση της αύξησης στην ανισότητα της διανομής πλούτου, εισοδήματος αλλά και ιατροφαρμακευτικής περίθαλψης.

2. Μη υπογραφή της «Φάσης Ι» της εμπορικής συμφωνίας ΗΠΑ και Κίνας και ενίσχυση της ανησυχίας για το τι θα ακολουθήσει.

3. Η αβεβαιότητα για τον εμπορικό πόλεμο εξακολουθεί να επηρεάζει τις επιχειρήσεις, οι οποίες δεν προχωρούν σε κεφαλαιακές δαπάνες.

4. Συνέχιση του χαμηλού ρυθμού ανάπτυξης σε Ευρώπη και Ασία, η οποία μπορεί να οδηγήσει σε περαιτέρω ανάκαμψη του δολαρίου.

5. Αβεβαιότητα για την παραπομπή του Donald Trump αλλά και πιθανή νέα «διακοπή λειτουργίας» του αμερικανικού δημοσίου.

6. Αβεβαιότητα για τις αμερικανικές προεδρικές εκλογές, που θα οδηγήσει σε προβλήματα αναφορικά με τους φόρους, τις ρυθμιστικές αρχές και τις κεφαλαιακές δαπάνες.

7. Περαιτέρω ενίσχυση των ρυθμιστικών κανόνων που αφορούν αντιμονοπωλιακές τακτικές, ιδιωτικότητα και τεχνολογία.

8. Μείωση της διάθεσης των ξένων επενδυτών για αγορές πιστώσεων στις ΗΠΑ αλλά και αμερικανικών κρατικών ομολόγων, μετά τις εκλογές στη χώρα.

9. Δημοσιονομική επέκταση βάσει της νέας Θεωρίας Νομισματικής Πολιτικής (Modern Monetary Theory), η οποία θα ενισχύσει σημαντικά την ανάπτυξη σε ΗΠΑ ή Ευρώπη.

10. Τα επίπεδα του αμερικανικού, κρατικού χρέους αρχίζουν να επιδρούν στα μακροπρόθεσμα επιτόκια.

11. «Έλλειμμα» μεταξύ προσφοράς και ζήτησης εντόκων γραμματίων στις ΗΠΑ, με νέα έκρηξη των επιτοκίων repo.

12. Απροθυμία της Fed να προχωρήσει σε μείωση επιτοκίων, λόγω της προεκλογικής περιόδου στις ΗΠΑ.

13. Σύσφιξη των πιστωτικών συνθηκών, με σαφή διαχωρισμό μεταξύ των εταιρικών πιστώσεων με αξιολόγηση BBB και CCC.

14. Σύσφιξη των πιστωτικών συνθηκών, με σαφή διαχωρισμό μεταξύ των καταναλωτικών πιστώσεων με αξιολόγηση BBB και CCC.

15. Έκπτωτοι άγγελοι: Περισσότερες υποβαθμίσεις εταιρειών σε ΒΒΒ και σε υποβάθμιση από BBB σε High Yield.

16. Αύξηση των ομολόγων με αρνητικό επιτόκιο, σπρώχνει εκ νέου τους επενδυτές σε αναζήτηση αποδόσεων σε αμερικανικές πιστώσεις.

17. Υποχώρηση της εταιρικής κερδοφορίας που «μεταφράζεται» σε λιγότερη ρευστότητα (σε δολάρια) για επαναγορές μετοχών.

18. Η συρρίκνωση της παγκόσμιας αγοράς αυτοκινήτου αποτελεί κίνδυνο για τις διεθνείς αγορές και την οικονομία.

19. Κατάρρευση των τιμών κατοικιών σε Αυστραλία, Καναδά και Σουηδία.

20. Διατήρηση της αβεβαιότητας του Brexit.

Παράλληλα καθίσταται σαφές ότι οι πρόσφατες δηλώσεις του μέλους της Fed, Neel Kashkari, αναφορικά με την αυξημένη ανισότητα στη διανομή πλούτου, είναι όντως ανησυχητικές, καθώς την προηγούμενη φορά που υπήρξε ανάλογο φαινόμενο σε τόσο μεγάλη έκταση ακολούθησε η Μεγάλη Ύφεση (σ.σ.: των αρχών του 20ου αιώνα).

Μόνο τότε το 0,1% του πληθυσμού των ΗΠΑ είχε συγκεντρώσει τόσο μεγάλο μερίδιο του πλούτου.

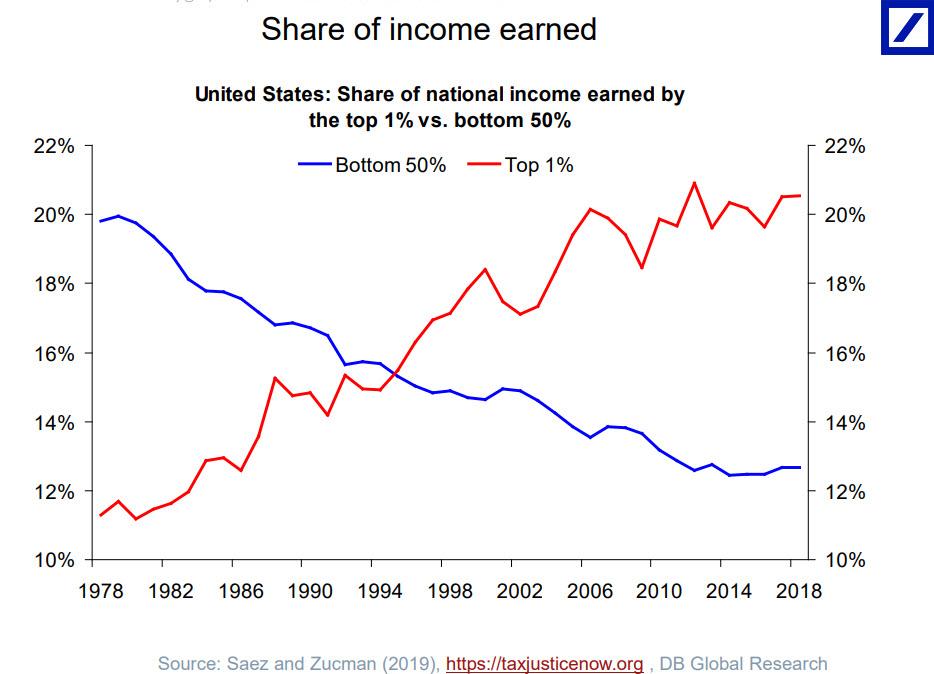

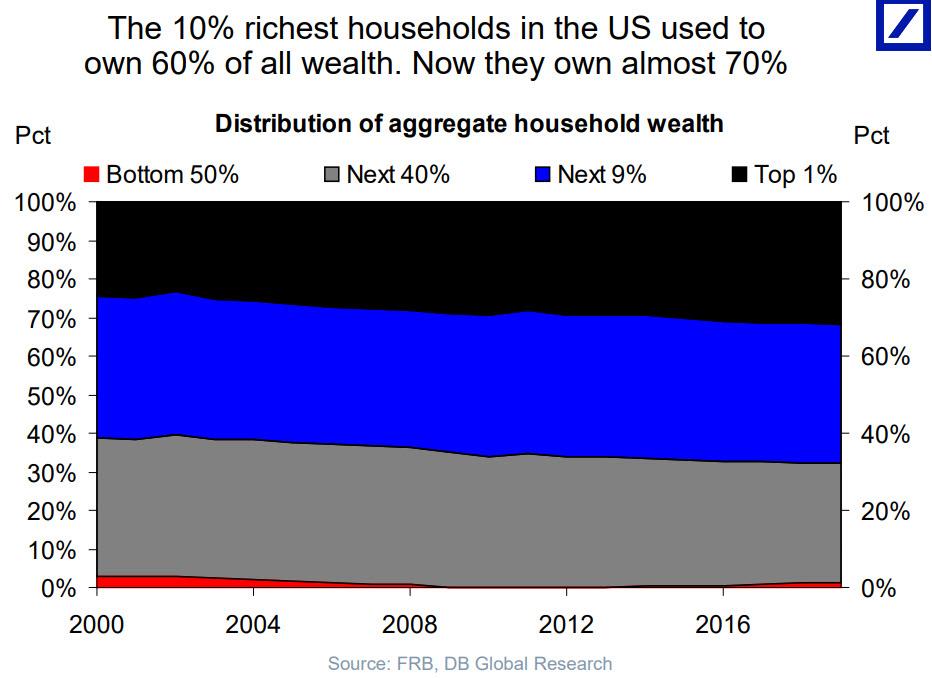

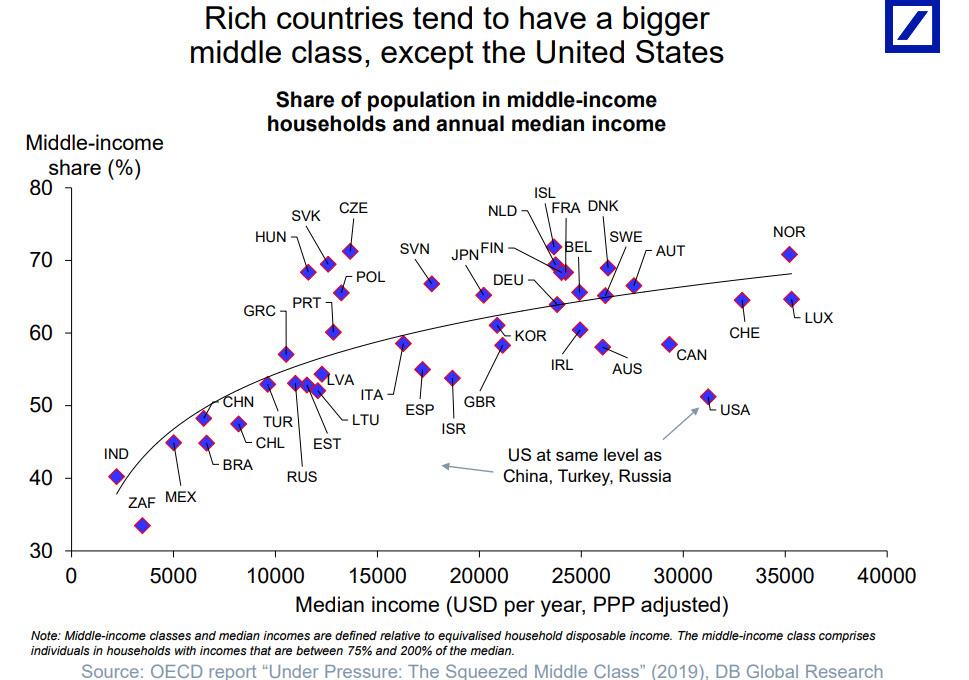

Άλλωστε βρίσκονται σε πληθώρα τα γραφήματα που αποδεικνύουν ότι τη τεράστια διαφορά πλούτου μεταξύ του 1% των Αμερικανών και της μεσαίας τάξης…

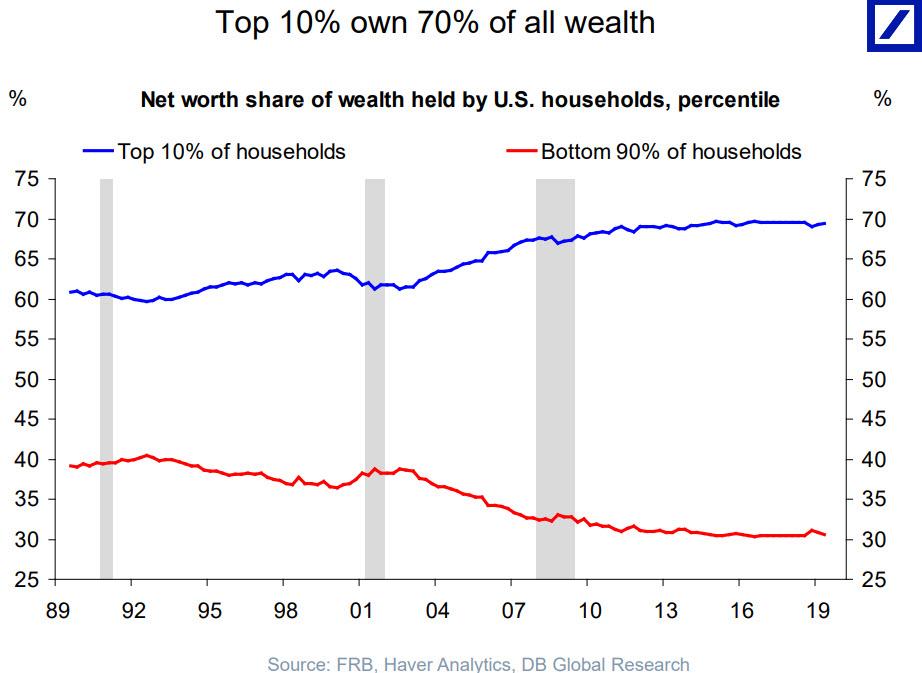

… ή που δείχνουν ότι ο πλούτος που έχει συγκεντρώσει το 10% του πληθυσμού αντιστοιχεί στον αντίστοιχο που έχουν στην κατοχή τους το 70% της μεσαίας και χαμηλής εισοδηματικής τάξης των ΗΠΑ.

Ενώ στις αρχές του 21ου αιώνα το αντίστοιχο ποσοστό ήταν στο 60%.

Βέβαια ο Kashkari δεν φρόντισε να υπογραμμίσει ότι σημαντικό ρόλο προκειμένου να δημιουργηθεί αυτό το χάσμα έχει διαδραματίσει και η Fed με την πολιτική των μηδενικών επιτοκίων αλλά και το πρόγραμμα ποσοτικής χαλάρωσης.

Πρόκειται για μία αναδιανομή πλούτου αντίστοιχη με αυτή που συνέβη όταν πρόεδρος των ΗΠΑ ήταν ο Richard Nixon.

Γιατί η Deutsche Bank ανησυχεί τόσο πολύ για την ανισότητα στο διαθέσιμο εισόδημα;

Γιατί πέραν από την ύφεση, ένα τέτοιο χάσμα αποτελεί προάγγελο και κοινωνικών αναταραχών.

www.bankingews.gr

www.worldenergynews.gr