Σε ιστορικά χαμηλά το επιτόκιο δανεισμού εταιρικού χρέους από τον ΟΤΕ

Η εντυπωσιακή βελτίωση στο κόστος δανεισμού των ελληνικών ομολόγων λόγω της ΕΚΤ... έχει άμεση επίδραση και στα εταιρικά ομόλογα.

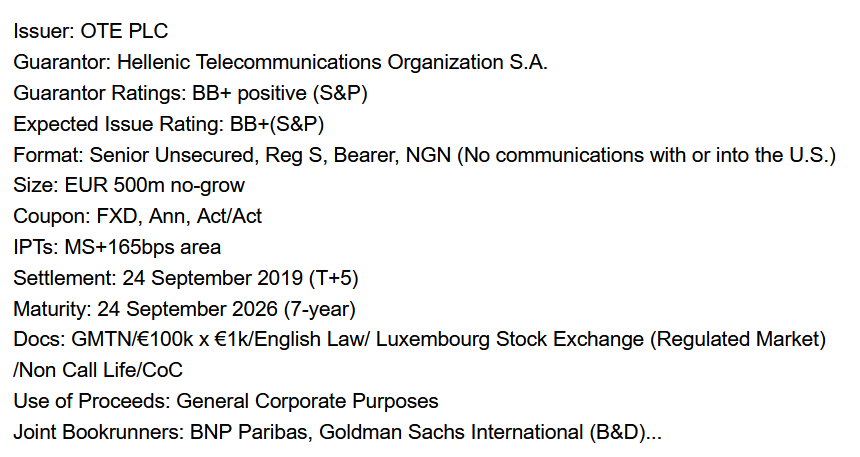

Εταιρίες με μεγάλη πιστοληπτική διαβάθμιση όπως ο ΟΤΕ λόγω της Deutsche Telecom δανείζεται σε έκδοση 7ετούς ομολόγου με επιτόκιο 0,99% που είναι ιστορικό χαμηλό εταιρικού δανεισμού στην Ελλάδα.

Συγκεκριμένα ο ΟΤΕ εκδίδει 7ετές ομόλογο ύψους 500 εκατ με επιτόκιο 0,99% και κουπόνι 0,875%, ενώ οιο εκτιμώμενες προσφορές έφτασαν τα 2,45 δισεκ. που υπερκαλύπτουν το ζητούμενο ποσό 5 φορές.

Η οικονομική συγκυρία που επέλεξε η διοίκηση του ΟΤΕ προφανώς και ήταν η ιδανική, καθώς καταφέρνει να αναχρηματοδοτεί ομόλογο που διαθέτει επιτόκιο 3,5%, με το νέο δανεισμό που φέρει επιτόκιο 0,90%.

Το βιβλίο προσφορών άνοιξε λίγο μετά τις 10:30, καθώς όπως έχει αναφέρει η διοίκηση του ΟΤΕ επιθυμεί να εκμεταλλευτεί την ευνοϊκή συγκυρία και να αναχρηματοδοτήσει ομόλογο ύψους 700 εκατ. ευρώ που λήγει τον Ιούλιο του 2020.

Συγκεκριμένα το Bankingnews στις 8 Αυγούστου είχε μεταδώσει: Σε ερώτηση του μετόχου AMBER CAPITAL αναφορικά με τον δανεισμό και τα ομόλογα που λήγουν, τονίστηκε πως το ομόλογο που λήγει τον προσεχή Δεκέμβριο ύψους 350 εκατ. ευρώ με επιτόκιο 4,375% θα αποπληρωθεί με τα ταμειακά διαθέσιμα και το ομόλογο λήξης Ιουλίου 2020, ύψους 700 εκατ. ευρώ θα αναχρηματοδοτηθεί.

Μάλιστα ειπώθηκε πως το ομόλογο έχει επιτόκιο 3,5% και με τις υπάρχουσες συνθήκες που επικρατούν στις αγορές ομολόγων, η διοίκηση εκτιμά πως θα μπορέσει να το αναχρηματοδοτήσει με χαμηλότερο επιτόκιο.

Η επίσημη ανακοίνωση του ΟΤΕ

O Οργανισμός Τηλεπικοινωνιών της Ελλάδος Α.Ε. («ΟΤΕ»), ανακοινώνει ότι ο Όμιλος ΟΤΕ ξεκίνησε σήμερα τη διαδικασία βιβλίου προσφορών (bookbuilding) για την έκδοση ομολόγου €500 εκατ. επταετούς διάρκειας από τις διεθνείς αγορές.

Το νέο ομόλογο θα εκδοθεί από την OTE plc με την εγγύηση της ΟΤΕ ΑΕ, στο πλαίσιο του υφισταμένου Προγράμματος Έκδοσης Μεσομακροπρόθεσμων Ομολόγων που διέπεται από το αγγλικό δίκαιο.

Το ομόλογο θα εισαχθεί στο Χρηματιστήριο του Λουξεμβούργου.

Η εκκαθάριση θα πραγματοποιηθεί στις 24 Σεπτεμβρίου 2019.

Την έκδοση του ομολόγου αναλαμβάνουν από κοινού ως Joint Bookrunners / Lead Managers οι τράπεζες BNP Paribas και Goldman Sachs International και ως Co–Managers οι τράπεζες Alpha Bank, Εθνική Τράπεζα της Ελλάδος, Eurobank Ergasias και Τράπεζα Πειραιώς.

Εντυπωσιακή βελτίωση στα επιτόκια των τραπεζικών ομολόγων

Η μεγάλη μείωση του τραπεζικού ρίσκου αντικατοπτρίζεται στις αποδόσεις των ομολόγων που πρόσφατα εξέδωσαν οι ελληνικές τράπεζες.

Καταγράφεται εντυπωσιακή βελτίωση στις αποδόσεις των ομολόγων τόσο της Εθνικής όσο και της Πειραιώς ενώ προσεχώς με βάση συγκλίνουσες εκτιμήσεις θα μπορούσαν οι αποδόσεις στα ομολογιακά tier 2 που χρησιμοποιούνται ως κεφάλαιο να υποχωρήσουν στο 4,5%.

Προφανώς η συγκυρία ευνοεί όσες τράπεζες θα εκδώσουν νέα tier 2 όπως η Alpha bank ή tier 1 που μελετάει η Eurobank.

Τι έχει συμβεί;

Δύο ελληνικές τράπεζες η Πειραιώς και η Εθνική πριν λίγο καιρό με στόχο να ενισχύσουν τα κεφάλαια τους προχώρησαν στην έκδοση ομολογιακών tier 2.

Η Πειραιώς έκδωσε ομολογιακό tier 2 ύψους 400 εκατ ευρώ με επιτόκιο 9,75%.

Ακολούθησε η Εθνική με έκδοση ομολογιακού tier 2 ύψους 400 εκατ και επιτόκιο 8,25%.

Οι εκδόσεις ήταν επιτυχείς καθώς οι τράπεζες συγκέντρωσαν τα απαραίτητα κεφάλαια ενισχύοντας την κεφαλαιακή τους επάρκεια.

Όμως πλήρωσαν πολύ ακριβά τις εκδόσεις για να ενισχύσουν τα κεφάλαια τους.

Όμως η αλλαγή της κυβέρνησης σε βαθμό 30% και η μείωση του ρίσκου σε όλα τα ομόλογα κρατικά και εταιρικά λόγω των προγραμμάτων ποσοτικής χαλάρωσης της ΕΚΤ και της χαλαρής νομισματικής πολιτικής σε βαθμό 70% έχουν οδηγήσει σε ιστορικά υψηλά τις τιμές και σε ιστορικά χαμηλά τις αποδόσεις.

Έτσι λοιπόν το ομολογιακό tier 2 της Εθνικής εμφανίζει εύρος τιμής 109 με 110,22 μονάδες βάσης διαμορφώνοντας την απόδοση στο 5,90% από 8,25% που εκδόθηκε.

Αντιστοίχως της Πειραιώς εμφανίζει μέση τιμή 105,20 μονάδες βάσης που σημαίνει απόδοση 8,25% από 9,75% που είχε εκδοθεί.

Η Πειραιώς έφθασε στα επίπεδα της έκδοσης της Εθνικής.

Η γενική εκτίμηση πάντως είναι ότι οι αποδόσεις των ομολογιακών tier 2 θα υποχωρήσουν ακόμη περισσότερο με προοπτική να διαμορφωθούν στο 4,5%.

Η Alpha bank που σχεδιάζει να εκδώσει tier 2 ύψους 500 εκατ ευρώ θα μπορούσε να επιτύχει επιτόκια από 5,8% και χαμηλότερα.

Η μείωση του κόστους άντλησης κεφαλαίων για τις τράπεζες αποτελεί θετική εξέλιξη για το τραπεζικό σύστημα.

Ακόμη οι αυξήσεις κεφαλαίου δεν είναι ο φθηνότερος τρόπος άντλησης κεφαλαίων αλλά σε ένα βάθος χρόνου θα καταστεί εφικτό και αυτό.

Προς έκδοση ομολογιακού 400-500 εκατ. τα ΕΛΠΕ με επιτόκιο 2,6% - 3% - Τον Οκτώβριο η διάθεση μετοχών 10% - 15% από το ΤΑΙΠΕΔ

Προς έκδοση ομολογιακού 400 – 500 εκατ. ευρώ το αμέσως προσεχές διάστημα προχωρούν τα Ελληνικά Πετρέλαια (ΕΛΠΕ).

Με βάση ενδείξεις το επιτόκιο θα κινηθεί μεταξύ 2,6% και 3%.

Ο στόχος είναι τα 400-500 εκατ. να αντληθούν σχετικά σύντομα ώστε ακολούθως να προχωρήσει η διάθεση μέσω placement του 10% με 15% των ΕΛΠΕ, έναντι 260-400 εκατ. ευρώ από το ΤΑΙΠΕΔ.

Να σημειωθεί ότι η μετοχική σύνθεση των Ελληνικών Πετρελαίων δομείται ως εξής

-Paneuropean oil (όμιλος Λάτση) 45,5%

-ΤΑΙΠΕΔ 35,5%

-Ξένοι θεσμικοί 5,9%

-Ιδιώτες επενδυτές 7,8%

Αποκάλυψη: Το ΤΑΙΠΕΔ ελλείψει ενδιαφέροντος για τα ΕΛΠΕ, θα διαθέσει μόνο 10% με 15% - Τι απαντούν τα ΕΛΠΕ στο BN

Το ΤΑΙΠΕΔ που είναι ο μέτοχος του 35,5% των Ελληνικών Πετρελαίων αλλάζουν στρατηγική και φαίνεται να προσανατολίζονται σε διάθεση μετοχών όχι του 35,5% αλλά 10% με 15% ελλείψει σοβαρού επενδυτικού ενδιαφέροντος.... σύμφωνα με διασταυρωμένες πληροφορίες του bankingnews.gr

Να σημειωθεί ότι τα ΕΛΠΕ στις 13 Σεπτεμβρίου απάντησαν στα δημοσιεύματα του bankingnews τονίζοντας ότι υπάρχει σχέδιο διάθεσης μετοχών αλλά δεν έχει ληφθεί απόφαση για το ύψος των μετοχών που θα πωληθούν, ούτε το discount με το οποίο θα πωληθούν.

Με βάση τις νεότερες πληροφορίες του bankingnews το ΤΑΙΠΕΔ διαβλέποντας ότι δεν υπάρχει ενδιαφέρον από διεθνείς επενδυτές μειώνει τον πήχη των προσδοκιών και αντί βιβλίου προσφορών για το 35,5% ή 108 εκατ μετοχών θα διαθέσει 30 με 45 εκατ μετοχές με discount.

Τι είχαν απαντήσει πρόσφατα τα ΕΛΠΕ στο bankingnews

Το ΤΑΙΠΕΔ εξετάζει το ενδεχόμενο χρηματιστηριακής διάθεσης της συμμετοχής του στα Ελληνικά Πετρέλαιο, αλλά δεν έχει ληφθεί απόφαση που να προσδιορίζει το ακριβές ποσοστό συμμετοχής προς διάθεση, την τιμή διάθεσης ή ενδεχόμενη έκπτωση (discount).

Να σημειωθεί ότι τις σχετικές αποκαλύψεις τις έχει πραγματοποιήσει το bankingnews στις 10 και 11 Σεπτεμβρίου 2019.

Ειδικότερα, όπως αναφέρει η σχετική ανακοίνωση των ΕΛΠΕ, με αφορμή δημοσιεύματα που είδαν κατά τις τελευταίες ημέρες το φως της δημοσιότητας αναφορικά με τη διάθεση μετοχών της ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. από το μέτοχό της ΤΑΙΠΕΔ Α.Ε., τα ΕΛΠΕ ανακοίνωσαν τα εξής:

1. Η πιθανή διάθεση μετοχών της ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. που αναφέρεται στα εν λόγω δημοσιεύματα, θα αποτελέσει απόφαση και ενέργεια του μετόχου μας ΤΑΙΠΕΔ Α.Ε. και όχι της εταιρείας μας. Η διάθεση αυτή θα γίνει σύμφωνα με τις διαδικασίες και το νομικό πλαίσιο που διέπει τη λειτουργία και την αξιοποίηση του χαρτοφυλακίου συμμετοχών του εν λόγω μετόχου.

2. Εν όψει του ότι η ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. δεν έχει μέχρι σήμερα λάβει ενημέρωση από τον ανωτέρω μέτοχό της για εκκίνηση διαδικασίας διάθεσης μετοχών της, έλαβε, μετά από σχετικό αίτημά μας και επιστολή της Επιτροπής Κεφαλαιαγοράς, ενημέρωση από τον προαναφερθέντα μέτοχό της, σύμφωνα με την οποία «το ΤΑΙΠΕΔ έχει αξιολογήσει, μεταξύ άλλων το ενδεχόμενο χρηματιστηριακής διάθεσης της συμμετοχής του στην ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε.

Ανάλογα με τις τελικές αποφάσεις που θα ληφθούν από το Διοικητικό Συμβούλιο του Ταμείου, τα επιμέρους χαρακτηριστικά μιας τυχόν τέτοιας διάθεσης θα εξειδικευθούν εν ευθέτω χρόνω. Επισημαίνεται ότι δεν έχει ληφθεί απόφαση που να προσδιορίζει το ακριβές ποσοστό συμμετοχής προς διάθεση, την τιμή διάθεσης ή ενδεχόμενη έκπτωση (discount).

Εφόσον προκύψει σχετική υποχρέωση βάσει της κείμενης νομοθεσίας, θα υπάρξει άμεση ενημέρωση του επενδυτικού κοινού».

www.wordenergynews.gr

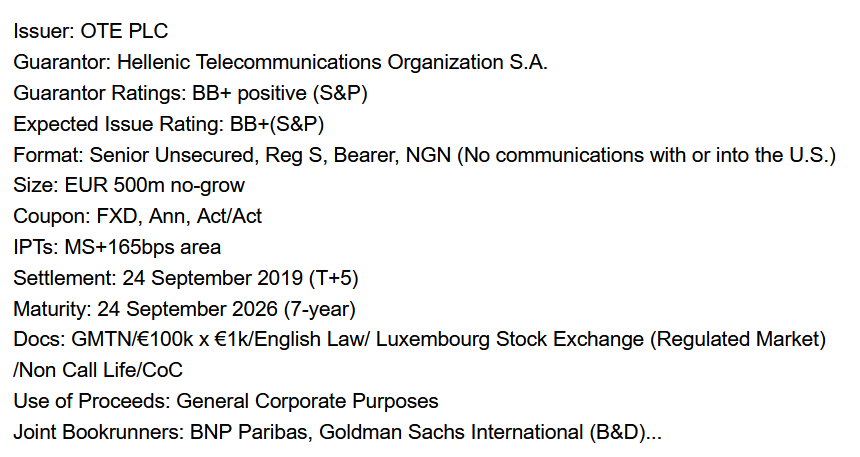

Εταιρίες με μεγάλη πιστοληπτική διαβάθμιση όπως ο ΟΤΕ λόγω της Deutsche Telecom δανείζεται σε έκδοση 7ετούς ομολόγου με επιτόκιο 0,99% που είναι ιστορικό χαμηλό εταιρικού δανεισμού στην Ελλάδα.

Συγκεκριμένα ο ΟΤΕ εκδίδει 7ετές ομόλογο ύψους 500 εκατ με επιτόκιο 0,99% και κουπόνι 0,875%, ενώ οιο εκτιμώμενες προσφορές έφτασαν τα 2,45 δισεκ. που υπερκαλύπτουν το ζητούμενο ποσό 5 φορές.

Η οικονομική συγκυρία που επέλεξε η διοίκηση του ΟΤΕ προφανώς και ήταν η ιδανική, καθώς καταφέρνει να αναχρηματοδοτεί ομόλογο που διαθέτει επιτόκιο 3,5%, με το νέο δανεισμό που φέρει επιτόκιο 0,90%.

Το βιβλίο προσφορών άνοιξε λίγο μετά τις 10:30, καθώς όπως έχει αναφέρει η διοίκηση του ΟΤΕ επιθυμεί να εκμεταλλευτεί την ευνοϊκή συγκυρία και να αναχρηματοδοτήσει ομόλογο ύψους 700 εκατ. ευρώ που λήγει τον Ιούλιο του 2020.

Συγκεκριμένα το Bankingnews στις 8 Αυγούστου είχε μεταδώσει: Σε ερώτηση του μετόχου AMBER CAPITAL αναφορικά με τον δανεισμό και τα ομόλογα που λήγουν, τονίστηκε πως το ομόλογο που λήγει τον προσεχή Δεκέμβριο ύψους 350 εκατ. ευρώ με επιτόκιο 4,375% θα αποπληρωθεί με τα ταμειακά διαθέσιμα και το ομόλογο λήξης Ιουλίου 2020, ύψους 700 εκατ. ευρώ θα αναχρηματοδοτηθεί.

Μάλιστα ειπώθηκε πως το ομόλογο έχει επιτόκιο 3,5% και με τις υπάρχουσες συνθήκες που επικρατούν στις αγορές ομολόγων, η διοίκηση εκτιμά πως θα μπορέσει να το αναχρηματοδοτήσει με χαμηλότερο επιτόκιο.

Η επίσημη ανακοίνωση του ΟΤΕ

O Οργανισμός Τηλεπικοινωνιών της Ελλάδος Α.Ε. («ΟΤΕ»), ανακοινώνει ότι ο Όμιλος ΟΤΕ ξεκίνησε σήμερα τη διαδικασία βιβλίου προσφορών (bookbuilding) για την έκδοση ομολόγου €500 εκατ. επταετούς διάρκειας από τις διεθνείς αγορές.

Το νέο ομόλογο θα εκδοθεί από την OTE plc με την εγγύηση της ΟΤΕ ΑΕ, στο πλαίσιο του υφισταμένου Προγράμματος Έκδοσης Μεσομακροπρόθεσμων Ομολόγων που διέπεται από το αγγλικό δίκαιο.

Το ομόλογο θα εισαχθεί στο Χρηματιστήριο του Λουξεμβούργου.

Η εκκαθάριση θα πραγματοποιηθεί στις 24 Σεπτεμβρίου 2019.

Την έκδοση του ομολόγου αναλαμβάνουν από κοινού ως Joint Bookrunners / Lead Managers οι τράπεζες BNP Paribas και Goldman Sachs International και ως Co–Managers οι τράπεζες Alpha Bank, Εθνική Τράπεζα της Ελλάδος, Eurobank Ergasias και Τράπεζα Πειραιώς.

Εντυπωσιακή βελτίωση στα επιτόκια των τραπεζικών ομολόγων

Η μεγάλη μείωση του τραπεζικού ρίσκου αντικατοπτρίζεται στις αποδόσεις των ομολόγων που πρόσφατα εξέδωσαν οι ελληνικές τράπεζες.

Καταγράφεται εντυπωσιακή βελτίωση στις αποδόσεις των ομολόγων τόσο της Εθνικής όσο και της Πειραιώς ενώ προσεχώς με βάση συγκλίνουσες εκτιμήσεις θα μπορούσαν οι αποδόσεις στα ομολογιακά tier 2 που χρησιμοποιούνται ως κεφάλαιο να υποχωρήσουν στο 4,5%.

Προφανώς η συγκυρία ευνοεί όσες τράπεζες θα εκδώσουν νέα tier 2 όπως η Alpha bank ή tier 1 που μελετάει η Eurobank.

Τι έχει συμβεί;

Δύο ελληνικές τράπεζες η Πειραιώς και η Εθνική πριν λίγο καιρό με στόχο να ενισχύσουν τα κεφάλαια τους προχώρησαν στην έκδοση ομολογιακών tier 2.

Η Πειραιώς έκδωσε ομολογιακό tier 2 ύψους 400 εκατ ευρώ με επιτόκιο 9,75%.

Ακολούθησε η Εθνική με έκδοση ομολογιακού tier 2 ύψους 400 εκατ και επιτόκιο 8,25%.

Οι εκδόσεις ήταν επιτυχείς καθώς οι τράπεζες συγκέντρωσαν τα απαραίτητα κεφάλαια ενισχύοντας την κεφαλαιακή τους επάρκεια.

Όμως πλήρωσαν πολύ ακριβά τις εκδόσεις για να ενισχύσουν τα κεφάλαια τους.

Όμως η αλλαγή της κυβέρνησης σε βαθμό 30% και η μείωση του ρίσκου σε όλα τα ομόλογα κρατικά και εταιρικά λόγω των προγραμμάτων ποσοτικής χαλάρωσης της ΕΚΤ και της χαλαρής νομισματικής πολιτικής σε βαθμό 70% έχουν οδηγήσει σε ιστορικά υψηλά τις τιμές και σε ιστορικά χαμηλά τις αποδόσεις.

Έτσι λοιπόν το ομολογιακό tier 2 της Εθνικής εμφανίζει εύρος τιμής 109 με 110,22 μονάδες βάσης διαμορφώνοντας την απόδοση στο 5,90% από 8,25% που εκδόθηκε.

Αντιστοίχως της Πειραιώς εμφανίζει μέση τιμή 105,20 μονάδες βάσης που σημαίνει απόδοση 8,25% από 9,75% που είχε εκδοθεί.

Η Πειραιώς έφθασε στα επίπεδα της έκδοσης της Εθνικής.

Η γενική εκτίμηση πάντως είναι ότι οι αποδόσεις των ομολογιακών tier 2 θα υποχωρήσουν ακόμη περισσότερο με προοπτική να διαμορφωθούν στο 4,5%.

Η Alpha bank που σχεδιάζει να εκδώσει tier 2 ύψους 500 εκατ ευρώ θα μπορούσε να επιτύχει επιτόκια από 5,8% και χαμηλότερα.

Η μείωση του κόστους άντλησης κεφαλαίων για τις τράπεζες αποτελεί θετική εξέλιξη για το τραπεζικό σύστημα.

Ακόμη οι αυξήσεις κεφαλαίου δεν είναι ο φθηνότερος τρόπος άντλησης κεφαλαίων αλλά σε ένα βάθος χρόνου θα καταστεί εφικτό και αυτό.

Προς έκδοση ομολογιακού 400-500 εκατ. τα ΕΛΠΕ με επιτόκιο 2,6% - 3% - Τον Οκτώβριο η διάθεση μετοχών 10% - 15% από το ΤΑΙΠΕΔ

Προς έκδοση ομολογιακού 400 – 500 εκατ. ευρώ το αμέσως προσεχές διάστημα προχωρούν τα Ελληνικά Πετρέλαια (ΕΛΠΕ).

Με βάση ενδείξεις το επιτόκιο θα κινηθεί μεταξύ 2,6% και 3%.

Ο στόχος είναι τα 400-500 εκατ. να αντληθούν σχετικά σύντομα ώστε ακολούθως να προχωρήσει η διάθεση μέσω placement του 10% με 15% των ΕΛΠΕ, έναντι 260-400 εκατ. ευρώ από το ΤΑΙΠΕΔ.

Να σημειωθεί ότι η μετοχική σύνθεση των Ελληνικών Πετρελαίων δομείται ως εξής

-Paneuropean oil (όμιλος Λάτση) 45,5%

-ΤΑΙΠΕΔ 35,5%

-Ξένοι θεσμικοί 5,9%

-Ιδιώτες επενδυτές 7,8%

Αποκάλυψη: Το ΤΑΙΠΕΔ ελλείψει ενδιαφέροντος για τα ΕΛΠΕ, θα διαθέσει μόνο 10% με 15% - Τι απαντούν τα ΕΛΠΕ στο BN

Το ΤΑΙΠΕΔ που είναι ο μέτοχος του 35,5% των Ελληνικών Πετρελαίων αλλάζουν στρατηγική και φαίνεται να προσανατολίζονται σε διάθεση μετοχών όχι του 35,5% αλλά 10% με 15% ελλείψει σοβαρού επενδυτικού ενδιαφέροντος.... σύμφωνα με διασταυρωμένες πληροφορίες του bankingnews.gr

Να σημειωθεί ότι τα ΕΛΠΕ στις 13 Σεπτεμβρίου απάντησαν στα δημοσιεύματα του bankingnews τονίζοντας ότι υπάρχει σχέδιο διάθεσης μετοχών αλλά δεν έχει ληφθεί απόφαση για το ύψος των μετοχών που θα πωληθούν, ούτε το discount με το οποίο θα πωληθούν.

Με βάση τις νεότερες πληροφορίες του bankingnews το ΤΑΙΠΕΔ διαβλέποντας ότι δεν υπάρχει ενδιαφέρον από διεθνείς επενδυτές μειώνει τον πήχη των προσδοκιών και αντί βιβλίου προσφορών για το 35,5% ή 108 εκατ μετοχών θα διαθέσει 30 με 45 εκατ μετοχές με discount.

Τι είχαν απαντήσει πρόσφατα τα ΕΛΠΕ στο bankingnews

Το ΤΑΙΠΕΔ εξετάζει το ενδεχόμενο χρηματιστηριακής διάθεσης της συμμετοχής του στα Ελληνικά Πετρέλαιο, αλλά δεν έχει ληφθεί απόφαση που να προσδιορίζει το ακριβές ποσοστό συμμετοχής προς διάθεση, την τιμή διάθεσης ή ενδεχόμενη έκπτωση (discount).

Να σημειωθεί ότι τις σχετικές αποκαλύψεις τις έχει πραγματοποιήσει το bankingnews στις 10 και 11 Σεπτεμβρίου 2019.

Ειδικότερα, όπως αναφέρει η σχετική ανακοίνωση των ΕΛΠΕ, με αφορμή δημοσιεύματα που είδαν κατά τις τελευταίες ημέρες το φως της δημοσιότητας αναφορικά με τη διάθεση μετοχών της ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. από το μέτοχό της ΤΑΙΠΕΔ Α.Ε., τα ΕΛΠΕ ανακοίνωσαν τα εξής:

1. Η πιθανή διάθεση μετοχών της ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. που αναφέρεται στα εν λόγω δημοσιεύματα, θα αποτελέσει απόφαση και ενέργεια του μετόχου μας ΤΑΙΠΕΔ Α.Ε. και όχι της εταιρείας μας. Η διάθεση αυτή θα γίνει σύμφωνα με τις διαδικασίες και το νομικό πλαίσιο που διέπει τη λειτουργία και την αξιοποίηση του χαρτοφυλακίου συμμετοχών του εν λόγω μετόχου.

2. Εν όψει του ότι η ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε. δεν έχει μέχρι σήμερα λάβει ενημέρωση από τον ανωτέρω μέτοχό της για εκκίνηση διαδικασίας διάθεσης μετοχών της, έλαβε, μετά από σχετικό αίτημά μας και επιστολή της Επιτροπής Κεφαλαιαγοράς, ενημέρωση από τον προαναφερθέντα μέτοχό της, σύμφωνα με την οποία «το ΤΑΙΠΕΔ έχει αξιολογήσει, μεταξύ άλλων το ενδεχόμενο χρηματιστηριακής διάθεσης της συμμετοχής του στην ΕΛΛΗΝΙΚΑ ΠΕΤΡΕΛΑΙΑ Α.Ε.

Ανάλογα με τις τελικές αποφάσεις που θα ληφθούν από το Διοικητικό Συμβούλιο του Ταμείου, τα επιμέρους χαρακτηριστικά μιας τυχόν τέτοιας διάθεσης θα εξειδικευθούν εν ευθέτω χρόνω. Επισημαίνεται ότι δεν έχει ληφθεί απόφαση που να προσδιορίζει το ακριβές ποσοστό συμμετοχής προς διάθεση, την τιμή διάθεσης ή ενδεχόμενη έκπτωση (discount).

Εφόσον προκύψει σχετική υποχρέωση βάσει της κείμενης νομοθεσίας, θα υπάρξει άμεση ενημέρωση του επενδυτικού κοινού».

www.wordenergynews.gr