Η Ευρωπαϊκή Επιτροπή προτείνει δηλαδή την έκδοση ομολόγων, τα οποία θα είναι ικανά να απορροφούν ζημίες

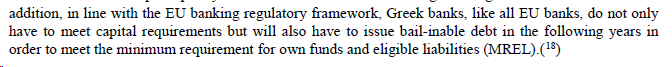

Την επισήμανση πως οι ελληνικές τράπεζες δεν θα πρέπει να πληρούν μόνον τις κεφαλαιακές απαιτήσεις που έχουν οριστεί γι' αυτές, αλλά θα πρέπει να επόμενα χρόνια να εκδώσουν ικανό bail in χρέος πραγματοποιεί μεταξύ άλλων η έκθεση της Κομισιόν.

Η Ευρωπαϊκή Επιτροπή προτείνει δηλαδή την έκδοση ομολόγων, τα οποία θα είναι ικανά να απορροφούν ζημίες.

Αυτήν ακριβώς την πρόταση διατύπωσε σε πρόσφατο άρθρο του, προ δεκαπενθημέρου ο πρώην πρόεδρος της Τράπεζας Πειραιώς Μιχάλης Σάλλας, ο οποίος πρότεινε τη διερεύνηση έκδοσης NPS (Non Prefered Senior), δηλαδή την έκδοση ομολόγων που εξυπηρετούν τον παραπάνω σκοπό, αφού έχουν αυτήν ακριβώς τη δυνατότητα: Δηλαδή της απορρόφησης ζημιών.

Το σημείο της έκθεσης στη σελίδα 55 και στο κεφάλαιο για τον χρηματοπιστωτικό τομέα

(Η Κομισιόν αναφέρει ότι με βάση το θεσμικό πλαίσιο που διέπει τον τραπεζικό κλάδο, οι ελληνικές τράπεζες όχι μόνο πρέπει να πληρούν τις κεφαλαιακές απαιτήσεις, αλλά θα πρέπει επίσης να εκδίδουν τίτλους που μπορούν να χρησιμοποιηθούν σε περίπτωση bail in (bail-inable) τα επόμενα χρόνια, προκειμένου να καλύψουν με ίδια κεφάλαια και επιλέξιμες υποχρεώσεις).

Το επίμαχο σημείο από το άρθρο του Μ. Σάλλα (δείτε εδώ όλο το άρθρο):

-Για τα επιχειρηματικά δάνεια που είναι «σε εμπλοκή» θα έπρεπε να είχε συσταθεί ειδικός φορέας για τη διαχείρισή τους.

Aς φανταστούμε μία επιχείρηση με κάποια εκατομμύρια τζίρο και δανειακές υποχρεώσεις σε 3 ή 4 τράπεζες, με εκκρεμότητες σε ασφαλιστικά ταμεία, εφορία, κ.λπ., να προσπαθεί να αντιμετωπίσει το πρόβλημα.

Ο απαιτούμενος χρόvos είναι τεράστιος.

Ακόμα και στις περιπτώσεις, κατά τις οποίες μπορεί να γίνει χρήση του «εξωδικαστικού συμβιβασμού», ακόμα κι εκεί, απαιτείται αρκετός χρόνος για τον συντονισμό.

- Ο ειδικός φορέας «Bad Bank», ο οποίος θα συγκεντρώσει όλα τα καταγγελμένα δάνεια σε ενιαία πλατφόρμα, έχει τη δυνατότητα να τα ξεκαθαρίσει πολύ πιο γρήγορα και αποτελεσματικά αλλά και με μικρότερο κόστος.

- Αν οι τράπεζες σχηματίσουν ειδικό φορέα «Bad Bank» και μεταφέρουν σ' αυτόν τα καταγγελθέντα επιχειρηματικά δάνεια 23-25 δισ., τα οποία έχουν προβλέψεις 15-16,5 δισ., τότε η «Bad Bank» καλείται να διαχειριστεί δάνεια που έχουν αποτιμηθεί στα 8-9 δισ. σύμφωνα

με την αξία που έχουν στα βιβλία των τραπεζών.

Αν τα δάνεια αυτά αποφασιστεί να πωληθούν από την «Bad Bank» π.χ. στο 20% της ονομαστικής τους αξίας, τότε τα προς αναζήτηση κεφάλαια για να καλυφθεί η ζημία, μετά και την αφαίρεση των κεφαλαιακών δεσμεύσεων, ανέρχεται περίπου στα 2,5 δισ. για όλες τις τράπεζες.

Δηλαδή περίπου 0,6 δισ. κατά μέσον όρο για την κάθε μία.

Το πρόβλημα, ακόμα και γι' αυτό το ποσό, ασφαλώς δεν είναι απλό, ειδικά την περίοδο αυτή.

Η μειωμένη κατά 46% χρηματιστηριακή αξία των τραπεζών, έναντι του Ιουνίου 2016, αποτρέπει τους υφιστάμενους μετόχους να επενδύσουν εκ νέου, αλλά και δεν ενθαρρύνει νέους επενδυτές.

Ωστόσο, επειδή τα χρήματα δεν θα απαιτηθούν άμεσα, υπάρχει χρόνος για να μελετηθούν εναλλακτικές πηγές.

Η διερεύνηση των ανωτέρω προσεγγίσεων για άντληση κεφαλαίων, μπορεί να οδηγήσει στην προσθήκη περισσότερων βαθμίδων απορρόφησης στο παθητικό των τραπεζών, έστω και τέτοιων δυνητικών ζημιών, που θα προκύψουν από τη ρευστοποίηση των κόκκινων δανείων.

Η έκδοση προνομιούχων μετοχών, με ουσιαστικό κίνητρο-προνόμιο, η έκδοση «senior unsecured» ομολόγων με ισχυρό κουπόνι αλλά κυρίως η έκδοση NPS (Non Preferred Senior) ομολόγων, γνωστά ως «Junior Senior» που αξιολογούνται κάτω από τις καταθέσεις και τα senior bonds αλλά πάνω από τα Tier 2 ομόλογα, ίσως είναι προτάσεις που πρέπει άμεσα να εξεταστούν για να διευκολύνουν τις λύσεις που προωθούνται για τα κόκκινα δάνεια».

www.worldenergynews.gr

Η Ευρωπαϊκή Επιτροπή προτείνει δηλαδή την έκδοση ομολόγων, τα οποία θα είναι ικανά να απορροφούν ζημίες.

Αυτήν ακριβώς την πρόταση διατύπωσε σε πρόσφατο άρθρο του, προ δεκαπενθημέρου ο πρώην πρόεδρος της Τράπεζας Πειραιώς Μιχάλης Σάλλας, ο οποίος πρότεινε τη διερεύνηση έκδοσης NPS (Non Prefered Senior), δηλαδή την έκδοση ομολόγων που εξυπηρετούν τον παραπάνω σκοπό, αφού έχουν αυτήν ακριβώς τη δυνατότητα: Δηλαδή της απορρόφησης ζημιών.

Το σημείο της έκθεσης στη σελίδα 55 και στο κεφάλαιο για τον χρηματοπιστωτικό τομέα

(Η Κομισιόν αναφέρει ότι με βάση το θεσμικό πλαίσιο που διέπει τον τραπεζικό κλάδο, οι ελληνικές τράπεζες όχι μόνο πρέπει να πληρούν τις κεφαλαιακές απαιτήσεις, αλλά θα πρέπει επίσης να εκδίδουν τίτλους που μπορούν να χρησιμοποιηθούν σε περίπτωση bail in (bail-inable) τα επόμενα χρόνια, προκειμένου να καλύψουν με ίδια κεφάλαια και επιλέξιμες υποχρεώσεις).

Το επίμαχο σημείο από το άρθρο του Μ. Σάλλα (δείτε εδώ όλο το άρθρο):

-Για τα επιχειρηματικά δάνεια που είναι «σε εμπλοκή» θα έπρεπε να είχε συσταθεί ειδικός φορέας για τη διαχείρισή τους.

Aς φανταστούμε μία επιχείρηση με κάποια εκατομμύρια τζίρο και δανειακές υποχρεώσεις σε 3 ή 4 τράπεζες, με εκκρεμότητες σε ασφαλιστικά ταμεία, εφορία, κ.λπ., να προσπαθεί να αντιμετωπίσει το πρόβλημα.

Ο απαιτούμενος χρόvos είναι τεράστιος.

Ακόμα και στις περιπτώσεις, κατά τις οποίες μπορεί να γίνει χρήση του «εξωδικαστικού συμβιβασμού», ακόμα κι εκεί, απαιτείται αρκετός χρόνος για τον συντονισμό.

- Ο ειδικός φορέας «Bad Bank», ο οποίος θα συγκεντρώσει όλα τα καταγγελμένα δάνεια σε ενιαία πλατφόρμα, έχει τη δυνατότητα να τα ξεκαθαρίσει πολύ πιο γρήγορα και αποτελεσματικά αλλά και με μικρότερο κόστος.

- Αν οι τράπεζες σχηματίσουν ειδικό φορέα «Bad Bank» και μεταφέρουν σ' αυτόν τα καταγγελθέντα επιχειρηματικά δάνεια 23-25 δισ., τα οποία έχουν προβλέψεις 15-16,5 δισ., τότε η «Bad Bank» καλείται να διαχειριστεί δάνεια που έχουν αποτιμηθεί στα 8-9 δισ. σύμφωνα

με την αξία που έχουν στα βιβλία των τραπεζών.

Αν τα δάνεια αυτά αποφασιστεί να πωληθούν από την «Bad Bank» π.χ. στο 20% της ονομαστικής τους αξίας, τότε τα προς αναζήτηση κεφάλαια για να καλυφθεί η ζημία, μετά και την αφαίρεση των κεφαλαιακών δεσμεύσεων, ανέρχεται περίπου στα 2,5 δισ. για όλες τις τράπεζες.

Δηλαδή περίπου 0,6 δισ. κατά μέσον όρο για την κάθε μία.

Το πρόβλημα, ακόμα και γι' αυτό το ποσό, ασφαλώς δεν είναι απλό, ειδικά την περίοδο αυτή.

Η μειωμένη κατά 46% χρηματιστηριακή αξία των τραπεζών, έναντι του Ιουνίου 2016, αποτρέπει τους υφιστάμενους μετόχους να επενδύσουν εκ νέου, αλλά και δεν ενθαρρύνει νέους επενδυτές.

Ωστόσο, επειδή τα χρήματα δεν θα απαιτηθούν άμεσα, υπάρχει χρόνος για να μελετηθούν εναλλακτικές πηγές.

Η διερεύνηση των ανωτέρω προσεγγίσεων για άντληση κεφαλαίων, μπορεί να οδηγήσει στην προσθήκη περισσότερων βαθμίδων απορρόφησης στο παθητικό των τραπεζών, έστω και τέτοιων δυνητικών ζημιών, που θα προκύψουν από τη ρευστοποίηση των κόκκινων δανείων.

Η έκδοση προνομιούχων μετοχών, με ουσιαστικό κίνητρο-προνόμιο, η έκδοση «senior unsecured» ομολόγων με ισχυρό κουπόνι αλλά κυρίως η έκδοση NPS (Non Preferred Senior) ομολόγων, γνωστά ως «Junior Senior» που αξιολογούνται κάτω από τις καταθέσεις και τα senior bonds αλλά πάνω από τα Tier 2 ομόλογα, ίσως είναι προτάσεις που πρέπει άμεσα να εξεταστούν για να διευκολύνουν τις λύσεις που προωθούνται για τα κόκκινα δάνεια».

www.worldenergynews.gr