Εάν συνεχιστούν οι πιέσεις στη λίρα, ίσως η Κεντρική Τράπεζα της Τουρκίας κινητοποιηθεί και λάβει τις κατάλληλες αποφάσεις

Όχι μόνο δεν αντιμετωπίζουν τις οικονομικές ανισορροπίες, αλλά τις επιδεινώνουν με τις επιλογές τους οι Τούρκοι αξιωματούχοι.

Αυτό αναφέρει νέα ανάλυση της Goldman Sachs για την Τουρκία, τονίζοντας ότι οι προοπτικές της τουρκικής λίρας είναι αρνητικές, ωστόσο θα εξαρτηθούν σε μεγάλο βαθμό από το πότε και από πόσο, η νομισματική πολιτική κινηθεί προς τη σωστή κατεύθυνση, αυτή της σύσφιξης.

Σύμφωνα με την Goldman Sachs, η πρόβλεψη είναι η τουρκική λίρα να διαμορφωθεί στα επίπεδα των 7,75 έναντι του δολαρίου το επόμενο τρίμηνο, αντικατοπτρίζοντας ότι, βραχυπρόθεσμα, οι κίνδυνοι φαίνονται στραμμένοι προς περαιτέρω αδυναμία της λίρας, δεδομένης της αύξησης των καταθέσεων σε ξένο νόμισμα τοπικά, μια επιδεινούμενη προοπτική πληθωρισμού, περιορισμένα αποθεματικά, ένα χάσμα εξωτερικής χρηματοδότησης και ένα μη συμβατικό μείγμα πολιτικής που αντιμετωπίζει δεσμευτικούς περιορισμούς.

Επιπλέον, ενώ η Κεντρική Τράπεζα της Τουρκίας, έχει λάβει ορισμένα μέτρα για να σφίξει τη ρευστότητα, δεν έχει προκύψει καμία προσαρμογή του αρνητικού πραγματικού επιτοκίου πολιτικής, γεγονός που αυξάνει τον κίνδυνο ότι οι υπεύθυνοι χάραξης πολιτικής θα μπορούσαν να περιμένουν έως ότου αυξηθεί η πίεση στη λίρα πριν αποφασίσουν αύξηση των επιτοκίων.

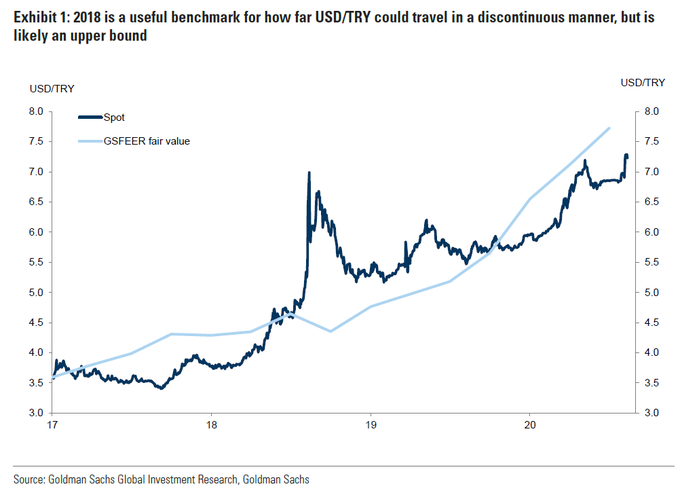

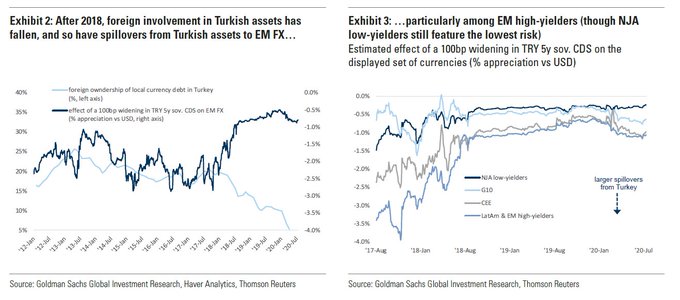

Πόσο μακριά θα μπορούσε να φτάσει το USD / TRY, αν δούμε μια άλλη απότομη κίνηση βραχυπρόθεσμα;

Ένα χρήσιμο σημείο αναφοράς είναι το καλοκαίρι του 2018, κατά το οποίο, σε σύντομο χρονικό διάστημα, η ισοτριμία USD / TRY κινήθηκε σχεδόν 50% υψηλότερα.

Αυτή τη φορά, η Goldman Sachs πιστεύει ότι η κίνηση του 2018 είναι πιθανό να είναι το ανώτατο όριο για το πόσο μακριά θα μπορούσε να κινηθεί η ισοτιμία με ασυνεχή τρόπο το 2020, για διάφορους λόγους.

Πρώτον, οι μετρήσεις τυπικής αποτίμησης είναι προς το παρόν περιορισμένης χρησιμότητας για τη λίρα, δεδομένου ότι η πορεία προς τα εμπρός εξαρτάται κυρίως από δυνάμεις που είναι «εκτός του μοντέλου»: συγκεκριμένα, ένα μείγμα πολιτικής που κατά την άποψη της GS επιδεινώνει τις ανισορροπίες και διαβρώνει την αξιοπιστία του πληθωρισμού στην Τουρκία.

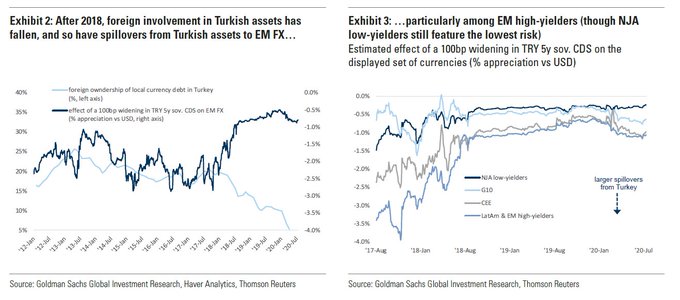

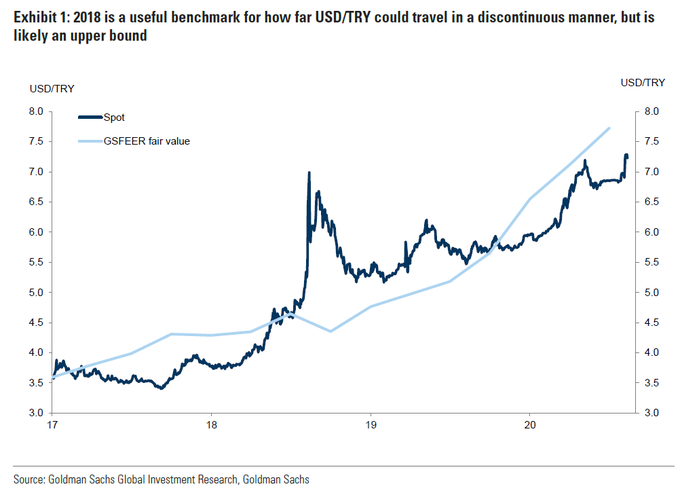

Δεύτερον, η θέση των διεθνών επενδυτών στα τουρκικά τοπικά περιουσιακά στοιχεία είναι πολύ μικρότερη τώρα από ό, τι το 2018.

Τρίτον, ενώ το ισοζύγιο τρεχουσών συναλλαγών στην Τουρκία είναι πιο υγιές από το 2018 (ενώ τείνει μέχρι τώρα σε μια θετική κατεύθυνση το 2020), οι εισροές κεφαλαίων αποδεικνύονται πιο μικρές από το 2018.

Στη μεγάλη εικόνα, υπάρχει σημαντική αλληλεπίδραση μεταξύ της βραχυπρόθεσμης και μακροπρόθεσμης περιόδου: συγκεκριμένα, αν επρόκειτο να δούμε μια άλλη περίοδο της αδυναμίας της λίρας τις επόμενες ημέρες ή εβδομάδες, αυτό θα ενίσχυε περαιτέρω την περίπτωση για αυξήσεις των επιτοκίων.

Οι αυξήσεις των τιμών, με τη σειρά τους, θα μπορούσαν - τελικά - να βοηθήσουν να θέσουν τα φρένα στην αδυναμία της λίρας.

www.worldenergynews.gr

Αυτό αναφέρει νέα ανάλυση της Goldman Sachs για την Τουρκία, τονίζοντας ότι οι προοπτικές της τουρκικής λίρας είναι αρνητικές, ωστόσο θα εξαρτηθούν σε μεγάλο βαθμό από το πότε και από πόσο, η νομισματική πολιτική κινηθεί προς τη σωστή κατεύθυνση, αυτή της σύσφιξης.

Σύμφωνα με την Goldman Sachs, η πρόβλεψη είναι η τουρκική λίρα να διαμορφωθεί στα επίπεδα των 7,75 έναντι του δολαρίου το επόμενο τρίμηνο, αντικατοπτρίζοντας ότι, βραχυπρόθεσμα, οι κίνδυνοι φαίνονται στραμμένοι προς περαιτέρω αδυναμία της λίρας, δεδομένης της αύξησης των καταθέσεων σε ξένο νόμισμα τοπικά, μια επιδεινούμενη προοπτική πληθωρισμού, περιορισμένα αποθεματικά, ένα χάσμα εξωτερικής χρηματοδότησης και ένα μη συμβατικό μείγμα πολιτικής που αντιμετωπίζει δεσμευτικούς περιορισμούς.

Επιπλέον, ενώ η Κεντρική Τράπεζα της Τουρκίας, έχει λάβει ορισμένα μέτρα για να σφίξει τη ρευστότητα, δεν έχει προκύψει καμία προσαρμογή του αρνητικού πραγματικού επιτοκίου πολιτικής, γεγονός που αυξάνει τον κίνδυνο ότι οι υπεύθυνοι χάραξης πολιτικής θα μπορούσαν να περιμένουν έως ότου αυξηθεί η πίεση στη λίρα πριν αποφασίσουν αύξηση των επιτοκίων.

Πόσο μακριά θα μπορούσε να φτάσει το USD / TRY, αν δούμε μια άλλη απότομη κίνηση βραχυπρόθεσμα;

Ένα χρήσιμο σημείο αναφοράς είναι το καλοκαίρι του 2018, κατά το οποίο, σε σύντομο χρονικό διάστημα, η ισοτριμία USD / TRY κινήθηκε σχεδόν 50% υψηλότερα.

Αυτή τη φορά, η Goldman Sachs πιστεύει ότι η κίνηση του 2018 είναι πιθανό να είναι το ανώτατο όριο για το πόσο μακριά θα μπορούσε να κινηθεί η ισοτιμία με ασυνεχή τρόπο το 2020, για διάφορους λόγους.

Πρώτον, οι μετρήσεις τυπικής αποτίμησης είναι προς το παρόν περιορισμένης χρησιμότητας για τη λίρα, δεδομένου ότι η πορεία προς τα εμπρός εξαρτάται κυρίως από δυνάμεις που είναι «εκτός του μοντέλου»: συγκεκριμένα, ένα μείγμα πολιτικής που κατά την άποψη της GS επιδεινώνει τις ανισορροπίες και διαβρώνει την αξιοπιστία του πληθωρισμού στην Τουρκία.

Δεύτερον, η θέση των διεθνών επενδυτών στα τουρκικά τοπικά περιουσιακά στοιχεία είναι πολύ μικρότερη τώρα από ό, τι το 2018.

Τρίτον, ενώ το ισοζύγιο τρεχουσών συναλλαγών στην Τουρκία είναι πιο υγιές από το 2018 (ενώ τείνει μέχρι τώρα σε μια θετική κατεύθυνση το 2020), οι εισροές κεφαλαίων αποδεικνύονται πιο μικρές από το 2018.

Στη μεγάλη εικόνα, υπάρχει σημαντική αλληλεπίδραση μεταξύ της βραχυπρόθεσμης και μακροπρόθεσμης περιόδου: συγκεκριμένα, αν επρόκειτο να δούμε μια άλλη περίοδο της αδυναμίας της λίρας τις επόμενες ημέρες ή εβδομάδες, αυτό θα ενίσχυε περαιτέρω την περίπτωση για αυξήσεις των επιτοκίων.

Οι αυξήσεις των τιμών, με τη σειρά τους, θα μπορούσαν - τελικά - να βοηθήσουν να θέσουν τα φρένα στην αδυναμία της λίρας.

www.worldenergynews.gr