Η δημόσια προσφορά ξεκινά την Τετάρτη 16 Οκτωβρίου 2019 και ολοκληρώνεται την Παρασκευή 18 Οκτωβρίου 2019

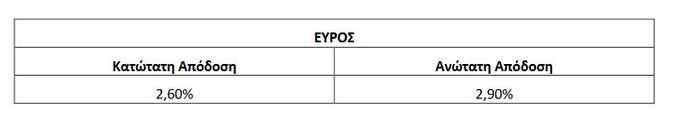

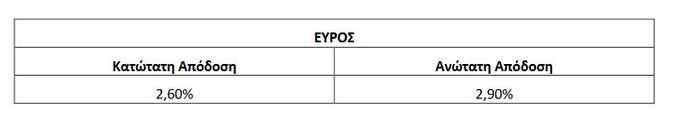

Από 2,6% έως 2,9% καθορίζεται το εύρος της απόδοσης για το «πράσινο» ομόλογο 7ετούς διάρκειας από την Τέρνα Ενεργειακή.

Η έκδοση υλοποιείται μέσω δημόσιας προσφοράς και μέχρι το ποσό των 150 εκατ. ευρώ. Συγκεκριμένα, προβλέπεται η έκδοση έως 150.000 κοινών ανώνυμων άυλων ομολογιών. Το ελάχιστο ποσό έγγραφής είναι τα 1.000 ευρώ.

Η δημόσια προσφορά ξεκινά την Τετάρτη 16 Οκτωβρίου 2019 και ολοκληρώνεται την Παρασκευή 18 Οκτωβρίου 2019.

Όπως αναφέρει η πρόσκληση της εισηγμένης στους επενδυτές, o προσδιορισμός της τιμής διάθεσης, της απόδοσης και του επιτοκίου των Ομολογιών, θα γίνει με τη διαδικασία του βιβλίου προσφορών (διαδικασία «Βook Building») (εφεξής το «Βιβλίο Προσφορών») το οποίο θα τηρηθεί από τους Συντονιστές Κύριους Αναδόχους.

Το Βιβλίο Προσφορών θα διενεργηθεί μέσω διαδικασίας Η.ΒΙ.Π., στην οποία συμμετέχουν αποκλειστικά Ειδικοί Επενδυτές

Το εύρος απόδοσης, το οποίο καθορίστηκε από τους Συντονιστές Κύριους Αναδόχους , σύμφωνα με την παρ. 3 του άρθρου 3 της Απόφασης 19/776/13.02.2017 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, και εντός του οποίου οι Ειδικοί Επενδυτές θα υποβάλλουν αιτήσεις κάλυψης, είναι το ακόλουθο:

Oι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν και το Επιτόκιο και την Τιμή Διάθεσης που εξάγουν την τελική απόδοση.

Το Επιτόκιο δύναται να ισούται με την τελική απόδοση ή να υπολείπεται αυτής, έως 25 μονάδες βάσης.

Η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης θα γνωστοποιηθούν στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθούν το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς.

Μετά τον προσδιορισμό της τελικής απόδοσης, του Επιτοκίου και της Τιμής Διάθεσης, οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν το ύψος της Έκδοσης και στη συνέχεια, θα πραγματοποιηθεί η κατανομή των Ομολογιών στους επενδυτές, ως εξής:

• Ποσοστό 30% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι κατ’ ελάχιστο 45.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 150.000 Ομολογιών) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

• Το υπόλοιπο 70% των Ομολογιών (ήτοι κατά μέγιστο 105.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 150.000 Ομολογιών) θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών.

Εφόσον έχουν ικανοποιηθεί οι εγγραφές των Ιδιωτών Επενδυτών για το 30% των Ομολογιών της Δημόσιας Προσφοράς, για τον τελικό προσδιορισμό του ποσοστού κατανομής ανά κατηγορία επενδυτών θα ληφθούν υπόψη: α) η ζήτηση από τους Ειδικούς Επενδυτές, β) η ζήτηση στο υπολειπόμενο του 30% τμήμα των Ιδιωτών Επενδυτών, γ) το πλήθος των Ιδιωτών Επενδυτών, καθώς και δ) η ανάγκη δημιουργίας συνθηκών για την ομαλή διαπραγμάτευση των Ομολογιών στη δευτερογενή αγορά.

Η πρόσκληση προς τους επενδυτές

www.worldenergynews.gr

Η έκδοση υλοποιείται μέσω δημόσιας προσφοράς και μέχρι το ποσό των 150 εκατ. ευρώ. Συγκεκριμένα, προβλέπεται η έκδοση έως 150.000 κοινών ανώνυμων άυλων ομολογιών. Το ελάχιστο ποσό έγγραφής είναι τα 1.000 ευρώ.

Η δημόσια προσφορά ξεκινά την Τετάρτη 16 Οκτωβρίου 2019 και ολοκληρώνεται την Παρασκευή 18 Οκτωβρίου 2019.

Όπως αναφέρει η πρόσκληση της εισηγμένης στους επενδυτές, o προσδιορισμός της τιμής διάθεσης, της απόδοσης και του επιτοκίου των Ομολογιών, θα γίνει με τη διαδικασία του βιβλίου προσφορών (διαδικασία «Βook Building») (εφεξής το «Βιβλίο Προσφορών») το οποίο θα τηρηθεί από τους Συντονιστές Κύριους Αναδόχους.

Το Βιβλίο Προσφορών θα διενεργηθεί μέσω διαδικασίας Η.ΒΙ.Π., στην οποία συμμετέχουν αποκλειστικά Ειδικοί Επενδυτές

Το εύρος απόδοσης, το οποίο καθορίστηκε από τους Συντονιστές Κύριους Αναδόχους , σύμφωνα με την παρ. 3 του άρθρου 3 της Απόφασης 19/776/13.02.2017 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, και εντός του οποίου οι Ειδικοί Επενδυτές θα υποβάλλουν αιτήσεις κάλυψης, είναι το ακόλουθο:

Oι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν και το Επιτόκιο και την Τιμή Διάθεσης που εξάγουν την τελική απόδοση.

Το Επιτόκιο δύναται να ισούται με την τελική απόδοση ή να υπολείπεται αυτής, έως 25 μονάδες βάσης.

Η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης θα γνωστοποιηθούν στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθούν το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς.

Μετά τον προσδιορισμό της τελικής απόδοσης, του Επιτοκίου και της Τιμής Διάθεσης, οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν το ύψος της Έκδοσης και στη συνέχεια, θα πραγματοποιηθεί η κατανομή των Ομολογιών στους επενδυτές, ως εξής:

• Ποσοστό 30% των Ομολογιών της Δημόσιας Προσφοράς (ήτοι κατ’ ελάχιστο 45.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 150.000 Ομολογιών) θα διατεθεί για την ικανοποίηση των εγγραφών των Ιδιωτών Επενδυτών, και

• Το υπόλοιπο 70% των Ομολογιών (ήτοι κατά μέγιστο 105.000 Ομολογίες σε ενδεχόμενη πλήρη κάλυψη του ΚΟΔ, ήτοι έκδοση 150.000 Ομολογιών) θα κατανεμηθεί μεταξύ των Ειδικών Επενδυτών και των Ιδιωτών Επενδυτών.

Εφόσον έχουν ικανοποιηθεί οι εγγραφές των Ιδιωτών Επενδυτών για το 30% των Ομολογιών της Δημόσιας Προσφοράς, για τον τελικό προσδιορισμό του ποσοστού κατανομής ανά κατηγορία επενδυτών θα ληφθούν υπόψη: α) η ζήτηση από τους Ειδικούς Επενδυτές, β) η ζήτηση στο υπολειπόμενο του 30% τμήμα των Ιδιωτών Επενδυτών, γ) το πλήθος των Ιδιωτών Επενδυτών, καθώς και δ) η ανάγκη δημιουργίας συνθηκών για την ομαλή διαπραγμάτευση των Ομολογιών στη δευτερογενή αγορά.

Η πρόσκληση προς τους επενδυτές

www.worldenergynews.gr