Η μείωση των NPEs δεν θα είναι χωρίς κόστος

Στις προσπάθειες μείωσης των μη εξυπηρετούμενων ανοιγμάτων των ελληνικών τραπεζών επικεντρώνεται η Bank of America Merrill Lynch, η οποία αποτιμώντας τα μεγέθη που ανακοίνωσαν πρόσφατα, επισημαίνει ότι οι αδυναμίες παραμένουν.

Θα πρέπει να ενισχυθούν οι προσπάθειες μείωσης των NPEs, αναφέρουν οι αναλυτές της, τονίζοντας ότι το κόστος δεν θα είναι μικρό, επηρεάζοντας τα μεγέθη των τεσσάρων ελληνικών τραπεζών.

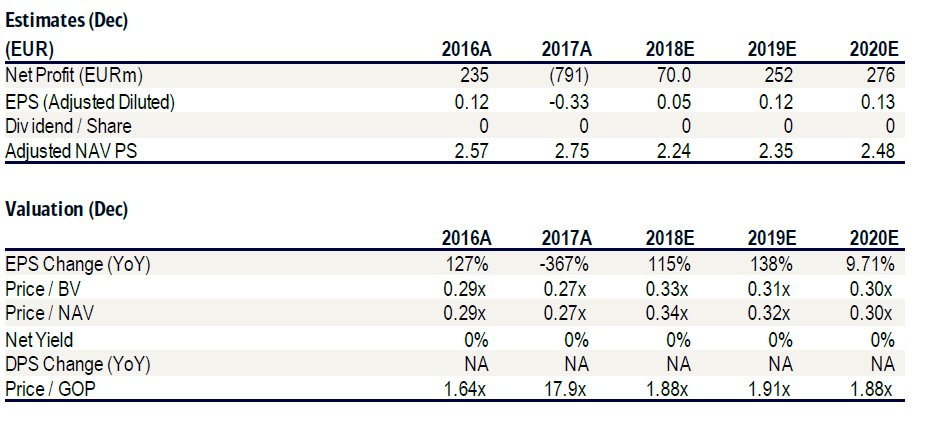

Eurobank: Ενισχύονται οι προσπάθειες, αλλά με κόστος

Σύμφωνα με την BofA, η κερδοφορία της Eurobank εξαρτάται από την ανάγκη για δυναμικό σχέδιο διαχείρισης μη εξυπηρετούμενων ανοιγμάτων (NPE).

Τα καθαρά κέρδη ανήλθαν σε 113 εκατ. στο πρώτο εξάμηνο του 2018.

Τα οργανικά, προ προβλέψεων κέρδη αυξήθηκαν κατά 6,3% σε σύγκριση με το πρώτο τρίμηνο του 2018, κυρίως χάρη στην αύξηση των εσόδων από αμοιβές και προμήθειες και κατά 1,3% σε ετήσια βάση.

Οι διεθνείς δραστηριότητες συνέχισαν να συμβάλλουν σημαντικά στα συνολικά αποτελέσματα του ομίλου, με την κερδοφορία τους να αυξάνεται σχεδόν κατά 20% σε ετήσια βάση.

Την ίδια στιγμή το σχέδιο περιορισμού του λειτουργικού κόστους οδήγησε σε χαμηλότερες δαπάνες κατά 2% στο εξάμηνο (3,4% για την Ελλάδα).

Ο σχηματισμός νέων μη εξυπηρετούμενων ανοιγμάτων (NPE) παρέμεινε αρνητικός και ο δείκτης των NPEs μετά την πτώση κατά 70 μονάδες βάσης που είχε καταγράψει στο πρώτο τρίμηνο του 2018, υποχώρησε περαιτέρω κατά 110 μονάδες βάσης στο δεύτερο τρίμηνο του 2018 σε 40,7%.

Οι συνθήκες ρευστότητας βελτιώθηκαν περαιτέρω καθώς καταγράφεται επιστροφή καταθέσεων στην Ελλάδα, ενώ η χρηματοδότηση μέσω του ELA έχει μειωθεί δραστικά από 6,1δισ. ευρώ στο τέλος του 2017, στα 1,8 δισ. ευρώ σήμερα

Η BofA κρατά ουδέτερη στάση, ενώ θεωρεί ότι η τιτλοποίηση προβληματικών δανείων θα έχει πιθανή απώλεια εσόδων.

Η Eurobank βρίσκεται σε συζητήσεις με τον SSM γύρω από μια δυναμική διαχείριση NPEs ύψους 2 δισ. ευρώ στεγαστικών δανείων.

Αυτό θα αποχαρακτηρίσει τις υποθήκες και θα μεταφέρει τον κίνδυνο στην αγορά.

Ενώ η BofA βλέπει αυτές τις πρόσθετες πρωτοβουλίες ως θετικές, καθώς είναι μία ακόμη μέθοδος που δίνει τη δυνατότητα να μειώσει στο μέλλον την πτωτική πορεία των εσόδων.

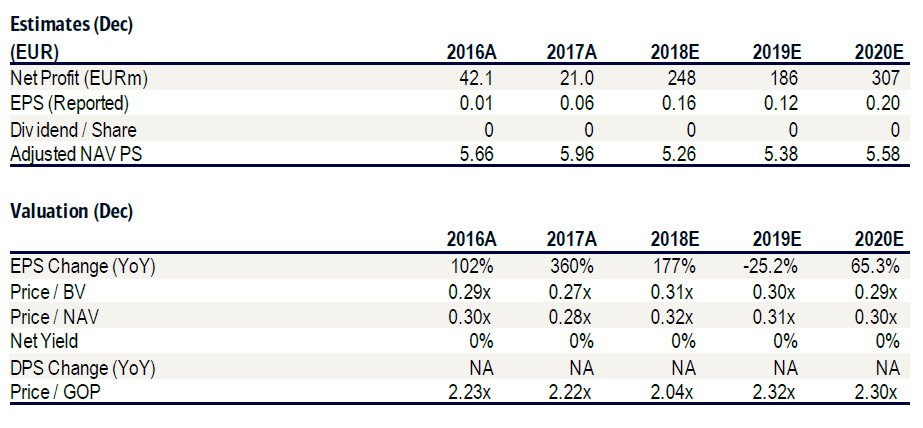

Alpha Bank: Η μείωση των NPE το β΄3μηνο ήταν αδύναμη, θα πρέπει να γίνουν περισσότερα το β' 6μηνο

Η διοίκηση της Alpha Bank αύξησε το guidance για το κόστος κινδύνου του 2018 κατά 220 - 240 μονάδες, με τις προσπάθειες της τράπεζας στο μέτωπο των NPEs να πρέπει να ενισχυθούν, σύμφωνα με την BofA.

Η συντηρητικότερη προσέγγιση έρχεται ως αποτέλεσμα του γεγονότος ότι οι ρυθμίσεις προβληματικών δανείων παραμένουν υποτονικές, ενώ την ίδια στιγμή δεν βελτιώνεται αισθητά το ύψος των ρυθμισμένων δανείων που ξαναγίνονται μη εξυπηρετούμενα.

Ο φετινός στόχος μείωσης των Μη Εξυπηρετούμενων Ανοιγμάτων ( Non Performing Exposures- NPEs) κατά 2,9 δις ευρώ θα επιτευχθεί χάρη στις πωλήσεις των χαρτοφυλακίων Jupiter και Mercury (1,9 δισ. ευρώ) καθώς και από την απόδοση ρυθμίσεων, πλειστηριασμών και διαγραφών.

Η τράπεζα το δεύτερο τρίμηνο του έτους κατέγραψε ζημίες 53 εκατ. ευρώ, ενώ καταγράφεται βελτίωση της ρευστότητας, με τα υπόλοιπα καταθέσεων για τον όμιλο να ανέρχονται σε 37,1 δισ. στο τέλος Ιουνίου 2018 και τον Δείκτη Δανείων προς Καταθέσεις για τον Όμιλο στο 111% στο τέλος Ιουνίου 2018 έναντι 132% τον Ιούνιο 2017.

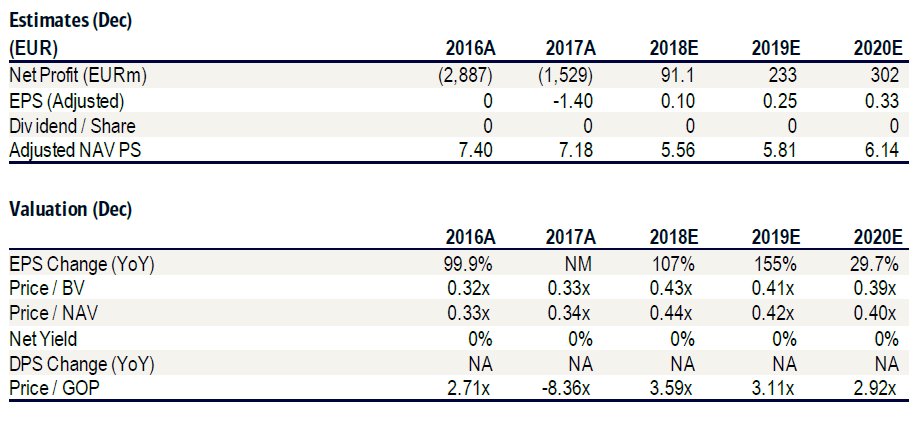

Εθνική Τράπεζα: Μεικτή εικόνα στα μεγέθη, αδύναμα τα έσοδα

Η Εθνική τράπεζα εμφάνισε ζημίες 15 εκατ. ευρώ το β' 3μηνο του έτους, ενώ η μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων (NPEs) συνεχίστηκε στο Β' τρίμηνο του 2018 και διαμορφώθηκε σε 0,5 δισ. ευρώ σε σχέση με το προηγούμενο τρίμηνο, εκ των οποίων 0,3 δισ. ευρώ αφορούν στον αρνητικό ρυθμό δημιουργίας νέων Μη Εξυπηρετούμενων Ανοιγμάτων ύψους και 0,2 δισ. ευρώ σε διαγραφές πλήρως καλυμμένων από προβλέψεις δανείων.

Η τριμηνιαία μεταβολή ενσωματώνει επίσης την πώληση στις αρχές Ιουλίου χαρτοφυλακίου μη εξυπηρετούμενων μη εξασφαλισμένων δανείων Λιανικής και Μικρών Επιχειρήσεων στην Ελλάδα, το ανεξόφλητο κεφάλαιο του οποίου ανέρχεται σε περίπου 2 δισ. ευρώ.

Το τίμημα της συναλλαγής, το οποίο διαμορφώθηκε σε περίπου 6% του συνολικού ανεξόφλητου κεφαλαίου, ενίσχυσε το δείκτη CET1 της Τράπεζας κατά περίπου 18 μονάδες βάσης.

Μετά την εν λόγω πώληση, η τράπεζα εκπληρώνει ήδη το στόχο του ΕΕΜ για το 2018, διατηρώντας παράλληλα ένα απόθεμα ύψους 1,3 δισ. ευρώ.

Η συνολική μείωση των Μη Εξυπηρετούμενων Ανοιγμάτων από το τέλος του 2015 ανέρχεται σε 5,5 δισ. και αντικατοπτρίζει αρνητικό ρυθμό δημιουργίας νέων επισφαλειών ύψους 2,1 δισ., με το υπόλοιπο να προέρχεται από λογιστικές διαγραφές δανείων (3,4 δισ. ευρώ), η πλειοψηφία των οποίων περιλήφθηκε στην πρόσφατη πώληση.

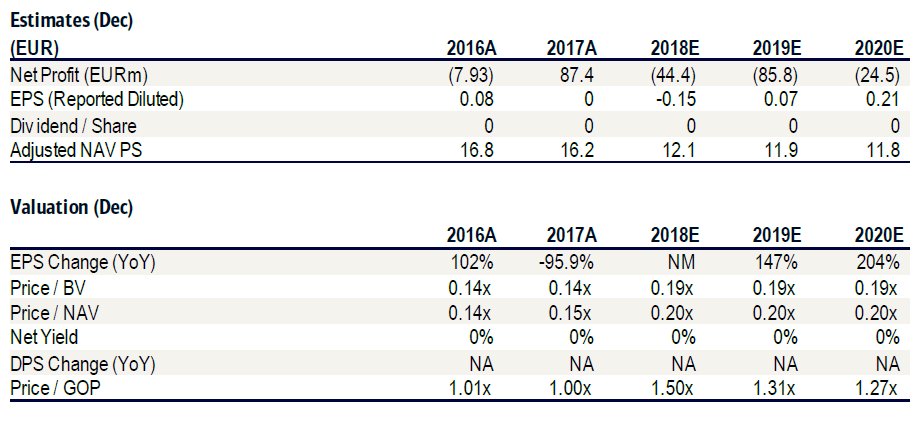

Πειραιώς: Αύξηση των προβλέψεων, χαμηλή η κάλυψη

Η Πειραιώς ανακοίνωσε κέρδη 24 εκατ. ευρώ το β' 3μηνο του έτους, ενώ με ταχύτερους ρυθμούς μειώθηκαν τα μη εξυπηρετούμενα ανοίγματα (NPEs), καθώς σημειώθηκε συρρίκνωση κατά 3,5 δισ. ευρώ, ιδίως χάρη στην πώληση δύο χαρτοφυλακίων NPEs ύψους 1,8 δισ. ευρώ το δεύτερο τρίμηνο του έτους.

Ο δείκτης κάλυψης NPEs διαμορφώνεται στο 49% και την NPLs στο 81%, κάτι το οποίο η BofA αναμένει να αυξηθεί.

Η τράπεζα έχει λάβει προβλέψεις ύψους 3,5 δισ. ευρώ τα προηγούμενα 3 τρίμηνα ενσωματώνοντας την επίπτωση από την πρώτη εφαρμογή του ΔΠΧΑ9, ενώ έχει επιταχύνει τη διαδικασία μείωσης των NPE κατά 4,4 δισ. ευρώ την ίδια περίοδο και έχει αυξήσει το δείκτη κάλυψης των NPE σε 49%, αύξηση 3 ποσοστιαίων μονάδων ετησίως.

Τα λειτουργικά κόστη του Ομίλου σε επαναλαμβανόμενη βάση διαμορφώθηκαν στα 505 εκατ. ευρώ το α΄εξάμηνο 2018, μειωμένα κατά 4% σε σχέση με την ίδια περίοδο πέρυσι.

www.bankingnews.gr

www.worldenergynews.gr